Определение факторов прибыльности стратегии

Статья из блога www.jonathankinlay.com поможет лучше понять работу вашей торговой стратегии и повысить ее производительность в будущем.

Построение прибыльной стратегии только половина успеха, трейдеру еще необходимо понимание так называемой альфы стратегии и риска. Это значит, что нужно определить факторы, обуславливающие прибыльность алгоритма и, в идеале, создать модель так, что их относительный вклад может быть вычислен. Более продвинутый путь — это конструирование мета-модели, которая будет предсказывать прибыльность и давать рекомендации, каким образом должна торговать стратегия в следующий период.

Производительность стратегии

Давайте посмотрим, как это работает на практике. В нашем случае будем использовать следующую внутридневную стратегию на фьючерсах E-mini:

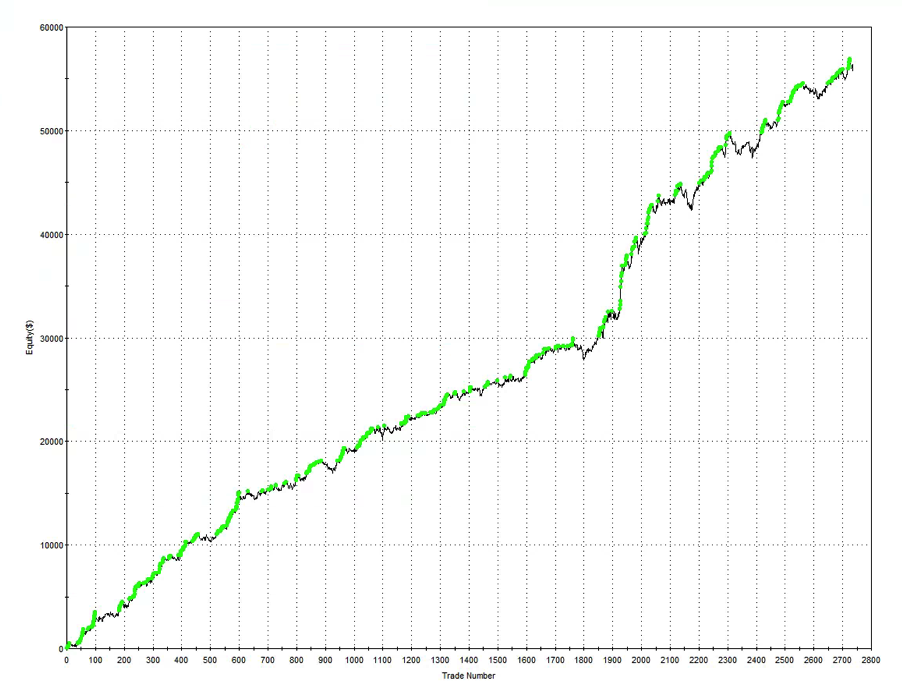

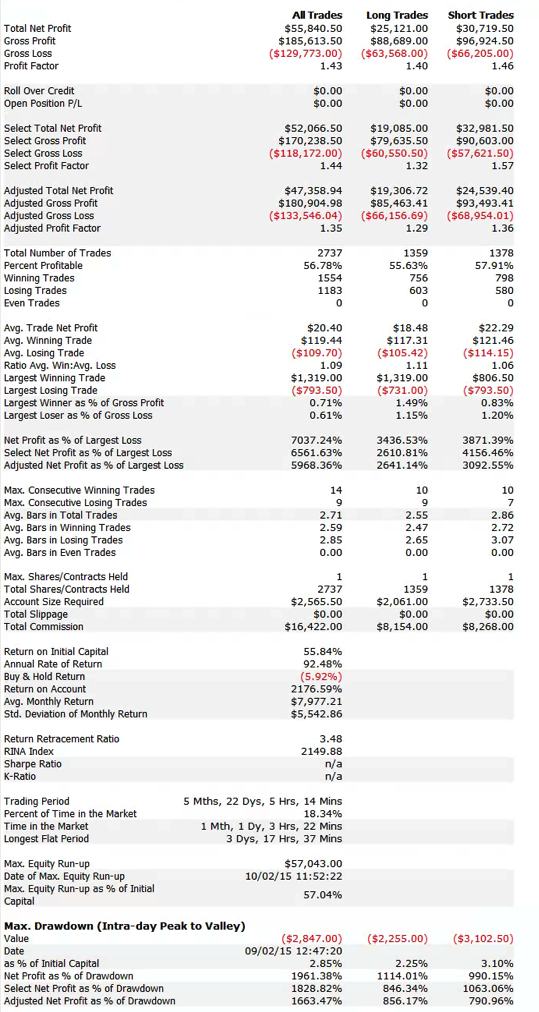

Общая производительность стратегии довольна высока. Среднемесячная прибыль за период с апреля по октябрь 2015 года почти 8 000 долларов на контракт, за вычетом комиссии, со стандартным отклонением всего 5 500 долларов. Годовой коэффициент Шарпа около 5.0. На платформе с хорошим исполнением стратегия может масштабироваться до 10-15 контрактов, с годовой прибылью от 1 до 1.5 миллионов долларов.

Рассматривая производительность более тщательно, мы увидим, что процент прибыльных сделок (56%) и профит фактор (1.43) типичны для среднечастотной стратегии, с количеством сделок около 20 за сессию.

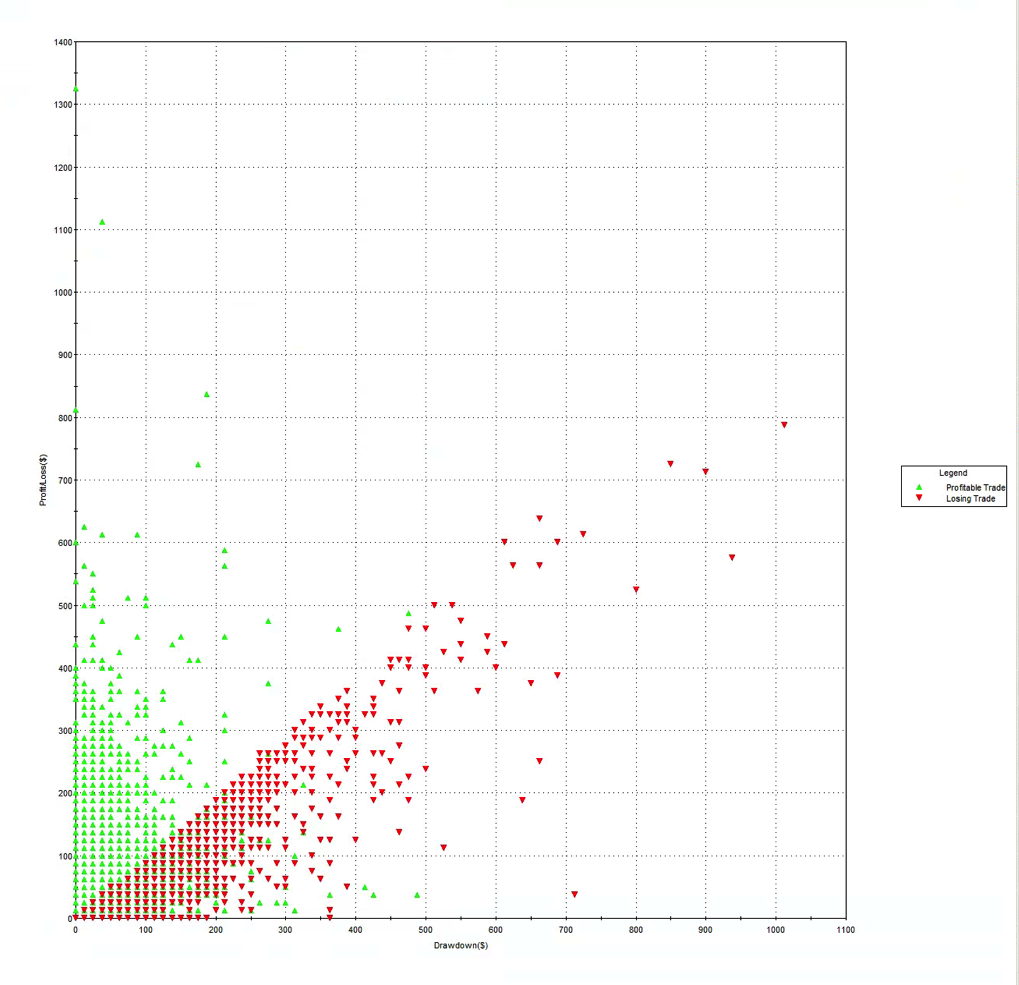

Другая, требующая внимания, особенность профиля риска стратегии — это максимальная просадка в каждой сделке (МАЕ) (отличающаяся от реализованной просадки). На графике в заглавии статьи мы видим, что МАЕ растет постоянно, без сильных выбросов, с максимумом не более 1000 долларов на один контракт.

Наша проблема в том, что прибыль средней сделки достаточно мала — 20 долларов, чуть более 1.5 тиков. Стратегия, которая использует только лимитные ордера и имеет малую среднюю прибыль на сделку обычно сильно зависима от коэффициента исполнения — то есть пропорции исполненных лимитных ордеров. Если коэффициент исполнения очень мал, стратегия будет иметь много пропущенных сделок как в случае входов, так и выходов. Это серьезно ухудшит производительность алгоритма.

Коэффициент исполнения зависит от числа лимитных ордеров, выставляемых на нижнем и верхнем экстремумах бара, называемым экстремальным коэффициентом исполнения. В нашем случае стратегия создана специально для работы с экстремальным коэффициентом исполнения около 10%, что означает, в среднем только одна сделка из десяти происходит на максимуме или минимуме ценового бара. Следовательно, стратегия не сильно зависит от коэффициента исполнения и должна работать удовлетворительно даже на распространенных платформах типа Tradestation или Interactive Brokers.

Факторы прибыльности стратегии

Перед тем, как мы запустим алгоритм в боевом режиме, давайте попробуем понять некоторые ключевые факторы, которые определяют его производительность. Будем надеяться, что это поможет нам оценить, как прибыльна будет стратегия, при изменении рыночных условий.

Фактически, мы уже определили один потенциальный ключевой фактор: экстремальный коэффициент исполнения и отметили, что он не является серьезной проблемой в нашем случае. Тем не менее, в ситуациях, где этот коэффициент должен иметь значение 20% или более, исполнение становится основным фактором, определяющим успех стратегии. И мы бы не советовали пытаться применять такую стратегию на широко предлагаемых платформах.

Какие другие факторы могут влиять на производительность? Правильный подход здесь — это использование научного метода: предложить некую теорию о факторах прибыльности и попытаться найти доказательства в ее поддержку.

В нашем случае мы можем утверждать, что если стратегия использует только лимитные ордера, она должна демонстрировать внешние признаки стратегии возврата к среднему, которая работает лучше, когда рынок находится в боковике и хуже на сильных трендах.

Другая гипотеза состоит в том, что как и большинство внутридневных и высокочастотных стратегий, наша стратегия покажет лучшие результаты в периоды повышенной рыночной волатильности. HFT фирмы всегда получают более высокие профиты на волатильных рынках — 2008 был показательным годом для них. В общем случае, периоды, когда на рынке «пила», создают дополнительные возможности для алгоритмов, которые эксплуатируют временные отклонения от «справедливой цены». Мы попытаемся квалифицировать это общее понимание более кратко. Сейчас мы соберем некоторые доказательства, которые смогут поддержать нашу гипотезу.

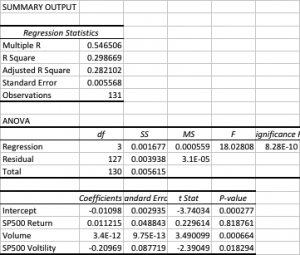

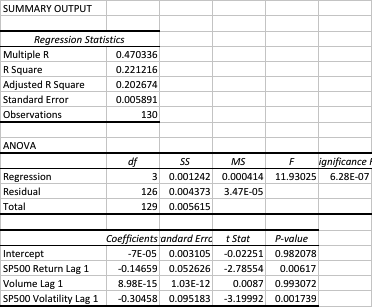

Мы применим очень простой анализ, с использованием линейной регрессии. Возможно применение и гораздо более сложных методов, включая машинное обучение. В нашей регрессионной модели зависимой переменной будут дневные доходности стратегии. В первой итерации применим значения рыночных приращений цены, объема сделок и волатильности рынка как независимые переменные.

Первый сюрприз нас ожидает в значении коэфициента R2 — около 28%, это сильно отличается от типичного от 5% до 10% уровня, получаемого для большинства регрессионных моделей, применяемых к торговым системам. Другими словами, модель показывает большой вклад рыночных колебаний в доходность стратегии.

Отметим, что приращения базового актива — индекса S&P500- не играют роли ( коэффициент статистически не значим). Мы можем это объяснить: наша стратегия не является направленной и имеет примерно равные характеристики как со стороны покупки, так и сос стороны продажи, как это можно увидеть в отчете по производительности.

Следующий сюрприз — знак коэффициента при волатильности. Наша предварительная гипотеза состояла в том, что стратегия получает прибыль от повышенной волатильности. Фактически, обратное утверждение верно ( в связи с отрицательным коэффициентом). Как это может быть? Причина может быть в том, что большинство высокочастотных стратегий, зарабатывающих на высокой волатильности, являются импульсными стратегиями. Импульсные стратегии обычно используют рыночные ордера и им требуются значительные движения цены для компенсации бид-аск спреда. Наша стратегия является стратегией возврата к среднему, так как использует только лимитные ордера. Алгоритму нужно, чтобы индекс S&P500 демонстрировал возвратное поведение — большие движения в одном направлении негативно отражаются на нашей стратегии.

Отметим также, что коэффициент при факторе объема положительный и статистически значим. Это тоже имеет свое объяснение: любой, кто торговал фьючерсами E-mini скажет, что рынок более расположен к большим движениям, когда объемы торгов небольшие, просто потому, что на него легче воздействовать. Наоборот, в дни больших объемов существует большое сопротивление для движения в любую сторону. Другими словами, рынок стремится к боковым движениям при высоких объемах и это положительно для нашего алгоритма.

Последний сюрприз и наиболее значимый из всех, это то, что альфа стратегии отрицательна ( и статистически значима). Как это возможно? Регрессионный анализ говорит нам, что производительность стратегии определятся в основном двумя факторами — объемами и волатильностью.

Давайте копнем глубже с применением другой регрессии, в этот раз связав текущую дневную доходность стратегии с объемом, волатильностью и приращением цены предыдущего дня.

В этой регрессионной модели альфа стратегии около нуля и незначима статистически, как и коэффициент при предыдущем объеме. Доходность стратегии обратно зависит от приращении цены предыдущего дня, что опять подтверждает поведение возврата к среднему: наша модель ожидает, что, в среднем, рынок в текущем дне покажет обратное приращение цены относительно дня предыдущего. Коэффициент при факторе отстающей волатильности снова отрицателен и статистически значим. Это объясняется тем, что волатильность имеет склонность к высокой автокорреляции, так что если производительность стратегии зависима от рыночной волатильности в текущей сессии, она также покажет зависимость и от волатильности предыдущего дня.

Таким образом, в итоге, мы можем сделать вывод:

Наша стратегия не имеет способности предсказывать направление рынка, она является чистой стратегией возврата к среднему и делает ставку на обратное движение по отношению к направлению рынка в предыдущем дне. Алгоритм работает лучше в течение периодов с большим объемом сделок и при низкой волатильности рынка.

Заключение

Сейчас, когда мы имеем представление об истоках прибыльности нашей стратегии, что мы должны сделать далее? Следующие шаги должны включать некоторые, или все, действия:

- Создание более сложной эконометрической модели с добавлением объясняющих переменных с большими лагами и применение эффектов взаимодействия между ними.

- Включение дополнительных внешних переменных может улучшить предсказательную способность. В зависимости от природы стратегии, хорошими кандидатами будет включение различных параметров индексов и фьючерсных контрактов.

- Создание предсказательной модели и мета-стратегии позволят нам оценить будущую производительность алгоритма, и затем они могут быть использованы для определения размера позиции. Техники машинного обучения часто могут быть полезны для этого.

Другие статьи по теме алгоритмической торговле смотрите на моем моем сайте — www.quantalgos.ru

За одно количество букаф поставил бы ДВА плюса )