Три акции из портфеля Уоррена Баффета, к которым стоит присмотреться в феврале

Нынешний год стартовал на минорной ноте для фондового рынка США: с начала января индекс S&P 500 потерял около 9%.

Однако не все так печально. Нынешняя коррекция создала интересные возможности для осуществления долгосрочных инвестиций, то есть покупки фундаментально интересных компаний по разумным ценам. Для нахождения подобных активов давайте последуем за легендарным инвестором Уорреном Баффетом и рассмотрим три весьма привлекательные акции, входящие в состав его портфеля.

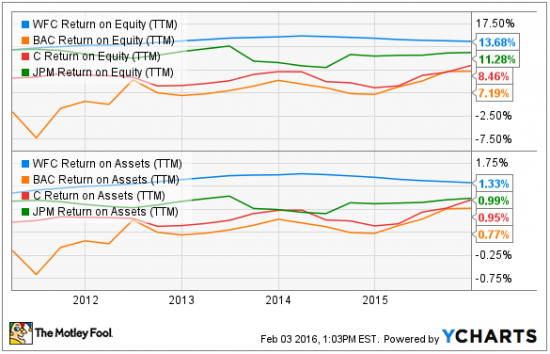

• Wells Fargo (NYSE: WFC) – входит в «большую четверку» американских банков и является долгосрочным фаворитом «оракула из Омахи». На сегодняшний день Баффет владеет 8,6%-й долей в финучреждении. Банковская группа характеризуется наиболее высокой рентабельностью собственного капитала (ROE = 13,7%) по сравнению с крупнейшими конкурентами. Несмотря на низкую процентную маржу в рамках сектора из-за подавленных процентных ставок, по итогам 2015 года Wells Fargo удалось нарастить доходы. Растет и кредитно-депозитный портфель банка. При этом соотношение рыночной и балансовой стоимостей WFC находятся на уровнях 2013 года. С начала года акции потеряли около 14% на фоне распродаж в финансовом секторе.

• International Business Machines (NYSE: IBM) – технологичный гигант (8,2% в портфеле Баффета), находящийся в процессе затяжной реструктуризации. В 2015 году выручка компании сократилась на 9%, а прибыль – на 17%. Отчасти это связано с движениями валютных курсов. Негативная тенденция ожидается и в 2016 году. С начала года акции потеряли около 8%. Тем не менее, многое уже заложено в котировки. Показатель P/E IBM находится ниже 9 (35%-й дисконт к группе сопоставимых компаний и еще больший к S&P 500); дивидендная доходность составляет около 4%, что весьма неплохо по американским меркам. Не следует забывать и об успехах подразделения «Strategic Imperatives», специализирующегося на «облачных» технологиях и дата-аналитике. В случае если реструктуризация компании пройдет успешно, инвесторы IBM будут неплохо вознаграждены.

• General Motors (NYSE: GM) – представитель «большой тройки» автопроизводителей в США, капитализация которого с начала года сократилась примерно на 16%. Баффет владеет «лишь» 3% компании на сумму $1,4 млрд. Недавно GM рапортовал о рекордной прибыли за 2015 год. И хотя выручка несколько сократилась, учитывая неблагоприятные движения валютных курсов, могло быть и хуже. Компания завершила год с $20,3 млрд «кэша» и только $8,8 млрд долга. Таким образом, налицо финансовая гибкость GM в случае ухудшения глобальной экономики. С точки зрения сравнительной оценки акции выглядят крайне недооцененными.

Таким образом, перед нами три эмитента, изрядно пострадавших в последнее время в плане рыночной капитализации. Как результат, бумаги заметно подешевели и к ним можно присмотреться с точки зрения долгосрочных инвестиций. Напомним, что Уоррен Баффет формировал свой портфель, исходя из сильных фундаменталий компаний, их конкурентного преимущества и компетентного менеджмента.

По материалам сайта The Motley Fool

БКС Экспресс