Биссектриса Арсагеры: отбор акций на Санкт-Петербургской бирже.

При отборе российских акций в свой портфель одним из критериев, который я использую является «Биссектриса Арсагеры», довольно интересная методика. Сейчас решил применить данный способ и на американских акциях, которые я покупаю на СПБ. Составлю модельный портфель.

Чтобы понять, что такое Биссектриса Арсагеры, рекомендую к прочтению статью Биссектриса Арсагеры, или что должна делать каждая компания.

В новом издании книги Заметки инвестирования есть глава про биссектрису.

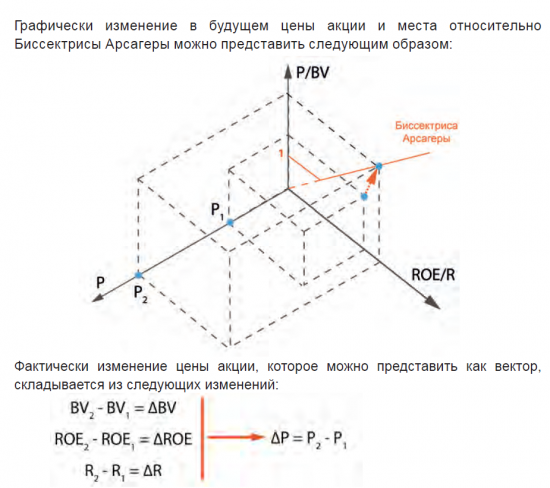

И арсагеровцы пошли дальше – добавили третье измерение (изменение цены P), и биссектриса Арсагеры стала объемной (стр. 490). Очень интересно. Не пожалеете если изучите данную тему, очень полезно в отборе перспективных акций.

Есть еще четвертое измерение – время. Очень интересная тема. Рекомендую.

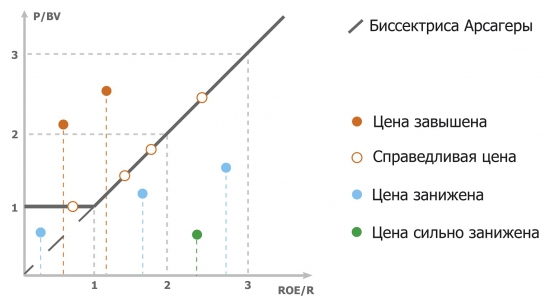

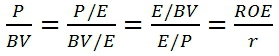

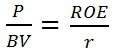

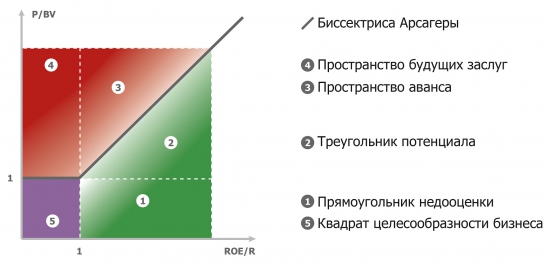

В основе Биссектрисы Арсагеры лежит основная идея стоимостного инвестирования, которую можно выразить в формуле:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента – от 1,5 до 2,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор вправе требовать несколько большую доходность по ним). Сейчас для США я применяю коэффициент х2 к доходности 10Т (2,35%), т.е. r = 4,7%.

Уже из данной формулы можно получить еще два важных равенства

Данные равенства показывает «справедливую» цену бизнеса, так как у инвестора есть всегда альтернатива вложений средств между долговыми (депозиты, облигации) и долевыми (акции) инструментами.

Сопоставляя справедливую и рыночную цены акции можно понять, располагает ли акция «запасом прочности», т.е. та цену, которую ты платишь намного меньше, той ценности, что ты получаешь.

В нормально функционирующей финансовой системе существует прямая связь между доходностями рынка акций и рынка долговых инструментов. На этом строится всё стоимостное инвестирование.

Биссектриса Арсагера – это по факту графическое отображение данных формул. Она помогает визуально оценить потенциалы по акциям.

Данная методика предполагает рациональное поведение в долгосрочном периоде как рыночных инвесторов, так и органов управления самого АО. Это означает, что цена акции АО рано или поздно должна находиться на Биссектрисе Арсагеры, то есть определяться соотношением: Р = BV * ROE/R.

Выход на биссектрису является целью каждой компании, которая работает на акционера. В США с этим вопросом нет проблем, там сами компании предпринимает необходимые корпоративные действия (выкуп акций, выплата дивидендов, эмиссия акций), чтобы максимизировать прибыль акционера.

В США есть осознание "обязательств акционерным обществом перед акционерами", а в России с этим зачастую беда. Многие считают, что компании существуют чтобы производить n-ое количество товара, платить зарплаты сотрудникам и перечислять налоги в бюджет, и так далее, словно акционеры для компаний — это какой-то довесок. Словно это не компания существует ради акционера, а акционер должен компании.

Но в нормальных экономиках, компании – существуют с одной единственной целью – максимально эффективно работать на благо акционеров! Всё другое вторично, и является средством для достижения цели номер один. Даже удовлетворение каких-либо потребностей имеет целью получить прибыль. Без прибыли –это что угодно, не бизнес.

Ранее я уже строил графики Биссектрисы Арсагеры по российским и американским акциям, мои посты по этой теме:

Биссектриса Арсагеры — полевые испытания...

Биссектриса Арсагеры – проверка на истории. Часть 2.

Биссектриса Арсагеры – картина DJIA. Часть 3.

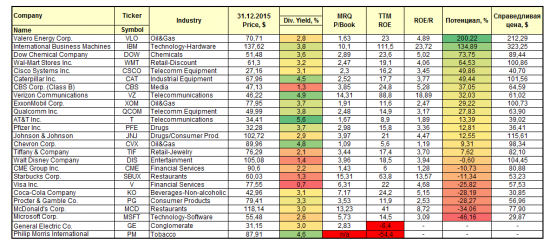

Сейчас в качестве выборки для отбора акций по Биссектрисе Арсагера решил взять список акций из Дивидендных чемпионов, которые есть на СПБ.

Это 25 акций. Выборка само по себе уже примечательна – это компании, которые платят дивиденды, и они как минимум 5 лет подряд растут!

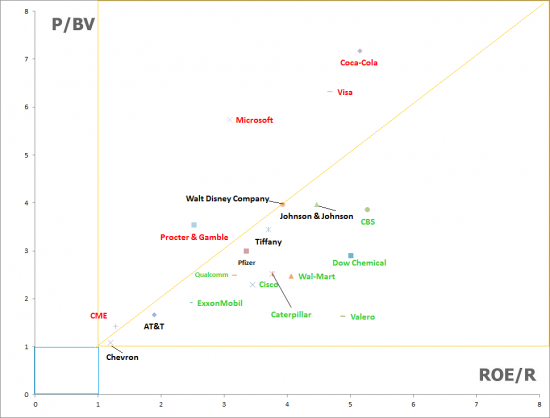

Данные по компаниям взял на www.dripinvesting.org/Tools/Tools.asp Р/BV уже есть в данных, показатель ROE/R я посчитал исходя из R= 2 х 10Т, т.е. считаю требуемую доходность равной двукратной доходности десятилетних трежерей. Сейчас R = 4,7% (2,35 x 2).

Вот что получилось.

Модельный портфель «Биссектриса Арсагера», потенциалы роста.

Биссектриса Арсагеры.

Плюс IBM и Verizon, просто не попали на этот график, у них коэффициенты больше 8 (я только 8 на 8 сделал график), но потенциалы у них хорошие, смотри в таблице выше.

Есть довольно много перспективных акций. Это к вопросу «дорогие» ли американские акции? Да, дорогие, но они могут стать еще дороже. Капитал всегда ищет альтернативу.

Полученные данные планирую использовать в практике инвестирования на Санкт-Петербургской бирже. Хороший список.По факту данные компании прошли двойной фильтр: во-первых, компании, у которых растут дивиденды более 5 лет, и плюс фильтр по Биссектрисе Арсагера.

Стоит обратить внимание на 10-ку лучших:

Valero Energy Corp.

International Business Machines

Dow Chemical Company

Wal-Mart Stores Inc.

Cisco Systems Inc.

Caterpillar Inc.

CBS Corp. (Class B)

Verizon Communications

ExxonMobil Corp.

Qualcomm Inc.

Я позже еще уточню данные уже из свежих отчетов компаний за 2015 год, чтобы избежать ошибки механистического подхода. Кроме этого может быть «проблема одного года», когда выводы могут быть ошибочными из-за волатильности результатов.

Я принимаю, что данные компании находятся уже в стадии зрелости и можно считать, что прошлые данные будут пролонгированы, что не требует от меня построения прогнозов или других корректировок прибыли за прошлый год.

Кроме этих 25 компаний я посчитал Биссектрису Арсагеры почти по всем компаниям, которые котируются на СПБ, по имеющимся у себя данным, которые я приводил – Список SPBEX. Первичныйосмотр: P/E, P/BV, ROE, Dividend Yield, Payout Ratio. Посчитал потенциалы и по этим данным, вот что получилось по Биссектрисе Арсагеры…

Данные по некоторым компаниям немного разняться в этой таблице и таблице выше, так как источники информации разные (finance.yahoo.com/ и www.dripinvesting.org/Tools/Tools.asp), и разные даты расчета коэффициентов (первая декада ноября 2015 и 31 декабря 2015). Нужно в любом случае самому еще анализировать отчеты компаний.

Интересно, акции из «антисписка» все внизу по потенциалу Биссектрисы Арсагеры.

А вот на GILEAD SCIENCES, Micron Technology, MetLife, First Solar стоит обратить внимание.

Стоит учесть, что данные потенциалы рассчитаны из котировок на конец 2015 года, а за первые 2 недели 2016 года американские акции подверглись коррекции. Так что по многим акциям потенциалы несколько больше.

Биссектриса Арсагеры это одна из возможных методик отбора, так сказать в помощь инвестору, но это не приговор. Если акция не проходит по ней это не значит, что акция не может быть интересна по другим критериям, кроме этого нужно смотреть на комплекс показателей компании, перспективу, продукт и прочее.

Скоро будут выходить новые отчеты за 2015 год. Предстоит большая аналитическая работа. Очень интересно.

Успешных инвестиций!

P.S. Те, кто читают книги, всегда будут управлять теми, кто смотрит телевизор.

Hannes13 января 2016, 22:35+ за многа букав, картинок и фото0

Hannes13 января 2016, 22:35+ за многа букав, картинок и фото0 Андрей Глухов13 января 2016, 22:38картинки классные))) а Биссектриса вообще улет.;)+2

Андрей Глухов13 января 2016, 22:38картинки классные))) а Биссектриса вообще улет.;)+2 ICWiener13 января 2016, 22:40круто, огромная просьба провести подобную аналитику по российским акциям, могу список сварганить+1

ICWiener13 января 2016, 22:40круто, огромная просьба провести подобную аналитику по российским акциям, могу список сварганить+1 2153sved13 января 2016, 22:46чего только не придумаешь, чтобы свой лонг аргументировать!!!+3

2153sved13 января 2016, 22:46чего только не придумаешь, чтобы свой лонг аргументировать!!!+3