Влияние информации в книге заявок на метрики рынка. Часть 3

Начало здесь.

Индикаторы стабильности книги лимитных ордеров

Традиционно стабильность, или эластичность рынка, представляется термином ликвидность, которая является возможностью трансформации одного вида актива в другой за короткий временной период без потерь. Легкость такой трансформации, в смысле требующегося времени и воздействия на цену, видится как мера здорового состояния рынка. К сожалению, ликвидность — это многомерное явление, делающее трудным сведение его к единому значению. Можно определить ликвидность в 4-х измерениях:

Время между сделками. Определяет возможность исполнить транзакцию немедленно по текущей цене. Время ожидания между сделками характеризует данную меру.

Плотность. Возможность купить или продать актив около одной цены и одно и тоже время, обычно трактуется как спред между лучшими бидом и аском.

Глубина. Способность купить или продать определенный объем актива без влияния на рыночную цену. Мерой ликвидности служит эффект неблагоприятного рыночного выбора (adverse effect) после совершения сделки.

Эластичность. Возможность купить или продать определенный объем актива с небольшим влиянием на рыночную цену. Глубина рынка относится только к объемам на лучшем биде/аске, эластичность берет во внимание общий баланс спроса и предложения.

Эластичность, в отличие от первых трех, не имеет метрики, связанной с ее определением, и часто рассматривается как возможность наблюдать некоторые особенности электронной книги заявок в попытке характеризовать эластичность текущего состояния рынка.

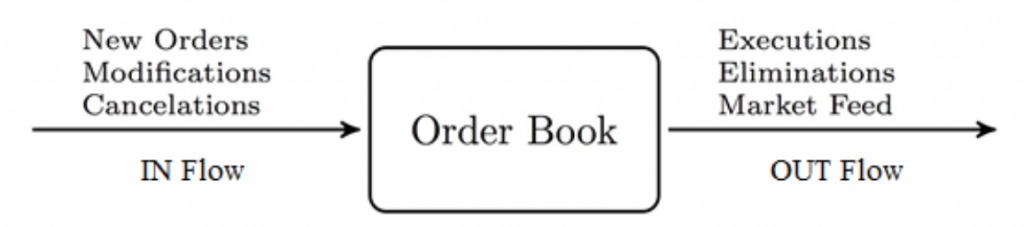

Рисунок в заглавии отображает состояние рыночной книги заявок по отношению к потоку ордеров — показаны вход и выход и текущее состояние ордеров. Входные потоки представляют собой новые ордера и модифицированные ордера для увеличения их объема, которые прибавляются к общему объему ордеров, уже имеющихся в книге заявок. На выходном потоке представлены ордера, покидающие очередь заявок, те, что были исполнены или отменены, и ордера, модифицированные для уменьшения их объема, которые также снижают объем ордеров, остающихся в книге заявок. Весь объем ордеров в книге заявок отражает текущий спрос и предложение участников данного рынка.

До настоящего времени, большинство исследований эластичности рынка фокусировалось на воздействии выходного потока ордеров на цену, но мало изучалось влияние входного потока или состояния ордеров в книге заявок. В данном исследовании мы концентрируемся на пяти различных индикаторах для измерения цены, потока ордеров и состояния книги заявок, используя разные уровни рыночных данных, для установления, какая метрика может адекватно информировать о риске дестабилизирующего события.

VPIN

Синхронизированная по объему вероятность информированной торговли (VPIN) это существующий индикатор, разработанный в Easley, D., López de Prado, M., O’Hara, M. (2010). The microstructure of the ‘flash crash’: Flow toxicity, liquidity crashes and the probability of informed trading. Working Paper. VPIN это отношение среднего несбалансированного объема к общему объему в интервале времени и для его вычисления необходим уровень 2 рыночных данных. Индикатор VPIN измеряет долю взвешенных по объему сделок, исходящих от информированных трейдеров, как тенденцию к торговле на одной стороне рынка, так что активность таких трейдеров ведет к дисбалансу объемов. Другими словами, он отражает возрастающую токсичность ордеров, приходящих на рынок. Индикатор требует параметризации по размеру пакета объема (V) и числа пакетов, необходимых для получения правильного значения (n). Для нашей симуляции V=50 и n=50:

Воздействие на цену

Воздействие на цену в книге заявок это существующий индикатор, основанный на измерении эффекта, производимого сделкой на величину актива. Для его получения мы выделяем компонент неблагоприятного выбора (adverse selection), находимый путем разложения спреда по статье Glosten, L. (1987). Components of the bid ask spread and the statistical properties of transaction prices. Journal of Finance ,42, 1293–1307 и используем статью Hendershott, T., Jones, C. M., & Menkveld, A. J. (2011). Does algorithmic trading improve liquidity?.. The Journal of Finance, 66, 1-33 для исследования воздействия на цену алгоритмической торговли на финансовых рынках. Эмпирические свидетельства показывают, что ликвидность книги заявок и эффект неблагоприятного выбора обратно связаны.

Индикатор воздействия на цену является кумулятивной реакцией цены на единовременный всплеск в потоке ордеров, как мера неблагоприятного выбора, который присутствует в этом потоке, что мы можем интерпретировать как резкий дисбаланс потока. Для этого индикатора необходимо знать агрессивную сторону сделки (сторону, которая инициирует сделку), это можно видеть в уровне 2 рыночных данных. Для вычисления нужны цена после воздействия во время (t+x), цена до воздействия (во время t) ( в нашем исследовании x=30 cек):

Оконный индикатор спреда

Оконный индикатор спреда это новый индикатор, разработанный нами для этой работы. Он является измерением движения цены за период, в котором происходит воздействие на текущую цену рыночного потока ордеров без учета их объема, так что требуется только данные уровня 1. Для вычисления используется интервал времени — окно, в котором определяются максимальные и минимальные значения цены. В симуляции это окно установлено равным 30 сек:

Средневзвешенный спред в книге ордеров (OBWA)

OBWA это новый индикатор, который был разработан для данной статьи. Он представляет собой средневзвешенный спред между бидом и аском книги заявок, с использованием первых 10 тиков на биде и аске. Спред дает агрегированную метрику нахождения большей части ордеров в книге заявок. Чем меньше его величина, тем ближе соглашение о справедливой цене между участниками рынка. OBWA требует уровень 4 данных:

Ручной спред

Ручной спред (MS) — еще один новый индикатор, разработанный нами. Он представляет собой средневзвешенный бид/аск спред книги заявок с использованием первых десяти уровней цен бида и аска. Ордера, выставляемые автоматическими торговыми системами не включены в среднее значение для исключения ложных измерений рыночной эластичности, так как автоматические ордера могут не предоставлять правдивой информации о величине спреда в отличие от ручных ордеров. Без автоматических ордеров мы ожидаем лучшего измерения силы рынка в виде токсичного потока ордеров ( ордеров, забирающих некоторую глубину в очереди заявок). Недостаток индикатора заключается в необходимости классификации трейдеров и их ордеров, что требует 5 уровня данных. Мы идентифицируем счета автоматических трейдеров по количествам сделок, исходящим от них — 2000 или более транзакций ( новые, отмененыые или измененные ордера) на одном рынке — то есть количество, превышающее возможности ручного трейдера.

Эффективность индикаторов для агентской модели книги заявок

Для тестирования насколько хорошо наши индикаторы реагируют на рыночные условия, которые возникают из случайных и сложных операций, так же как и на возможный эффект от присутствия автоматической торговли, мы запустили 2000 симуляций на одном процессоре i5, что заняло 23 часа работы программы. Каждый проход имел постоянные начальные условия с соответствующим числом участников, их поведением и правилами рынка, с одним отличным поведением большого продающего алгоритма для 6 мая 2010 года:

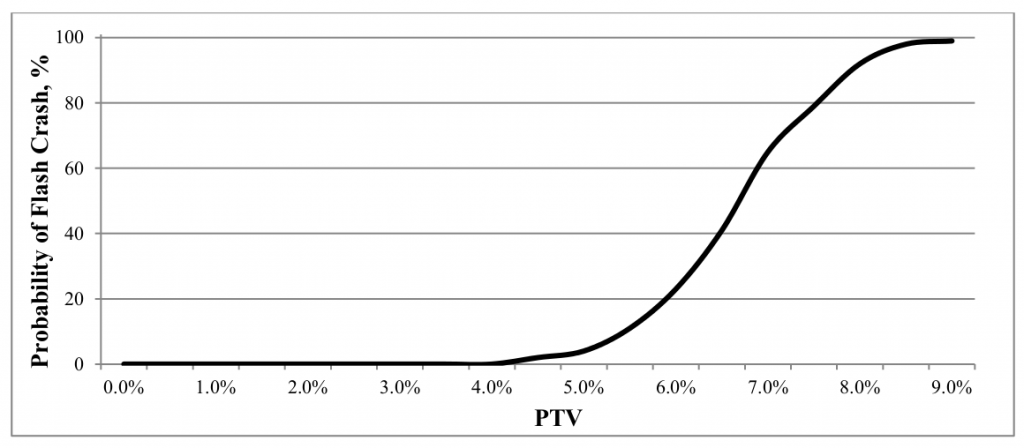

Алгоритм определяет сколько контрактов он желает продать, Ct, в следующую минуту на основе установленного процента PTV, от проторгованного объема в прошлую минуту. PTV варьируется от 0 до 9 процентов, что приводит к быстро увеличивающейся вероятности мини обвала цены при значении выше 4 процентов, как показано на рисунке ниже.

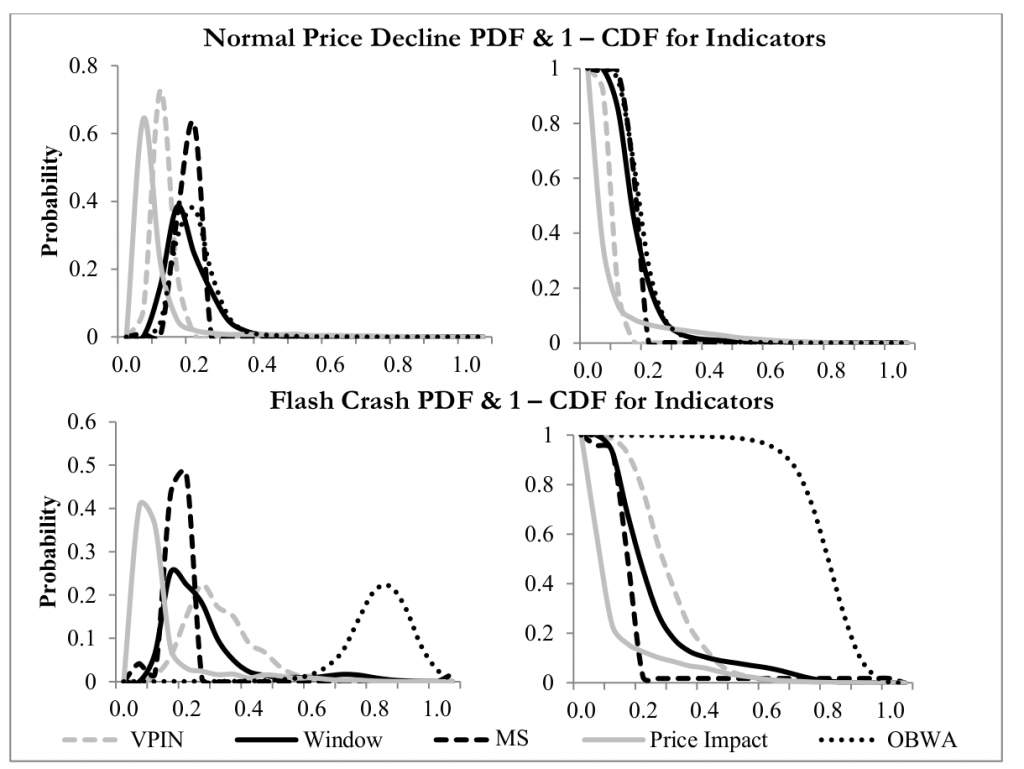

Результаты индикатора, которые мы наблюдали в каждой из этих симуляций, были сгруппированы в следующий набор распределений для индикаторов при двух условиях — нормального снижения цены и обвала цены: функцию плотности вероятности (PDF) и кумулятивную функцию вероятности (CDF), которые показаны на рисунке ниже. Результаты показывают центр всех распределений индикаторов, особо отмечая OBWA распределение, который смещен вправо, демонстрируя, в среднем, что все индикаторы показывают более высокие значения перед обвалом по сравнению с нормальной ситуацией.

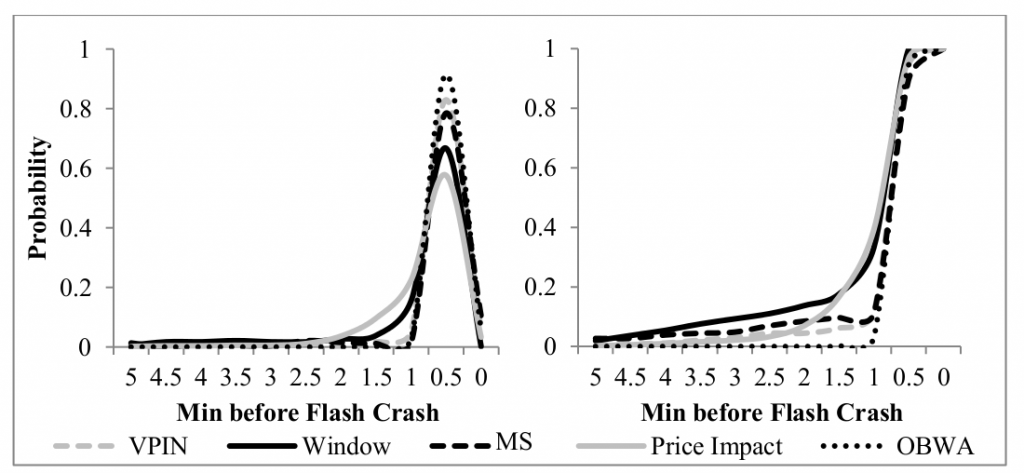

При дальнейшем исследовании обвала цены, мы заинтересовались, сколько дополнительных предупреждений мы можем ожидать от показаний индикаторов перед рыночной паузой (планкой). На рисунке ниже PDF и CDF максимальных величин, наблюдаемых перед планкой показывают самые высокие значения внутри 30 секундного интервала перед событием для всех индикаторов. Индикаторы Оконный спред и Воздействие на цену выглядят немного лучше в качестве ранних предсказателей события.

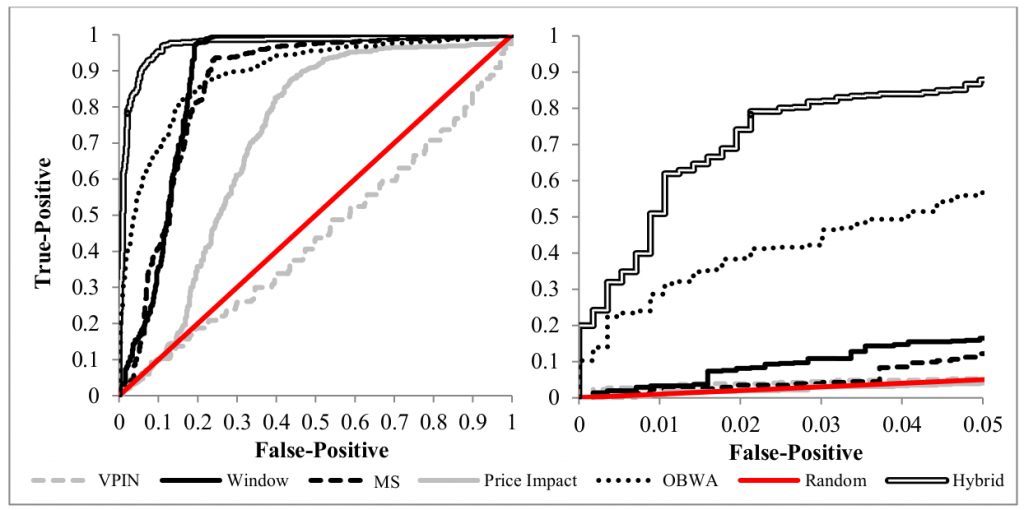

В итоге, мы сравнили надежность предсказательных возможностей пяти индикаторов, используя характеристическую кривую обнаружения сигналов — ROC. Рисунок ниже иллюстрирует эффективность индикаторов по отношению к истинно-положительному состоянию ( обвал был предсказан и случился) и ложно-положительному состоянию ( обвал был предсказан, но не произошел), в виде разграничительных меняющихся порогов. Максимальная величина наблюдалась для индикаторов на 30-секундных интервалах от 5 минут до 30 секунд перед планкой. Рисунок показывает значительную предсказательную способность на 30 секундах, так как они и содержат максимум предсказания, как это следует из рисунков выше.

Как показывают результаты, нет простых или идеальных индикаторов эластичности для мини обвалов. Индикаторы фокусируются на измерении состояния книги заявок, по которой возможно предсказание мини обвалов цены с высокой степенью точности. Тем не менее, ни один из отдельных индикаторов не учитывает полностью динамику потока ордеров и состояния книги заявок.

Комбинирование лучших из этих измерителей в гибридный индикатор даст серьезную предсказательную способность и ранний предупреждающий сигнал. Используя логистическую регрессию, мы вычислили предсказательную способность взвешенных индикаторов: Оконный спред (62%), Ручной спред (19%) и OBWA (19%), в результате чего был получен индикатор с более ранним предсказанием для случая, когда рынок близок к равновесию и когда приходят большие объемы рыночных ордеров.

Важно отметить, что этот гибридный индикатор дает высокое отношение истинно-положительного состояния к ложно-положительному, как показано на графике с кривыми ROC. Это отношение важно при определении существования допустимого индикатора для применения в новой рыночной политике предупреждения потенциальных ценовых дестабилизаций. Высокое отношение истинно-положительного состояния к ложно-положительному гибридного индикатора является хорошим знаком того, что участники рынка и биржи могут ему доверять при торговле на финансовых рынках.

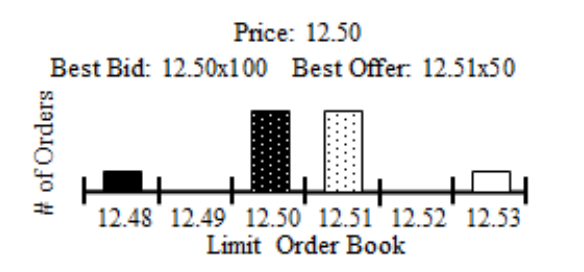

Второй интересный результат нашей симуляции — это различия в предсказательной способности, наблюдаемые для OBWA и индикатора ручного спреда. Предсказательная способность OBWA обычно лучше демонстрирует, что автоматическая торговля приводит к искажению рыночной ликвидности в течение наиболее экстремальных моментов. Для таких моментов, ордера, выставляемые автоматическими торговцами, могут скрывать реальный спред для текущего спроса и предложения в отличие от ручных ордеров. Рисунок ниже показывает пример книги заявок, где автоматические ордера делают спред уже. Следовательно, спрос и предложение выглядят как близко расположенные друг к другу, что может служить катализатором появления лишних сделок.

В следующей части мы проверим эффективность разработанных индикаторов на реальных данных.

Продолжение и другие алгоритмы автоматической торговли можно найти на моем сайте — www.quantalgos.ru

Что заметил, то почти во всех моделях используют параметры нормальных распределений, что не является корректным, так как в спрэдах даже толстые хвосты. Некоторые делают расчеты из микроструктуры рынка.

Вопрос такой: как решить проблему хэджа при затаривании неликвидными активами? Работы Сетина и Роджерса не подходят.