Корпоративные кредиты в инвалюте // Ситуация в мире

Тема госдолга в инвалюте обсуждается постоянно. Кредиты МВФ просто ловушка для коррумпированных развивающихся стран. В долг дают когда локальный рынок перегревается, когда всё растет и прирастает (например как нефть в России, или АПК в Украине), местная власть пилит кредит и/или проедает его всей страной, потом на лопании пузыря (или с помощью других проблем) нац валюта резко обваливается и активы страны по дешевке отбирают в счет долга. Редкость когда межгосударственные кредиты идут на инновации и модернизации, больше как напрямую правительству.

А как обстоят дела с корпоративными займами в долларах? Душат ли они местные экономики и есть ли текущее состояние этого рынка опасным в условии продолжающейся и набирающей обороты гонки девальваций? Попалось исследование Резервного банка Австралии, это их Центробанк (упаду со стула если похожее качество увижу авторства НБУ или ЦБ РФ, у австралийцев что руки ровнее?):http://www.rba.gov.au/publications/bulletin/2015/dec/pdf/bu-1215-6.pdf Кто умеет читать, прочитает сам и в деталях, в пост запилю картинки с остановкой на главных моментах.

1. Темпы прироста корпоративного внешнего долга впечатляют? С 800 млн долл в 2004 году, до 3 трлн долл. Красным — кредиты иностранных банков местным фирмам, синим — корпоративные облигации в иностранной валюте. Облигации в инвалюте утроилились и составили 1,3 трлн долл, в 2,5 раза больше чем суверенные облигации этих стран в инвалюте. Конкретным корпорациям дают больше в долг в валюте чем правительствам? Такие облигации в инвалюте составляют 1/4 от всех облигаций (3/4 облигаций эмитируют в нац валюте) и 90% фондирования корпораций в иностранной валюте. То есть, масштабы привлечения капитала из-за рубежа вполне значимые. Но как видим % внешних долгов примерно стабильный относительно ВВП — синяя линия на графике.

_______________________________________

2. Главенствующей внешней валютой выступает доллар — красным, другие валюты очень незначительны — голубым. А фирмы Китая выделяются из прочих стран — он кредитуются внутри страны, в юане. Но тоже начали наращивать внешнее финансирование. Впрочем его не сравнить с тем уровнем кредитования развивающихся рынков еще в 2000 годах — доходило до 75% долгов фирм — в инвалюте! То есть, сейчас фирмы развивающихся экономик меньше зависят от курса национальной валюты, ставок ФРС (цена займа), цен на сырье (источник возврата) — обеспечили безопасность своего развития собственным фондовым рынком. То что не вышло сделать например в Украине, и почти вышло в России. Внятной биржи с торговлей на внешних рынках в Украине нет и сейчас, через 25 лет.

____________________________________________

3. Видно, кто лидеры по абсолютному исчислению корпоративных облигаций в инвалюте (голубым цветом на графике 1). Бразилию мы еще встретим дальше немного детальнее, да, многовато привлекли как для их размера экономики. В Украине активно двигают аграрные расписки, которые кроме того что не есть эффективным инструментом (скорее инструмент кабалы от Синженты), и лишь раздули огромный пузырь иностранного корпоративного долга в Бразилии, другие страны смогли же справиться сами через печатание бумажек и собственного фондирования.

________________________________________________

4. Здесь облигации в разрезе отраслей. Выпуск облигаций с 2012 года, в млрд долл США. Заметны лидеры — финансы (внешний ресурс намного дешевле местных «развивающихся ставок», условно их соотношение 3% к 15-20%), банки закачивают внешний ресурс и либо напрямую его раздают, либо конвертируют и продают в розницу уже в местных деньгах. Также, видны отрасли, которые получают доходы в долларах и имели относительно горячий спрос: нефть и газ (и майнинг можно сюда — добыча природных ископаемых кроме углеводородов), строительство (жилое, ТРЦ, инфраструктура — везде похожая горячка, очень прибыльно строить или спекулировать на трендах крепкого роста цен). Заметна концентрация внешних корпоративных облигаций Бразилии на АПК — то о чем мы говорили с аграрными расписками. Но в основном (кроме Китая и проч.) внешние долги идут в банки. Вход иностранных банков характерная ситуация, можно быстро заработать на пустом рынке. Сейчас скупают например в Филиппинах.

__________________________________

5. Все ли эмитенты облигаций в инвалюте имеют доходы в инвалюте? Тот самый валютный риск который берут на себя те кто имеет доходы в национальных валютах. Первые четыре отрасли безусловно рискованны, но всё относительно не так плохо, достаточно активно риски хеджируются, но точно выяснить у кого захеджировано и чем — сложно, невозможно.

__________________________________

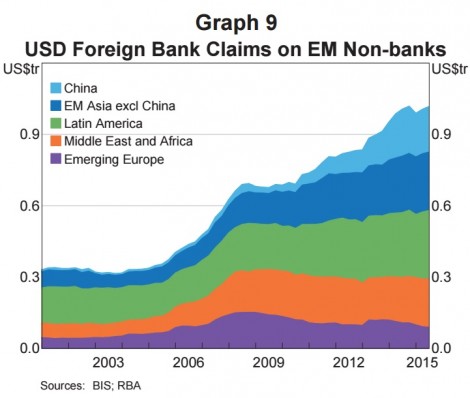

6. Финансовая отрасль занимая себе в инвалюте, выдает не всегда в этой инвалюте. Структура того в каких валютах фирмы берут кредиты в банках с ИИ. И второй график в этом абзаце — объемы кредитования банками с ИИ — фирм в отдельных странах. Снова Латинская Америка «на игле», а Китай очень осторожен. В европейском всплеске 2006-2007 брала участие и Украина с Россией.

____________________________________

7. Степень инвалютной кредитной нагрузки — в петле? Колонки: абсолютный объем кредитования экономики в валюте, процент такого кредитования от ВВП (Латинская Америка и Китай — два полюса, но Африка тоже загрязла). Видно динамику за 5 лет по Европе: много банков с западно-европейскими ИИ покинули Украину, и Россию тоже, не смогли работать на не-расширяющемся рынке. У Китая всё только начинается, динамика 40%. Предпоследняя колонка — сырьевой характер экономики — % экспорта сырья от ВВП (Китай молодец). Последняя колонка покрытие индолга годовым экспортом простейшего сырья, показатель 2-3 уже рискованный, например цены на сырье упали на 60% и всё — короткие долги погашать нечем.

________________________________________

8. Кредитная нагрузка по странам. Турция (их банки брали облигации, а видим и фирмы активно привлекают инокредиты напрямую), Индонезия, Чили (как круто!). Конечно, иногда всё покрывается экспортом сырья (колонка 4), а такие страны в принципе очень экспортно-ориентированы (как Чили). Кроме Бразилии, Турции, Индии, да и Индонезии. Но все перечисленные страны кроме Бразилии экспортируют также не сырье, а готовую продукцию и покрывают индолги этим экспортом (последняя колонка). Китай и Индия особо хороши, а вот Бразилия. Да еще на фоне девальвации своей валюты для конкуренции, практически выход на 0-й торговый баланс из сильного профицита, дальнейший спад цен на продукцию АПК и железную руду. Идут на грани с такой структурой пассивов, активы Бразилии выглядят привлекательнее, например отгрузки в тоннах — прирастают.