15 декабря 2015, 17:02

Вопрос к знатокам фьючерсной биржи - Fed Funds Futures

Есть такой фьючерс на CME, о котором не говорит разве что ленивый. Это 30-Day Federal Funds Futures — фьючерс на ставку по федеральным фондам, по которому многие ориентируются на мнение рынка по вопросу поднятия ставок Федеральным резервом. Спецификация контракта на первый взгляд проста, но есть нюансы, в которых я разобраться не могу, и не потому, что тупой, а потому, что очень тупой. Все термины знакомы, всё читается, а понимания нет. Если взять любой фьючерсный контракт на какой-либо известный базовый актив, к примеру, S&P500 или тот же 6Е, то здесь всё очевидно. Покупатели и продавцы фьючерса формируют его цену (но не цену самого контракта) как на любой другой бирже.

Поясню, что же не совсем понятно.

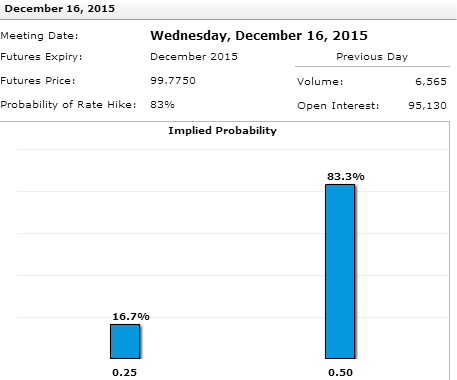

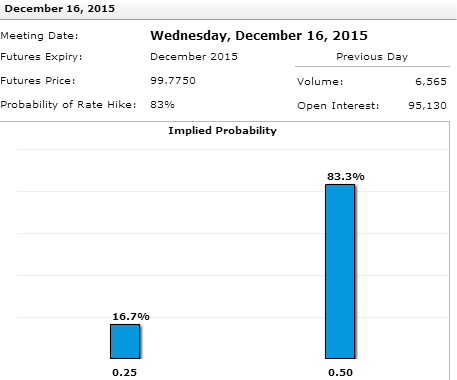

Вот картинка со CME, где в виде диаграммы отражена так называемая «вероятность поднятия ставки по федеральным фондам ФРС США» — по крайней мере так её обзывают в СМИ:

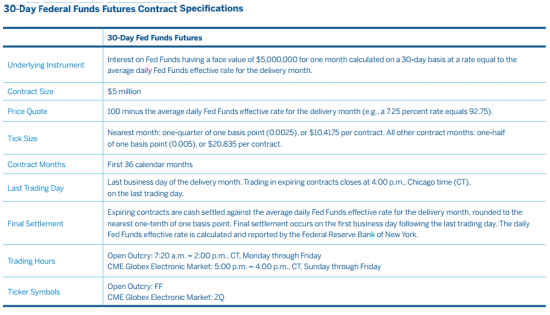

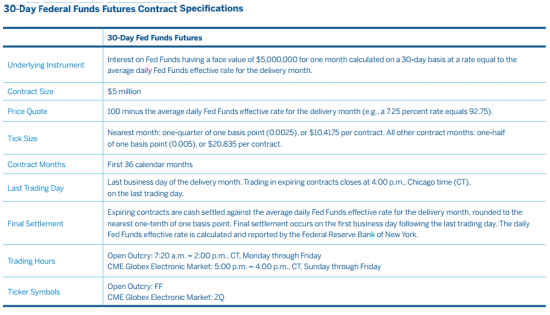

Стоимость контракта 5 млн usd, Open Interest 95130 — количество открытых контрактов, а вот дальше читаем спецификацию контракта:

И что мы видим?

«Базовый инструмент:

Проценты по федеральным фондам, имеющим номинальную стоимость $5 000 000 за один месяц рассчитаны на 30-дневной основе по ставке, равной средней дневной эффективной ставке по федеральным фондам за месяц до поставки.»

Получается, что базовым инструментом в данный момент является текущая ставка по ФФ, которая движется в диапазоне 0-0.25?

«Tick Size — размер тика — шаг цены:

На ближайший месяц: четверть одного базисного пункта (0.0025), или $10.4175 за контракт.

Все другие контрактные месяцы: один-полтора одного базисного пункта (0.005), или $20.835 за контракт.»

Здесь опять видим, что всё пляшет от базового актива, то есть от текущей ставки по федеральным фондам.

Можно почитать и расширенное руководство, в котором описана методология расчёта вероятности, или так назывваемый «калькулятор расчёта». Но и там ничего не понятно.

Вопрос: может быть кто-то может простым языком объяснить, как работает расчёт процентов вероятности поднятия ставок, к примеру, в декабре?

И второй вопрос, учитывающий тонкости перевода (очень часто спотыкаюсь на подобных вещах): Вероятность 83.3% учитывает поднятие диапазона ставок на 0.5%? Или это пололок, то есть здесь вероятность поднятия диапазона по ставке до 0.25-0.50%. Если правильно перевёл, то вариант второй, 0.5% — верхний диапазон ставки.

Поясню, что же не совсем понятно.

Вот картинка со CME, где в виде диаграммы отражена так называемая «вероятность поднятия ставки по федеральным фондам ФРС США» — по крайней мере так её обзывают в СМИ:

Стоимость контракта 5 млн usd, Open Interest 95130 — количество открытых контрактов, а вот дальше читаем спецификацию контракта:

И что мы видим?

«Базовый инструмент:

Проценты по федеральным фондам, имеющим номинальную стоимость $5 000 000 за один месяц рассчитаны на 30-дневной основе по ставке, равной средней дневной эффективной ставке по федеральным фондам за месяц до поставки.»

Получается, что базовым инструментом в данный момент является текущая ставка по ФФ, которая движется в диапазоне 0-0.25?

«Tick Size — размер тика — шаг цены:

На ближайший месяц: четверть одного базисного пункта (0.0025), или $10.4175 за контракт.

Все другие контрактные месяцы: один-полтора одного базисного пункта (0.005), или $20.835 за контракт.»

Здесь опять видим, что всё пляшет от базового актива, то есть от текущей ставки по федеральным фондам.

Можно почитать и расширенное руководство, в котором описана методология расчёта вероятности, или так назывваемый «калькулятор расчёта». Но и там ничего не понятно.

Вопрос: может быть кто-то может простым языком объяснить, как работает расчёт процентов вероятности поднятия ставок, к примеру, в декабре?

И второй вопрос, учитывающий тонкости перевода (очень часто спотыкаюсь на подобных вещах): Вероятность 83.3% учитывает поднятие диапазона ставок на 0.5%? Или это пололок, то есть здесь вероятность поднятия диапазона по ставке до 0.25-0.50%. Если правильно перевёл, то вариант второй, 0.5% — верхний диапазон ставки.

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

17:22

МГКЛ на Smart-Lab & Cbonds PRO облигации 2.0 📍

Мы уже работаем на площадке и ждём вас на стенде МГКЛ — будем рады встрече и вопросам. 🕑 В 14:30 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит в зале «Писательский» на сессии...

11:30

Есть диллер и есть клиент. Диллер всегда сформирует любой уровень цены актива, который ему нужен для текущей рыночной позиции. Клиент всегда лох. Большой клиент — большой лох, суть не меняется.

Никакой другой реальной формулы нет.

Мда. Может спросишь всё-таки у ленивого?

«не потому, что тупые, а потому, что очень тупые» ))

когда читаешь спецификации западных фьючев, понимаешь, а наши то биржевики идеал или близко)

www.barchart.com/commodityfutures/30-Day_Fed_Funds_Futures/profile/ZQ*1

Станет понятней, нам расскажете ).