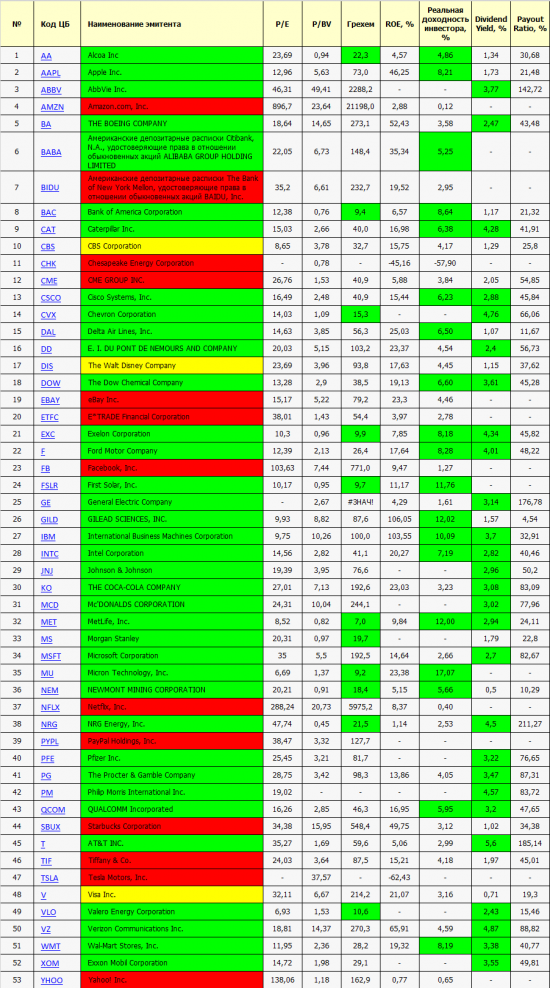

Список SPBEX. Первичный осмотр: P/E, P/BV, ROE, Dividend Yield, Payout Ratio.

Начало – окно в Америку.

Для начала по компаниям, которые есть на Санкт-Петербургской бирже решил составить простой обзор по текущим финансовым коэффициенты - P/E, P/BV, ROE, Dividend Yield, Payout Ratio…

Данные взял из finance.yahoo.com/ По некоторым компаниям были не все коэффициенты — стояли значения н/д (нет данных), не знаю, чем это вызвано. Но компаний, которые не прошли фильтры из-за этого нет, при дальнейшем изучении отчетов компаний я сам составлю более актуальное мнение по компаниям и посчитаю все коэффициенты.

Сразу оговорюсь, что данные коэффициенты лишь первичный фильтр, и принятие решений о покупке акций только на них основывать нельзя. Нужно смотреть более подробнее компании.

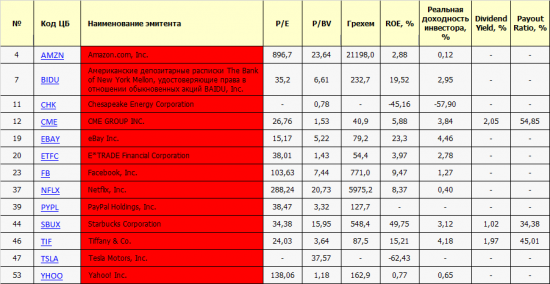

Facebook, Inc., Amazon.com, Inc . и Netflix, Inc. Вы вряд ли увидите в моем портфеле. Тут я с Уорреном Баффеттом солидарен. Он избегает любимчиков новой экономики, отдавая приоритет более старым, более зрелым компаниям.

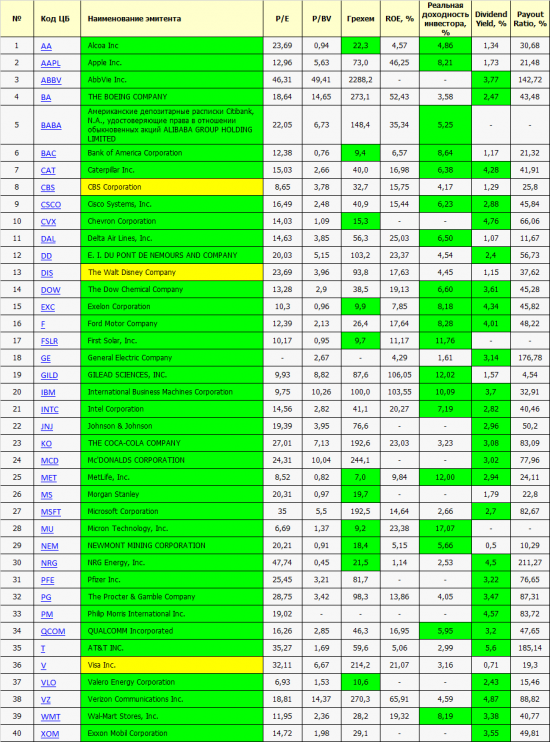

Интересно: Wal-Mart Stores, Inc., Bank of America Corporation, Caterpillar Inc., Ford Motor Company, International Business Machines Corporation, Chevron Corporation, The Dow Chemical Company, Exxon Mobil Corporation, Johnson & Johnson, THE COCA-COLA COMPANY, Mc'DONALDS CORPORATION, The Procter & Gamble Company…

Кстати, Apple Inc. – не такой дорогой относительно своей экономики.

Коэффициент Грехема (P/E х P/BV = 12,5 х 2,5), оказалась 11 компаний даже ниже нормативных 22,5. Для меня много незнакомых названий – нужно изучать.

Информация по дивидендам – дивидендная доходность (Dividend Yield) и размер выплат от чистой прибыли (Payout Ratio). Дивидендная доходность у большинства акций выше 10Т (2,35%). Выбрал акции с дивидендной доходностью выше в 2,35%. Получилось 27 компаний из 53.

Реальная доходность инвестора – это расчетная величина, полученная через соотношение доходности капитала (ROE) и цены собственного капитала (P/BV). Покупая компанию за 3 собственных капитала, с доходностью капитала 30%, Вы покупаете доходность в 10%. Для развитых стран – это отличная доходность. Выбрал критерий — реальная доходность выше 4,7% (2,35 * 2). Этим условиям удовлетворяют 19 компаний.

В итоге получилось 37 из 53 компаний на SPBEX, которые прошли хотя бы один фильтр. Еще 3 компании CBS Corporation, The Walt Disney, CompanyVisa Inc. прошли авансом.

Большие значения P/E и P/BV не должны пугать, инвесторы всегда исходят из альтернативы инвестиций. Уровень доходности американского долгового рынка в данный момент катастрофически низок – около 2,35%. Соответственно при такой доходности P/E может быть равен и 42,5. Таких компаний и нет почти. Тут главное, альтернатива доходности – капитал всегда ищет лучшего применения.

Для информации, 13 компаний из «красной зоны». Кстати, это уже сам по себе список.

Это как раз те компании, про которые говорил Баффетт, как «любимчиков новой экономики». Последнее время они хорошо росли, в отличии от «компаний Баффетта», и не факт, что это не продолжится. Возможно, этот список – антиинвестиций, из «компаний-ракет» будет и дальше расти?! Посмотрим.

Tiffany & Co., Tesla Motors, Inc., Facebook, Inc., Netflix, Inc., Starbucks Corporation, Facebook, Inc., Yahoo! Inc…. Опасно? Опасно. Их стоит тоже изучить, но позже.

Сейчас займусь «зелеными» 40 компаниями, которые прошли первичный осмотр. Я уже ранее писал про «компании с видением», и про компании-лидеры американской экономики, входящие в индекс DJIA. Стоит уделить особое внимание данным идеям. Начну именно с них анализ!

Еще можно актуализировать информацию о «дивидендных аристократах» на сегодняшний день. Об этом следующий пост.

Успешных инвестиций!

Serenity12 ноября 2015, 23:14I-Am, пххх ахах)))))))))+2

Serenity12 ноября 2015, 23:14I-Am, пххх ахах)))))))))+2 Albus13 ноября 2015, 00:08Александр, почему не выбрали Valero Energy Corporation? Самый низкий P/E из списка, и P/B всего 1,53?+1

Albus13 ноября 2015, 00:08Александр, почему не выбрали Valero Energy Corporation? Самый низкий P/E из списка, и P/B всего 1,53?+1 Rucobor13 ноября 2015, 00:16Плюсанул, потому что очки, ну прям как у меня. )+1

Rucobor13 ноября 2015, 00:16Плюсанул, потому что очки, ну прям как у меня. )+1 Alexander13 ноября 2015, 00:38По картинке верхней Dow Jones надо в лонг от 9080)))) это какой таймфрэйм, кстати?0

Alexander13 ноября 2015, 00:38По картинке верхней Dow Jones надо в лонг от 9080)))) это какой таймфрэйм, кстати?0