Система скоро выстрелит

«Система» и RCom сообщили о подписании обязывающих документов о сделке, согласно которой телекоммуникационный бизнес SSTL будет выделен и присоединен к RCom. В оплату актива RCom выпустит в пользу SSTL 27,7 млн новых акций (10%). Доля АФК «Система» в RCom составит 5,67%, Shyam — 2,4%, правительства РФ — 1,7%, миноритариев — 0,218%, уточнил представитель «Системы». При этом доля основателя RCom — Reliance Group индийского миллиардера Анила Амбани — снизится примерно с 60% до 54%, подсчитала газета The Economic Times. В результате слияния на рынке появится игрок, обслуживающий 118 млн абонентов, с долей более 12% рынка (четвертое место)Источник: Коммерсант, «Система» разыграла индийскую партию

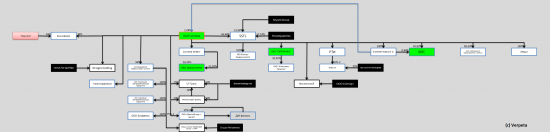

До слияния RCom и SSTL схема выглядела так:

Рисунок Схема бизнеса АФК Система

после закрытия сделки будет выглядеть так:

у АФК Системы пропадает обязательство оплачивать 10 лет доступ к частотам это $370 млн ($3.7 млрд условное обязательство), но нужно будет до середины 2016 года профинасировать $500 млн долга SSTL (такова структура сделки).

В АФК Системе после эпикфэйла с Башнефтью стоически ищут пути дальнейшего развития, так совсем недавно была информация о том, что «системщики» запускают венчурный фонд, а до этого, что консолидировали 100% сети частных клиник «Медси»

Рисунок График акций АФК «Система»

в качестве постскриптума интервью Михаила Шамолина:

АФК «Система» не видит причин менять стратегию даже после того, как акции ее крупнейшего актива — «Башнефти» — перешли в 2014 году в пользу государства. Корпорация планирует до 2020 года увеличить стоимость своего инвестиционного портфеля в два раза, рассказывает в интервью «Ъ» президент АФК «Система» МИХАИЛ ШАМОЛИН.

— В 2011 году АФК объявила, что будет инвестфондом. Насколько была оправданна эта стратегия?

— Я считаю, что абсолютно оправданна. Есть много компаний со всемирно известными именами, которые по этой модели работают, такие как BlackStone, KKR или TPG. Есть и смешанные модели — операционного холдинга и инвестиционной компании типа Koc в Турции. Вот у нас скорее такая модель, но с растущим акцентом на инвесткомпанию. Понятно, что за три-четыре года сделать то, что другие компании делали 50-70 лет, достаточно тяжело. Тем не менее я считаю, что мы движемся в абсолютно правильном направлении.

— Будете ли вы корректировать стратегию после того, как «Система» потеряла «Башнефть»?

— Нет. Я не вижу для этого причин. Единственное изменение состоит в том, что у нас стало существенно меньше инвестиционного ресурса, потому что прекратился дивидендный поток от «Башнефти», и мы вынуждены свою инвестиционную программу пересматривать, искать другие источники средств для инвестирования, в том числе внешние, и привлекать партнеров. Но в общем и целом наша стратегия и видение не изменились. От нас ушла «Башнефть», но мы приобрели лесной бизнес, а это крупнейшие предприятия Карелии, Вологодской и Архангельской областей.

В 2009 году у АФК «Система» было всего два актива (включая «Башнефть»), которые приносили дивиденды, в 2014 году их принесли уже девять развивающихся активов (не считая МТС). До 2020 года мы планируем увеличить стоимость портфеля в два раза, при этом мы планируем повысить его диверсифицированность.

— Остались ли неурегулированные вопросы по ситуации с «Башнефтью»?

— На сегодняшний день особых вопросов не осталось. АФК «Система» была признана судом good faith buyer — добросовестным приобретателем актива. Насколько я понимаю, пока существует незакрытое уголовное дело, но мне сложно что-то здесь комментировать (срок следствия по делу «Башнефти» в июле продлевался до 28 октября.— «Ъ»).

— Готовы ли вы вернуться в нефтяной бизнес?

— Если это инвестиционно привлекательно, то почему нет? Нефтяные компании, например, продаются в Америке. Но в данный момент смысла в такой покупке мы не видим. С тем же успехом можно купить нефтяной индекс.

— Видите интересные объекты в нефтянке в России?

— Пока нет.

— «Системе» нужна вторая нога помимо МТС?

— Вторая нога — это своеобразный миф. Пытаться построить вторую ногу ради того, чтобы эта вторая нога появилась,— никакого смысла нет. Инвестировать деньги в крупную сделку, которая даст соответствующий возврат на инвестиции,— да. Но для этого надо найти такую сделку и ее реализовать. Это не так просто. А любой ценой купить большую компанию с тем, чтобы потерять на этой покупке деньги, такой цели точно нет.

Нас интересуют в первую очередь активы в структурно привлекательных отраслях, недооцененные, как правило, по причине плохого управления. Причины тому могут быть разные. Начиная от того, что владелец бизнеса не видит будущего ни для бизнеса, ни для себя в России, не инвестирует, а занимается выводом денег из компании. И хотя актив крайне привлекателен с точки зрения потенциала развития, такого развития, как правило, не происходит. Я не буду называть имена, но таких примеров достаточно много, можете поверить на слово. И если мы подобный актив приобретаем, то как более эффективный, более рациональный и верящий в будущее России собственник начинаем создавать, наращивать стоимость компании.

Что касается индустрий, то на сегодняшний день нас интересуют прежде всего экспортно ориентированные компании, а также отрасли, которые работают на импортозамещение.

— Рентабельность МТС во втором квартале снизилась из-за роста доли бизнеса сотовой розницы. АФК, как основного акционера оператора, это устраивает?

— Мы смотрим на МТС как на актив, в который инвестированы наши деньги, и не занимаемся операционным управлением. Мы анализируем результаты на более длительных промежутках времени и принимаем стратегические акционерные решения. АФК «Система» — это гораздо больше, чем МТС, которая составляет 60% консолидированной выручки корпорации. Но если вас интересует, какое влияние оказал «Связной»...

— Да. Сожалеете ли вы, что не удалось купить «Связной»?

— Я бы в таких терминах не стал говорить. Во-первых, безусловно, мы не сожалеем. Мы просчитывали различные варианты, и та бизнес-модель, которую мы реализуем, с собственной розницей и набором мероприятий по развитию продаж нам представляется более выгодной, чем покупка бизнеса, обремененного определенными проблемами.

— Многие считали, что сделка не состоялась из-за домашнего ареста Владимира Петровича Евтушенкова (с 16 сентября по 17 декабря 2014 года.— «Ъ»). Это так?

— Нет, абсолютно. Никакого отношения это не имеет. Для понимания: общая стоимость «Связного» с учетом всех долгов и обязательств на момент, когда мы на него смотрели, составляла не менее 30 млрд руб., а скорее даже больше. Поэтому, если рассматривать такую цену актива плюс дополнительные вложения, которые пришлось бы сделать, «Связной» становится дорогой покупкой. В условиях, когда электронные каналы продаж постепенно вытесняют мобильную розницу, сама по себе традиционная модель экономически достаточно неустойчива. Поэтому насколько это все будет рентабельно — большой вопрос.

Безусловно, пока розничная сеть — это канал продаж. Всем понятно, что продавец в мобильном салоне может рекомендовать одного оператора или другого. И сегодня мы четко видим агрессивные шаги со стороны наших конкурентов, которые, по сути, монополизировали «Евросеть» и «Связной» с совершенно понятной целью — повысить свою рыночную долю. Но у нас есть своя конкурентная стратегия, которую мы успешно реализуем.

— В октябре в Москве начнет работать оператор Tele2. Как считаете, для развития МТС это несет дополнительные риски?

— Конкуренции мы не боимся. Выход на рынок еще одного игрока — естественный процесс. Ничего, что фундаментально изменило бы судьбу МТС, мы в этом не видим.

— Как продвигаются переговоры с Reliance Communications по поводу объединения с компанией Sistema Shyam Teleservices, в которой АФК принадлежит 56,68% акций?

— Переговоры находятся в финальной стадии, мы удовлетворены их ходом.

— Какова будет судьба опциона Российской Федерации на продажу 17% SSTL АФК «Система» по цене не меньше $777 млн в случае слияния с Reliance?

— Росимущество вправе предъявить опцион или не предъявить. Однако мы надеемся, что наши акционеры видят развитие SSTL, понимают, что индийские власти, по сути, существенно изменили правила игры, причем изменили их постфактум. У нас есть ряд существенных аргументов для обсуждения реструктуризации опциона. На индийском рынке имел место форс-мажор. Фактически Конституционный суд Индии признал неконституционным решение правительства Индии о наделении оператора частотами. Было бы понятно, если, например, индийское правительство или регулирующие органы установили бы, что с нашей стороны имели место какие-то нарушения, и за это лицензия была бы отозвана. Но здесь ситуация абсолютно иная, мы действовали по закону.

— Вы собираетесь прекратить финансирование SSTL?

— Во втором квартале компания была прибыльна по OIBDA в шести телекоммуникационных округах из девяти, в которых работает. В оставшихся трех регионах SSTL надеется выйти на безубыточность в течение 2015 года, то есть операционный убыток сокращается. К концу года мы можем подойти к ситуации, когда мы компанию больше финансировать не будем. В целом для нас, как для акционера, стратегия будет зависеть от позиции регулятора в вопросах ограничения использования спектра и согласования сделки с RCOM.

— В 2013 году у АФК был план создания собственного IT-концерна. Почему проект забуксовал?

— Нет, он не забуксовал — это вопрос целесообразности и анализа рынка. И именно с учетом этих факторов было принято решение продать «Энвижн» компании МТС. Ведь помимо системной интеграции у «Энвижн» есть еще и биллинг, а биллинг для МТС — вопрос стратегический и принципиальный. Компания давно хотела получить контроль над биллингом, поэтому инициатива сделки была даже не наша, а МТС. Много лет назад, когда биллинг создавался, полагали, что есть возможности продавать его по всему миру. Но эти планы оказались нереалистичными: к тому моменту, когда биллинг был создан и готов к продаже, рынок был уже поделен, рост на нем прекратился. Количество игроков, которые хотели бы его поменять, резко сократилось. А выходить на международный рынок, демпинговать, вкладывать большие деньги мы сочли неокупаемым. Так что состоявшаяся сделка с «Энвижн» — это win-win для обеих сторон.

— Похоже, что и МТС не видит перспективы в системной интеграции. Если в прошлом году у «Энвижн» был план заработать в 2015 году на внешних IT-услугах 4,5 млрд руб., то в августе план сократился до 500 млн руб.

— Я бы не хотел комментировать в деталях планы «Энвижн» по выручке, но могу сказать, что вы ошибаетесь и в первой, и во второй цифре. Хотя, безусловно, планы по выручке 2014 и 2015 годов отличаются, что является отражением изменения макроэкономических условий и нашего целеполагания, корректировки стратегии и идущих полным ходом интеграционных процессов. Но главное, что как раз в рамках МТС развитие системной интеграции имеет намного больше смысла, чем в рамках АФК, как независимой компании. Потому что у МТС много корпоративных клиентов, прежде всего по фиксированной связи, которые хотят получать IT-решения «под ключ».

— Что бы вы сказали инвесторам МТС, которые недавно критиковали АФК за то, что вы продаете целый ряд активов МТС?

— Что мы продали МТС за последние несколько лет? Мы продали «Комстар» с МГТС. По «Комстару» все очевидно. Синергетический эффект для МТС в итоге составил $400 млн, хотя ожидался на уровне $200 млн. Что касается МГТС, то если посмотреть на финансовые результаты работы МГТС, какую долю этот актив занимает в общей выручке МТС и рыночную позицию в Москве, можно точно сказать, что МТС дешево купила, а мы дешево продали. Я был тогда президентом МТС, сам прекрасно знаю, насколько с точки зрения синергии и интегрированности это плюс. То же самое и с «Энвижн». МТС заплатила за него меньше, чем заплатила бы, если бы покупала биллинг у кого-то другого. Предположим, мы продали бы «Энвижн», например, компании Ericsson, которая бы стала владельцем биллинга в МТС. Оператору такая история обошлась бы гораздо дороже. Таким образом, опять-таки, если исходить из рыночных взаимоотношений, это нормальная сделка.

— Проект строительства Nagatino i-Land, куда собирался переезжать МТС, уже несколько раз пересматривался. Планируете ли вы из него выходить окончательно?

— Нет, мы не планируем из него выходить. Это на самом деле достаточно большой участок земли, по которому с городом заключены инвестиционные соглашения и утвержден план развития территории, где предусмотрено и строительство офисных площадей, и строительство жилья — целый комплекс. Есть план поэтапной реализации проекта. У нас была идея строительства штаб-квартиры для МТС, но проект притормозили из-за избытка в Москве офисов. Это вовсе не означает, что сам по себе проект Nagatino i-Land как таковой перестает быть нам интересным.

— Интересно ли вам покупать гостиницы?

— У нас есть компания «Интурист», в которой не осталось туристического бизнеса как такового после сделки с Thomas Cook, но осталось несколько гостиниц. Сейчас в компании появился новый компетентный менеджмент, который должен предложить стратегию развития. Мы не исключаем для себя точечные инвестиции в гостиничные активы. Например, недавно приобрели гостиницу «Онега-Палас» в Петрозаводске по достаточно привлекательной для нас цене. Сейчас будем строить гостиницу «три звезды» в Москве на месте одной из бывших АТС МГТС.

— Вы говорили, что до конца года возможно закрытие сделки по «Детскому миру». Какой пакет продается, кто покупает, есть ли интересанты, кроме РФПИ? Сохранятся ли планы IPO «Детского мира»?

— Интересанты есть, сделка идет по своему графику. Точный процент вам не назову, информация конфиденциальна, но это точно будет миноритарный пакет, не очень большой. По IPO тоже есть планы, идеи, намерения. Будем смотреть на конъюнктуру рынка.

— Акционеры Ozon давно планировали IPO компании. Правда ли, что инвесторы проявили сдержанный интерес к возможной сделке?

— Мы зашли в Ozon относительно недавно и не можем комментировать планы акционеров компании до нашего прихода. Сейчас компания сфокусирована на органическом развитии, и у нее достаточно средств на реализацию бизнес-плана.

— Как из Ozon вы будете выходить? Через IPO или другим образом?

— Пока у нас не стоит первоочередной задачи из Ozon немедленно выйти. У компании остается высокий потенциал роста бизнеса, мы ожидаем, что в ближайшие годы Ozon станет положительным по маржинальности. Там сейчас достаточно сильная команда. Рынок электронной торговли в России растет. Думаю, надо подождать два-три года, прежде чем говорить о каких-то планах.

— Планируете ли вы проводить buy back?

— Каких-то конкретных планов проводить buy back у нас нет, потому что мы видим на рынке возможности для использования нашего инвестиционного ресурса с очень большой отдачей. Есть активы, которые стоят очень дешево из-за сложившейся конъюнктуры, которые имеет смысл покупать именно сейчас. Когда возобновится экономический рост и ситуация изменится, их стоимость вырастет многократно. Так же можно было бы рассуждать и в отношении акций, но это была бы чисто финансовая операция. Мы же хотим совершать не просто финансовые операции, которые завязаны на изменение экономики, а в том числе вносить вклад в сами активы, которые мы приобретаем. Здесь мы получаем двойной эффект. Мы выращиваем стоимость актива за счет улучшения управления им, извлекаем текущий дивидендный доход и еще в качестве дополнительного приза получаем возможный прирост стоимости, если улучшается экономика.

С другой стороны, выбирая между дивидендным вознаграждением наших акционеров и обратным выкупом, мы, конечно, всегда выберем дивиденды. Этого подхода мы придерживаемся уже три года, и для нас выплата дивидендов приоритетнее buy back.

— После истории с «Башнефтью» на рынке говорили о сокращении в АФК около 20% сотрудников...

— Это не так. Речь шла о сокращении затрат корпоративного центра. Это было сделано в рамках повышения общей эффективности бизнеса. Понятно, что выбыл крупный актив и размер самой АФК должен быть соразмерен. Часть людей, которые занимались этим активом, ушли, часть были перемещены на другие позиции в периметре корпорации. Обычный кадровый процесс: люди приходят, люди уходят. Никакой революции не произошло.

— Почему пришедший в этом году в компанию Леван Васадзе, который в свое время продавал «Росно», проработал так недолго?

— Что касается кадров, у нас структура построена таким образом, что есть две категории руководителей. Есть функциональные руководители в «Системе», которые отвечают за такие корпоративные блоки, как финансы, правовые вопросы, собственность. Это и есть корпорация в строгом смысле. И есть такие центры прибыли, которые называются инвестиционными портфелями, где работают инвестиционные управляющие, люди, которые, собственно, ищут проекты, готовят сделки, инвестиционные решения и отвечают за развитие актива, его монетизацию. Портфельные управляющие — это уникальные люди, их очень трудно найти, но и меняться они в принципе могут достаточно часто. Это должен быть человек, который сочетает в себе одновременно предпринимательские и управленческие навыки. Он должен иметь предпринимательское чутье, чтобы совершить правильно сделку и в то же время достаточно разбираться в логике принятия инвестиционных решений внутри корпорации, чтобы быть способным их принять. Мало договориться о том, чтобы купить какую-то компанию, нужно сделать бизнес-план, финансовую модель, защитить ее, провести due diligence, осуществить саму сделку, что тоже непросто. Вот такая нужна комбинация. Поэтому когда у нас приходят и уходят портфельные управляющие — это не признак какого-то кризиса внутри организации, а просто признак того, что человек рассчитывал на одно, по факту столкнулся с другим и видит себя в какой-то другой плоскости. Что касается Левана Васадзе, то он сам по себе предприниматель достаточно успешный и независимый. И мы с ним продолжаем взаимодействовать в «Системе», просто формат взаимодействия с точки зрения формального найма обеим сторонам показался не вполне эффективным. Тут нет абсолютно никаких конфликтов или противоречий.

— Если не секрет, у вас контракт на какой срок?

— В нашей реальности срок контракта не имеет значения. Он может закончиться в любой день или никогда не закончиться. Это формальность. Пока акционеры довольны твоей работой и текущей командой, я работаю. Если будут недовольны, значит, не буду работать. У меня никаких планов покидать компанию нет. Я считаю, что АФК «Система» — это крайне интересная история в России. Интересная и с точки зрения перспектив, и просто с точки зрения работы, раскрытия собственного потенциала.

Интервью взял Владислав Новый

Подробнее:http://www.kommersant.ru/doc/2832604

В руку тож не то… :-)

Многа букафф…

… порасти могут — я с этим не спорю — приближающийся конец года и расчет бонусов топов могут многое %-)))) ...

… забавляет перекладка из кармана в карман с умными объяснениями роста капитализации от этого… %-)))) интересно, кто-то делал ретроспективу — что купили, что осталось… %-) имхо забавно эти потоки будет визуализировать…