Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

Заседание ФРС США, итоги которого будут опубликованы в среду в 21:00 мск, является достаточно важным мероприятием этого месяца. Это не удивительно, ведь уже сейчас американский ЦБ может готовиться к повышению процентных ставок.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы сегодня не увидим.

• Процентные ставки – по всей видимости, тут пока без изменений. Может остаться целевая зона 0-0,25% для ключевой ставки – значение, сохраняющееся с декабря 2008 года. На данный момент низкая инфляция в США, определенные признаки замедления американской экономики, а также глобальные риски свидетельствуют не в пользу повышения ставок.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в прошлом октябре. Объявлять о новой программе в текущих условиях смысла не имеет. Хотя некоторые эксперты считают, что в перспективе ситуация может измениться.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что сейчас наблюдается некоторое ослабление экономической ситуации в США. В четверг будет опубликована первая оценка американского ВВП за 3-й кв. Согласно консенсус-прогнозу аналитиков от Reuters, темпы роста показателя могли замедлиться до 1,6% с 2,3%, зафиксированных во 2-м кв.

• Рынок труда. Ситуация на рынке труда в сентябре несколько охладилась. Хотя уровень безработицы остался на отметке 5,1%, non-farm payrolls увеличились лишь на 142 тыс.

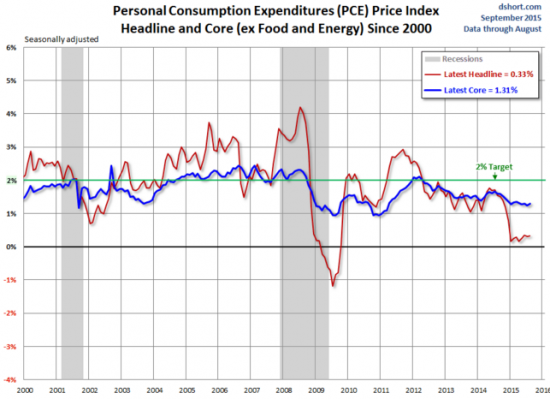

• Инфляция – низка. Это связано с дорогим долларом, дешевой нефтью и замедлением глобальной экономики. Инфляционные показатели находятся ниже таргета ФРС в 2%. Так, рост любимого Федом ценового индекса потребительских расходов в августе г/г составил лишь 0,3%, а очищенный от влияния еды и энергии показатель в годовом исчислении прибавил 1,3%.

• Влияние сильного доллара. Ранее ФРС указала на негативное воздействие сильного доллара на экономику США, конкретно, на экспорт страны.

• Внешний фон (прежде всего, ситуация в Китае, отток средств из развивающихся стран) и сравнительно недавняя турбулентность мировых финансовых рынков могут быть учтены при принятии решений.

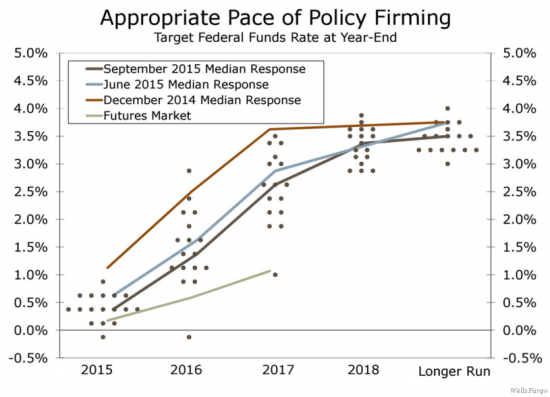

• Прогноз по монетарной политике. На сегодняшний день, пожалуй, самый важный момент. Ранее Комитет по операциям на открытом рынке ожидал, что уместным будет подъем целевого диапазона по ключевой ставке, когда он увидит дальнейшее улучшение на рынке труда и будет достаточно уверен, что инфляция вернется к 2%-ой цели в среднесрочной перспективе. Пока об этом говорить рано. В динамике производных инструментов на ставку по федеральным фондам с вероятностью свыше 50% (57%) участники рынка сейчас ставят на первый подъем ключевой ставки в лишь в марте следующего года. При этом Фед, по всей видимости, конкретных сроков опять не обозначит, оставив вопрос декабрьского, то есть на следующем заседании, повышения открытым. Следует отметить, что на протяжении прошлого года ФРС последовательно снижала прогнозы по росту ставок, оттягивая это событие.

Уже можно говорить о своего рода «порочном круге», когда приступы боязни монетарного ужесточения в США провоцируют отток капитала из развивающихся стран. Подобные идеи стали одной из причин недавних распродаж на мировых финансовых рынках, ограничивая ФРС в процессе принятия решений. С тех пор фондовые рынки заметно восстановились, но рецидив в случае возникновения новых беспокойств вполне возможен.

Подводя итоги, хотелось бы еще раз подчеркнуть всю важность сегодняшнего мероприятия, которое способно предопределить дальнейшую динамику финансовых активов на ближайшее время. В случае появления неожиданных мер и формулировок итоги заседания способны всколыхнуть рынки, также нельзя исключать и волатильность. Серьезные намеки на декабрьское повышение, по всей видимости, станут негативом для фондового и облигационного рынка, приведя к укреплению доллара. Очевидно «голубиная» ситуация, вероятно, будет иметь обратный эффект. Хотя если говорить о фондовом рынке, то тут ситуация не столь однозначна, ведь в подобном случае речь будет идти о замедлении экономики.

БКС Экспресс