Структурный продукт. Опыт приобретения.

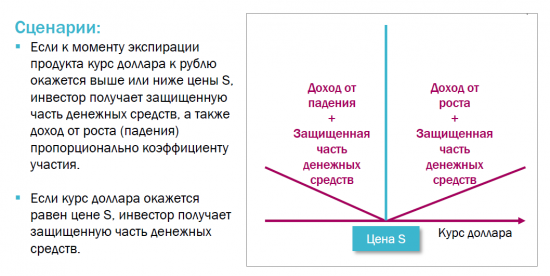

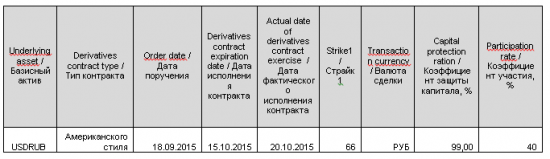

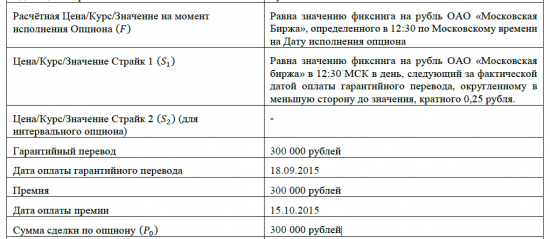

В рамках эксперимента, а скорее даже из любопытства, 18.09.2015 был приобретен у брокера структурный продукт с горизонтом 1 месяц и со следующими заявленными параметрами: защита капитала 99%, возможная годовая доходность 40%. По сценарию продукта доход предусматривался при любом курсе $ на момент экспирации опционов отличным от зафиксированной цены S, которая становится известна при выполнении брокером поручения на внебиржевом рынке опционов. В данном случае цена S =66р.

Выдержка из отчета брокера о выполненном поручении

В итоге получилась следующая картина:

Пару нюансов: Подоходный налог 13% с меня удержан не был, в табл. включил заранее для чистоты эксперимента, в начале года должны вычесть. Дата исполнения контракта и дата фактического его исполнения (когда я могу получить деньги) различаются на 5 дней, т.о. доходность уменьшается до 14,26%, а это уже большой минус.

Вывод: Лично я ожидал большего дохода и с этой стороны данный продукт меня не сильно впечатлил. С другой стороны если есть деньги, а управлять ими особо не можешь по разным на то причинам, то почему бы и не вложиться на месяц, другой с риском на твой выбор от 0-2%%. Входной билет так же не маленький, выбираешь структ.продукт скорее исходя из его стоимости чем привлекательности.

К приобретению планируется еще один продукт со 100% защитой, горизонтом 2 месяца и со ставкой на рост развивающихся рынков в конце — начале года.

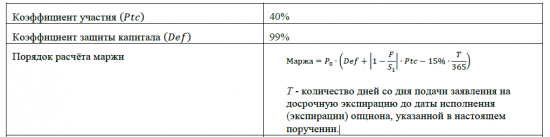

Кому интересно ниже формула, по которой брокер высчитывает маржу.

и как именно она обеспечивается?