Выдуманный оптимизм и последние надежды.

Подходит к концу октябрь, до конца года уже осталось всего 2 месяца, а градус кретинизма и неопределённости только растёт. Октябрь хоть и выдался в этом году благоприятным для инвесторов, но радоваться тут нечему. Да, после августовского обвала все мировые фондовые рынки восстановили свои потери, и вышли и в чисто символический плюс с начала текущего года, при этом мало кого удивляет, какими усилиями. И вот именно в такие моменты, лично у меня всегда возникает один и тот же вопрос – а дальше что?

Если в первой половине октября на всех фондовых рынках зашкалил оптимизм из-за слабых данных по рынку труда США, которые, якобы, сняли все опасения насчёт повышения ставки в США в этом году, то на прошедшей неделе, эйфория вперемешку с маразмом уже явно вошла в финальную стадию. Сначала глава ЕЦБ Марио Драги, вновь дал понять, что уже в Декабре готов расширить программу выкупа активов, и дальше снижать ставки, чтобы хоть как-то помочь европейской экономике. На следующий день Китайский Народный Банк объявил о смягчении монетарной политики, снизил процентные ставки на 25 б.п., нормы резервирования для банков на 0,5 б.п. Все эти меры, регуляторы предпринимают не от хорошей жизни, а от того, что дела в экономике только ухудшаются, но фондовым ранкам пока на это наплевать, хотя всему своё время.

Да, есть хорошая поговорка – рынки могут быть иррациональными намного дольше, чем вы будите оставаться платёжеспособны, но финал то у всех обычно одинаковый, всё возвращается на свои места. Заливать пожар бензином — это тупиковый путь, но пока инвесторы продолжают играть в игру – “чем хуже, тем лучше”. Так и хочется спросить у господина М.Драги, почему Япония уже столько лет не может победить дефляцию, несмотря на все её стимулирующие меры, а вы считаете, что у вас это получится? Разве не понятно, что вы не заставите пойти деньги в реальную экономику, которая замедляется уже не первый квартал? Разве не понятно, что вы надуваете пузыри на рынках акций и облигаций? Разве вы не видите, что крупные инвесторы готовы теперь за плату парковать свои деньги в безрисковых активах, лишь бы никуда не вкладываться? Даже США впервые за 30 лет разместили свои облигации в октябре с отрицательной доходностью. Ну не идут деньги туда, куда надо и не пойдут.

Все эти программы количественного смягчения никак не могут исправить ситуацию, с помощью них можно всего лишь купить время, что собственно и делают мировые Центробанки. Печатают всё больше и больше, а дела в мировой экономике только ухудшаются. Сравнительная динамика активов на балансе ФРС (желтый), ЕЦБ (белый) и Банка Японии (зеленый).

А теперь давайте представим, что будет, если, например, начнёт лопаться пузырь на рынках облигаций? Что будут делать регуляторы и как будут сдерживать панику, если на долговом рынке начнутся мощные продажи и начнут разбираться все пирамиды? Что смогут предложить регуляторы, если ставки во всём мире уже на историческом минимуме, а печатный станок не помогает?

Не стоит забывать и про ещё один важный момент – рынки всегда живут будущим, а не настоящим, поэтому все новые обещания господина Драги, которые поддержали все фондовые рынки на прошлой неделе, уже заложены в ценах. И если в ноябре, или декабре европейский регулятор подтвердит все общения, то драйвером роста они уже не станут. Крупные игроки понимают, что не от хорошей жизни приходится доставать последний козырь из рукава, а самое главное, этот козырь уже давно ничего не решает. Всем инвесторам нужно сказать спасибо М.Драги за то, что в очередной раз накормил всех обещаниями, чтобы хоть на время все смогли забыть про настоящую ситуацию в реальной экономике.

Что же касается Китая, то и тут, регулятор своими действиями подтверждает тот факт, что дела в экономике намного хуже, чем все думают. Все мы помним реакцию на фондовых рынках, когда в августе Народный Банк Китая впервые решился на 2-х процентную девальвацию юаня. Все фондовые рынки тогда рухнули. После этого китайский регулятор наломал ещё много дров, чтобы хоть как-то выправить ситуация, но все дальнейшие действия инвесторы расценивали, как повод сгладить ситуацию. Вот и сейчас, на последнее смягчение монетарной политики, которое было объявлено в прошлую пятницу, отреагировали только фондовые рынки, а вот все сырьевые активы, даже не смоги закрыть день в плюсе. Очередной ложный оптимизм, или повод для финальной эйфории, который в реальности таковым не является.

А теперь дорогие друзья хочу вернуться в прошлое на пару месяцев и вспомнить о чём писал 12 августа, ибо всё происходящее сейчас чётко укладывается в озвученный мною сценарий — http://smart-lab.ru/blog/271608.php

От 12 августа:

После того, как Народный Банк Китая из-за серьёзного ухудшения экономических показателей также решил пойти на девальвацию китайского юаня мы стали свидетелями начала нового этапа в глобальной войне за обесценивание валют. Теперь к этой войне присоединился новый серьёзный игрок. Стоит отметить, что ещё во вторник банк Китая заявил об одноразовой мере по девальвации национальной валюты на рекордные 2%, но уже в среду китайский юань потерял ещё столько же. Падение юаня за два дня превысило 4% — это рекордные темпы снижения за последние 20 лет. Возникает вопрос – почему Народный Банк Китая намеренно промолчал про свои истинные планы по девальвации национальной валюты? Ответ прост – если инвесторы получат чёткий сигнал на цикл плавной девальвации, то это незамедлительно приведёт к огромному оттоку денег из всех китайских активов, а это никому не нужно. Проще заявить одно, а делать другое. Когда все всё поймут будет уже поздно. Не исключено, что на подобный шаг китайский регулятор пошёл после того, как он получил отказ от МВФ на включение юаня в статус международных резервных валют.

Негативная реакция во всём мире на подобные действия китайских властей была вполне предсказуема. Дешевеющий юань начнёт повышать конкурентоспособность китайских товаров, которые начнут теснить европейский и американский экспорт, т.е. приведёт к небольшому замедлению двух развитых мировых экономик. На этих новостях фондовые рынки Европы и США рухнули за два дня от 2.5% до 4%.

На мой взгляд, самое интересное сейчас заключается в том, что своими действиями Китай поставил в тупик ФРС США. Американский доллар сейчас итак находится на максимальных отметках практически ко всем валютам и теперь, если ФРС хоть даже намекнёт о повышении ставки, то сделает американской экономике ещё хуже. Теперь, у ФЕДа просто нет ни единого шанса повысить ставку в ближайшие месяцы и возможно кварталы. Более того, не исключено, что США спустя 2-3 квартала будут вынуждены не ужесточать, а наоборот, смягчать свою денежно-кредитную политику, и заново ввязываться в глобальную войну за обесценивание валют. Если я окажусь прав, и ФРС действительно в сентябре в корне сменит риторику и заявит, что повышение савки пока откладывается, то это будет второй нож в спину регулятору, ибо пока они тянули время, в итоге пропустили подходящий момент для нормализации денежно кредитной политики и теперь доверие к ФЕДу будет подорвано. Объявить всему миру, что ситуация в США ухудшилась, но ничего нового предложить они пока не могут – это будет хороший повод для бегства из всех американских активов.

Если уже сейчас делать ставку на временное оживление китайской экономики и неизбежность брать паузу ФРС США в повышении ставки, то самое выгодное на текущий момент – это покупать драгоценные металлы и компании, которые занимаются их добычей. Также при таком раскладе можно делать ставку на временное укрепление всех сырьевых валют, включая рубль и рост большинства развивающихся рынков. Не исключено, что и нефтяные котировки вместе с промышленными металлами также в ближайшие месяцы покажут неплохой рост, на фоне увеличения спроса из Китая и возможном развороте американского доллара. Что же касается России, то для неё все действия Китая также окажутся только на руку, хотя первая реакция во всем мире вызвала обвал всех сырьевых валют и сырья в том числе.

Самое страшное заключается в том, что все эти валютные войны с каждым годом только набирают обороты и рано или поздно это приведёт к масштабной переоценки всех мировых валют и случится это может уже в ближайшие два года. Можно сказать теперь точно, сейчас созрели все предпосылки для долгосрочного вложения в золото.

Что мы видим спустя два месяца? После очередных действий со стороны Китая и обещаний со стороны ЕЦБ индекс доллара закрывает прошедшую неделю существенным ростом.

На недельном графике DXY мы видим клин, с возможным выходом вверх, по крайней мере, весь фундаментал за дальнейший рост доллара. Что будет делать ФРС, если уже сейчас крепкий доллар начинает негативно влиять на экономику США? Что будет, если ФРС дальше будет медлить или всё-таки повысит ставку в этом году – вопрос риторический – это ещё больше убьёт американскую экономику.

Самое интересное в том, что несмотря на рост доллара на международной арене и падение цен на нефть за последние 5 дней почти на 5%, российский рубль в паре с долларом даже смог укрепиться на прошедшей неделе, будто возомнил себя международной резервной валютой ))). Парадокс, да и только, но это временно. Более того, цена нефти ы рублях закрыла недели на минимуме за последние 5 лет, ниже отметки 3000 рублей.

На предстоящей неделе большие налоговые платежи, плюс заседание ФРС, плюс заседание российского ЦБ, на котором, как ожидается, регулятор понизит ставку на 0.5%. Рубль сейчас явно переукрепился минимум на 5%, а если будет повод, то падение с текущих отметок может быть и на 10% в ближайший месяц. Сейчас пристально следим за отметкой 63,20, если по итогам двух дней цена закроется выше, то следующе ориентиры по падению рубля будут находиться в диапазоне 67-68 за один американский доллар.

Что же касается российского фондового рынка, то он сейчас неоправданно дорог. В последнюю неделю российский рынок поддерживали только акции сбербанка, в которых также не осталось потенциала для роста. Не в той ситуации сейчас российская экономика, чтобы акциям Сбербанка идти на штурм отметки 100 рублей за одну акцию.

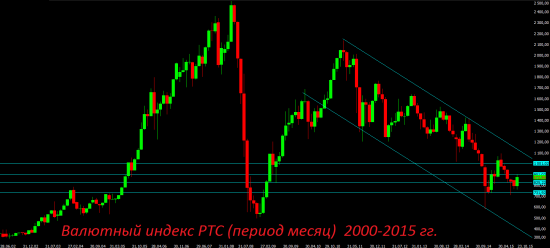

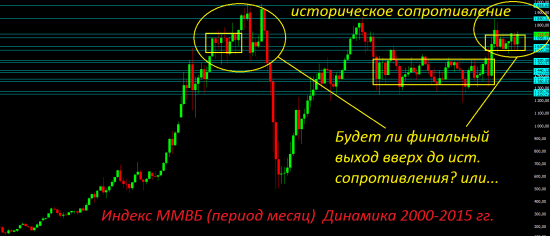

Теперь взглянем на технику по российским индексам. Если с валютным индексом РТС всё ясно, но по-прежнему находится в нисходящем тренде уже 4года, то вот с рублёвым индексом ММВБ не всё так однозначно.

С одной стороны российский индекс ММВБ закрывает октябрь неплохим ростом, но если взглянуть на динамику последних 10 месяцев, то мы видим обычную широкую консолидацию. В январе текущего года индекс ММВБ взлетел из-за девальвации российской валюты, а в феврале мы видели существенную коррекцию с 4-х летних максимумов. С одной стороны, при таком закрытии октября просится финальный вывод вверх, в диапазон 1850-1950, где проходит историческое сопротивление по индексу, подобное мы наблюдали перед обвалом 2008 года.

Но сейчас есть один нюанс. В этом году, в феврале, чуть выше отметки 1800 пунктов прошли самые сильные объёмы и продажи за последние 5 лет, поэтому перешагнуть этот рубеж будут очень трудно и делать на это ставку в этом году явно не стоит.

Пока российский рублёвый индекс 10 месяцев находится в боковике, но возврат и тест отметки 1500 пунктов мы так и не видели, поэтому сейчас – это наиболее вероятный среднесрочный сценарий. Если вдруг найдётся повод, и мы увидим ещё одно движение индекса в диапазон выше отметки 1800 пунктов, то это будет отличный шанс для инвесторов выйти из всех позиций, а для медведей подарок с целью повыше открыть короткие позиции. Я пока не рассчитываю на подобный сценарий и считаю, что делать ставку на снижение российского рынка можно уже сейчас.

Резюмируя выше сказанное, лично я сейчас закладываюсь на снижение всех фондовых индексов в ноябре, а также делаю ставку на падение рубля. В качестве хеджа, в портфель смело можно добавлять драгоценные металлы.

В заключение, хочу привести несколько графиков из последнего обзора Владимира Левченко(надеюсь он не будет против). Данные обзоры доступны по подписке на его сайте: v-levchenko.ru

Основной возмутитель спокойствия этой недели — европейский ЦБ. Для меня очевидно, что евро слишком дорог и что доллар должен расти. По итогам недели евро может оказаться ниже канала, в котором он живет уже много месяцев с перспективой падения ниже паритета.

Нижняя граница канала примерно 1,1065. Все индикаторы за падение евро. Закрытие недели ниже открывает дорогу к паритету.

Но это лишь вопрос времени. 50 недельная средняя так и не была пробита, MACD на недельном графике вырос очень сильно и подтверждает приличную силу падения евро.

У индекса доллара граница чуть дальше, чем у евро. Но смысл тот же. Только в индексе были две бычьих дивергенции, а в евро была только одна дивергенция в MACD на дневном графике.

Ускорение работы печатного станка за пределами США усиливает приступ эйфории на фондовом рынке. Но, дивергенции в SPX пока живы и достигнуты важнейшие уровни сопротивления.

На рынок нефти и прочего сырья, за исключением драгоценных металлов, эти деньги не попадут.

Единственная интересная картина в ценах на бензин.

Рубль под давлением лавины горячего спекулятивного капитала, но все же держится. Пока что закрытие недели в пользу дальнейшего падения рубля.

Но для окончательного завершения коррекции надо закрепиться выше середины канала Боллинджера и 30 дневной средней линии. Это примерно 64 рубля на следующую неделю.

В целом же на отечественном финансовом рынке уже надулся пузырь исторических масштабов! Brent в рублях закрывает неделю на минимуме с начала 2011 года.

Интересно, что индекс РТС в бочках нефти также, как и нефть в рублях вырос до максимума с 2011 года. Редкий пузырь. Еще один интересный факт. РТС при падающей нефти рос всего три раза в истории. В 1997, 2001 и 2006 годах. В 2001 и 2006 РТС спасла выросшая после этого нефть. А что было в 1997 Вы и сами догадываетесь.

РТС тянут в небо через фьючерс и ADR Сбербанка. Но Сбербанку вырасти еще выше будет почти невозможно.

Пока что все остальные индикаторы просто кричат о фантастическом размере пузыря. Долговой рынок говорит об отсутствии спроса на длинные деньги и, при этом, страшном дефиците коротких денег. Ставки по 3 месячным ОФЗ превысили ставки по 25 летним на максимальную величину с апреля текущего года. Исторически и по учебнику фондовый рынок растет, когда ставки по длинным облигациям растут относительно коротких и падает при обратном движении. Вот Вам парадокс нашего рынка, который скоро закончится обвалом.

О том, что пузырь и на нашем валютном рынке, говорит падение форвардной доходности рубля почти до уровня ставок по ОФЗ. Такое положение вещей является очень редким на нашем валютном рынке и работает всегда.

Такая аномалия может длиться еще пару недель.

Очередной свой бесплатный авторский мастер-класс я проведу на бирже 27 ноября. Заранее готовьте вопросы. Будет больше общения и разборов. Регистрация уже открыта - www.itinvest.ru/education/courses/master-class/

А 12 ноября на Московской бирже пройдёт Конференция Option-lab, регистрация также открыта — www.itinvest.ru/education/courses/conference-option-lab/

С уважением, Василий Олейник, эксперт инвестиционной компании «Ай Ти Инвест»

Спасибо!