евродоллар - будет ли рост?

В последнее время часто встречаются прогнозы, предусматривающие рост евро/доллар до уровней 1,15, 1,17, 1,20...

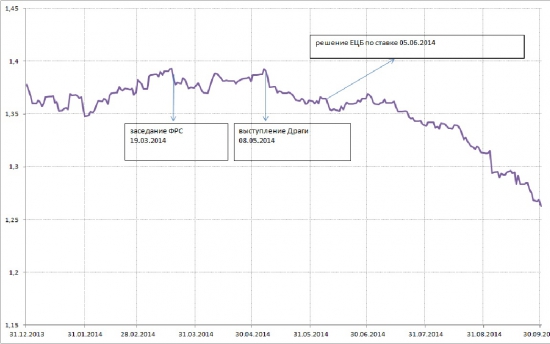

Эмоционально это понятно, ведь евродоллар, мы все помним, резко снижался в 2014 и сейчас торгуется почти на 20% дешевле начала 2014 года. Если это происходило из-за угрозы повышения ставки ФЕД, а сейчас эта угроза как-то размывается, то почему бы не расти?

Но не все так просто. Вернемся в 2014, как оно было:

Решение об увеличении процентной ставки в США озвучила г-жа Йеллен 19.03.14 на первом заседании ФРС, которое она проводила в качестве Председателя. Были даны и довольно конкретные сроки — через 6 месяцев после окончания QE3. Евро слегка просел, но к 06.05.14 выправился.

Но вот 08.05 выступает Драги и довольно неожиданно для всех говорит о готовности уже на следующем заседании ЕЦБ принять нетрадиционные меры денежно-кредитной политики. Все понимают, что речь идет об отрицательной процентной ставке по депозитам, и такое решение принимается 05.06.14.

Мне кажется, именно это решение «подкосило» евро, которое начало валиться.

И это имеет экономическое объяснение. США в отличие от Европы и почти всех других центробанков всегда отличались щедростью — платили проценты по остаткам (депозитам овернайт). Даже в периоды QE. Это безусловно стимулировало держать ликвидность в долларах.

Но когда ЕЦБ ввел отрицательную ставку по депозитам, это уже больно. Людям, принимающим финансовые решения, пришлось объяснять дополнительные расходы (начальству, акционерам, клиентам и т.д.)

Сейчас разница в ставках составляет 0,45%: 0,25% США — (-0,2%) ЕЦБ. И это немало для активов «до востребования». Наряду с относительно неплохим состоянием экономики США это превращает доллар в абсорбент мировой ликвидности.

И похоже, что текущее соотношение евро-доллар строится не на ожиданиях, а сложилось вполне «по факту».

Изменить ситуацию могут:

- смягчение кредитно-денежной политики США с установлением отрицательной ставки по депозитам

- ужесточение политики ЕЦБ

На него ответит следующий докладчик )