Рубль и платежный баланс: отток капитала ушёл, но обещал вернуться

- Сокращение оттока капитала в 3 квартале заставило нас пересмотреть оценку влияния фактора на рубль и в конце 2015 года. В 4 квартале в базовом прогнозе чистый отток капитала не превысит $15 млрд.

- В базовом сценарии доллар укрепится до 66 рублей к концу года, евро – до 72,5 рублей

- 2016 год будет характеризоваться значительным сокращением оттока капитала, в базовом сценарии мы ожидаем курс доллара к середине года на уровне 58 рублей, евро на уровне 61 рубль

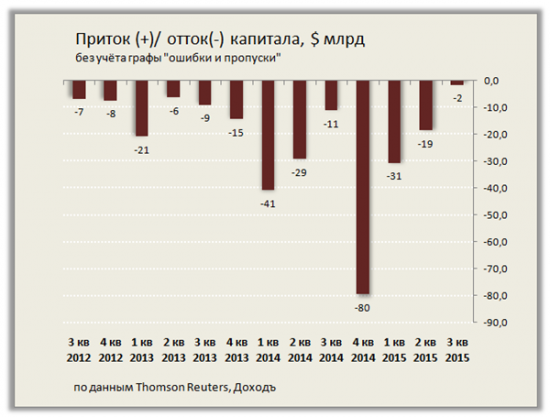

Отток капитала резко сократился

Показатели платежного баланса России за 3 квартал зафиксировали резкое сокращение оттока капитала по сравнению с двумя предыдущими кварталами. Без учета графы «ошибки и пропуски» он составил всего лишь около $2 млрд.

Улучшение наблюдалось, во-первых, за счет сокращения чистых выплат по внешнему долгу банками и корпоративным сектором. Если в первом квартале года совокупный объём погашения обязательств перед иностранцами составил $32 млрд., то к 3 кварталу он упал более чем в 2 раза – до $15,1 млрд. Отметим восстановление притока прямых инвестиций, который составил $6,4 млрд. после первого за десятилетие снижения в четвертом квартале прошлого года. Тем не менее, на протяжении 18 кварталов подряд продолжается сокращение портфельных инвестиций.

Во-вторых, улучшение финансового счета связано с продажей иностранных финансовых активов. В 3 квартале предложение наличной валюты населением превысило $4 млрд., что стало максимальным значением в текущем году. Ускорилась продажа иностранных активов российскими банками, составив $11 млрд.

Позитивные данные оказались сюрпризом даже для российских властей. ЦБ уже заявил, что прогноз по оттоку капитала в 2015 году может быть пересмотрен. Текущая оценка показателя Минэкономразвития по итогам года составляет $85 млрд. Фактический отток капитала за 9 месяцев без учета графы «ошибки и пропуски» составил $51,5 млрд.

Экспорт/импорт

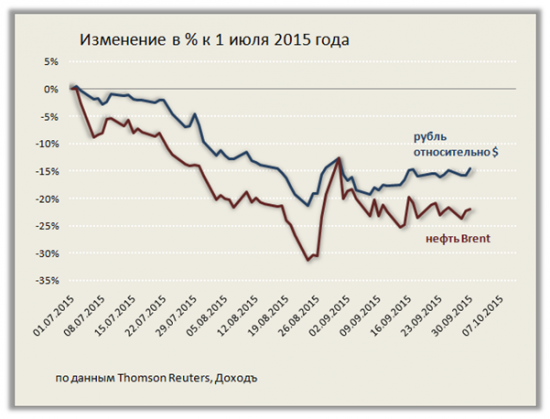

Близкие к нулевым значениям изменения финансового счёта привели к тому, что практически единственным фактором, определяющим стоимость рубля в третьем квартале, были нефтяные котировки. Дневные изменения цены барреля Brent объясняют 90% колебаний российской валюты относительно доллара на протяжении периода.

Благодаря падению стоимости нефти в два раза в годовом выражении, доля нефти, нефтепродуктов и газа в совокупном товарном экспорте в 3 квартале сократилась до 58%, по сравнению с 68% на начало 2014 года (в стоимостном выражении).

Несмотря на сокращение доли, она все еще слишком велика, поэтому нефть остаётся определяющим фактором в формировании стоимости рубля. Не дает ей снизиться более значительно сокращение экспорта прочих товарных групп (в стоимостном выражении). Показатель упал на 25% в годовом выражении, что указывает на то, что крупные ненефтяные экспортёры не смогли в полной мере воспользоваться преимуществами слабого рубля и нарастить продажи заграницу в физическом выражении. Если бы такой процесс начался, это способствовало укреплению российской валюты.

В 3 квартале поддержки со стороны рубля не было оказано со стороны импорта. Покупки россиянами иностранных товаров даже выросли, в то время как товарный экспорт упал на $12 млрд. В результате торговый баланс России сократился до минимальных с 2010 года отметок. Весьма вероятно, что в последнем квартале года ситуация немного выправится – импорт постепенно подстроится, оказав благоприятное влияние на валютный курс.

Базовый сценарий на 4 квартал и 2016 год

В предыдущих обзорах мы ожидали серьезного давления на рубль из-за ускорения оттока капитала в сентябре и декабре в результате погашения внешнего долга российскими компаниями. Однако ослабление российской валюты в сентябре было вызвано преимущественно изменениями нефтяных котировок, а оттока в платежном балансе практически не наблюдалось. Как показали опросы крупнейших компаний Центральным банком – 78% выплат по внешнему долгу за этот период пришлось на внутрикорпоративные кредиты, что, скорее всего, предопределило слабое влияние фактора на рубль.

На декабрь мы сохраняем прогноз по ускорению оттока капитала по сравнению с другими месяцами. Согласно статистике ЦБ, погашение долга российскими компаниями должно составить около $22 млрд., при этом 48% придется на внутрикорпоративные займы. В базовом сценарии мы полагаем, что выплаты будут осуществляться компаниями из собственных накопленных средств, поэтому отток капитала не превысит $15 млрд. в 4 квартале, что ниже прогноза предыдущего обзора. В 2016 году показатель в среднем будет составлять $10 млрд. в квартал.

Основным фактором, определяющим стоимость рубля в среднесрочном и долгосрочном периодах, продолжит оставаться нефть. После решения ФРС отложить повышение ставок и некоторой стабилизации экономической ситуации в Китае топливные котировки показали небольшое оживление. В базовом сценарии до конца года мы ждем первого увеличения ставок в США на заседании в декабре. Нефть марки Brent при этом не сможет закрепиться выше уровня в $55 до конца года, в 2016 году восстановится до $60.

Стоимость евро до конца года вернется до уровня в 1,1 доллара. Из-за разницы в денежной политики в США и Европе опустится до 1,05 в течение 2016 года.

В базовом сценарии мы ждем роста курса доллара до 66 рублей к концу 2015 года, к середине 2016 года он составит около 58 рублей. Курс евро составит около 72,5 и 61,3 рубля соответственно.

Негативный сценарий

В негативном сценарии товарные котировки отреагируют более эмоционально на повышение ставки ФРС, чем в базовом сценарии. Цена за баррель нефти протестирует уровень в $40 в декабре, не поднимется выше 50$ в 2015 году. Центральный банк вновь начнет использование резервов для поддержки российской валюты ($20-30 млрд.).

Негативный сценарий подразумевает использование непрозрачных схем финансирования российских компаний для погашения внешнего долга со стороны ЦБ. Отток капитала в 4 квартале в результате ускорится до $30 млрд., но в 2016 все равно будет наблюдаться тренд на его замедление – около $10 млрд. за квартал.

Глобальное укрепление американской валюты приведет к её паритету относительно евро, а в 2016 году евро будет стоить дешевле доллара (около 0,98 $ за евро).

В негативном сценарии курс доллара в конце 2015 года вырастет до 75,5 рублей, евро – до 79 рублей, к середине 2016 года доллар будет стоить 63 рубля, евро — 62 рубля.

Позитивный сценарий

В позитивном сценарии мы сохраняем прогноз по оттоку капитала базового сценария. ФРС при этом отложит повышение ставки до следующего года, а китайская экономика стабилизируется после масштабных стимулирующих мер правительства. Цена на нефть марки Brent достигнет $65 к концу 2015 года. Составит в среднем $70 в следующем году.

Евро будет стоить около 1,15 доллара до конца 2015 года, вернется к уровню 1,1 в 2016 году.

В позитивном сценарии доллар будет стоить 53 рубля, евро – 62 рубля в конце 2015 года. Сохранят эту стоимость на протяжении первой половины 2016 года.