Ровно год

прошел с момента запуска нами публичного счета для автоследования у стороннего брокера. Так как изначально счет планировался только на FORTSe, то он отличался от нашего базового портфеля «Суперриск» отсутствием акций и большей долей фьючерса на рубль-доллар. Это было сделано специально, так как присутствие акций существенно повышало требование к минимальному капиталу в стратегии «Суперриск» — 2 млн. руб… Для данного портфеля за счет плеча на FORTSe и особенно во фьючерсе рубль-доллар эта цифра могла быть снижена в 2 раза с гарантией точного повторения (без учета брокерской комиссии) и в 4 раза без таковой.

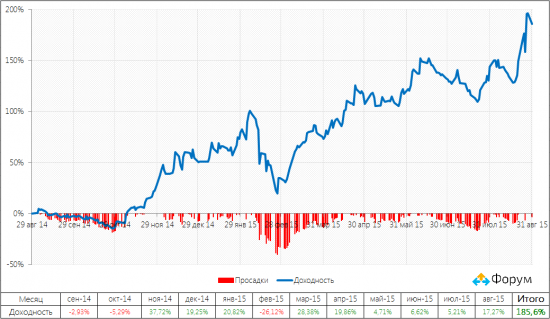

Результаты на этом счете представлены на следующем рисунке

Также с данными о размере счета эти результаты есть на сайте брокера, где обновляются в ежедневном режиме, хотя и с пропусками отдельных дней по неизвестной нам причине

https://www.zerich.com/internet-trading/trade-robots/forum-strategy.html

По поводу начальной суммы надо пояснить, что она не была такой «кривой», а составляла ровно 2 млн. руб., но с 16 по 29 августа 2014 года шли подключение и отладка торговых роботов и потому результаты в этот период нельзя отнести к разряду релевантных. Поэтому за начальную была взята сумма на счете на 29 августа, так как именно с 1 сентября портфель «встал на боевое дежурство».

Аналитические характеристики счета представлены в следующей таблице

Из представленных результатов мы видим некоторые отличия этого счета от «Суперриска». Тому есть несколько причин.

Об одной из них я уже сказал выше – это отсутствие в портфеле акций и более высокая доля фьючерса на рубль доллар в сентябре-октябре 2014-го (с ноября 2014-го, после увеличения доли фьючерса рубль-доллар в портфеле «Суперриск», эти доли в части торговли на срочном рынке сравнялись).

Существенно более хорошие значения аналитических коэффициентов управления на этом счете объясняются исключительно периодом расчета: с сентября 2014-го существенно выросла волатильность во фьючерсе-рубль доллар, что вкупе с большой долей в портфеле, привело к благоприятному периоду нашего управления с доходностью выше средней.

В то же время мы видим существенно более плохие результаты управления по сравнению с «Суперриском» в январе этого года. Это связано с методикой расчета объемов на этом счете, действовавшей до марта этого года. Так как торговля велась каждым роботом постоянным числом контрактов, то было принято решение менять этот объем через каждый миллион рублей дохода. Однако в конце декабря 2014-го было решено это не делать перед новогодними каникулами, чтобы избежать рисков, связанных с торговлей в удаленном режиме в этот период. Ведь в период августа 2014-го по февраль 2015-го каждый разработчик самостоятельно подключал своих торговых роботов к счету брокера и торговал в рамках своих лимитов. В каникулы большинство разработчиков запускали и контролировали роботов не из офиса, а удаленно, что несло в себе дополнительные риски.

Поэтому очень прибыльный для счета период новогодних каникул мы «прошли» на объемах, рассчитанных для 2 млн. руб., а не для 3-х, которые составлял счет. Соответственно, в январе была недополучена прибыль.

С марта этого года после перевода всех собственных и клиентских средств на FORTSe от брокеров на соответствующие счета компании на бирже, у нас появилась техническая возможность изменить торговлю на этом счете. Счет стал торговаться по принципу автоследования за счетами компании, на которых работали отдельные разработчики. Что избавило нас от необходимости пересмотра объемов на счете в «ручном режиме» и в дальнейшем отличия этого счета от «Суперриска» объясняются исключительно отсутствием спота.

Смотрите, анализируйте, критикуйте, но конструктивно.

Incognito01 сентября 2015, 14:11а просадка в феврале со 100 до 25%?+4

Incognito01 сентября 2015, 14:11а просадка в феврале со 100 до 25%?+4 Marcello01 сентября 2015, 14:36Макс.просадка 40% была ожидаемой? Имею ввиду, не удивила ли она автора алгоритма?+2

Marcello01 сентября 2015, 14:36Макс.просадка 40% была ожидаемой? Имею ввиду, не удивила ли она автора алгоритма?+2 Олайвир Стокс01 сентября 2015, 14:36Сколько у вас счетов?0

Олайвир Стокс01 сентября 2015, 14:36Сколько у вас счетов?0