Использование стоплоссов-1

Много дискуссий возникает на тему вреда или пользы применения стопов в трейдинге. Ответ на этот вопрос попытался дать автор блога blog.factorwave.com.

Вам не нужно читать много книг или статей по трейдингу, чтобы понять важность стоп-ордеров — определенных точек выхода для прекращения убытков и закрытия позиции. Обычно утверждается, что использование стопов естественно. Идея ограничения убытков больше определенного значения выглядит привлекательной. Что может быть неправильным, если мы обрезаем убытки и позволяем прибыли «течь»?

Но если что-то часто говорится, это необязательно должно быть правдой, не зависимо от того, кто это утверждает. Так что же действительно происходит, когда мы пытаемся следовать таким, вроде бы безобидным, высказываниям, в нашей торговле? Возможно, здесь есть преимущества, но во сколько они обходятся?

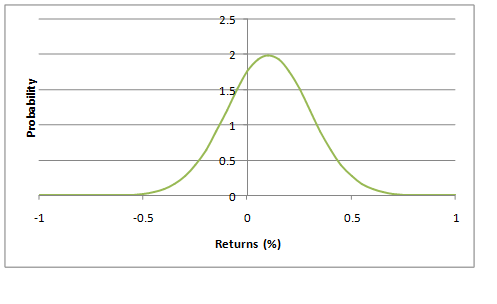

Давайте посмотрим, как использование стопов влияет на распределение наших результатов торговли. Каждая торговая стратегия генерирует такое распределение, которое может быть выражено в процентах или валюте. Гипотетический пример показан на графике в заглавии статьи. В данном случае мы видим, что центр распределения выше нуля ( примерно на 10%). Таким образом, торговля имеет положительное математическое ожидание.

Тем не менее, можно также отметить значительное число сделок, где мы несем потери ( в нашем примере около 11% сделок теряют более 15%). Естественно было бы поставить стоп лосс, чтобы хоть как-то урезать левую часть распределения.

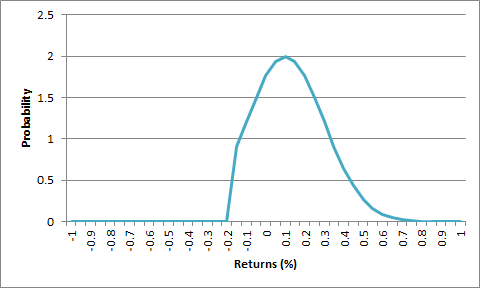

Большинство трейдеров считают. что использование стопов усечет часть распределения, описывающую потери, до нужного уровня. Перерисуем распределение, чтобы отразить эту интуитивную ситуацию — см. график ниже. Здесь стоп поставлен на значение 15%, так что все потери обрезаются на этом уровне.

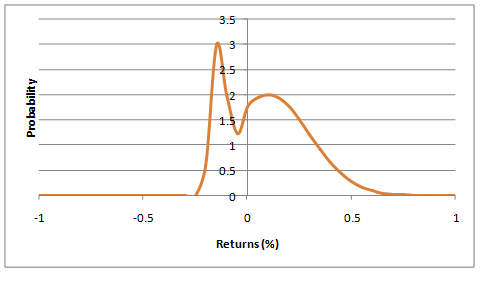

Но, немного размышлений будет достаточно, чтобы понять — такое распределение невозможно. Сделки, из которых вышли по стопу, не исчезают. Их результаты также должны учитываться ( математически, интеграл от функции плотности вероятности все еще должен равняться единице). Таким образом, нашим следующим предположением будет, что область сделок возле уровня стопа приведет к распределению, показанному на рисунке ниже.

Это уже ближе, но все еще не учитывает одно важное обстоятельство. Много сделок, которые в конце периода удержания, определяемого оригинальной стратегией, могли бы немного заработать, будут прекращены срабатыванием стопов до этого момента. Отметим, что сделки с большой прибыльностью остаются, так как есть много трейдов, которые стартуют с одной точки и никогда не возращаются назад в терминах доходности, но стопы сильно сокращают число сделок с малой прибылью. Это скрытая стоимость использования стопов.

Так дают ли стопы положительный эффект? Здесь существует очень тонкая грань. Если стоимость стопов будет перевешивать преимущества от их применения, трейдеры не будут их использовать, а если преимущества превысят стоимость использования, то появляется возможность получить прибыль, используя стратегию «умных» стоп-лоссов. И последняя ситуация не выглядит слишком вероятной.

В следующем посте рассмотрим влияние стоп-лосса на распределение результатов стратегии путем симуляции сделок.

Стратегии, алгоритмы и программы автоматической торговли смотрите на моем сайте — www.quantalgos.ru

может НЕ вероятной?

Введение стоп-лоссов как дополнительных параметров выхода на стадии проектирования системы увеличивает число степеней свободы, то есть повышает риск переподгонки.

Другое дело интуитивный трейдинг, особенно бессистемный. В нем стоп-лосс не элемент системы, а элемент риск-менеджмента. Так и надо рассматривать!