Пример использования VPIN и модели Маркова в торговле

Насколько успешным может быть применение индикатора токсичности потока ордеров VPIN в трейдинге? А если попробовать соединить его с моделью скрытых состояний Маркова? Пример такой стратегии приводит Dr Jonathan Kinlay в своем блоге. Напоминаю, что всю теорию по расчету VPIN вы сможете найти на моем сайте здесь, а по модели Маркова — здесь.

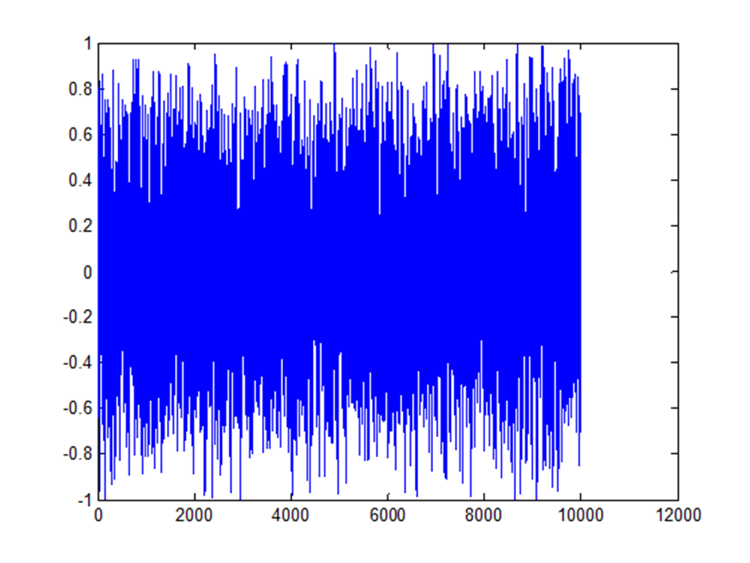

Для наших целей интерес представляет однопериодный знаковый VPIN. Он принимает значения от -1 до 1, в зависимости от пропорции между покупками и продажами за один период t — см. график в заглавии статьи.

Мы предполагаем, что приращение цены актива имеет сильную зависимость от значения VPIN. Например, в тестах фьючерса ES, мы увидели, что изменение средней цены от одного объемного пакета ( см. теорию VPIN) до следующего высококоррелировано со значением VPIN в предыдущем пакете с коэффициентом 0,5. Другими словами, участники рынка, предоставляющие ликвидность, будут обновлять свои ордера в направлении, которое прямо связано с направлением и интенсивностью потока токсичности.

Больший интерес представляет факт небольшой, но статистически значимой зависимости изменений цены, измеренным от первой сделки покупки (продажи) до последней сделки продажи (покупки) в настоящем периоде, от знакового VPIN прошлого периода. Корреляция положительная, это значит, что сильный поток токсичности в одном направлении имеет тенденцию «толкать» цену в этом же направлении в течение последующего периода. Более того, однопериодный знаковый VPIN тоже может быть предсказуем, так как его автокорреляция статистически значима на втором и более лагах. Простая линейная авторегрессионная модель ARMA(2,1) дает показатель R-square около 7%, что достаточно мало, но статистически значимо.

Более полезная для применения модель может быть создана на основе идеи марковских состояний и регрессионной модели, связывающей различные параметры ( и дисперсии ошибок) в каждом состоянии. В модели Маркова система переходит из одного состояния в другое с условными вероятностями, вычисляемыми внутри модели.

Пример такой модели для знакового VPIN для ES фьючерса представлена ниже. Отметим, что показатель R-square здесь более 27%, в 4 раза больше, чем для стандартной линейной модели ARMA.

Мы можем описать данную модель переключения режимов следующими терминами. В режиме первого состояния модель включает в себя два значимых авторегрессивных члена и один значимый член для скользящей средней (ARMA(2,1)). Член AR1 имеет большое значение и положителен, это означает, что тренды в VPIN стремятся к усилению от одного периода к последующему. Другими словами, это состояние импульса. В режиме второго состояния член AR2 не значимый, a член AR1 большой и отрицательный, это означает, что изменение VPIN в одном периоде стремится к развороту в следующем, то есть это состояние возврата к среднему.

Вероятности перехода состояний показывают, что система находится в состоянии возврата к среднему большую часть времени, примерно 2 периода из 3. В течение этих периодов превышение потока ордеров одного направления в текущем периоде стремится к корректировке в следующем. Но в более редком состоянии 1 превышение потока ордеров одного направления производит еще большее превышение потока этого же направления в следующем периоде. Это первое состояние можно считать режимом токсичного потока.

Модель Маркова с переключением режимов

Марковские вероятности переходов

P(.|1) P(.|2)

P(1|.) 0.54916 0.27782

P(2|.) 0.45084 0.7221

Режим 1:

AR1 1.35502 0.02657 50.998 0

AR2 -0.33687 0.02354 -14.311 0

MA1 0.83662 0.01679 49.828 0

Дисперсия ошибки^(1/2) 0.36294 0.0058

Режим 2:

AR1 -0.68268 0.08479 -8.051 0

AR2 0.00548 0.01854 0.296 0.767

MA1 -0.70513 0.08436 -8.359 0

Дисперсия ошибки^(1/2) 0.42281 0.0016

Логарифм функции максимального правдоподобия = -33390.6

R-Squared = 0.2753

Простая стратегия торговли

Один из путей монетизации модели VPIN+Марков - это использование ее предсказаний для входа в направленные позиции в фьючерсе ES. В этой простой симуляции предположим, что входим в длинную (короткую) позицию по первой цене покупки (продажи), если предсказание VPIN превышает некоторый порог 0,1(-0,1). Мы выходим из позиции в конце текущего объемного пакета, по последней цене продажи (покупки) этого пакета.

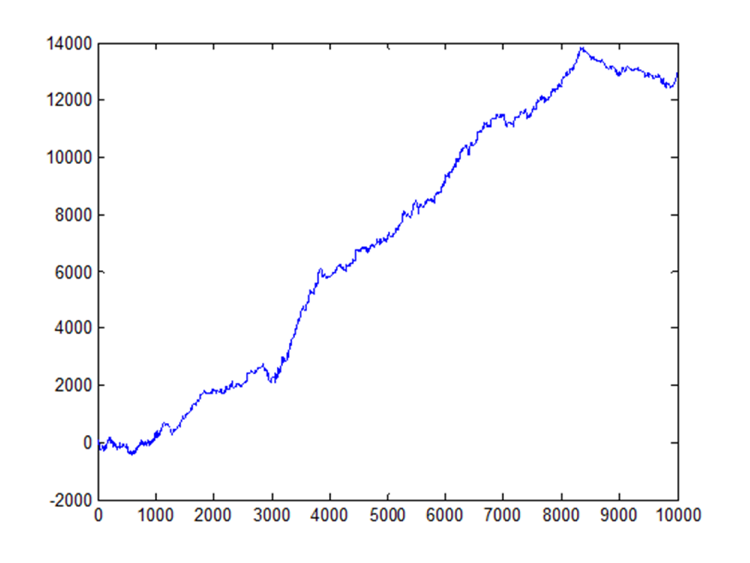

Эта простая стратегия генерировала 1024 сделки за 5 дневный период, и полученная прибыль составила 7675$ — около половины тика на сделку- см. график прибыли ниже.

Этот тест, конечно, нереалистично прост, но он показывает возможности более реалистичной версии стратегии, в которой. например, мы можем оставлять ордер только на одной стороне стакана, в зависимости от предсказания VPIN+Марков модели.

Стратегии, алгоритмы и программы автоматической торговли смотрите на моем сайте — www.quantalgos.ru

Какой период t берется для расчетов в этой статье?