Разумный инвестор. 2 года (часть 2).

Начало — 1 часть.

Диверсификация

Следующий блок информации о составе портфеля и о вкладе в результат по направлениям моих инвестиций.

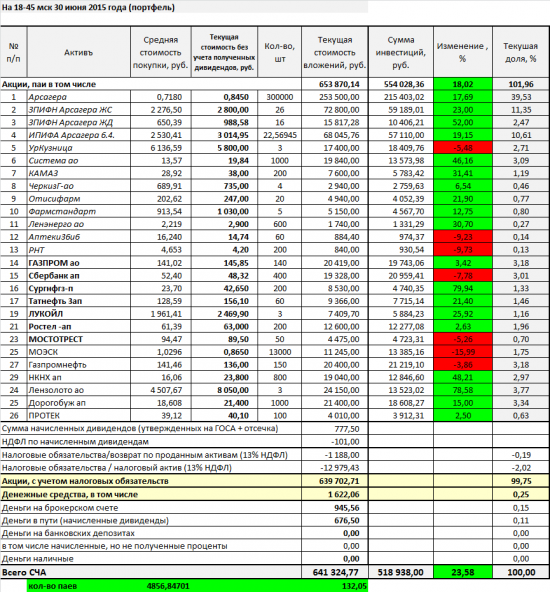

Текущий состав своего портфеля я регулярно публикую. На конец июня 2015 года он выглядел так:

Картинки отлично увеличиваются!

Про диверсификацию я совсем недавно очень подробно написал - Диверсификация Шадрина

Рекомендую, там я объяснил причину столь большой доли в своем портфеле акций и продуктов УК Арсагера.

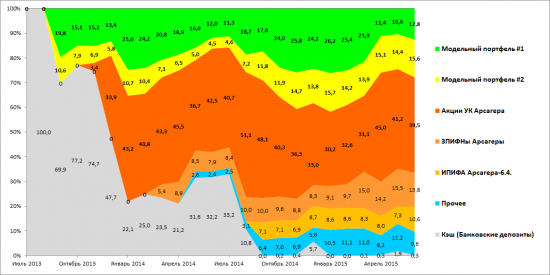

История распределения инвестиций моего портфеля

Модельные портфели #1 и #2 – составлены согласно критериям моей системы, основа, которых были озвучены Грэхемом 80 лет в книге «Разумный инвестор». На данное направление приходится 1/3 капитала.

Еще 35% я установил лимит на продукты и акции УК Арсагера (25+10), правда, сейчас на эту часть приходится 2/3 капитала. Этот перелимит буду корректировать путем новых инвестиций в другие направления.

Про акции УК Арсагера я в Диверсификации Шадрина написал, это одновременно и инвестиция в бизнес УК и вход в российские акции через УК. Тут отдельная история и на лимит я не смотрю.

Продукты УК Арсагера – это фонд акций Арсагера – акции 6.4, два ЗПИФНа. Позиции по ЗПИФНам будут закрыты к концу года. В продуктах Арсагеры буду только увеличивать, 25, 30, 35%, немного позже начну покупать Арсагера – фонд акций, потом облигационный фонд Арсагеры. Всё в соответствии со своим возрастом. Сейчас мне 34 года – это максимальный риск в акциях из далеких эшелонов! Это агрессивный фонд «Арсагера – 6.4».

После 37 лет – начну покупать фонд акций, после 42 лет – облигационный фонд, и совокупные доли соответственно на продукты Арсагеры сейчас – 25%, потом 30%, потом 35%.

И третий раздел – это «Прочее», в данный момент там 10%, буду увеличивать к 1/3. Это раздел различных идей – Система, Уральская Кузница, КАМАЗ, Отисифарм, ЧеркизовоГ и прочее. Сейчас еще несколько идея на проработке.

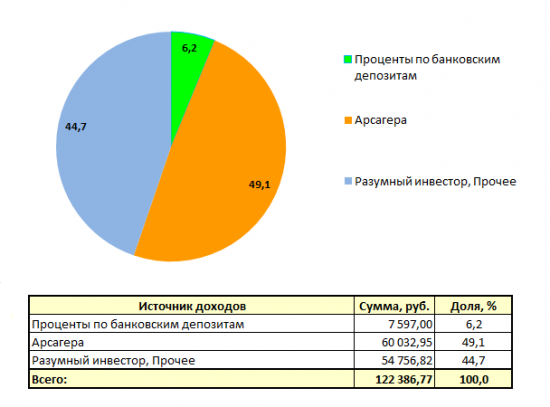

Результат по направлениям инвестиций

Меня постоянно просят отнять из своих результатов доходы от переоценки акций и паев УК Арсагера. Для себя я не отделяю инвестиции в Арсагеру от других инвестиций. У каждого инвестора есть своя Арсагера в своем портфеле – правильно это или нет, покажет только время.

У Баффетта – это Berkshire Hathaway, у Алекперова – ЛУКойл, а у Шадрина – УК Арсагера :)

Абсолютные значения доходов «от Арсагеры» и «не от Арсагеры»

Половина прибыли от УК Арсагера, но у меня и доля портфеля в УК Арсагера больше половины. Можно, конечно считать оценку акций Арсагера нереальными, но тогда и по всем акциям — любая рыночная оценка нереальна.

А поводу, того, что я не смогу продать, во-первых, я покупаю и по текущим ценам продавать не собираюсь, да и не в цене вопрос, а в реализации идеи компании. Она пока еще не реализовалась.

А во-вторых, я лично знаю пару человек, кто может у меня купить по 90-95 копеек все мои 300 000 акций прямо сейчас. Но скорее я сам буду еще покупать по таким ценам акции Арсагеры. Это всё еще дешево…

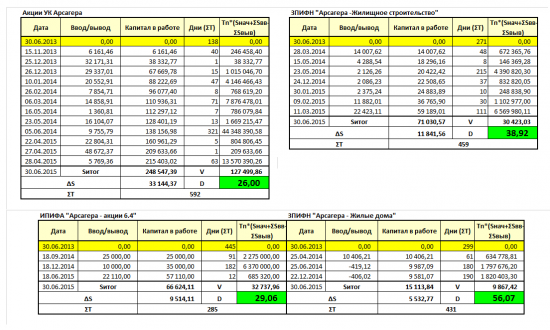

Эффективная доходность (по средневзвешенной сумме) по инвестициям, связанным с УК Арсагера (c начала инвестиций в данные активы по 30 июня 2015*):

1. Акции УК Арсагера +26,0% (15,3% годовых) *

2. ЗПИФН Жилые дома +56,1% (45,8% годовых)

3. ЗПИФН Жилищное строительство +38,9% (29,9% годовых) (еще не произвел переоценку к расчетной цене, считаю по последней сделке на ММВБ)

4. ИПИФА Арсагера – акции 6.4 +29,1% (38,6% годовых)

*периоды инвестирования разные.

Арсагера – респект!

Результат по Арсагера мне довольно просто посчитать, так как я только покупал за эти 2 года, в других инвестициях всё более сложнее, входы/выходы, дивиденды, налоги.

Результат по остальным инвестициям я нашел, вычленив все инвестиции в УК Арсагера из общего расчета по всему портфелю. Получилось за два года результат от «не Арсагера» +41,88%.

Общая эффективная доходность всего портфеля за 2 года +42,35%.

Так как инвестиции имеют разные сроки, если их привести к годовой доходности, то получаются почти одинаковые цифры – «Арсагера» +20,05% годовых, «не Арсагера» +19,11% и в целом +19,31%.

Практически одинаковый результат. Я мог всё вложить в Арсагеру или всё самостоятельно инвестировать – результат был бы одинаковый.

Получается, что работать через управляющего также интересно, как и самому. Но если у Вас нет времени для самостоятельного изучения вопроса инвестирования, то работать через УК Арсагера – это вполне разумно.

Но «в Арсагера» еще не реализованы проекты в ЗПИФНах, да и роста акций УК Арсагера к 5 руб. еще не произошло…))

Теперь самая интересная часть, - сравнение с бенчмарком, альтернативными инвестициями, а также изменение покупательной способности моих инвестиций.

Один доллар

Поклонникам секты «Свидетелей роста доллара» посвящается…

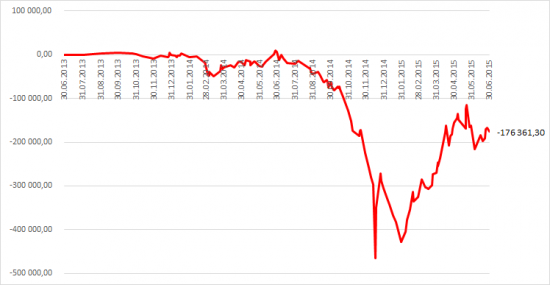

Посчитал все свои вводы/выводы по индикативному курсу Московской биржи. Возрадуйтесь, в долларовом эквиваленте мои инвестиции сейчас в минусе.

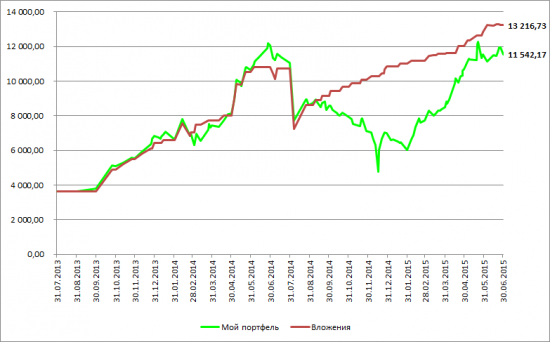

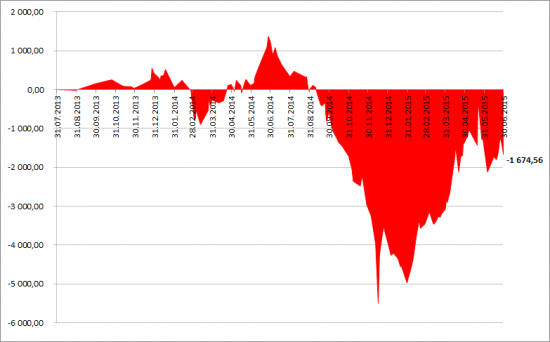

Профит/убыток

На 30 июня 2015 года «в долларах» у меня убыток около -1700 долл., в конце мая 2015 года почти вышел в ноль (-373 долл. 22 мая 2015 г.), после мега дна в «черный вторник» 16 декабря 2014 года в -5,5 тысяч долларов.

Забавно, что в том момент все советовали покупать доллары или открыть банковский депозит с 22% годовых. По моему счету видно, что самое правильное решение в тот момент было – это покупка акций.

В прочим, и сейчас все также советуют доллар и банковский депозит…))

Разговоры про валютный хэдж позиций в акциях можно не начинать. Акции – это уже и есть хэдж. Честно сказать, я даже и не ожидал, что рынок так быстро компенсирует валютную переоценку. Срок полгода – это не срок.

Кто умеет видеть перспективу, тот понимает, что я имею в виду. Акции – это реальный актив, в отличие от бумажных денег – рублей или долларов, за акциями стоит бизнес, люди. Бизнес – генерирует прибыль. Доллар, рубль – нет. Банковский депозит – лишь компенсирует инфляцию (потерю покупательной способности).

Иметь «машинку по производству денег» в 100 раз лучше, чем иметь просто деньги, которые постоянно печатают все правительства всех стран, и они обеспечены только верой в свое правительство.

И еще по моменту: «российские акции – это актив, номинированный в рублях».

Когда такое слышу от аналитиков, грустно становится за них. Акции в принципе, не номинированы ни в какой валюте, они имеют оценку в той или иной валюте, и всё. Это облигации – номинированы в валюте, но не акции. Тут же совсем другой механизм работает.

От девальвации рубля – часть компаний еще и выиграли, получается, что в декабре 2014 года была возможность, купить «вдруг подешевевший в валюте» бизнес, который еще получил дополнительный доход.

Можно ждать РТС на 700, но по 550 не покупать, и ждать потом 300-400, и в итоге оказаться не с чем. А можно регулярно покупать по приемлемым ценам. Я покупаю сейчас, и если будем на 300 по РТС и там куплю. Но откуда такая уверенность у некоторых, что мы там будем?

Таймить можно бесконечно, но по итогу самый простой и разумный способ инвестиций – это регулярные покупки.

На волатильном инструменте – это работает.

Я последний рублевый депозит закрыл как раз в августе 2014 года. С того времени у меня нет рублей…

Покупательная способность (инфляция)

Инфляция имеет гораздо большее значение для инвестора, чем курсовые скачки валюты, так как основной целью инвестиций является именно сохранение покупательной способности денег. Всё-таки изменения курса доллара и уровень инфляции – это разные вещи. Наши расходы не на 100% зависят от курса доллара.

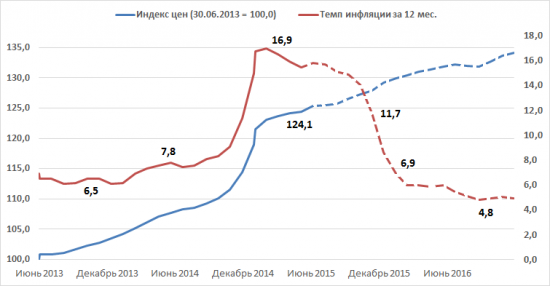

Индекс потребительских цен (базовая инфляция) и темп инфляции за год, прогноз до 2017 года

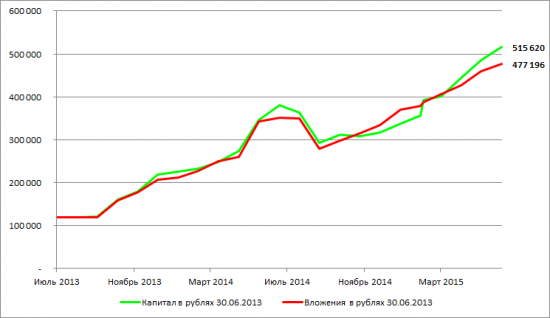

Чтобы оценить, как я справился с задачей сохранения покупательной способности денег, я привел по данным Росстата значения своих вложений (все вводы/выводы) и итогового значения капитала к одному знаменателю с учетом инфляции к ценам 30 июня 2013 года.

Сохранить покупательную способность удалось, и получить даже прирост реального капитала! Реальная доходность у меня получается (42-24)/1,24 = +14,5% или +7% годовых к инфляции.

инфляция + 7% годовых – это хороший результат.

Опасный момент — скачок инфляции, случившийся в России в 2014/2015 гг. я пережил вполне достойно.

Что дальше?

По итогам 2015 года ожидаю инфляцию около 11-12%, в 2016 году – 6-8%, в 2017 году 4%. Я вижу, что планы ЦБ по уровню инфляции 4% сейчас более чем реальны.

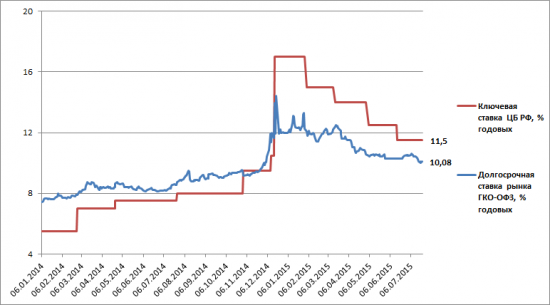

ЦБ планомерно снижает ключевую ставку. Кстати, прогноз ВЭБа в начале 2015 года по ключевой ставке реализуется в действительности довольно точно.

Длинная доходность ОФЗ и ключевая ставка ЦБ РФ

Идем по графику! Мы именно там, где показано в прогнозе ВЭБа, скоро 31 июля 2015 ожидается очередное снижение к 10,5%.

В оценке компаний в этом году, кроме оценки по текущим уровням доходности долгового рынка около 11-12%, я еще считал и по будущему уровню доходности в 2016 году – около 8%.

То, что происходило в декабре 2014 года – это была супераномалия, можно было заработать и на рублевых облигациях, и на российских акциях 30-50% (не в годовых) в долларах за полгода!

Кто-то воспользовался этой возможностью, а кто-то покупал золото, доллар и еврооблигации, пусть и дальше продолжают покупать.

Мой портфель отыграл девальвацию, а сейчас я ожидаю роста российских акций на окне 5-8 лет по другим причинам.

Снижение инфляции может привести к заметному ускорению экономического роста в России. Страна имеет неплохую норму сбережений, но эти часть сбережений используются непродуктивно, уходя за рубеж в виде «оттока» капитала и покупки наличной валюты.

Спред между доходностями долговых и долевых инструментов сейчас большой, но может стать просто огромным.

При тенденциях снижения доходности долевых инструментов (к 10-8-6-4%), а также при одновременном росте доходов бизнеса (части бизнеса, выигравшего от девальвации и санкций), покупать именно акции очень интересно.

Тут очень простая математика.

Сейчас мы имеем доходность долгового рынка 12% и доходность долевых инструментов 20% (из обратного коэффициента P/E=5). Разница в п.п. 8% или доходность акций выше облигаций в 1,67 раз.

Прогнозируем рост прибыли бизнеса за пару следующих лет на +20% (что увеличит доходность акций к 24% или еще уменьшит до P/E=4,17), и снижение доходности долгового рынка к 6% (инфляция 4% + 2%). Получаем уже разницу в п.п. 18% или доходность акций выше облигаций в 4 раза!

Рынок не переоценить такую ситуацию просто не сможет. Конечно, данный сценарий можно критиковать (про рост прибыли 20% и снижении доходностей к 6%), но пока мы идем по прогнозу ВЭБа, и это главное всё реально.

Почему реально и почему я ожидаю рост экономики и рынка? Ведь ключевая ставка и инфляция в 2011-2013 гг. была около 6-8%, но рынок и экономика России не росли, а стагнировали. А сейчас при санкциях я ожидаю роста?

Причина одна. Курс рубля. В 2013 году — был курс 27-33 руб. за доллар, сейчас это 50-65 руб. Верхняя планка еще не определена, но нижняя понятна – это 50 руб. После этого уровня ЦБ — закрыл валютное РЕПО и начал покупать валюту.

Это совсем другие экономические условия. Остается только еще дешевый кредит запустить и в России будет бум. А санкции снимут, когда про них забудут. Шок Россия прошла, сейчас всё больше и больше приспосабливаемся. Возможно, санкции даже помогут в итоге нам. Импортозамещение, самостоятельная финансовая система, углубление переработки, возврат части капитала, особенно людей из «санкционного списка» — это подарок Запада нам.

Как только рынок поймет это – переоценка произойдет молниеносно. Реальный уровень P/E=12 в 2017 году — рынок может вырасти в 3 раза!

2500 по РТС или 3000 по ММВБ – это реально :)

…кто-то ждет 300 по РТС, если будем я куплю и там, но я не пропущу рост рынка в любом случае…

Я уже купил билет на этот поезд! ММВБ-3000 !

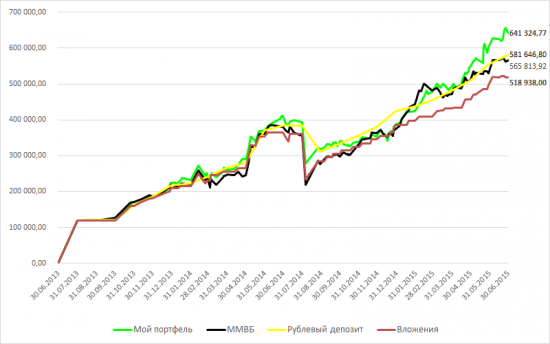

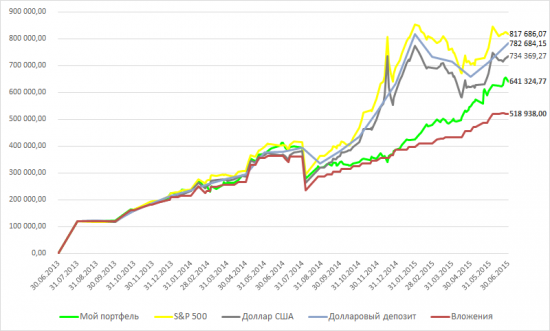

Сравнение альтернатив…

Посчитал результаты по альтернативным инвестициям и сравнил с моим портфелем.

Индекс ММВБ, рублевый депозит, доллар, долларовый депозит, индекс S&P500, и мой портфель

Только стоит учитывать допущения при сравнении. Мой портфель – это реальный результат инвестиций с учетом всех расходов с учетом налогов, а вот всё остальное это теория всё-таки. Теория и практика – это разные вещи. Признавая допущения можно сопоставить результаты.

Пояснения:

доллар – расчет сделан на основе индикативных курсов МБ. Стоит учесть, что в реальной жизни возможны потери на спреде.

долларовый депозит – посчитано исходя из доходности в 5% годовых (с ежемесячной капитализацией). 5% — весьма большая ставка, зачастую в крупных банках — это всего лишь 3-4%.

индекс S&P500 – посчитано условно через индекс. И самое главное, без учета налогов и прочих расходов! Мне часто советуют покупать просто индекс СиПи и спать спокойно, но это довольно спорная идея. Особенно в ожидания его краха на -40%.))

Если результат S&P500 скорректировать на налоги, транзакционные расходы, то будет уже не так красиво. Тем более моя манера регулярных инвестиций по 20 тыс. руб. совсем не совместима с такими инвестициями.

индекс ММВБ – также посчитал через индекс. Если покупать индекс через индексный фонд, результат может отличаться от теории. Тут НДФЛ учел.

рублевый депозит - посчитано исходя из доходности в 10% годовых (с ежемесячной капитализацией).

Мои инвестиции – сделали «альфу» к бенчмарку (индекс ММВБ), сохранили покупательную способность.

Превышение над результатом индексного инвестирования (условная оценка через индекс)

Инвестиции в доллар или индекс S&P500 были выгоднее на этом отрезке.

Отставание от индекса S&P500 (условная оценка через индекс S&P500)

Условно выгоднее – при реальном инвестировании результат мог получиться иной, еще вопрос по налогам. По факту -176 тыс. рублей отставания могло и не быть.

Кроме этого, стоить отметить, что это результат на отрезке всего 2 лет, на который пришелся скачок доллара во втором полугодии 2014 года. Вряд ли такое повторится такое же в ближайшее время.

Очень много говорили про классные инвестиции в американский рынок или доллар, но на поверку оказывается, не так всё и выдающееся. А при всех рисках американского рынка и дутого доллара – в ближайшие 10 лет, доллар и S&P500 могут оказаться самыми плохими активами в мире.

При выходе из доллара и американского рынка инвесторы могут пойти в Россию (почему – смотри выше). Инвестор – всегда ищет доходность. В России она есть.

Россия — очень интересна плюс еще внутренний инвестор при депозитах в 5% начнет покупать российские акции, так что когда будет -40% по S&P500, это не значит, что Россия будет падать тоже, скорее будут противоположное движение — бум и рост +100…+150%. Идей на российском рынке еще очень много.

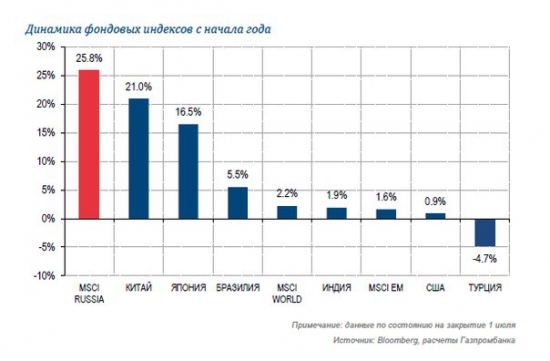

Россия с начала 2015 года – уже самая лучшая в мире!)

Кто-то говорит, что это лишь отскок, а вдруг это только самое начало глобального роста? И поезд уйдет без Вас?

Все почему-то боятся, что нас будут продавать иностранцы? Но нас уже давно кто уже хотел – нас продали, мы занимаем доли в портфелях на уровне погрешности.

Почему Россия сейчас в три-четыре раза дешевле Пакистана или Индии?

Сейчас доля России среди развивающихся стран на исторических минимумах (даже с учетом роста).

Что лучше купить? Как думаете?

Самые худшие ожидания – это отличная возможность делать инвестиции. Может сейчас самое подходящее время для разумных инвестиций?

Успешных инвестиций!

P.S. Для тех, кто собирается заграницу рекомендую ссылку моей страховой компании для покупки ВЗР (полиса для выезжающих за рубеж) через интернет - Купить ВЗР!

Если сейчас не нужно — сохраните мою ссылку, пригодится потом.

Хорошего отдыха!

Тимофей Мартынов26 июля 2015, 20:16все выходные чтоле писал?+6

Тимофей Мартынов26 июля 2015, 20:16все выходные чтоле писал?+6 Mr.Gari26 июля 2015, 20:42Хм… Молодец… Так-то.умный парниша+4

Mr.Gari26 июля 2015, 20:42Хм… Молодец… Так-то.умный парниша+4