Сургут-ап. Продавать, нельзя покупать.

Добрый день! В свете грядущей отсечки по префам Сургутнефтегаза многие гадают, куда в дальнейшем пойдёт акция. Почему-то вижу очень много комментариев, где проводят восходящую линию тренда, получают поддержку на уровне 30 рублей и делают вывод, что именно там и нужно покупать. Я считаю подобный анализ не очень корректным. Всё-таки префы Сургута — это одна из немногих бумаг на нашем рынке, которую можно оценить с помощью фундаментального анализа.

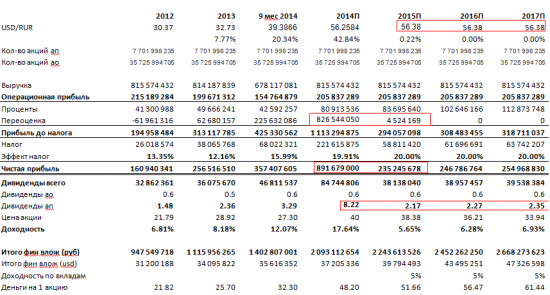

Думаю, нижепредставленные таблицы будут полезны для дальнейшего принятия решений, а также понимания того, каким образом будущие дивиденды Сургута зависят от курса доллара.

Оценка чистой прибыли и расчёт будущих дивидендов

Идея: Поскольку от операционной деятельности Сургут зарабатывает около 200 млрд. руб., проценты по вкладам дают около 80 млрд. руб., а переоценка за 2014 год составила 826 млрд. руб., то можно ожидать, что дивиденды в 2015 году существенно упадут. До 2013 года отсечка по Сургуту происходила в мае, однако в связи с новым законодательством в 2014 году отсечка произошла в июле (Чтобы как и в предыдущие годы, выплатить дивиденды в августе).

На мой взгляд, наиболее целесообразным будет вход в позицию через продажу фьючерса на акции, т.к.:

А) Будет возможность перенести позицию на время дивидендного гэпа

Б) будет дополнительный бонус в виде базиса по фьючерсу (сейчас вменённая ставка около 12-12.4% годовых)

В) ГО по фьючерсу составляет 15-16%.

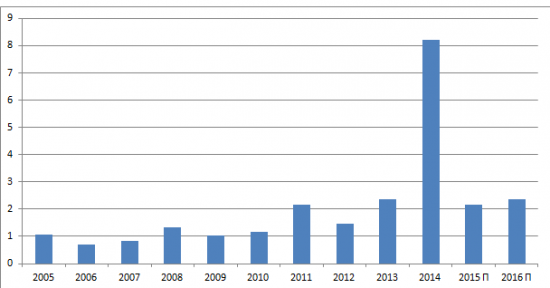

Динамика дивидендов Сургутнефтегаза (В прогнозном периоде курс доллара равен 56.38)

Главный риск этой идеи — Девальвация рубля.

На конец 2014 года курс ЦБ (согласно которому производится валютная переоценка в отчётности по РСБУ) составил 56.2584. Текущий курс – 56.38.

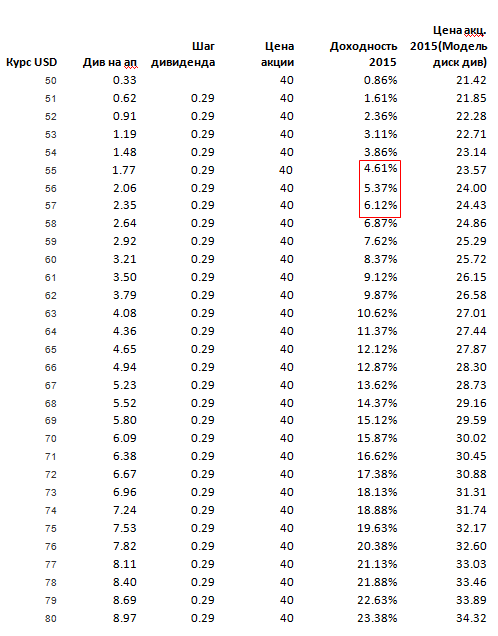

Ниже представлена таблица расчётного дивиденда на одну акцию в зависимости от курса доллара на конец 2015 года.:

Из данной таблицы видно, что при сохранении текущего курса рубля, дивидендная доходность будет в районе 5-6% годовых, однако при росте доллара до 72 дивидендная доходность 2015 года будет на уровне 2014. Т.е. для стопроцентной уверенности имеет смысл хеджировать позицию путём покупки фьючерса на доллар. В правом столбце посчитана некая «справедливая» цена акции путём применения модели дисконтирования дивидендов (после грядущей отсечки). В целом, ориентируясь на эту модель, а также на будущие дивиденды можно прийти к выводу, что цена в 20-25 рублей для данной акции будет более подходящей.

Итого:

Наибольший риск в данной идее – девальвация рубля. Текущая цена акции 40 руб., за вычетом дивиденда – 32.85 (с учётом налога). Оценочная «справедливая» цена в районе 20-25 рублей. Апсайд для шорта – 25-40%.

Ruscash10 июля 2015, 15:57еще круче чем МТС походу стрельнет0

Ruscash10 июля 2015, 15:57еще круче чем МТС походу стрельнет0 Ильфат Искандеров10 июля 2015, 16:14имхо пока под отсечку спрос хороший раздаёт кто-то большой пакет. Соответственно жду что хорошо упадёт после отсечки, но шортить не советую, дорого.0

Ильфат Искандеров10 июля 2015, 16:14имхо пока под отсечку спрос хороший раздаёт кто-то большой пакет. Соответственно жду что хорошо упадёт после отсечки, но шортить не советую, дорого.0 Master10 июля 2015, 18:1040 очень сильный уровень, после отсечки отрастет вместе с рынком0

Master10 июля 2015, 18:1040 очень сильный уровень, после отсечки отрастет вместе с рынком0