04 июня 2015, 14:26

Как это работает.

Вчера я писала о продаже фьючерса ES и покупке ESM15 Jun Call 2120@20.0

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

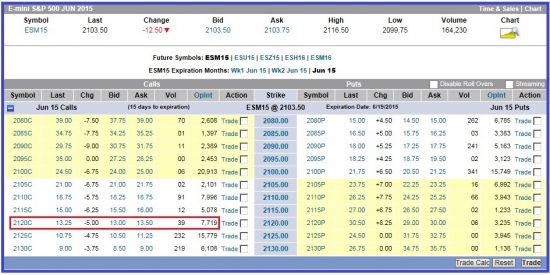

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

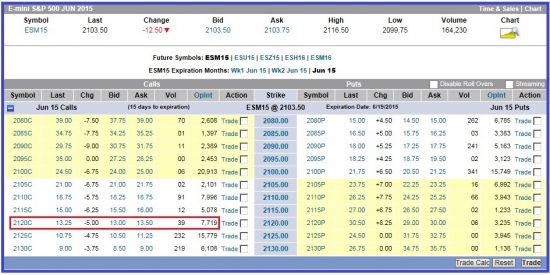

В сумме у меня плюс 16.5 + 13.0 = 29.5, из которых 20 пунктов ушло на покупку колл опциона, итого в плюсе 9.5 или $475 (+~8%) на контракт на низком контролируемом риске. Такая позиция хороша при высоком вложении капитала.

Если бы индекс стал расти на 17 пунктов, то моя короткая позиция по фьючерсу принесла бы мне убытки, но колл опцион сгладил этот бы эффект и мой колл стал бы стоит так, как стоит колл 2085 ~34.0 или +14 пунктов прибыли: 14.0 — 17.0 = -4.0. В результате я была бы спокойна с убытком всего в четыре пункта и могла не предпринимать ничего в ожидании снижения индекса.

Если сравнить убытки, которые образовались бы у меня без покупки колл опциона по короткому фьючерсу (минус 17) или при покупке пут 2120, который при цене 2120 тоже стоил около 20 пунктов, а сейчас стоил бы на 7 пунктов меньше, то очевидно, что вариант с позциией «синтетический пут» гораздо выгоднее и по контролю за риском и по качеству этого риска.

Это позиция эквивалентна покупке Put и носит название синтетический пут. Мне был задан вопрос, почему не купить пут, зачем продавать фьючерс и покупать колл для создания синтетического пут. Смысл этих двух позиций разный, и состоит он, прежде всего, в разного качества рисках. Качество риска, а не величину риска — это главное, что следует принимать во внимание трейдеру. Предпочтение — управляемому риску, при котором управление не влечет за собой выход из позиции и увеличения ее стоимости. Именно такой управляемый риск возникает при создании синтетического пут.

Максимальный размер риска при покупке «голого» пут опциона равен 100%. Управлять риском можно либо принятием убытков, либо увеличением риска довложением средств в позицию: купить/продать другие опционы или купить/продать БА.

При создании синтетического пут размер риска определен изначально и он не станет выше никогда, но он может быть ниже. Время, заложенное в длинном колл опционе, дает возможность смягчить убытки от движения цены вверх, а при движении цены вниз взять прибыль точно так же, как и при простой продаже фьючерса.

Точно так, как это случилось сегодня. Вчерашняя продажа фьючерса принесла мне +16.5 пунктов, а колл опцион подешевел, и сейчас он стоит 13 пунктов:

В сумме у меня плюс 16.5 + 13.0 = 29.5, из которых 20 пунктов ушло на покупку колл опциона, итого в плюсе 9.5 или $475 (+~8%) на контракт на низком контролируемом риске. Такая позиция хороша при высоком вложении капитала.

Если бы индекс стал расти на 17 пунктов, то моя короткая позиция по фьючерсу принесла бы мне убытки, но колл опцион сгладил этот бы эффект и мой колл стал бы стоит так, как стоит колл 2085 ~34.0 или +14 пунктов прибыли: 14.0 — 17.0 = -4.0. В результате я была бы спокойна с убытком всего в четыре пункта и могла не предпринимать ничего в ожидании снижения индекса.

Если сравнить убытки, которые образовались бы у меня без покупки колл опциона по короткому фьючерсу (минус 17) или при покупке пут 2120, который при цене 2120 тоже стоил около 20 пунктов, а сейчас стоил бы на 7 пунктов меньше, то очевидно, что вариант с позциией «синтетический пут» гораздо выгоднее и по контролю за риском и по качеству этого риска.

Читайте на SMART-LAB:

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом сообщили представители отрасли на форуме «МашЭкспо...

09:35

💰 Выручка МГКЛ за первые два месяца 2026 года — 7,5 млрд руб

📊 Группа МГКЛ объявила предварительные операционные результаты за январь–февраль 2026 года. Выручка за первые два месяца текущего года увеличилась в 3,7 раза по сравнению с аналогичным...

10:00

Очень странно даже обсуждать подобное.