Еще один шаг к финансовому благополучию…

«Вы не достигнете успеха в инвестициях, если не будете мыслить независимо. Вы правы или не правы не потому, что люди соглашаются или не соглашаются с вами. Вы правы тогда, когда опираетесь на правильные факты или аргументы». (Уоррен Баффетт)

Послезавтра, 5 июня 2015 года открывается интервал фонда «Арсагера – акции 6.4».

По моему мнению, данный фонд – единственный в своём роде в России. Во-первых, интервальных фондов становится всё меньше и меньше у нас (стагнация в сфере коллективных инвестиций – убивает конкурентов Арсагеры), а во-вторых, фондов инвестирующих в «далекие эшелоны» крайне мало.

Я уже полгода назад писал про данный фонд: ПИФ перспективных акций – часть 1 и часть 2

Рекомендую ознакомиться с данными постами. Тогда же я начал инвестиции в данный фонд. За прошедшее время он показал хороший результат, потенциал в идеях фонда еще есть. Сейчас планирую вложить месячный транш 25 000 рублей своих инвестиций в этот фонд.

Решил обновить данные о фонде. Об этом и читайте в данной статье…

Структурирую своё исследование фонда на 3 блока плюс введение:

1. История

2. Состав портфеля

3. Методика управления капиталом

Введение.

Фонд «Арсагера – акции 6.4» – самый агрессивный в линейке фондов Арсагеры. Максимальные лимиты на второй эшелон, но есть необходимая доля и ликвидных акций, для возможного погашения паев пайщиками. Несмотря на то, что это интервальный, но всё-таки ПИФ. Пайщики могут раз в квартал на интервале забрать свои инвестиции.

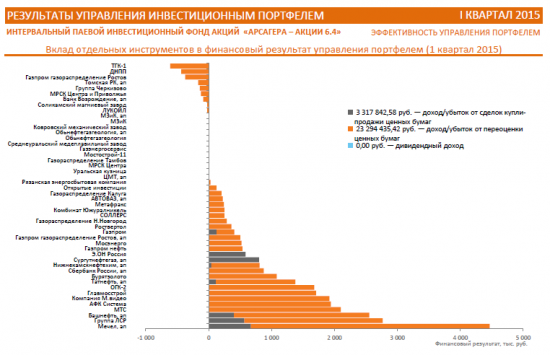

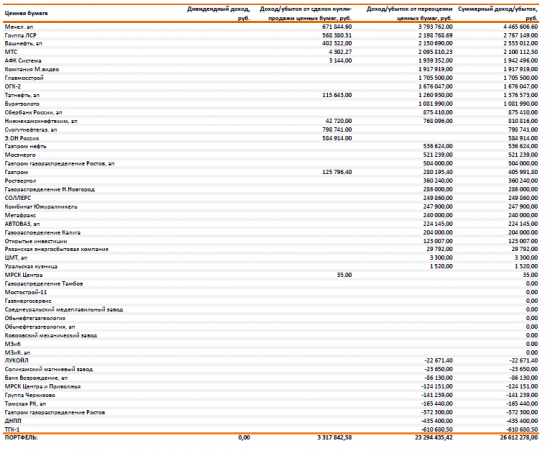

Но кстати, и голубые фишки в фонде показывают себя хорошо. Вот, например, итоги за 1 квартал 2015 года:

все картинки увеличиваются

Мечел, Башнефть, Система, МТС и другие – в 2014 году себя не очень хорошо показали, а в этом очень хорошо :) На этом я заработал вместе с Арсагерой.

Также рекомендую ознакомиться на сайте Арсагеры с квартальными итогами фонда. Очень подробно расписаны все результаты.

Многие данный пост посчитают рекламным, но этот пост, как и весь мой блог – это история моих инвестиций, мой опыт, моя практика. Я никогда не призывал покупать то, что я покупаю. Просто рассказываю, почему я делаю те или иные вещи. Каждый инвестор несет ответственность за свои действия лично, соответственно и решения должен принимать сам.

Приветствуется конструктивная критика. Я за – аргументы и факты, но я против – голословных обвинений и криков типа «да это мошенники»!

В данный момент идея долгосрочного инвестирования в отечественные акции, а тем более через ПИФы российских УК – звучит почти, как какое-то сумасшествие.

Россия под санкциями, ждем усиления давления, нефть на 65, всеобщий пессимизм. На различных конференциях постоянно обсуждают иностранные ETF или биржевые фонды, а про российские ПИФы акций не говорят совсем ничего — словно их и нет, или говорят в негативном ключе.

Я поступаю в контртренде – я покупаю паи российского ПИФа, который инвестирует в акции второго эшелона.

За управляющих из Арсагеры бывает обидно, когда слышишь необоснованные обвинения в их адрес о том, что якобы «они наживаются на пайщиках», «ничего не заработали», и прочее и прочее.

Во-первых, люди банально не знают о результатах УК Арсагера. Или берут любую точку времени и приводят результат – вопрос: «а почему только именно эту одну точку»? Нужно смотреть более глобально. Долгосрочные регулярные инвестиции – это не путь из точки А в точку Б. Нужно посмотреть тогда все точки, чтобы объективно оценить работу управляющих.

Последние 4 года для фондового рынка в России были не самые радужные, и даже если фонд делает «альфу» к индексу, что уже хорошо – для этого и нужны управляющие, но вот фондовый индекс не обгонял депозит (или был вообще в отрицательной зоне по доходности), что уже аномалия – инвестор будет всё равно не доволен результатом (банковский депозит дал больше).

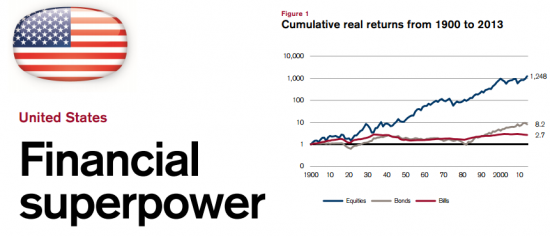

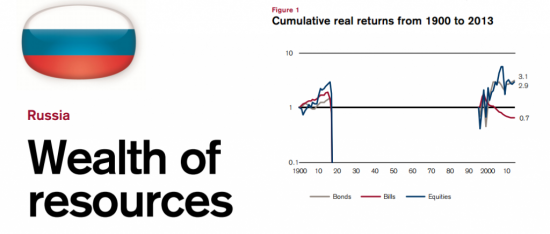

Если в США картинка за последние 100 лет такая:

То в России пока вот так:

Но аномалии они и на то и аномалии, чтобы рано или поздно заканчиваться.

Я могу только предполагать, как дальше будет идти этот график по России, но я считаю, что акции на долгосрочном периоде будут лучше других активов ввиду самой сути капитализма. И у каждого есть возможность присоединиться к этому движению вверх.

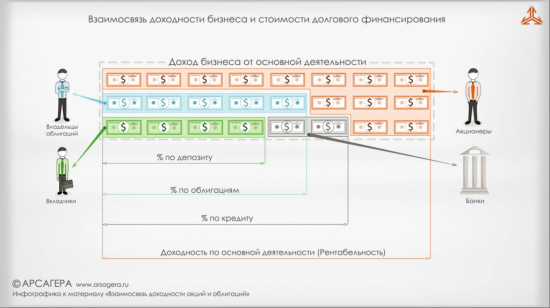

Акционер, как собственник актива, который генерирует денежный поток, и в распределение прибыли всегда будет в более выигрышном положении, чем владелец долговых инструментов.

Фундаментальные законы экономики — владельцы бизнеса всегда богатеют, так как они и создают все блага! Конечно, были, есть и будут форс-мажоры в виде революций, войн и прочего, но ничего лучшего не придумано, чем инвестиции в акции.

Статистика прошлого подтверждает это – акции обгоняют облигации.

Современная история развития фондового рынка в России так мала, что смело можно сказать, что мы находимся в самом начале пути. Те процессы, которые происходили в США и Западной Европе 80-100 лет назад теперь проходят и у нас.

И это не повод отказываться от инвестиций в России, а даже наоборот причина, по которой стоит именно в Россию вкладываться. Если в США и Западной Европе на порядок лучше всё с корпоративным управлением, построением государственного управления и другими вопросами, то мы находимся на очень низкой базе.

На мой взгляд, низкая база – это потенциал доходности в 1000% на десятилетнем окне.

В России нужно просто сделать «как надо» – и переоценка активов произойдет молниеносно. Рост с низкой базы – это идеальное начало для инвестора. Не зря 70% фри-флоута российского рынка принадлежит иностранным инвесторам, которых мы всё ждем, они уже давно всё купили.

Вернемся к анализу фонда…

История

Трек-рекордс фонда – самая объективная оценка работы управляющих. Очень мало, кто заглядывает дальше результатов за 1, 3, 5 лет.

На этой неделе УК Арсагера открыла тайну о том, что основные пайщики фондов Арсагеры – это акционеры и сотрудники Арсагеры.

Это очень важный момент – одно дело, когда управляющие имеют свои инвестиции в своих фондах, а другое, когда нет. У управляющих, акционеров Арсагеры и пайщиков Арсагеры — нет конфликта интересов!

Одной из причин того, что Арсагера существует даже при отрицательной марже по основной деятельности является, то, что крупные акционеры, недополучая, как акционеры – зарабатывают в разы больше, как пайщики. Одной «альфой», которую дают управляющие они вернули стоимость своих инвестиций в акции Арсагеры.

Структура УК – наиболее оптимально подходит как акционерам, так и пайщикам (это одни и те же лица) и по налогам (ПИФ при закрытии операций не платит налогов и может делать уже процент на процент), и как бизнес – всё-таки, я надеюсь, СЧА рано или поздно вырастет даже естественным путем до нужных размеров и уже УК будет сама приносить прибыль, как бизнес.

Присоединится к такой структуре мне очень интересно и как пайщику, и как акционеру.

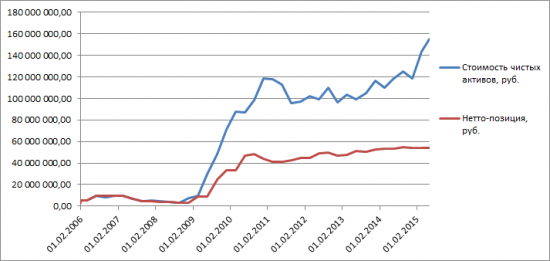

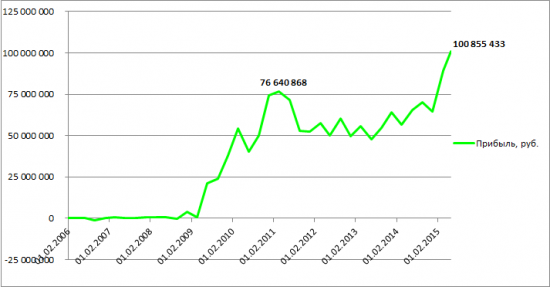

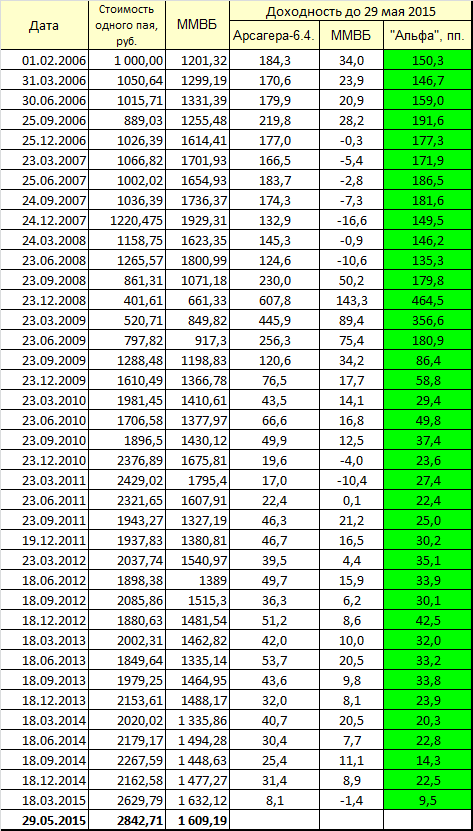

На данный момент (29 мая 2015) только ИПИФА «Арсагера – акции 6.4.» принес +100,9 миллионов рублей профита пайщикам за всё время существования (9 1/4 лет — с 2 февраля 2006 года). При нетто-позиции в 54,1 млн. рублей.

Для упрощения представим, что у ПИФа «Арсагера – акции 6.4.» один пайщик, всего один инвестор, который, то вводит, то выводит свои средства из фонда.

Сопоставим его нетто-позицию (т.е. с учетом всех его взносов и выводов денег) в фонде с СЧА (сколько его инвестиции стоят на определенный момент)

и соответственно найдем его прибылью на всем отрезке деятельности фонда

У smart-фонда и smart-пайщики, так как основные суммы инвестиций пришли именно в апогей кризиса 2008/2009 – 4 квартал 2008 – 2 квартал 2009.

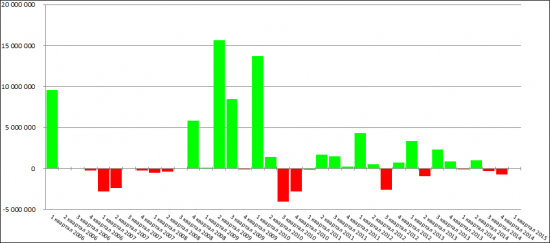

Нетто приток/отток по кварталам

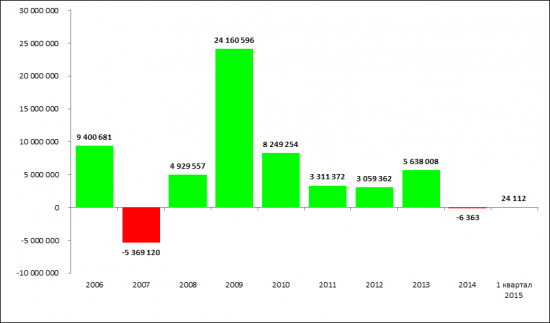

Нетто приток/отток по годам

Все годы (кроме 2007, в 2014 году практически нулевое значение) наблюдается нетто-приток средств. Это очень показательно, особенно для интервального фонда акций, в ПИФ, который инвестирует в российский второй эшелон. И особенно после кризиса 2008, когда из индустрии коллективных инвестиций пайщики в основном только выводили деньги.

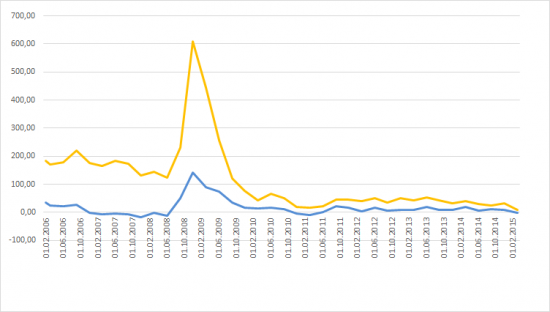

Теперь про «альфу» фонда.

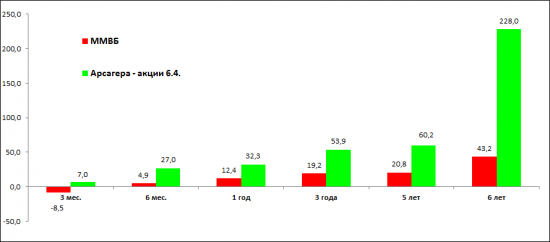

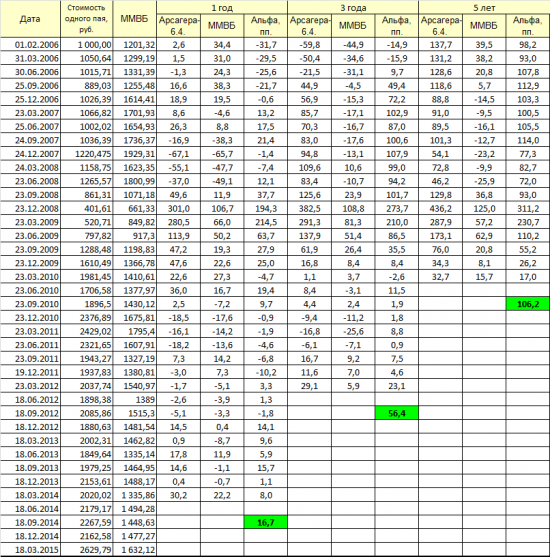

Изменения стоимости пая и индекса ММВБ за последнее 3 мес., 6 мес., 1 год, 3 года, 5 лет и 6 лет (данные на 29 мая 2015 года*).

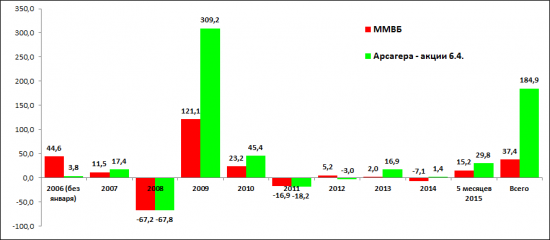

Изменения стоимости пая фонда и индекса ММВБ с февраля 2006 года (с момента формирования фонда) по календарным годам и по итогу с момента создания фонда:

С момента создания фонда результат лучше индекса почти в 5 раз!

*на 29 мая 2015 года не учтена переоценка по неликвидным акциям (они раз в квартал – на интервале переоценивают).

Но это результаты по годам, т.е. результат пайщика, купившего пай в конце года и продержавшего весь год. Т.е. представленные данные не имеют полной репрезентативности.

Для объективной оценки «альфы» я провел анализ, который я провел по фонду «Арсагера – фонд акций», и ранее не видел ни на одном ресурсе по анализу результатов ПИФов.

Я для каждого дня (благо этот фонд интервальный – таких дней всего 4 в году) из прошлого посчитал доходность пая и бенчмарка через определенный временной отрезок, а именно 1 год, 3 года и 5 лет (т.е. например, для 5-ти летнего отрезка, я сравниваю, например, значения на конец дня 24 марта 2008 и 18 марта 2014 года, и так для каждого дня). Получился взгляд из прошлого на будущие результаты или иными словами – результат для каждого дня через определенный отрезок времени.

Разница между доходностью пая и бенчмарка – это и есть «альфа»! У меня она выражается в разнице доходности в процентных пунктах (т.е. например +10% — пай, и +2% — ММВБ, то альфа +8%).

Вот что у меня получилось в итоге (на последний интервал 18 марта 2014 года) – сводная таблица по «альфе» к индексу ММВБ:

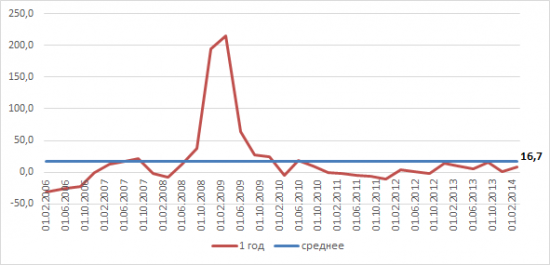

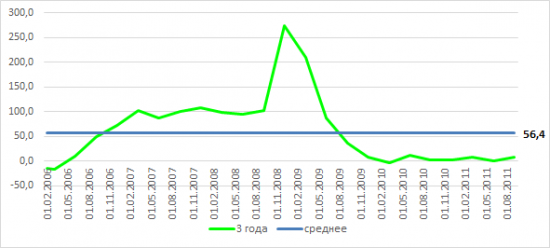

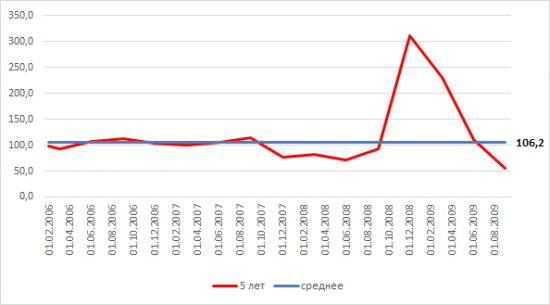

И всё это еще в графическом виде – более наглядно.

1 год

3 года

5 лет

А между тем ситуация во втором эшелоне более тяжелая (Арсагера в этом фонде использует именно эти активы для инвестиций), индекс ММВБ ниже максимумов 2011 года сейчас на -10..-15%, а индекс второго эшелона MICEX SC на -40...-50%.

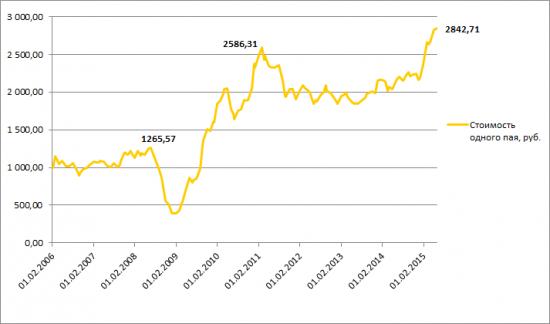

Но УК Арсагера удалось и на этом отрезке удержаться. Стоимость пая сейчас выше максимумов 2011 года. Это о многом говорит.

Конечно, легко заметить, что на графике, где была показана вся история изменения стоимости пая в сравнении с индексом, в первый год работы ИПИФА «Арсагера-акции 6.4.» результат фонда недотягивал до результата индекса, но вот на «пятилетнем» отрезке всё встает на свои места — УК Арсагера работает с долгосрочным прицелом. На пятилетнем окне – «альфа» всегда положительна.

И еще интересный график – изменение цены пая от сегодня (29 мая 2015) и до любого интервала в прошлом (раз в квартал) в сравнении с индексом ММВБ:

*на 29 мая 2015 года не учтена переоценка по неликвидным акциям (они раз в квартал – на интервале переоценивают).

Купив пай в любой «интервал» Вы получили бы результат лучше индекса к данному моменту (29 мая 2015) — на всех отрезках доходность выше индекса!

Стоимость пая бьет раз за разом исторические рекорды при том, что рынок в целом стагнирует.

Мне задавали уже вопрос: «а разве есть смысл покупать пай на историческом максимуме?»

Для себя я отвечаю – «да», есть смысл. Покупка пая – это же не просто покупка какого-то актива, который уже сильно вырос и может быть уже переоцененным, а это покупка системы управления, и интересные идеи в портфеле еще есть. Весь портфель – это интересная идея! Какая из них выстрелит первой, я не знаю, поэтому разумнее купить портфель готовых идей.

Конечно, у меня есть свой портфель инвестиций. Свои критерии отбора, своя тактика инвестиций. Этим можно было бы ограничиться, но зачем упускать возможности, которые дает УК Арсагера?

То, что входит в мой круг – я покупаю сам, плюс я буду зарабатывать на идеях управляющих. Почему нет?

Не знаю, кто покажет более лучший результат? Но это и интересно узнать :)

Состав портфеля

Второй блок исследования – это состав портфеля. Покупая паи ПИФа – ты приобретаешь сразу готовый портфель акций. Интересно узнать – что у них сейчас.

Портфель на 29 мая 2015 года (переоценка неликвидных акций проводится только на интервалах – следующий 18 июня 2015), акции условно разделил на несколько групп идей:

Довольно интересный портфель. Удобно купить всё и сразу :)

Изменения кол-ва акций – обозначено цветом в случае уменьшение/увеличения, а также, если актив был полностью продан или это новинка в портфеле – также обозначил цветом, но уже название акции. Все изменения с 11 декабря 2014 года.

Есть пища для размышлений…

Новички – Лукойл, Лензолото ао, М.Видео, ЧМК, Энел, Мостотрест и другие. Вылет – Соллерс, Черкизово, Акрон, Дорогобуж, Э.Он.

Арсагеру бывает, ругают, что они спекулируют (не удерживают позицию до максимума – но это конечно, это только постфактум известно, где максимум или минимум), а не инвестируют, но они исходят из потенциальной доходности – более интересный актив занимает место менее. Об этом читайте ниже. Арсагера – всегда в акциях. Тут главная задача – обогнать индекс и сделать «альфу». Как показала история – это им удается.

В этот раз я не стал приводить фундаментальные характеристики по активам — P/E, P/BV и прочее, как полгода назад. Но могу заверить, что потенциалы по всем акциям еще очень интересные. Иначе Арсагера бы их не держала. Об этом в последнем блоке — про методику управления.

Методика управления капиталом

Управление капиталом является наиболее важным моментом. Это первопричина того, почему я покупаю данный продукт у Арсагеры. У них есть именно система управления капиталом. Моими деньгами будет управлять не какой-нибудь лудоман-управляющий, где мой результат будет зависеть от его настроения, а профессиональная команда, работающая по четким правилам в рамках понятной идеологии инвестирования.

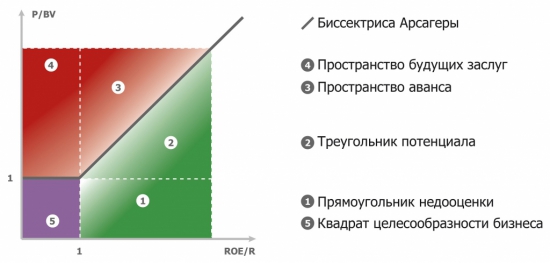

ОАО «УК «Арсагера» рассматривает покупку ценных бумаг отечественных компаний не как игру на колебаниях, а как вложение средств в их бизнес.

На сайте Арсагеры есть информация по подходу к управлению капиталом

Залогом успешного прогнозирования цен финансовых активов является применение экономических моделей. Приобретению акций компании предшествует многоуровневый анализ, в ходе которого проводится комплексное исследование факторов, влияющих на деятельность компаний. Поиск наиболее перспективных объектов для инвестирования осуществляется с помощью экономических моделей на всех этапах анализа.

На первом этапе обстоятельному анализу подвергаются внешние условия, в которых работает компания: макроэкономическая ситуация в стране, развитие отрасли, в которой работает компания (прогнозируется баланс спроса и предложения, а также строится прогноз ценовой конъюнктуры на продукцию отрасли).

На втором этапе проводится тщательный анализ конкретных эмитентов, результатом которого является прогноз основных финансовых показателей предприятия (выручка, чистая прибыль, собственный капитал и т.д.).

При выборе объектов инвестиций сравнивается их текущая и прогнозная будущая стоимость, — таким образом, определяется потенциальная доходность активов. Потенциальная доходность является главным критерием при инвестировании, что создает базу для применения стратегии полного инвестирования. Все средства фонда вложены в акции, т.е. в фонде нет денежных средств. Это связано с тем, что потенциальная доходность наличных денег равна нулю (само по себе владение денежными средствами не приносит дохода). Денежные средства появляются только в момент переформирования портфеля или в результате прихода в фонд новых пайщиков.

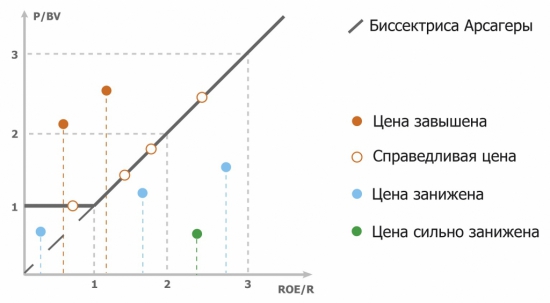

Графики выше, что я приводил по «Биссектрисе Арсагеры», если упрощено и есть грааль системы отбора акций от Арсагеры – они смотрят, куда должна пойти акция и самое главное, пытаются прогнозировать за какой период это будет достигнуто исходя из уровня корпоративного развития компании.

Из этого уже можно получить потенциальную доходность на один год. И сформировать портфель акций из самых перспективных активов, что в итоге может дать заветную «альфу».

На этом всё.

Выводы:

Проблема выбора управляющего – это архисложная задача для простого инвестора. Зачастую разумнее посоветовать индексный фонд, чем управляющего, который пытается сделать «альфу». Сделает или не сделает заранее неизвестно.

Но покупать индекс мне никогда не было интересно – всегда было интересно «поискать и поймать альфу». Либо самому, либо с помощью УК.

Почему я использую услуги профессионального управляющего я уже писал ранее, а именно покупаю паи фонда ИПИФА Арсагера – акции 6.4.:

1. Диверсификация портфеля. При покупках на 20-30 тысяч рублей сложно создать диверсифицированный портфель из акций третьего эшелона.

2. Низкие транзакционные расходы. На 20-30 тысяч рублей невозможно инвестировать в акции из РТС Боард – комиссии убивают всё.

3. Защита прав акционеров в рамках ПИФа. При нарушении прав, я как мелкий акционер не стал бы подавать в суд ввиду малой суммы той или иной акции, а вот УК может это сделать, тем самым обеспечив большую безопасность для инвестиций.

4. Налоговые преимущества. Если бы я фиксировал прибыль самостоятельно, мне бы пришлось платить НДФЛ каждый год, а ПИФ может зарабатывать прибыль на прибыли. НДФЛ платит пайщик — только по погашению паев.

5. Интересные идеи. Управляющие находят интересные идеи, которые также можно использовать уже в своём портфеле самостоятельно – уже более сфокусировано.

Когда инвестируешь в акции через ПИФ — бремя принятия решений лежит на управляющих, и если управляющие обеспечивают результат выше бенчмарка, например, +5% к индексу каждый год – это отлично! В такой ПИФ можно инвестировать.

Паи интервального фонда «Арсагера – акции 6.4.» — это рискованная ставка на сильные инвестиционные идеи и сильную экономику акций второго эшелона. В этом фонде — есть активы, которые мне интересны, и самое главное, меня устраивает система управления капиталом. Данный фонд – выход для маленьких инвесторов, желающих инвестировать в интересные идеи второго эшелона.

Поскольку я являюсь членом совета директоров ОАО «УК «Арсагера», необходимо добавить обязательный блок:

Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в ПИФы. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Взимание скидок (надбавок) уменьшит доходность инвестиций в инвестиционные паи паевого инвестиционного фонда. Правила ЗПИФ недвижимости «Арсагера — жилищное строительство» зарегистрированы ФСФР России: 0402-75409534 от 13.09.2005. Правила ЗПИФ недвижимости «Арсагера — жилые дома» зарегистрированы ФСФР России: 0852-75409273 от 14.06.2007. Правила ОПИФ акций «Арсагера — фонд акций» зарегистрированы ФСФР России: 0363-75409054 от 01.06.2005. Правила ОПИФ смешанных инвестиций «Арсагера — фонд смешанных инвестиций» зарегистрированы ФСФР России: 0364-75409132 от 01.06.2005. Правила ИПИФ акций «Арсагера — акции 6.4» зарегистрированы ФСФР России: 0439-75408664 от 13.12.2005. Правила ОПИФ облигаций «Арсагера — фонд облигаций КР 1.55» зарегистрированы Службой Банка России по финансовым рынкам: №2721 от 20.01.2014. Лицензия ФСФР России на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами: № 21-000-1-00714 от 06.04.2010 без ограничения срока действия. Лицензия ФСФР России на осуществление деятельности по управлению ценными бумагами: 078-10982-001000 от 31.01.2008 без ограничения срока действия.

ОАО «УК «Арсагера»

Санкт- Петербург, ул. Шателена, д.26А, БЦ «Ренессанс», 8 этаж

Тел.: (812) 313-05-30, факс: (812) 313-05-33

У меня как раз сейчас баксы лежат по 58 рублей купленные… Они подрастут, а ПИФ припадет… вот и сравняемся…