Экспресс метод определения «справедливой цены» опциона на центральном страйке.

Предлагаю вашему вниманию простенький метод оценки стоимости опциона на центральном страйке исходя из текущей волатильности.

в качестве индикатора волатильности используем ATR (Average True Range), который доступен во многих торговых терминалах

По своей сути ATR показывает средний размер свечи (с учетом гэпов) за заданный период. Для расчетов желательно выбрать часовой таймфрейм и период кратный одному торговому дню (для ФОРТС 14, для FOREX 24). В результате имеем среднее значение от максимума до минимума часовой свечи. Зная это значение, и взяв на себя смелость предположить, что волатильность останется примерно такой же в интересующий нас будущий промежуток времени, мы можем посчитать ожидаемый размер «свечи» большего временного интервала:

ATR(N)= ATR(Н1)*КОРЕНЬ(N), где N количество часов в свече большего временного интервала.

Тем самым мы поучили ожидаемое значение от максимума до минимума свечи в N часов.

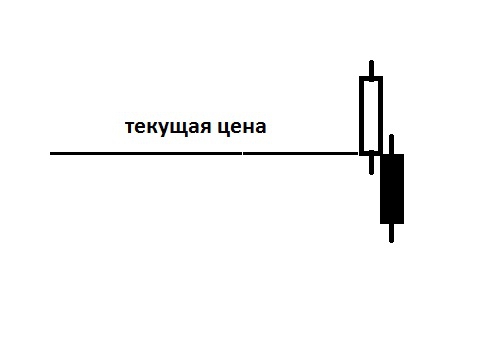

Мы можем также определить размер «тела» ожидаемой свечи. Если погонять статистические данные, то окажется, что «тело» свечи в среднем 0,75-0,79 от ее максимальных размеров. То есть, теперь мы можем нарисовать ожидаемую свечу на будущие N часов. Выглядит это примерно так:

Рисуем две свечи, одну вверх, другую вниз, поскольку не знаем куда уйдет цена. Но ожидаем свечу конкретного размера вверх или вниз с двумя возможными точками закрытия.

Зачем нам это нужно? У нас есть ситуация: опционы на центральном страйке для которых мы собираемся определить «справедливую цену». Для этого мы рассчитываем некую ожидаемую свечу за количество часов оставшихся до экспирации опциона.

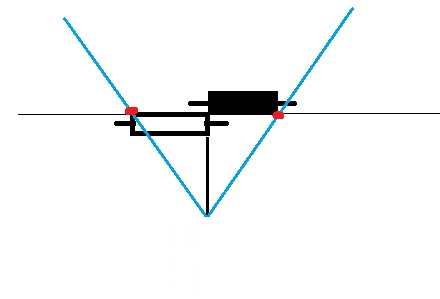

Теперь, если мы покупаем/продаем стредл на центральном страйке, то мат-ожидание от нашей позиции при текущей волатильности должно быть равно нулю (вроде как справедливая цена, покупатель и продавец без прибылей и убытков). Как это выглядит на картинке:

То есть, точки где наш стредл выходит в ноль, должны совпадать с окончанием «тела» свечи ожидаемой за время до экспирации. Отсюда можем определить, что двойная цена опциона (или сумма пута и кола по центральному страйку) должна быть равна телу ожидаемой свечи.

Конечная формула:

Кол+Пут= ATR(Н1)*КОРЕНЬ(N)*0,77, где N количество торговых часов до экспирации.

Вот, собственно и всё. Посмотрели ATR(Н1), посчитали количество часов до экспирации, посчитали на калькуляторе и сравнили насколько ожидаемая волатильность (торгуемая) отличается от текущей.

smart-lab.ru/blog/180591.php