Группа «Интер РАО» опубликовала консолидированные финансовые результаты деятельности по МСФО за 2014 год

На динамику финансовых результатов Группы существенно повлияли следующие ключевые факторы и события:

- Ввод в эксплуатацию с конца 2013 года 2,1 ГВт новой и модернизированной генерирующей мощности в рамках договоров о предоставлении мощности (ДПМ), в том числе на Гусиноозёрской ГРЭС, Южноуральской ГРЭС-2, Черепетской ГРЭС, Нижневартовской ГРЭС, Омской ТЭЦ-3, Омской ТЭЦ-5 и олимпийском объекте – Джубгинской ТЭС;

- Оптимизация состава включённого оборудования с целью максимизации маржинальной прибыли от реализации электроэнергии и мощности;

- Оптимизация затрат на топливо в ОАО «Интер РАО – Электрогенерация» и ООО «Башкирская генерирующая компания»;

- Рост цен на РСВ в первой и второй ценовых зонах, а также рост цен на мощность, реализуемую в сегменте КОМ;

- Приобретение в III квартале 2013 года контрольных долей участия в ООО «КВАРЦ Групп» и ОАО «Томская энергосбытовая компания», а также приобретение компаниями Группы статусов гарантирующего поставщика в Омской и Орловской областях;

- Рост сбытовых надбавок гарантирующих поставщиков Группы.

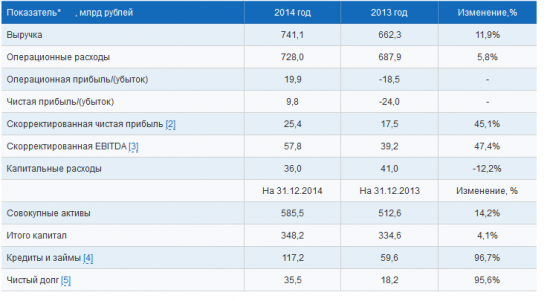

Выручка Группы выросла на 11,9% (78,8 млрд рублей) и составила 741,1 млрд рублей

Увеличение выручки в сбытовом сегменте на 46,0 млрд рублей (11,4%), до 450,0 млрд рублей, связано преимущественно c ростом сбытовых надбавок для гарантирующих поставщиков, а также с ростом клиентской базы вследствие получения статуса гарантирующего поставщика в Омской и Орловской областях и вхождением в периметр Группы ОАО «Томская энергосбытовая компания».

Рост выручки на 13,8 млрд рублей (7,9%), до 190,1 млрд рублей, в генерирующем сегменте наблюдался как в подсегменте элетрогенерации, так и в подсегменте теплогенерации.

Рост выручки в подсегменте электрогенерации на 7,6 млрд рублей (6,7%), до 121,0 млрд рублей, связан с ростом платежей за мощность благодаря вводам новых мощностей в рамках ДПМ, оптимизацией состава включенного оборудования в рамках выбора состава включенного генерирующего оборудования (ВСВГО) и ростом цен реализации электроэнергии в первой ценовой зоне.

Рост выручки в подсегменте теплогенерации, в который входят Группы ТГК-11 и Башкирская генерирующая компания, на 6,3 млрд рублей (10,0%), до 69,0 млрд рублей, достигнут благодаря индексации тарифов на отпуск тепловой энергии в 2013 и 2014 годах и росту цен на РСВ в ценовых зонах оптового рынка.

Выручка сегмента «Трейдинг» возросла на 9,0 млрд рублей (19,4%), до 55,2 млрд рублей. Основная причина – снижение курса рубля относительно валют экспортных контрактов в конце 2014 года. Это позволило нарастить как объём поставок, так и выручку в рублевом выражении.

Увеличение выручки в сегменте «Армения» на 4,4 млрд рублей (42,2%), до 14,7 млрд рублей, обусловлено ростом тарифа на электроэнергию на территории Армении в июле 2013 года и в августе 2014 года согласно решению тарифного регулятора, ростом числа потребителей и объёма транспортировки электроэнергии, а также снижением курса рубля относительно армянского драма.

Увеличение выручки в сегменте «Молдавия» на 2,3 млрд рублей (48,9%), до 6,9 млрд рублей, достигнуто благодаря росту объёма реализации в связи с увеличением поставок электроэнергии в энергосистему Молдавии.

В сегменте «Инжиниринг» рост выручки составил 1,3 млрд рублей, которая достигла 2,1 млрд рублей. Фактор роста – полная консолидация ООО «Кварц Групп» в качестве дочернего общества в периметр Группы «Интер РАО» с 01 августа 2013 года.

Операционные расходы увеличились на 5,8% и составили 728,0 млрд рублей

Увеличение расходов на покупную электроэнергию и мощность в 2014 году на 33,6 млрд рублей (13,7%), до 279,2 млрд рублей, связано с вхождением в периметр Группы ОАО «Томская энергосбытовая компания», приобретением статусов гарантирующего поставщика в Омской и Орловской областях, расширением зоны поставок электроэнергии на территории Российской Федерации, а также ростом цен на электроэнергию на оптовом рынке по сравнению с 2013 годом.

В течение отчётного периода произошло увеличение расходов, связанных с передачей электроэнергии, на 14,1 млрд рублей (8,3%) до 183,1 млрд рублей, что было обусловлено ростом цен на услуги сетевых организаций с 1 января 2014 года, а также увеличением объёма передачи электроэнергии в связи с приобретением статусов гарантирующего поставщика в Омской и Орловской областях и консолидацией ОАО «Томская энергосбытовая компания».

Увеличение расходов на технологическое топливо на 7,9 млрд рублей (5,7%), до 145,0 млрд рублей, объясняется индексацией тарифов на газ в 2013 году и вводом новых мощностей в IV квартале 2013 года и в 2014 году. Незначительный рост расходов на топливо по сравнению с ростом выручки связан с проводимыми работами по оптимизации состава включенного оборудования и разгрузкой неэффективной генерации, а также оптимизацией затрат на топливо за счёт снижения цен на уголь для российских генерирующих активов, а также диверсификацией поставщиков газа.

В результате показатель EBITDA составил 57,8 млрд рублей, увеличившись на 47,4%.

Основной вклад в показатель EBITDA внёс сегмент «Генерация – Российские активы» — 40,3 млрд рублей, при этом увеличение произошло как в подсегменте «Элетрогенерация», так и в подсегменте «Теплогенерация».

EBITDA подсегмента «Электрогенерация» вырос на 6,5 млрд рублей, или 27,5%, и достиг 30,3 млрд рублей благодаря вводу новых мощностей в рамках ДПМ на Джубгинской ТЭС, Гусиноозёрской ГРЭС и Южноуральской ГРЭС-2, а также росту цен на рынке электроэнергии и мощности при менее значительном росте расходов на топливо, который обеспечен выбором поставщиков газа и угля с наиболее выгодной ценовой политикой.

EBITDA подсегмента «Теплогенерация», представленный Группами «ТГК-11» и «Башкирская генерирующая компания», вырос на 3,1 млрд рублей, или 45,4%, и достиг 10,1 млрд рублей. Причины – рост среднеотпускных тарифов на теплоэнергию в регионах присутствия, переход на прямые взаимоотношения с потребителями Башкортостана (минуя управляющие компании), а также оптимизация топливных расходов Башкирской генерирующей компании за счёт увеличения объёмов поставок газа независимыми поставщиками.

Сегмент «Сбыт» продемонстрировал рост EBITDA на 3,0 млрд рублей, или 42,6%. Рост показателя обусловлен ростом сбытовых надбавок гарантирующих поставщиков Группы «Интер РАО», опережающим рост расходов на транспортировку электроэнергии. Кроме того, фактором роста EBITDA стало увеличение числа абонентов в Томской, Омской и Орловской областях, которые стали новыми регионами присутствия сбытового сегмента.

Сегмент «Трейдинг» превысил показатель EBITDA 2013 года на 1,5 млрд рублей, или 49,8%. Это стало возможным из-за снижения курса рубля в конце 2014 года, в результате чего значительно возросли объёмы отгрузок и экспортная выручка в рублевом выражении.

«Зарубежные активы» продемонстрировали рост EBITDA на 1,3 млрд рублей (27,1%), до 6,3 млрд рублей. Наибольший рост показателя продемонстрировал сегмент «Молдавия» благодаря переходу ЗАО «Молдавская ГРЭС» на сжигание газа вместо угля и увеличению поставок электроэнергии в Молдавию. Также положительная динамика наблюдалась в сегменте «Армения» благодаря росту тарифов и объёмов выработки. EBITDA сегмента «Казахстан» снизилась по сравнению с показателем 2013 года вследствие снижения выработки АО «Станция Экибастузская ГРЭС-2».

Доля в прибыли ассоциированных компаний и совместных предприятий составила 4,3 млрд рублей, увеличение на 32,0%.

Увеличение доли на 1,0 млрд рублей относительно результатов 2013 года обусловлено ростом выработки ЗАО «Нижневартовская ГРЭС» в результате ввода в марте 2014 года третьего энергоблока в рамках ДПМ. В то же время доля в прибыли АО «Станция Экибастузская ГРЭС-2» снизилась вследствие снижения выработки в условиях сокращения спроса.

Чистая прибыль за 2014 год составила 9,8 млрд рублей против убытка в сумме 24,0 млрд рублей за 2013 год.

По итогам 2014 года Группа получила чистую прибыль в размере 9,8 млрд рублей, которая стала результатом наращивания эффективности сегмента «Генерация» и вводом новых мощностей в рамках ДПМ, а также повышения маржинальности и расширения географии присутствия в сегменте «Сбыт».

При этом, если учесть «неденежный эффект» в структуре чистой прибыли Группы, исключив расходы на резервирование, обесценение и переоценку опционного соглашения, заключённого с ГК «Внешэкономбанк»[6], то уровень скорректированной чистой прибыли за 2014 и 2013 годы составит 25,4 млрд рублей и 17,5 млрд рублей, соответственно. Таким образом, увеличение скорректированной чистой прибыли составило 7,9 млрд рублей (45,1%).

[1]Государственная корпорация «Внешэкономбанк» 18 июня 2010 года приобрела 529,303 млрд акций ОАО «Интер РАО» общей стоимостью 21,3 млрд рублей с целью финансирования строительства энергоблока на Уренгойской ГРЭС установленной мощностью 450 МВт. Структура сделки предполагала заключение Группой «Интер РАО» с ГК «Внешэкономбанк» соглашения о предоставлении опционов «пут» и «колл». ГК «Внешэкономбанк» в июле 2014 года предъявила Группе Интер РАО требование об исполнении опциона «колл» в полном объеме. В октябре 2014 Группа «Интер РАО» по согласованию с Советом директоров исполнила опцион по выкупу 5,073% собственных акций у ГК «Внешэкономбанк» за 31,4 млрд рублей.

Консолидированный отчёт о финансовом положенииВнеоборотные активы выросли на 22,3 млрд рублей (6,5%) и составили 365,1 млрд рублей.

Рост стоимости внеоборотных активов в наибольшей степени произошёл благодаря строительству и модернизации энергоблоков Южноуральской ГРЭС-2, Пермской ГРЭС, Верхнетагильской ГРЭС и Черепетской ГРЭС.

Оборотные активы увеличились на 50,6 млрд рублей (29,8%) и составили 220,4 млрд рублей.

Основной фактор роста оборотных активов Группы – накопление на краткосрочных депозитах временно свободных денежных средств от операционного денежного потока, а также от реализованных в 2014 году миноритарных пакетов акций и дивидендов, полученных по итогам 2013 года.

Капитал увеличился на 13,7 млрд рублей (4,1%) и составил 348,2 млрд рублей.

Основным фактором роста статьи «Капитал» стало увеличение нераспределённой прибыли по результатам деятельности Группы за 2014 год, а также признание значительного резерва по пересчёту иностранных валют вследствие снижения курса рубля относительно национальных валют в странах присутствия Группы.

Совокупные обязательства составили 237,2 млрд рублей, увеличившись на 59,3 млрд рублей (33,3%).

Увеличение совокупных обязательств, главным образом обусловлено привлечением кредитных средств для целей погашения обязательства по опционному соглашению с ГК «Внешэкономбанк», а также для пополнения оборотных средств и осуществления инвестиционной деятельности.

Долговая нагрузка с учетом доли в долге совместных предприятий возросла на 96,7% до 117,2 млрд рублей.

Совокупный объём кредитов и займов дочерних компаний Группы без учёта доли долга совместных предприятий увеличился на 54,4 млрд рублей (103,1%), до 107,1 млрд рублей, в результате привлечения кредитных средств для целей погашения обязательства по опционному соглашению с ГК «Внешэкономбанк» и финансирования инвестиционной деятельности, а также ввиду переоценки валютных кредитов за счёт ослабления курса российского рубля.

Соотношение долгосрочной и краткосрочной частей заёмных средств на 31 декабря 2014 года (без учёта доли кредитов и займов совместных предприятий) составило 59,9% к 40,1% (31 декабря 2013 года – 76,2% к 23,8%). Рост доли краткосрочных займов произошёл в результате перевода долгосрочного займа от ОАО «Межрегионэнергострой» (с учётом факторинга в пользу ООО «ВТБ Факторинг») в сумме 15,3 млрд рублей в состав краткосрочных займов в соответствии с графиком погашения, а также вследствие привлечения дополнительных кредитных ресурсов в крупнейших банках.

Объём кредитов и займов совместных предприятий в структуре совокупного долга составил 10,1 млрд рублей, из которых 9,1 млрд рублей относятся к доле Группы в кредитном портфеле АО «Станция Экибастузская ГРЭС-2», сформированном для целей финансирования инвестиционной программы.

***

Группа «Интер РАО» – диверсифицированный энергетический холдинг, присутствующий в различных сегментах электроэнергетической отрасли в России и за рубежом. Компания занимает лидирующие позиции в России в области экспорта-импорта электроэнергии, активно наращивает присутствие в сегментах генерации и сбыта, а также развивает новые направления бизнеса. Стратегия «Интер РАО» направлена на создание глобальной энергетической компании – одного из ключевых игроков мирового энергетического рынка, лидера в российской электроэнергетике в сфере эффективности. Установленная мощность электростанций, входящих в состав Группы «Интер РАО» и находящихся под её управлением составляет более 35 ГВт. www.interrao.ru