20 декабря 2014, 20:58

Ставки по мусорным облигациям, как индикатор предстоящего краха SP500 (Zerohedge)

Интересная статья на ZH, посвященная взаимосвязи динамики мусорных облиг и фондового рынка. Геополитическая игра, которую затеяли США неизбежно ведет их к катастрофе. Вопрос в том, хотят ли они избежать этой катастрофы? Или это очередной удачный повод для запуска еще одного мега QE…

Если вы хотите знать возможен ли крах фондового рынка в 2015 просто посмотрите на ставки по мусорным облигациям. В 2008 году крах рынка мусорных облигаций состоялся перед крахом фондового рынка. И как вы увидите ниже, крах мусорных облигаций уже начался. Важнейшим движущим фактором является снижение цен на нефть. Энергетический сектор занимает от 15 до 20 % рынка и доходности этих бумаг значительно выросли в последнее время. Паника в секторе энергетических облигаций распространяется и на другие сектора рынка. Инвесторы стремительно выводят свои средства. И почти всегда, когда цена высокорисковых облигаций падала, цена на акции следовала их примеру. Поэтому не стоит обманываться ростом SP500 в последние дни после пресс-конференции Janet Yellen.…

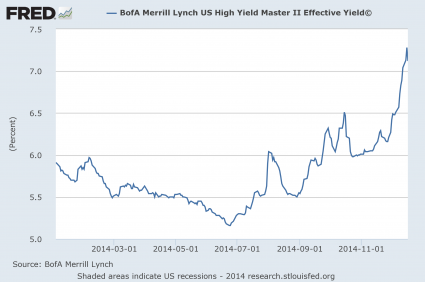

В последние годы доходности рисковых облигаций достигли смехотворных уровней. Еще один пузырь раздутый благодаря денежной политике ФРС. И сейчас есть веские свидетельства возможного начала краха этого пузыря. В июне спред между доходностями трежерис и высокорисковыми облигациями составлял 3.90% (3.91 для энергетического сектора). Сейчас спред расширился до 5.08% (7.86% для бумаг энергетического сектора). Живое свидетельство озабоченности инвесторов возможным банкрооством, особенно малых закредитованных компаний занимающихся нефтедобычей.

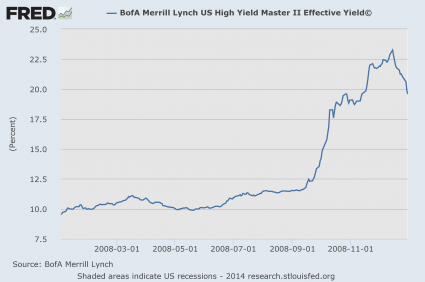

Ниже представлен чарт с динамикой доходности рисковых облигаций в 2008 году.

Конечно мы еще не наблюдали таких движений в этом году, но доходности заметно подскочили. Ниже представлен чарт с динамикой доходности рисковых бумаг за этот год. Видно, что в последние месяцы они хорошо подскочили.

Вне всякого сомнения многие видят эту динамику. И на уол-стрит достаточно акул готовых сделать большие деньги, как только рынок рисковых облигаций начнет рушиться. Один из них Josh Birnbaum. Он делал крупную ставку на крушение рынка секьюритизированных ипотечных закладных в 2007 и делает крупную ставку на крушение рынка рисковых облигаций сейчас. Как пишет WSJ он поставил около 2 млрд $ на крушение рынка рисковых облигаций через свой хедж фонд Tilden Park Capital Management LP, о чем свидетельствует отчетность этой организации.

Как пишет New American паника уже витает в воздухе. Бил Гросс, основатель фонда PIMCO, держащего большие объемы облигаций и теперь являющийся советником Janus Capital Group объясняет происходящее малой ликвидностью на этом рынке. ПО его словам все продавцы пытаются протолкнуться через очень маленькую дверь. Бонды отдельных эмитентов оказались под значительным давлением. Так компания Energy XXI выпустила за прошедшие 4 года облигаций на 2 млрд $. В последние недели они продаются за 100 центов на доллар номинала. В пятницу покупатели предлагали уже только 64 цента. Компания Midstates Petroleum выпустила рисковых долговых бумаг на 700 млн. $. Сейчас они продаются за 54 цента на доллар номинала, если вы конечно найдете на них покупателя.

Только рост цен на нефть до 80 долл. за баррель мог бы стабилизировать ситуацию. Сохраняется однако значительный риск дальнейшего снижения цен, если верить заявляениям аналитиков (и если исходить из геополитического давления США на Путина — мое примечание). В то время как я пишу это, цены на Лайт упали на 1.69$ до 54.78...

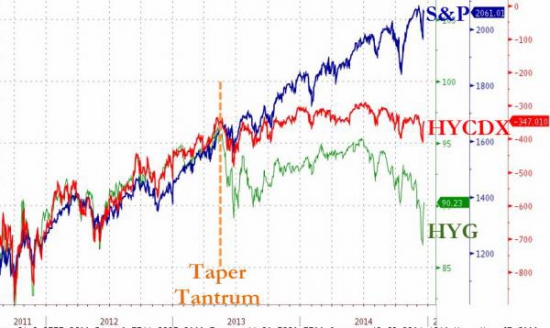

Если цены на нефть останутся низкими крах рынка рисковых облигаций неизбежен. Это приведет к катасторфе для фондового рынка США. Ниже представлен график с динамикой доходностей рисковых облигаций, динамикой индекса кредитно-дефолтных свопов и SP500. Сейчас, также как и в годы предшествующие 2008, многие уверены что коллапс не случится. В конечном счете все эти скептики потерят кучу денег, когда обвал все таки произойдет.

3 Комментария

Silent Hamster20 декабря 2014, 21:27Тимошенков ходит невеселый- был в заключении, не успел в поезд по баксу залезть))))0

Silent Hamster20 декабря 2014, 21:27Тимошенков ходит невеселый- был в заключении, не успел в поезд по баксу залезть))))0

Читайте на SMART-LAB:

Гранд-идея. Как реагировать на нефтяной шок

Василий Карпунин Геополитика стала главным драйвером мировых рынков. После ударов США и Израиля по Ирану волатильность резко выросла: нефть обновила годовые максимумы, усилились опасения...

17:28

Превью отчета Аэрофлота по МСФО за 2025 год.

Аэрофлот 4-го марта опубликует отчет по МСФО за 2025 год. Ожидаются слабые результаты на фоне замедления темпов роста выручки и значительного снижения топливного демпфера.

Выручка...

15:19