Доллар сметает все преграды

Впечатляющий рост занятости вне сельскохозяйственного сектора США в ноябре, достигший 321 тыс., заложил фундамент для продолжения ралли доллара США, завершившего первую неделю декабря в статусе лучшей валюты G10. Если до выхода в свет отчета по рынку труда ФРС была близка к старту процесса ужесточения денежно-кредитной политики, то после релиза до повышения ставки по федеральным фондам рукой подать. Вероятно, Федрезерв прибегнет к монетарной рестрикции уже в марте 2015 года, хотя ранее ожидалось, что это произойдет только в июне.

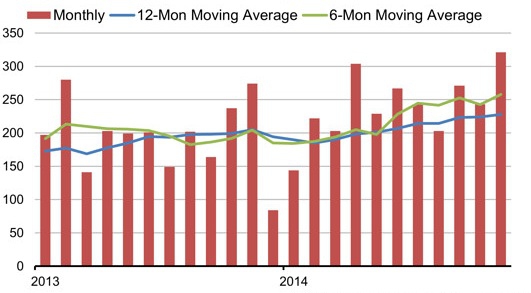

В своем предыдущем материале я обращал внимание, что до ноября динамика трехмесячных non-farm payrolls говорила о замедлении показателя. Теперь ситуация в корне изменилась, и ни у кого нет сомнения, что речь идет о тенденции.

Источник: The Wall Street Journal.

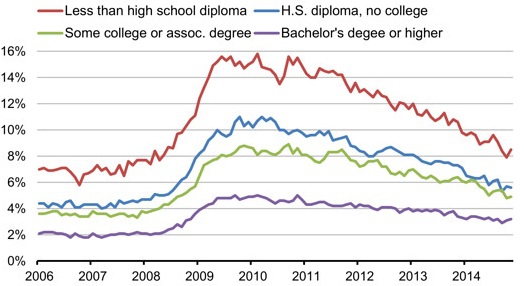

Последний раз индекс доллара серьезно проседал после публикации данных о потребительской уверенности. Ноябрьский индикатор скатился до 88,7, минимума последних пяти месяцев. Отчет по рынку труда США позволил выявить причины этого. Дело в том, что уровень безработицы среди лиц, имеющих по меньшей мере степень бакалавра, составляет всего 3,2%. В то же время занимающие низкооплачиваемые должности опасались повышения лояльности властей к нелегальным иммигрантам. Таким образом, важный драйвер слабости «американца» был устранен.

Источник: The Wall Street Journal.

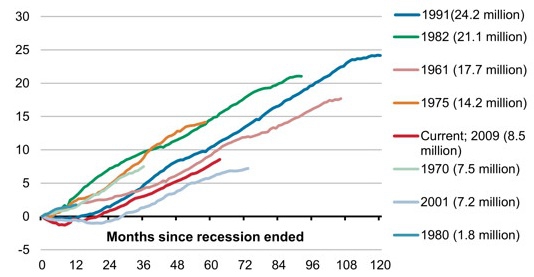

Нельзя сказать, что потенциал роста занятости исчерпан. Согласно исследованиям Wall Street Journal, включая нынешний результат, подобную динамику показатель демонстрировал только пять раза за всю историю Штатов. Чтобы взойти на четвертое место при нынешних темпах роста non-farn payrolls требуется более двух лет. Это позволяет говорить о продолжении ревальвации доллара США минимум до 2016 года.

Источник: The Wall Street Journal.

Разные векторы денежно-кредитной политики ФРС и других ведущих центральных банков мира очевидны: монетарная рестрикция Федрезерва приятно контрастирует с мягкой монетарной политикой ЕЦБ, Народного Банка Китая и Банка Японии. При этом Вашингтон умело прикрывается инфляцией. По мнению главного экономического советника Барака Обамы Джейсона Фурмана, Штаты продолжат наращивать добычу нефти, несмотря на падение цен на мировом рынке. Это, с одной стороны, способствует росту объемов потребления в США, с другой — оказывает поддержку другим странам и позволяет им справиться с существующими трудностями. Однако центробанки должны приложить и собственные усилия по стимулированию роста потребительской активности, то есть смягчить монетарную политику. Роль спасителя мировой экономики пришлась Америке явно по душе, тем более что процесс утраты доверия к доллару на фоне роста активности БРИКС можно запросто повернуть вспять при помощи его ревальвации.

Важнейшими событиями второй недели декабря являются релиз данных по розничным продажам в США за ноябрь и результаты второго раунда целевого LTRO в Европе. Первый индикатор может спровоцировать продолжение ралли S&P500 за счет надежд на рост выручки ритейлеров и укрепить доллар, чутко реагирующий на динамику коэффициента S&P/WTI. После того как ЕЦБ разместил 82,6 млрд евро в рамках первого аукциона, на втором прогнозируется увеличение активности до 150 млрд. Тем не менее запланированный регулятором уровень 400 млрд евро явно не будет достигнут, что создает почву для дополнительных стимулирующих мер.

Вообще, я бы сделал ставку на следующую зависимость: чем ниже спрос, тем выше вероятность старта европейского QE в 1-м квартале 2015 года, что чревато продолжением пике EUR/USD. На мой взгляд, после преодоления поддержки на 1,24 очередным таргетом в движении основной валютной пары на юг стала отметка 1,2.

По мнению аналитика ГК TeleTrade, Михаила Поддубского, маловероятно, что кредиты в рамках TLTRO будут пользоваться большим спросом, соответственно, ожидания запуска полномасштабного qe со стороны ЕЦБ будут нарастать. Однако в любом случае, запуск qe начнется не раньше начала следующего года, следовательно сейчас акцент инвесторов начнет смещаться на события в штатах — заседание Федрезерва на следующей неделе. Вопрос произойдет ли на этом заседании ужесточение риторики (будет ли исключена из сопроводительного заявления формулировка «значительный период времени») — ключевой вопрос.

Оригинал: investcafe.ru/blogs/alordi/posts/47253

zica08 декабря 2014, 16:40Вперде!0

zica08 декабря 2014, 16:40Вперде!0 DrYureck08 декабря 2014, 17:17Спасибо!+1

DrYureck08 декабря 2014, 17:17Спасибо!+1