Цены на нефть вновь отступают. Будем ждать цунами роста

Основные тренды.

Цены на нефть в последние месяцы потеряли 40% от своей величины. Бочка европейской нефти, с зафиксированных в начале лета $115 докатилась до $70 (рис.1). Глубокое снижение нефтяных цен за последние месяцы уже стало фактом, и нам нужно привыкать жить в другой реальности. А прогнозы становятся все более пугающими. Так, министр энергетики Кувейта прогнозирует снижение средних цен до $76-77, мелькают цифры и ниже $60 за баррель. Да и технически поход к 60 долларам по нефти марки Brent кажется все более вероятным. Для российской экономики, критическим образом зависящей от экспортных поставок энергоносителей, крайне важным является реальный предел, до которого могут опуститься цены, а так же то, как долго будут оставаться цены низкими.

Спрос – предложение

Основной причиной текущего снижения цен стало накопившееся смещение баланса спроса и предложения.

- Главная составляющая роста предложения — это увеличивающиеся поставки сланцевой нефти. За счет нее объемы добычи нефти в США росли примерно на 1 млн. баррелей в день за год и возросли уже в полтора раза, обеспечив годовую прибавку в 3,5 млн. баррелей (рис.2).

- Следующее слагаемое — это увеличение добычи. Согласно исследованию МЭА с мая по октябрь 2014 года количество незагруженных мощностей добычи нефти сократилось почти на миллион баррелей. Так, только в Ливии, несмотря на ведущуюся там гражданскую войну, объемы поставок за это время выросли на 0,6 млн. баррелей в сутки (рис.3).

- Особняком стоят планы по увеличению до 4 млн. баррелей поставок нефти из Ирана. Со страны уже снята часть санкций на поставку энергоносителей, а далее ожидается их полная отмена.

- До недавних пор растущий спрос Китая и некоторых других стран уравновешивал увеличивающееся предложение нефти. Но в последнее время вместе с замедлением темпов роста экономики Китая происходит замедление роста потребления нефти. Кроме того, Китай сам активно наращивает добычу.

- К этому добавились стагнация экономики Еврозоны и снижение потребления нефти в развитых странах. Там постепенное снижение спроса на нефть стало уже достаточно выраженной тенденцией. Так, наступившая после 2005 года эпоха высоких цен на бензин постепенно стала изменять психологию водителей в США, где наблюдается снижение среднего пробега и снижение использования моторного топлива (рис. 4). Снижение потребления нефти происходит за счет увеличения энергоэффективности и действия программ энергосбережения. Кроме того, на цены давит замедление темпов роста мировой экономики.

В результате действия указанных факторов предложение нефти на рынке стало превышать спрос на 1-2 млн. баррелей в сутки. Образовавшийся избыток предложения явился основной причиной снижения цен — долгосрочные тренды определяются балансом желаний производителей и возможностей потребителей.

Кому выгоден провал цен?

Можно попытаться выделить явных «заинтересантов» в снижении цен. Россия из этого списка явно выпадает. Кроме того наша страна не может резко изменять объемы добычи, а, значит, имеет ограниченные возможности влияния на цены. В России для объяснения снижения нефтяных цен популярна версия заговора США и Саудовской Аравии против России. Тем более что в прошлом, в критические для СССР годы, со средины восьмидесятых годов, Саудовская Аравия в три раза нарастила объемы добычи нефти. Происходившее тогда снижение цен на нефть было одной из причин развала Советского Союза и колоссальных трудностей России на стадии ее становления. И сейчас Россия уже понесла большие убытки от снижения цен на нефть.

США в целом, как крупнейший импортер нефти, конечно, заинтересованы в снижении цен. Но, возможно, более важной геополитической задачей для США является провозглашенная представителями Запада цель по ослаблению и даже разрушению экономики России. А снижение цен на нефть является более эффективным видом санкций против нашей страны.

В качестве косвенной версии причастности США к наблюдающемуся провалу рассматривают то обстоятельство, что максимум нефтяных цен марки Brent пришелся на 19 июня. То есть «принятие решения» о начале штопора нефтяных цен, произошло сразу после крушения Боинга (17.06.14) на Украине. В таком ключе легко объясним резкий разворот политики США по отношению к Ирану. Готовясь к повышению давления на Россию и вытеснению ее с энергетического рынка Европы, США приложили усилия для переформатирования Ближнего Востока, а параллельно сделали огромные вложения, обеспечившие движение по направлению к собственной энергонезависимости.

Однако основной мейнстрим западных публикаций винит во всем действия стран ОПЕК во главе с Саудовской Аравией. Тем самым СА демонстрирует недовольство разворотом политики США лицом к Ирану. Предстоящие переговоры Ирана с шестеркой могут в ближайшее время дать толчок решению о полной отмене санкций. В лице Ирана рынки получат мощного и изголодавшегося поставщика. Снятие санкций будет изменять географию нефтяных поставок и имеет долгосрочное влияние на цены. Увеличение поставок нефти Ираном вызовет сильное напряжение среди экспортеров и противоречия в картеле ОПЕК, члены которого не желают уменьшать объемы поставок и терять долю рынка. Иран является традиционным соперником СА, и ей не могут нравиться происходящие кульбиты внешней политики США.

Саудовская Аравия одной из первых стала снижать отпускные цены и дала рынку сигнал, что намерена опустить цены на нефть до $80 за баррель и держать их на этом уровне в течение 2 лет. Так, Saudi Aramco объявила о планах инвестировать $40 млрд. в год в течение следующего десятилетия, чтобы сохранить производственные мощности нефти. Кто-то рассуждает, что саудиты начали демпинговать, чтобы сохранить свои объемы поставок в условиях падения цен из-за избыточного предложения. Такая стратегия может быть направлена и против США, которые проводят курс на увеличение добычи нефти из сланцевых источников и тратят для поддержки отрасли более полутриллиона долларов в год. Показатели феерического роста извлечения нефти из сланцевых пород уже давно доставляют беспокойство и странам экспортерам, и крупнейшим нефтяным компаниям. А острие снижения цен на нефть как раз жалит в первую очередь производителей нефти из плотных коллекторов.

Долгосрочные пределы падения цены.

Многие компании США, занимающиеся добычей сланцевой нефти, уже испытывали трудности даже при недавних высоких ценах. У них образовывалась разница между получаемой выручкой и огромными затратами требующимися на бурение новых скважин. Напомним, что особенностью сланцевых месторождений является резкое снижение объемов добычи со временем. Так часто, за год дебет скважины снижается более чем наполовину, а за четыре года добыча падает в пять раз. Значит, если нового бурения не будет, то объемы добычи будут быстро снижаться. Пока бурение в США идет колоссальными темпами. Только на одном сланцевом месторождении Баккен в США ежемесячно вводится в эксплуатацию около 200 скважин. Затраты на их бурение составляют порядка 10 млрд. долларов в год. А всего в США за год бурят порядка 20 тыс. скважин. Пока такие бешеные темпы дают приращение добычи. Но при остановке бурения добыча начнет быстро снижаться.

Для компаний участие в добыче нефти из сланцевых пород стало подобно езде на велосипеде, когда минимальная устойчивость достигается только при стремительном наращивании числа новых скважин. Зачастую выручка не покрывает понесенные затраты и возникающие дыры в бюджете компании закрывали заемными деньгами. Для компаний, работающих на сланцевых месторождениях, объем долга за четыре года вырос в два раза. Благо, что финансовые ресурсы в США были практически бесплатны и инвесторы с удовольствием клевали на лукаво созданные подретушированные и более привлекательные картинки. Однако, даже при высоких ценах на нефть росло число нефтедобывающих компаний, испытывавших финансовые трудности. При снижении цен трудности компаний резко возрастут. Об этом свидетельствует существенный рост доходности облигаций нефтедобывающих компаний. (Для сохранения устойчивости сланцевому велосипедисту не только нельзя остановиться, но еще и придется двигаться в гору с возрастающим уклоном). Ситуация с ценами на нефть станет серьезной проверкой на прочность для сланцевой отрасли США. Гонка на истощение начнет захлебываться при повышении ключевых ставок.

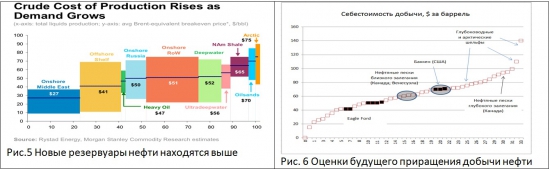

Зная о приближающихся трудностях добычи, можно попытаться оценить пределы снижения цены, ниже которых будет трудно рассчитывать на рост добычи. Для этого можно использовать пусть даже «подретушированные» картинки, которыми снабжали инвесторов. На рис. 5 приведены средние себестоимости добычи нефти в различных зонах. Видим, что уже сейчас североамериканские сланцы занимают достойную нишу в общем мировом объеме со средней себестоимостью добычи около 65 долларов за баррель. Но более важны оценки себестоимости добычи на месторождениях, которые в перспективе будут обеспечивать приращение объемов производства нефти. Такая картина зависимости себестоимости нефтедобычи представлена на рис. 6. (График построен по данным Morgan Stanely). Каждый квадратик на рисунке примерно соответствует новому объему в 0,7 млн. баррелей. В себестоимость включена минимальная рентабельность в 10%, что на самом деле очень мало для проектов такого уровня сложности и высоких рисков. Как видим из рисунка, ожидаемое приращение объемов добычи в 32 млн. баррелей произойдет только в том случае, если цена нефти поднимется выше 120 долларов за баррель. Большое приращение объемов добычи обеспечивается проектами, в диапазоне 60-80 долларов за баррель.

Стоит сразу оговориться, что такого рода оценки имеют приближенный характер. Да даже по одному месторождению имеется широкий диапазон оценок себестоимости добычи, который зависит от целого ряда параметров, включая геологические особенности, доступность месторождения и его близость от транспортной инфраструктуры. Так, исследование другого банка (Scotiabank, Канада), представленное на рисунке 7. Демонстрирует себестоимость добычи нефти на месторождениях США и Канады. Картинки на рис. 6 и 7 весьма похожи, но можно найти много отличий в деталях.

Для каждого типа месторождений кривая себестоимости от нового объема добычи имеет свой уникальный вид. Большие надежды нефтедобычи в последнее время связаны с добычей нефти из плотных коллекторов. Себестоимость новых разработок ряда таких месторождений находится вблизи 80 долларов за баррель. Большое количество потенциально извлекаемой нефти при такой себестоимости хорошо видно на рис. 8. Судя по этому графику, можно рассчитывать на добычу около 10 млн. баррелей в день за счет новых скважин из месторождений сланцевой нефти.

В оценке себестоимости не последнюю роль играет степень развития технологии. В связи с быстрым развитием технологий себестоимость добычи нефти может значительно изменяться. В результате, и кривые оценки роста предложения с ростом цены отсечения изменяются со временем. Последние годы изменения таких кривых были довольно выразительными, как это показано на рис. 9. В связи со снижением цен на нефть многие аналитики сейчас пересматривают в меньшую сторону оценки порога нулевой рентабельности для разработки сложных проектов. Например, аналитики HIS снизили свои прошлогодние оценки с 70 до 57 долларов за баррель. Технологический прогресс будет и дальше стремиться снижать цены нулевой рентабельности, но это все-таки не столь быстрый процесс.

Несмотря на «плаванье» указанных кривых и их довольно быструю модификацию со временем, можно делать вывод, что на сегодня в зоне 70-80 долларов за баррель у цен на нефть имеются мощные поддержки, которые будут пресекать длительное пребывание цен ниже указанного коридора. По распространенным оценкам при цене нефти в $80 за баррель приращение добычи на сланцевых месторождениях будет замедляться, а при цене $70 за баррель прирост добычи упадет до нуля. Так, на крупнейшем месторождении США Баккен при снижении долгосрочных цен до $70 за баррель добыча нефти сократится до 800 тыс. баррелей с сегодняшних 1,1 млн. баррелей.

Но еще раньше на снижение нефтяных цен будут реагировать более затратные проекты освоения глубоководных и арктических шельфов, а так же в Канаде добыча из нефтеносных песков глубокого залегания. Да и казахский проект Кашаган по разработке крупнешего месторождения на Каспии, стоимостью разработки порядка 50 млрд долларов при таких ценах на нефть тоже, возможно, придется замораживать.

Снижение цен на нефть уже начинает приносить свои печальные плоды. Число разрешений на бурение новых скважин в США в ноябре месяце упало на 40% по сравнению с октябрем (до 4,5 тысяч). А через 2-3 месяца начнет сокращаться число вновь введенных в строй новых скважин. При быстром снижении дебита сланцевых скважин через полгода можно прогнозировать остановку роста добычи нефти в США.

Между тем в ограничении дальнейшего снижения цен заинтересованы все государства экспортеры нефти, ведь снижение цен снизило прибыли компаний и стало создавать трудности государственным бюджетам. На рис. 10 представлены уровни цен нефти, которые закладывались экспортерами для верстки своих бюджетов.

Кроме того, долгосрочное снижение цен на нефть вызовет рост спроса. Крупнейший импортер нефти – Китай уже взвинчивает закупки. Так, в сентябре импорт нефти в Китай вырос на 7,8%, составив 27,6 млн. тонн, или 6,74 млн. баррелей в день, по сравнению с прошлым годом. А в средине октября количество танкеров, направляющихся в порты Китая, достигло максимальной величины за последние 9 месяцев.

Резюмируя можно заключить, что долгосрочно цены на нефть не смогут провалиться ниже важной зоны 70-80 долларов за баррель.

О возможной дальнейшей динамике. Монетарные и иные факторы.

Закрепление цен на достигнутых пусть и пониженных уровнях позволило бы производителям постепенно адаптироваться к сложившимся реалиям. Хотя сделать это будет непросто, в том числе и для многих стран ОПЕК, поскольку государственные бюджеты стран экспортеров верстались в расчете на более высокие нефтяные цены рис.10. В конце ноября страны ОПЕК не смогли договориться о снижении квот для того, чтобы удержать цены от дальнейшего снижения — воззрения стран участниц на разумные уровни цен теперь сильно разнятся. И на арену вновь вышли спекулятивные факторы.

Финансовые механизмы и кризисные явления могут привести к очень сильным краткосрочным изменениям цен. Напомним, что во время кризиса в 2008 году цены на нефть опускались в 4 раза. (Никто же не будет утверждать, что кривые спроса и предложения за считанные месяцы могли измениться до такой степени). Но аналогичные явления могут произойти и сейчас. В условиях сворачивания программы выкупа облигаций QE3 на рынках могут получить развитие дефляционные эффекты сжатия. А для ускоренного снижения цен нефти могли быть целенаправленно задействованы дополнительные механизмы.

Краткосрочному снижению цен могут способствовать продажи стратегических резервов (SPR). (Согласованная продажа резервов стран потребителей может на месяцы существенно снизить мировые цены). Продажей SPR США уже пользовались в прошлом. А весной текущего года в период наибольшего обострения кризиса на Украине США провели тестовые продажи 5 млн. баррелей нефти из своих стратегических резервов. Осенью текущего года в течение трех недель происходило снижение SPR с минимальным шагом. Вероятно, таким приемом власти США напоминали рынкам о возможности продаж нефти из своих стратегических резервов. Такие опасения более чем обоснованы. Дело в том, что в условиях сильно увеличившихся объемов добычи нефти США нет необходимости держать столь высокий уровень резервов. Если десяток лет назад при объеме нетто импорта суммарные запасы нефти и нефтепродуктов в США обеспечивали около 4 месяцев замещения импорта, то на сегодня при трехкратном снижении объемов нетто-импорта обеспеченность запасами достигает года. В таких условиях возможное решение о сокращении запасов нефти из SPR может стать серьезным аргументом за дальнейшее снижение нефтяных цен.

Вызревает и важный самоподдерживающийся механизм снижения цен на нефть. Он вязан с растущими финансовыми трудностями компаний по добыче нефти. Уже приходят сигналы о трудностях банков, финансирующих сланцевые разработки. При дальнейшем снижении цен на нефть начнутся цепочки банкротств компаний и банков. А за ним последует провал отрасли и целых сланцево добывающих регионов. Продавцы фьючерсных контрактов на нефть уже чувствуют приближение крови. В ноябре зафиксировано достижение почти 2-летнего пика спекулятивных коротких позиций по нефти на рынке фьючерсов. Игра по манипулированию ценами на рынке на начальном этапе, конечно, стоит больших денег, но при ее успешности с лихвой окупается полученным результатом.

Помним, что возможности финансовых структур по манипулированию ценами ничуть не меньше, чем возможности государственных механизмов по поддержанию добычи из сланцевых структур. Дальнейшее снижение цен на нефть сейчас очень выгодно финансовым структурам, которые за последние годы накопили колоссальную избыточную ликвидность. Горячие инвестиционные деньги ждут низких цен для своей реализации. Возможный дефляционный коллапс как раз мог бы позволить финансовому капиталу скупить дешевые активы. Именно поэтому крупные финансы легко можно заподозрить в начальном провоцировании и последующем подыгрывании снижению нефтяных цен. В случае сваливания в дефляционный штопор ситуацию придется вновь спасать за счет государства, реанимируя наиболее важные падающие структуры. Поэтому есть красные флажки в снижении цен, за которые постараются не пустить даже самых алчных интересантов.

Но пока падение цен продолжается. Поставщикам сырья только остается довольствоваться существенно меньшими объемами поступлений, а игрокам на рынке – необходимостью встраиваться в понижательный тренд нефтяных цен. Однако долгосрочный спрос на энергоносители отменить никто не может. Значит, если игры на понижение цен продолжатся, и ключевые игроки смогут продавить цены на нефть существенно ниже достигнутых уровней, то тогда достаточно уверенно можно прогнозировать последующий мощный отскок. На такой отскок и последующий рост цен тем более стоит рассчитывать с учетом проходившей в последние годы огромной накачки ликвидностью мировой финансовой системы.В сокращенном виде заметка опубликована на сайте Вести Финанс: http://www.vestifinance.ru/articles/49398

принял к сведению)))

Откройте данные по уровню потребления нефти в мире за год, сравните данные с 2000 по 2014 эта — разница потребления колебалась в районе 5 %

цена за это время сходила с 40 по 140

Не надо ахинею нести, спрос и предложение уже давно не влияет на стоимость