09 октября 2014, 18:23

Самые надежные заемщики нефтегазового сектора

Введенные Западом санкции в отношении компаний российского нефтегазового и финансового секторов среди прочего ограничили их доступ к долгосрочному финансированию от западных институтов. Само по себе данное ограничение не является чем-то негативным для компаний, которые проводят консервативную финансовую политику и способны финансировать инвестиционную программу из своего собственного операционного денежного потока. В противном случае приходится прибегать к финансированию из внешних источников, что ведет к росту долговой нагрузки.

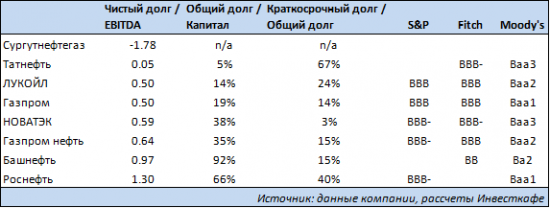

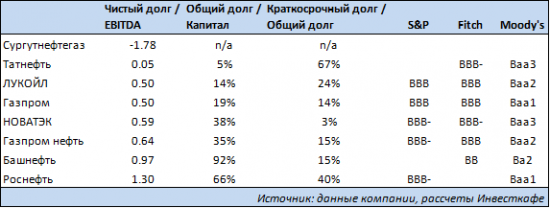

В таблице выше, где рассчитаны показатели долговой нагрузки компаний российского нефтегазового сектора, отчетливо видно их разделение на три группы. В первой находятся Сургутнефтегаз и Татнефть. Эти компании сфокусированы на органическом развитии бизнеса и финансируют деятельность, в том числе и инвестиционную, за счет собственных средств. Сургутнефтегаз не имеет иностранных проектов, сфокусирована на развитие добычи и переработки в России, в тех регионах, где имеет наибольший опыт. Татнефть также ориентируется главным образом на работе в России, имея лишь пару спекулятивных проектов за рубежом. Стоит отметить, что, посмотри мы на уровень долговой нагрузки Татнефти ранее, он был бы выше. Однако по мере реализации проекта по строительству собственного НПЗ долговая нагрузка компании снижалась так же стремительно, как ранее росла. В целом Сургутнефтегаз и Татнефть — это компании с наиболее консервативной финансовой политикой, что, среди прочего, также позволяет им выплачивать высокие для сектора дивиденды. Это происходит без ущерба для финансовой стабильности: долговая нагрузка Сургутнефтегаза и Татнефти минимальна равно как и влияние ограничения на привлечения долгосрочного финансирования из-за рубежа.

Во второй группе представлены компании с умеренной долговой нагрузкой, которые делают ставку как на органическое развитие, так и на приобретении активов. Многие также имеют диверсифицированный портфель международных проектов во всех сегментах деятельности. В эту группу входят ЛУКОЙЛ, Газпром, НОВАТЭК и Газпром нефть. Эти компании способны финансировать инвестиционную программу в основном за счет операционного денежного потока, однако в отдельных случаях приобретение активов требовало увеличения долговой нагрузки. Ограничения на привлечение долгосрочного финансирования из-за рубежа может оказать умеренное влияние на развитие бизнеса данных компаний, так как им придется снизить активность на рынке M&A.

На мой взгляд, в скором будущем ЛУКОЙЛ также можно будет отнести к группе компаний с наименьшей долговой нагрузкой в секторе, так как компания будет предпринимать шаги по сокращению капитальных затрат. Менеджмент планирует урезать инвестиционную программу в 2015 году на $2 млрд. Ранее менеджмент заявлял, что собирается накопить порядка $30 млрд резерва денежных средств в течение следующих пяти лет, что станет своего рода «подушкой безопасности» для ЛУКОЙЛа.

В третьей условной группе находится Роснефть, которая имеет высочайшую долговую нагрузку в секторе. Компания последние годы росла в основном за счет сделок по приобретению активов. Она также имеет весьма обширную инвестиционную программу. Относительно высокая долговая нагрузка характерна и для Башнефти. Также нельзя сказать, что компания проводит консервативную финансовую политику. В частности, выплата дивидендов из нераспределенной прибыли привела к существенному росту показателя долговой нагрузки — отношения общего долга к собственному капиталу.

Резюмируя можно сказать, что наиболее надежными заемщиками являются компании у которых долг и вовсе или практически отсутствует. Это Сургутнефтегаз и Татнефть. Помимо них можно также выделить и ЛУКОЙЛ, который готов предпринимать активные действия, направленные на урезание инвестиционной программы, для достижения большей финансовой стабильности.

Привлекательным объектом для инвестиций для квалифицированного инвестора в этой связи может стать подходящий выпуск еврооблигаций ЛУКОЙЛа. По мере снижения долговой нагрузки компании в дальнейшем, а также с учетом вероятного смягчения ограничивающих доступ к западному рынку капитала санкций в отношении российского нефтегазового сектора можно ожидать снижения их доходности. При этом они обладают весьма высоким рейтингом от ведущих агентств. У двух их них рейтинг ЛУКОЙЛа соответствует суверенному рейтингу. В то же время это весьма консервативная инвестиция.

Как альтернатива с более высокой ожидаемой доходностью может выступать покупка на Московской бирже паев ПИФов или ETF, например, на основе корпоративных еврооблигаций российских эмитентов. В этом ETF порядка 4,5% приходится на еврооблигации ЛУКОЙЛа, еще около 31% — на облигации других эмитентов. Ожидаемая текущая доходность фонда составляет порядка 12,7%, а рублевая дивидендная доходность в годовом выражении достигнет 11,2%.

Оригинал: investcafe.ru/blogs/grbirg/posts/44986

В таблице выше, где рассчитаны показатели долговой нагрузки компаний российского нефтегазового сектора, отчетливо видно их разделение на три группы. В первой находятся Сургутнефтегаз и Татнефть. Эти компании сфокусированы на органическом развитии бизнеса и финансируют деятельность, в том числе и инвестиционную, за счет собственных средств. Сургутнефтегаз не имеет иностранных проектов, сфокусирована на развитие добычи и переработки в России, в тех регионах, где имеет наибольший опыт. Татнефть также ориентируется главным образом на работе в России, имея лишь пару спекулятивных проектов за рубежом. Стоит отметить, что, посмотри мы на уровень долговой нагрузки Татнефти ранее, он был бы выше. Однако по мере реализации проекта по строительству собственного НПЗ долговая нагрузка компании снижалась так же стремительно, как ранее росла. В целом Сургутнефтегаз и Татнефть — это компании с наиболее консервативной финансовой политикой, что, среди прочего, также позволяет им выплачивать высокие для сектора дивиденды. Это происходит без ущерба для финансовой стабильности: долговая нагрузка Сургутнефтегаза и Татнефти минимальна равно как и влияние ограничения на привлечения долгосрочного финансирования из-за рубежа.

Во второй группе представлены компании с умеренной долговой нагрузкой, которые делают ставку как на органическое развитие, так и на приобретении активов. Многие также имеют диверсифицированный портфель международных проектов во всех сегментах деятельности. В эту группу входят ЛУКОЙЛ, Газпром, НОВАТЭК и Газпром нефть. Эти компании способны финансировать инвестиционную программу в основном за счет операционного денежного потока, однако в отдельных случаях приобретение активов требовало увеличения долговой нагрузки. Ограничения на привлечение долгосрочного финансирования из-за рубежа может оказать умеренное влияние на развитие бизнеса данных компаний, так как им придется снизить активность на рынке M&A.

На мой взгляд, в скором будущем ЛУКОЙЛ также можно будет отнести к группе компаний с наименьшей долговой нагрузкой в секторе, так как компания будет предпринимать шаги по сокращению капитальных затрат. Менеджмент планирует урезать инвестиционную программу в 2015 году на $2 млрд. Ранее менеджмент заявлял, что собирается накопить порядка $30 млрд резерва денежных средств в течение следующих пяти лет, что станет своего рода «подушкой безопасности» для ЛУКОЙЛа.

В третьей условной группе находится Роснефть, которая имеет высочайшую долговую нагрузку в секторе. Компания последние годы росла в основном за счет сделок по приобретению активов. Она также имеет весьма обширную инвестиционную программу. Относительно высокая долговая нагрузка характерна и для Башнефти. Также нельзя сказать, что компания проводит консервативную финансовую политику. В частности, выплата дивидендов из нераспределенной прибыли привела к существенному росту показателя долговой нагрузки — отношения общего долга к собственному капиталу.

Резюмируя можно сказать, что наиболее надежными заемщиками являются компании у которых долг и вовсе или практически отсутствует. Это Сургутнефтегаз и Татнефть. Помимо них можно также выделить и ЛУКОЙЛ, который готов предпринимать активные действия, направленные на урезание инвестиционной программы, для достижения большей финансовой стабильности.

Привлекательным объектом для инвестиций для квалифицированного инвестора в этой связи может стать подходящий выпуск еврооблигаций ЛУКОЙЛа. По мере снижения долговой нагрузки компании в дальнейшем, а также с учетом вероятного смягчения ограничивающих доступ к западному рынку капитала санкций в отношении российского нефтегазового сектора можно ожидать снижения их доходности. При этом они обладают весьма высоким рейтингом от ведущих агентств. У двух их них рейтинг ЛУКОЙЛа соответствует суверенному рейтингу. В то же время это весьма консервативная инвестиция.

Как альтернатива с более высокой ожидаемой доходностью может выступать покупка на Московской бирже паев ПИФов или ETF, например, на основе корпоративных еврооблигаций российских эмитентов. В этом ETF порядка 4,5% приходится на еврооблигации ЛУКОЙЛа, еще около 31% — на облигации других эмитентов. Ожидаемая текущая доходность фонда составляет порядка 12,7%, а рублевая дивидендная доходность в годовом выражении достигнет 11,2%.

Оригинал: investcafe.ru/blogs/grbirg/posts/44986

0 Комментариев

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог и можешь быть среди них. Почему нас выбирают?...

21.02.2026