23 сентября 2014, 15:53

Фондовый рынок за последние 7 лет и 4 года . НАГЛЯДНО.

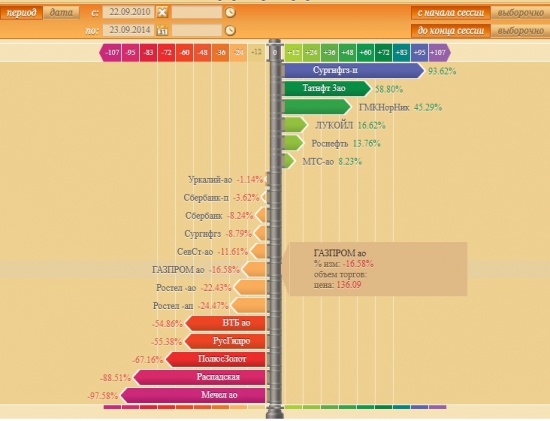

Вот как выглядит прирост цен на акции лучших российских компаний за последние 4 года, с 22 сентября 2010 по 23 сентября 2014

выросли сургутнефтегазпреф и татнефть, те фишки, которые куклят вручную.

Мечел -97.5%, Распадская -88% за 4 года — Шадрину привет!

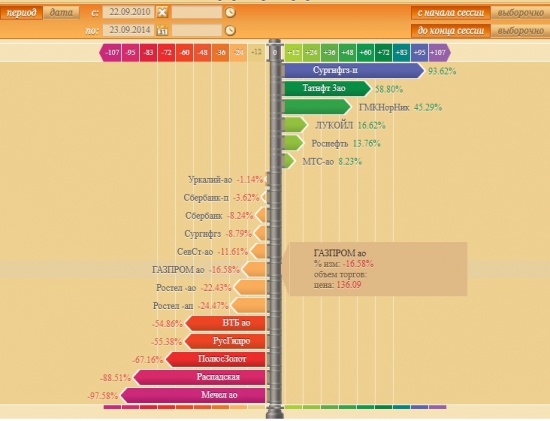

а вот за последние 7 лет картинка:

Источник:

ход торгов

walltra.de

Это помнится спор был Олейника и Шадрина. лучше графиков все показывают такие флюгеры рынка.

выросли сургутнефтегазпреф и татнефть, те фишки, которые куклят вручную.

Мечел -97.5%, Распадская -88% за 4 года — Шадрину привет!

а вот за последние 7 лет картинка:

Источник:

ход торгов

walltra.de

Это помнится спор был Олейника и Шадрина. лучше графиков все показывают такие флюгеры рынка.

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

27.02.2026

Т-Инвестиции начали аналитическое покрытие акций Аэрофлота

Аналитики Т-Инвестиции начали покрытие акций Аэрофлота. Присвоена рекомендация «держать», целевая цена – 63 рубля за акцию. ✈️ Аналитики оценивают потенциал роста на горизонте года – 17% с учетом...

27.02.2026

С Газпромом вот, вечная история.

ps. Дивиденды ты забыл.