03 августа 2014, 23:20

Тайна Проекта «Разумный инвестор»: «запас прочности» или как сделать «альфу»?

Благородный с достоинством ожидает велений Неба. Низкий человек суетливо поджидает удачу. Конфуций

В последнее время довольно часто мне стали поступать письма с вопросами об инвестировании, о секретах и тайнах в этой сфере. Очень хорошо, что люди интересуются инвестициями!

Проект «Разумный инвестор» и задумывался мною для того, чтобы наглядно показать две вещи:

Во-первых, показать, что каждый человек может начать инвестировать, и для этого не нужно каких-то больших денег или других дополнительных условий. Можно начать с 5000 рублей!

Если инвестировать разумно, то никаких сложностей это не вызовет. А вот возможностей это даст очень много в будущем.

Во-вторых, фундаментальный анализ и стоимостное инвестирование работают. И главное работают и сегодня. И даже в России.

Сейчас много людей пишут, что фундаментал никак не влияет на цену акций. Да уж…они очень далеки от сути вопроса. Даже на отрезке 2006-2014гг и 2010-2014гг. ФА работал !

и будет работать и дальше.

Можно конечно, смотреть на графики индекса РТС и говорить, вот же индекс не изменился за последние 5 лет…

или даже 8 лет…

и лучше и дальше деньги держать на депозите, тем более санкции…

Инвестор, купивший индекс 5 или 8 лет назад оказался в нуле, а если учесть инфляцию за это время еще, то еще и потерял в реальных деньгах. На депозите – можно было больше заработать – по 10-12% годовых – умножьте!)

Это конечно,железные доводы! Но кто-то ищет оправдания, а кто-то ищет возможности.

За последние 8 лет возможностей на российском фондовом рынке было очень много!!!

Чем более волатильнее рынок – тем больше возможностей для долгосрочного инвестора, который осуществляет регулярные инвестиции, он дает. Покупая равными долями акции весь срок – при падении рынка инвестор закладывает основу для супер прибыли.

И это всё-таки индекс, а интересные акции есть всегда!

И почему-то о дивидендах никто не вспоминает – это своего рода фора для управляющих. Сравнивают всегда с индексом ММВБ или РТС, а они без дивидендов. Отобрав дивидендные акции из индекса ММВБ (без экзотики) – вы уже с очень большой вероятностью сделаете «альфу»!

Но сейчас я не про «альфу» хочу написать, точнее про неё – но уже как следствие. Тема данной статьи – «запас прочности».

Рекомендую – на графики индексов РТС и ММВБ не смотреть, никакой полезной информации они в принципе не дают.

Более полезнее – графики ниже…

Хорошо бы Московская биржа транслировала значения своих индексов в фундаментальных показателях – люди должны покупать часть бизнеса, а не фишки в казино…

В фундаментальных показателях – российские акции сейчас на уровнях конца 2008 года!

«Запаса прочности» — более чем достаточно!

Что же такое «запас прочности»?

Основные параметры отбора акций в портфель «Разумного инвестора» мною взяты из работ автора знаменитой книги с таким же названием – Бенджамина Грэхема. Его часто называют «отцом инвестирования на основе ценности» (англ. value investing).

Книга «Разумный инвестор» («The Intelligent Investor») была написана еще в 1949 году, а до этого, были еще, но немного сложнее для чтения — «Анализ ценных бумаг» («Security Analysis») — 1934 год, «Анализ финансовой отчётности компании» («The Interpretation of Financial Statements») — 1937 год.

Все эти книги – обязательны к прочтению каждому инвестору. Могу добавить, что к Разумному инвестору есть Предисловие от Цвейга – рекомендую!

Разумный инвестор написан уже 65 лет назад – но актуальности не потерял и думаю, не потеряет.

Кажется, почему все не могут воспользоваться данным знанием? Почему все не могут прочитать данную книгу и стать «разумным инвестором»? В чем тайна?

Видимо, всё зарыто в человеческой психологии. Люди живут в миру мифов и ложных догм. Сбалансированный и разумный подход им претит – ведь им нужно здесь, всё и сразу… но так не бывает. Ребенок не может родиться за 1 месяц, даже если у Вас есть 9 женщин.

Грэхем писал, что инвестиция наиболее разумна, когда она наиболее похожа на деловое предприятие. Об этих словах Уоррен Баффетт говорит, как о наиболее важных, когда-либо написанных об инвестировании. Грэхем говорит, что значение имеет лишь корректно проведённый анализ, основанный на достоверных фактах, а согласие или несогласие других инвесторов вторично.

Уоррен Баффетт любит говорить, что два его правила инвестирования — это Правило No 1: Не терять деньги, и Правило No 2: Не забывать правило No 1. Баффетт, несомненно, унаследовал от Грэхема свое сильное отвращение к значительным потерям капитала. Для того чтобы добиться успеха в инвестиционной сфере, не обязательно находить еще одну Microsoft (MSFT), однако необходимо избегать значительных потерь.

Посмотрите видео ниже — интересно и полезно!

Когда Бенджамин Грэхем скончался в 1976 году, Уоррен Баффетт написал об учении Грэхема: «В сфере, где многое выглядит глупо уже по истечении нескольких недель или месяцев после опубликования, принципы Бена остаются стабильными — их ценность часто возрастает и лучше понимается в свете финансовых бурь, которые разрушили более хрупкие инвестиционные идеи.

Его совет о здравости суждений приносил неизменные награды его последователям — даже тем, чьи природные способности уступают более одаренным практикам, которые испытывали сомнения, следуя советам блеска или моды». Слова Баффетта бесспорно остаются верными и сегодня. Инвестирование является наиболее разумным, когда оно осуществляется по законам бизнеса, и инвесторы, которые следуют принципам Грэхема, будут продолжать пожинать плоды на фондовом рынке.

Если бы вы попросили Грэхема выразить секрет стабильного инвестирования в двух словах, он мог бы ответить — «запас прочности». Эти два слова по-прежнему верны, и они останутся таковыми до тех пор, пока люди не способны точно предсказать будущее.

Как Грэхем неоднократно предупреждал, любая оценка внутренней стоимости основана на многочисленных допущениях относительно будущего, которые вряд ли могут быть абсолютно точными. Предоставляя себе запас прочности – например, соглашаясь платить только $60 за акции, которые, как вы считаете, стоят $100 — вы защищаете себя на случай ошибок в прогнозах и непредвиденных событий, которые могут изменить бизнес-ландшафт.

Просто представьте — если бы вас попросили построить мост, по которому сможет пройти грузовик весом 10 000 фунтов, вы бы построили его именно в расчете на 10 000 фунтов? Конечно, нет – вы бы построили мост, выдерживающий 15 000 или 20 000 фунтов. Это ваш запас прочности.

Я в своем проекте использую критерии и Грэхема и его ученика Баффетта. Но всё-таки больший уклон к Грэхему.

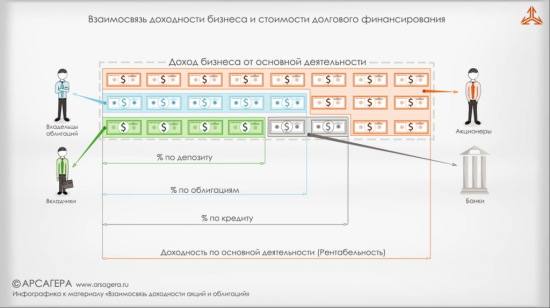

Во-первых, в любом случае нужно искать компании с хорошим фундаменталом – стабильный и высокий ROE, дивиденды, и приемлемый долг (кстати, уровень приемлемости от страны к стране может сильно варьироваться, в зависимости от ситуации на долговом рынке).

И во-вторых, вопрос ЦЕНЫ для каждой группы стран (ЕМ и DM), я решил по-разному. Для компаний из ЕМ (Россия, Бразилия, Пакистан, Венгрия, Вьетнам, Египет и др.) – нужно выбирать компании с хорошим фундаменталом и ЦЕНА должна быть значительно ниже её «справедливой» цены, — это чистый подход Грехема (нужен «запас прочности»!!!).

Для компаний из DM (США, Германия, Япония, Великобритания, Франция и др.) – компании с хорошим фундаменталом, но тут хорошей покупкой является ЦЕНА близкая к «справедливой», так «запаса прочности» уже не дождаться, даже в моменты кризисов акции не падают, как на ЕМ. Это уже подход Баффетта.

Так что сравнивать рынки ЕМ и DM нельзя в принципе – это две разные планеты!

Деление на ЕМ и DM довольно условное, и чтобы определить, что это за страна стоит посмотреть много критериев: на долговой рынок (развитость, уровень доходности 10-летних гос.облигаций), уровень богатства на домохозяйство (например в России это $13,600, в США $262,351, в Швейцарии $468,186, в Австралии $354,986, в Южной Корее $72,000, в Индонезии $10,842, в Чили $44,198, в Бразилии $24,600 – и Россия богатая страна после таких цифр???), качество жизни, развитость фондового рынка (капитализация, ликвидность), ВВП на душу населения и другое. Оценив эти данные, будет более понятно, что за страна.

Получается в DM акции компаний не могут, в принципе, стоить дешево, так как там «обитает» почти всё богатство мира (в том числе капиталы из ЕМ), и будет большой удачей купить хотя бы по «справедливой» цене.

А рынки ЕМ напоминают прилив – отлив, так как своих богатств в стране нет, и всё подчиняется иностранным инвесторам в конечном счете.

Так как Россия – ЕМ, то и принципы отбора акций у меня больше Грэхемовские, но и по качеству бизнеса есть требования, всё-таки одной дешевизной всё не определяется!

Инвестировать в Россию в двойне выгоднее сейчас, во-первых, она дешева, даже относительно стран ЕМ, а во-вторых, рано или поздно она перейдет в группу DM, что соответственно очень положительно повлияет на ваши инвестиции.

Санкции приходят и уходят, а Россия остается, так было и так будет.

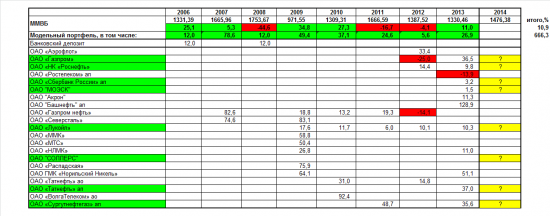

Акции из проекта «Разумный инвестор» на истории.

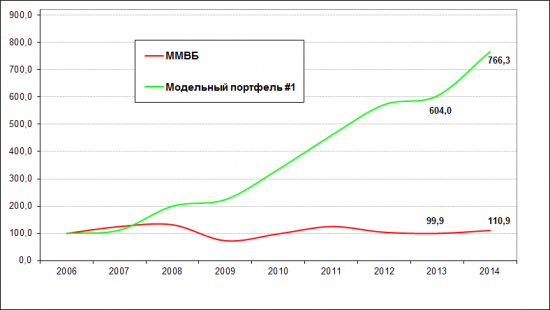

Если проанализировать состав выбранных компаний по проекту «Разумный инвестор» по их фундаментальным показателям и по результатам их акций на бирже, можно утвердительно сказать ДА, что у выбранных акций – «запас прочности» есть, и что «альфу» данный портфель делает!

По факту одно из другого вытекает – отбираются акции, которые имеют «запас прочности» и в итоге такой портфель обгоняет индекс – делает «альфу»!

Модель отбора акций по «Разумному инвестору» упрощенная, но всё-таки это система отбора, со всеми минусами и плюсами. И чем проще, тем лучше…

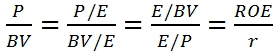

И кстати, всё можно выразить еще проще – одной формулой:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE — рентабельность собственного капитала;

r — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1,5, ввиду того, что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

Это гениальная формула!!! Спасибо – тем, кто её придумал!

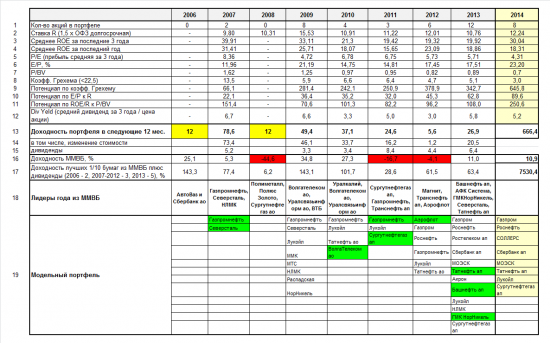

Уже из данной формулы можно получить еще два важных равенства

По факту весь фундаментальный анализ и основан на данной формуле и выводах из неё.

Равенство показывает «справедливую» цену бизнеса, так как у инвестора есть альтернатива вложений средств между долговыми (депозиты, облигации) и долевыми (акции) инструментами.

Сопоставляя справедливую и рыночную цены акции можно понять, располагает ли акция «запасом прочности», т.е. та цену, которую ты платишь намного меньше, той ценности, что ты получаешь.

Платишь 30-50 копеек за 1 рубль ?

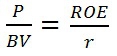

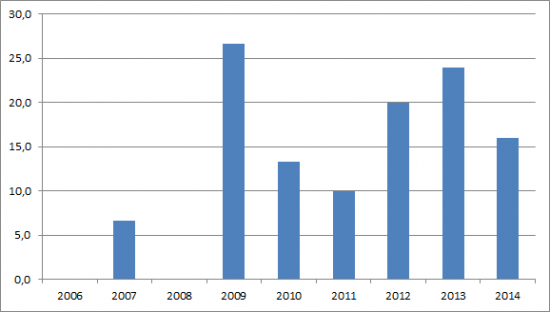

«Запас прочности» — это основа проекта «Разумный инвестор». Я проанализировал свойства портфелей на каждый года за последние 8 лет (2 года из них – акций в портфеле не было, это доходность банковского депозита):

Компании довольно знакомые всем, ничего особенного – а «альфу» дают. Отбор основан на фундаментальных значениях результатов работы данных компаний. Мои фильтры состоят из 4 блоков: ROE, долги, цена-стоимость, дивиденды.

Подробно всё тут — http://smart-lab.ru/blog/176366.php

Результат индекса (например, индекса ММВБ) – это средневзвешенный результат 50 акций, входящих в него. Внутри этого результата есть лучшие, а есть худшие. Для того чтобы сработать лучше среднего, нужно выбрать из всего множества множество лучших. Тем более, для решения этой задачи, управляющие не ограничены только акциями, уже входящими в индекс.

Отлично было бы «угадывать» самые лучшие акции каждый год. Посмотрите на результат – 1/10 самых лучших – 17 и 18 строчки таблицы выше. Если всегда попадать точно в цель – за 8 лет капитал увеличился в 76,3 раза! А Вы говорите боковик…))

В прошлом году из 5 акций самых лучших в моем портфеле было 3 (Татнефть ап, Башнефть ап, НорНикель). Всего за 6 лет, когда отбиралась хотя бы одна акция – попадание в «самые лучшие» у портфеля Разумный инвестор — 9 из 20!

Одно замечание, если проходят отбор акции обыкновенные и привилегированные одной компании, то я покупаю только привилегированные. Причины я уже писал ранее — Обыкновенные акции или привилегированные? Что лучше? и Обыкновенные акции или привилегированные? Что лучше? Продолжение

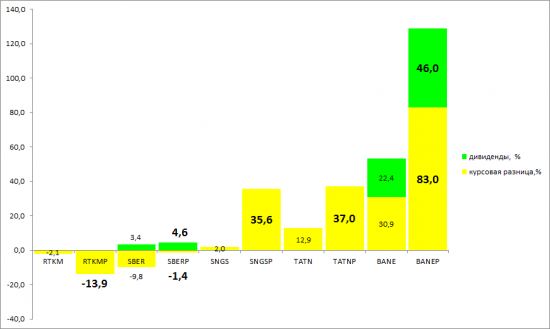

Последнее 12 месяцев (июнь 2013 – июнь 2014) — явный пример!

Итоги по 5 парам акций, которые у меня прошли отбор по проекту «Разумный инвестор», но я выбрал привилегированные акции в портфель.

Префы показали значительно лучший результат! Всё правильно сделал!

Исключение только акции Ростелекома. Но там отдельная история.

По Сбербанку и Башнефть еще были дивиденды до конца июня 2014, по остальным отсечки прошли в июле 2014г. (после изменений в законодательстве весенние отсечки стали летними).

Такая же идея с префами сохраняется и дальше – Сбербанк, Татнефть, Башнефть, Нижнекамскнефтехим…Дорогобуж и Сургутнефтегаз префы уже дороже обычки!

В этом году – количество прошедших отбор акций ровно 8 (это 16% от количества акций в индексе ММВБ).

Доля прохождения акций из индекса ММВБ в портфель на истории:

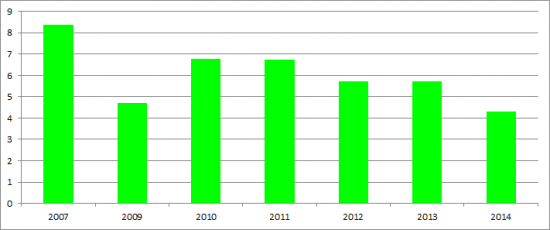

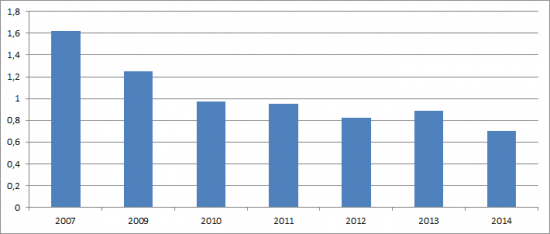

Сформировав портфель акций, мы получаем аналог «холдинга», только внутри своего портфеля. Можно на истории посмотреть фундаментальные характеристики данного «холдинга»:

Р/Е (прибыль средняя за 3 года)

Р/BV

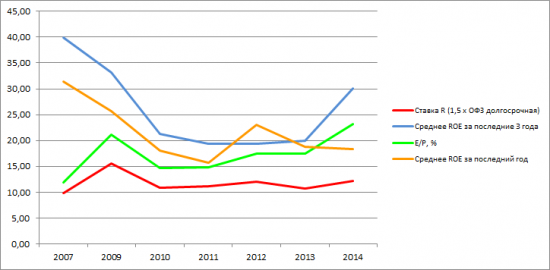

Коэффициенты ROE, E/Pи r

Запас прочности на лицо. Особенно посмотрите потенциалы по Е/Р к R, ROE/R к P/BV, и к коэффициенту Грэхема (кстати в этом году они максимальные за всю историю). И в итоге это всё вылилось в получение огромной альфы!!!

Alpha – это термин, введенный в 1970-х годах. Он определяет степень, с которой инвестиционная стратегия может опережать рыночный индекс. Для демонстрации альфы необходимо иметь преимущество, которое позволяет опережать всех остальных участников рынка. Для этого ты должен быть более осведомлен, чем остальные участники рынка, либо использовать более совершенную методологию.

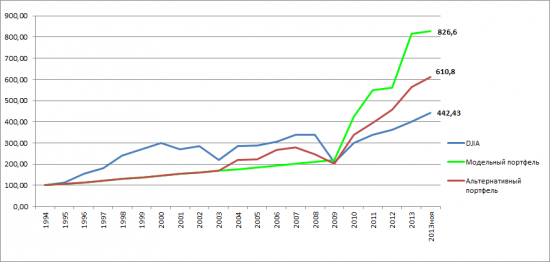

Соглашусь, с тем, что 8 лет – это маленький срок, для того чтобы делать какие-либо выводы. Но я провел точно такие же исследования на акциях из индекса DJIA на истории в 30 лет.

Там получался также отличный результат. Хотя компании из индекса DJIA точно не подпадают под термин «дешевых» акций, из-за чего 2/3 времени по данной системе активы были в гос.облигациях 10Т.

Интересно будет узнать – какой будет результат в следующее 8 лет по российским акциям?

Сейчас считаю широкий рынок – и третий, и пятый эшелон, и Боард, всё-всё!!!

P.S. Акции компаний очень ценное изобретение человечества, так как за ней стоит бизнес, который может генерировать прибыль, и люди, которые работают в данной компании, по факту это «узаконенная барщина» (или «добровольное рабство»), ведь любой труд это эксплуатация человека, иначе, зачем было бы нанимать людей, но с другой стороны — 95% людей не хотят нести риски, которые несут собственники бизнеса, т.е. в итоге это симбиоз.

Но наемные сотрудники, которые «эксплуатируются» могут приобрести акции публичных компаний – и поучаствовать в распределение прибыли. По факту – это и есть, того, что хотели марксисты-ленинисты. Социализм, только естественным путем.

Покупая акции — Вы покупаете право получать прибыль от деятельности других людей – ну разве это не чудесно?!

Да и акционер в распределение прибыли всегда в более выигрышном положение, чем владелец долговых инструментов.

Успехов в поисках Альфы…

P.P.S. Во вторник будет заседание Совета директоров УК Арсагеры – очень интересное мероприятие для меня. А в пятницу – уже чемодан, самолет, отпуск…

Инвестор в России, больше, чем инвестор, но мне нравится – есть миллионы шансов, что скоро будет всё сбываться!!!

Успешных инвестиций !!!

Читайте на SMART-LAB:

🔒 Что скрывает под собой доходность

Как узнать, какой актив показал себя успешнее на дистанции? Сравнить их исторические доходности. Но у этого показателя есть два существенных ограничения: 🔵Прошлая доходность не гарантирует...

15:34

X5 проведёт вебкаст по результатам 2025 года

Друзья, всем привет! Рады пригласить вас на вебкаст, посвящённый финансовым результатам X5 за 2025 год. В ходе звонка мы подведём итоги 2025 года, расскажем о рыночных тенденциях и прогрессе Х5 в...

16:13

Вот тлько сегодня думал написать пост про «зло индексов».

Но, видимо тут подискутируем)))

За 10 лет сколько раз менялся состав индексов?

А если бы не менялся, то где бы был индекс РТС?

Вы для ориентира посмотрите ММВБ10 ))) прибавьте дивы и посчитайте что получится)))

Верно. Но через 7-9 месяцев он точно родится. А от Грэхэма ребёнка можно ждать годами и…