06 июня 2014, 14:21

Прогноз от Société Générale на 10 лет

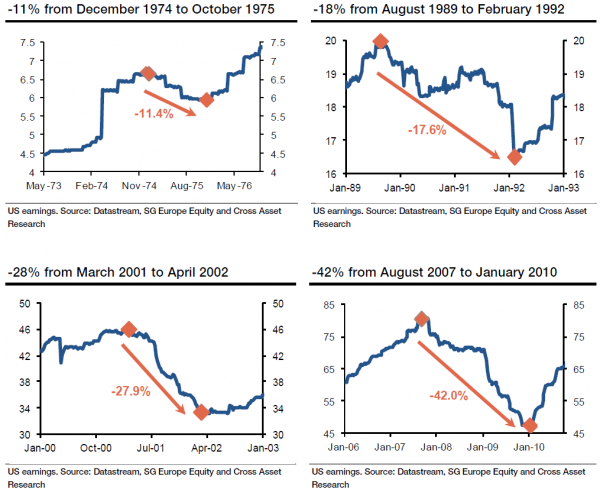

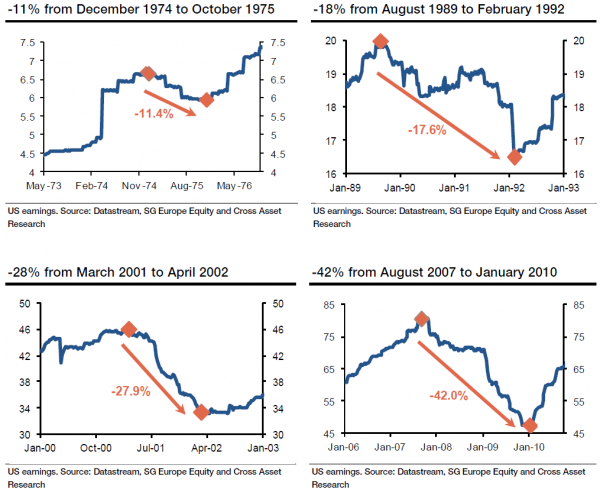

Один из крупнейший французских финансовых конгломератов (активы более 1 трлн. долларов) дал свой прогноз на 10 лет. Согласно мнению аналитиков французского банка циклически скорректированная оценка американского рынка показывает очень высокий уровень капитализации. После пяти лет роста с 2009 года вероятность возникновения рецессии в прогнозируемый период (10 лет) равна 100%. Рецессия в среднем приводит к падению прибылей на 22%. За последние несколько кризисов падения прибылей было все более сильным в моменты рецессии.

С момента двух нефтяных кризисов и кризисов домкомов и ипотечного кризиса, падения дохода происходят все резче. Чем выше значение доходов компании, тем сильнее падение в момент рецессии. Итак, каковы прогнозы на индекс широкого рынка с горизонтом 10 лет? Смотрим.

Впечатляет.

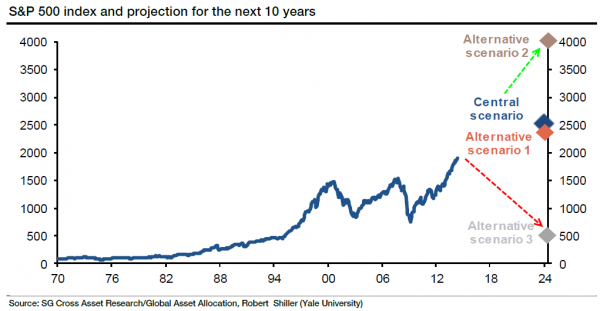

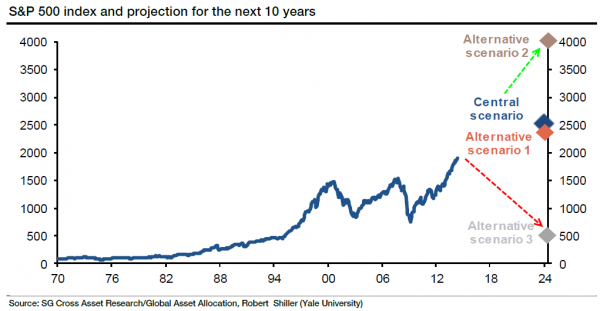

Центральный сценарий прогнозирует среднегодовой рост экономики на уровне 5%. Это ниже среднего показателя роста на 8,5%. При этом нормализированный P/E снизится ниже среднего уровня 20x. Индекс при этом достигнет за 10 лет уровня 2500 пунктов.

Альтернативный сценарий 1. Это сценарий ускорения инфляции. Это приводит к росту прибылей компаний, но при этом оценка эквити снижается. Номинальный доход будет позитивный, а реальный будет съеден инфляцией.

Альтернативный сценарий 2. При этом сценарии наблюдается баланс между инфляцией и ростом. Продолжается тренд за последние несколько лет. Оценка P/E остается высокой и корпоративные прибыли растут быстро. Это приведет к хорошему росту рынка акций и отметка 4000 пунктов может быть достигнута.

Читать далее на tradernet.ru

С момента двух нефтяных кризисов и кризисов домкомов и ипотечного кризиса, падения дохода происходят все резче. Чем выше значение доходов компании, тем сильнее падение в момент рецессии. Итак, каковы прогнозы на индекс широкого рынка с горизонтом 10 лет? Смотрим.

Впечатляет.

Центральный сценарий прогнозирует среднегодовой рост экономики на уровне 5%. Это ниже среднего показателя роста на 8,5%. При этом нормализированный P/E снизится ниже среднего уровня 20x. Индекс при этом достигнет за 10 лет уровня 2500 пунктов.

Альтернативный сценарий 1. Это сценарий ускорения инфляции. Это приводит к росту прибылей компаний, но при этом оценка эквити снижается. Номинальный доход будет позитивный, а реальный будет съеден инфляцией.

Альтернативный сценарий 2. При этом сценарии наблюдается баланс между инфляцией и ростом. Продолжается тренд за последние несколько лет. Оценка P/E остается высокой и корпоративные прибыли растут быстро. Это приведет к хорошему росту рынка акций и отметка 4000 пунктов может быть достигнута.

Читать далее на tradernet.ru

2 Комментария

Алексей06 июня 2014, 14:46на сиплом картинка гениальная — или вверх или вниз0

Алексей06 июня 2014, 14:46на сиплом картинка гениальная — или вверх или вниз0

Читайте на SMART-LAB:

Оперативная заметка с полей облигационной конференции для клиентов Mozgovik Research

Доброго дня, уважаемые читатели Mozgovik Research.

Для вас хотел коротко и оперативно поделиться основными идеями, которые успел услышать на нашей конференции по облигациям.

Кого удалось...

28.02.2026

МГКЛ на Smart-Lab & Cbonds PRO облигации 2.0 📍

Мы уже работаем на площадке и ждём вас на стенде МГКЛ — будем рады встрече и вопросам. 🕑 В 14:30 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит в зале «Писательский» на сессии...

28.02.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ООО «АСПЭК-Домстрой» подтвержден BB-.ru, ООО «ПЗ «Пушкинское» понижен D|ru|, ООО «ЦЕНТР-РЕЗЕРВ» понижен С(RU))

🟢ООО «ФЭС-Агро»

Эксперт РА подтвердил рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный. ООО «ФЭС-Агро» входит в тройку крупнейших дистрибьюторов семян, средств...

28.02.2026