22 мая 2014, 23:48

Сектор РИИ. Российский НАСДАК – поиск возможностей! Часть 4.

Вторая группа – нейтрально!

ОАО «Институт Стволовых Клеток Человека» (ИСКЧ)

Данную компанию мог бы определить в тот же трэш, но…

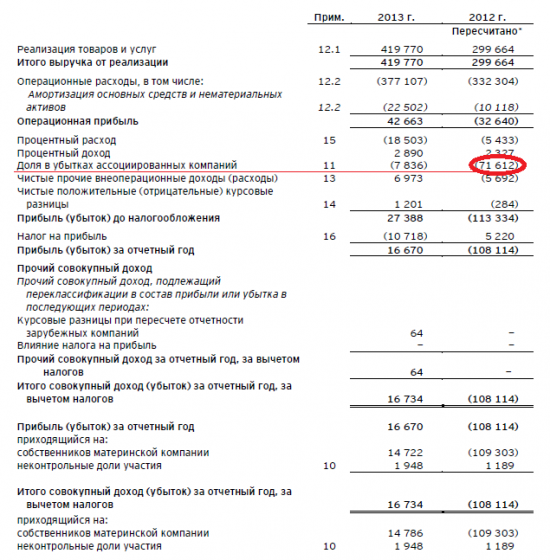

Является одной из редких исключений сектора РИИ, акции компаний в плюсе с момента проведения IPO (декабрь 2009) по 9,50 руб. за акцию (на 16 мая 2014г. 14,365 руб.). В конце 2013 года она была еще выше – около 19 рублей, а это +100% от цены размещения, правда, доходность за 4 года получается всего лишь по +18,9% в год по сложному проценту.

Хорошо. Но для венчурной инвестиции мало. Правда, с учетом того, что остальные акции инновационного сектора в минусе – это в любом случае хорошо. И это при том условии, что компания еще не вышла на этап устойчивой прибыли. По фундаментальным данным компания меня не заинтересовала и на данный момент. Платить 3,15 капитала за компанию, которая не генерит стабильную прибыль – дорого.

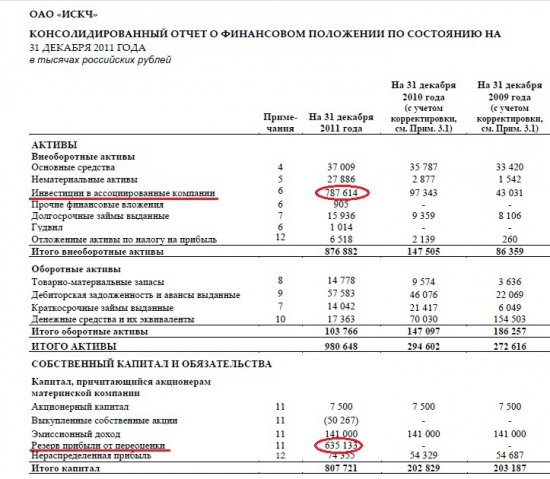

Кроме того, в истории компании есть один неприятный момент, о котором я упоминал полтора года назад – Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 2. Это «бухгалтерские фокусы».

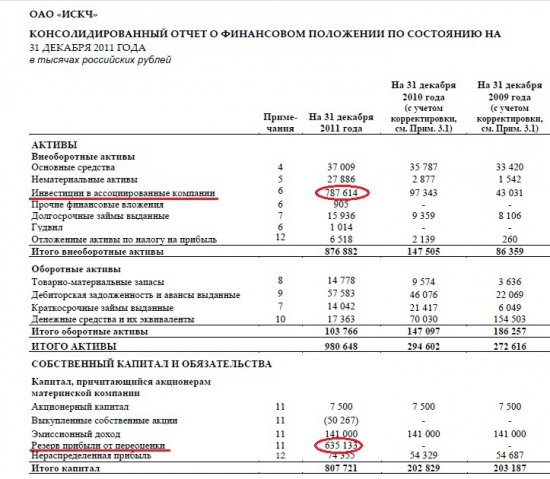

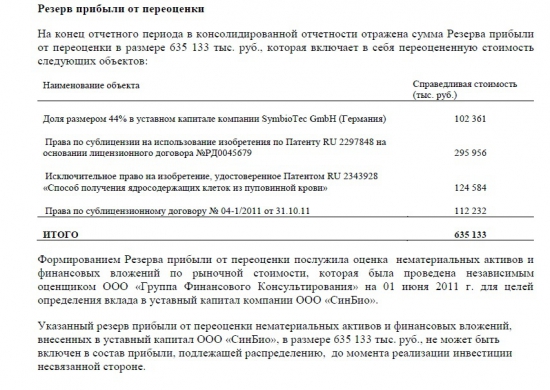

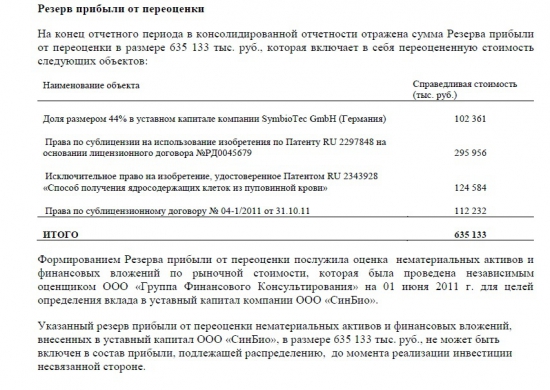

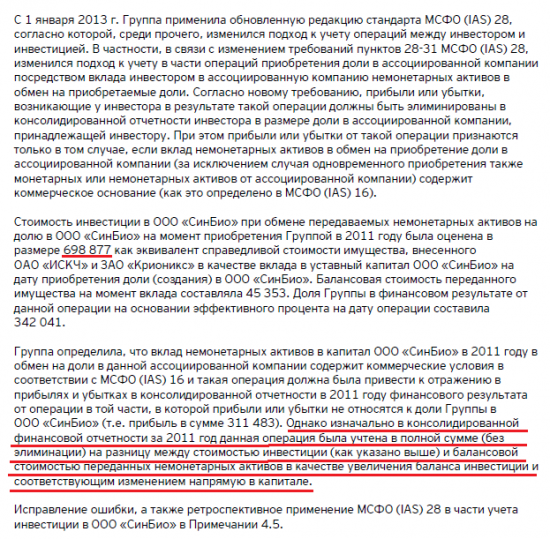

Когда ИСКЧ переоценила долю в SymbioTec GmbH (Германия) и нематериальные активы, и потом внесла в качестве части вклада в уставный капитал ООО «СинБио» (ноябрь 2011 г.). ООО «СинБио» – проектная компания, занимающаяся разработкой инновационных лекарственных средств («первых в классе»), а также препаратов класса BioBetters для внедрения на российском и международном рынках.

Компания была создана для консолидации активов участников в целях реализации многостороннего проекта по производству и внедрению новых лекарственных препаратов, заявленного ИСКЧ в РОСНАНО и одобренного Наблюдательным советом РОСНАНО в декабре 2010 года.

После этих манипуляций размер собственного капитала (BV) на конец 2011 года стал 807,7 млн. руб., оправдывая капитализацию в 956,6 млн. руб. (коэффициент P/BV=1,18 вполне нормальный). Казалось, что даже дешево.

Тогда, на мои довольно едкие комментарии про «высший пилотаж бухгалтерского мастерства» и «баланс ИСКЧ состоит из воздуха» был ответ от ИСКЧ:

«Уважаемый Александр!

Некоторые разъяснения от ОАО «ИСКЧ» на Ваши рассуждения от 25 ноября 2012 г. про рост валюты консолидированного баланса ИСКЧ по итогам 2011 года за счет вступления Компании в проект «СинБио», а также про «высший пилотаж бухгалтерского мастерства».

Необходимо разделить понятия «оценка бизнеса СинБио» и «величина активов ИСКЧ», оцененных независимым оценщиком для целей вклада в уставный капитал ООО «СинБио»».

В отчетности ОАО «ИСКЧ» за 2011 год по МСФО, по установленным правилам, нашла отражение именно данная произведенная оценка вкладываемых в УК «СинБио» ряда нематериальных активов и финвложений ИСКЧ (а также его дочки – ЗАО «Крионикс», которая также является участником проекта). То, как это нашло отражение (появление резерва прибыли от переоценки) соответствует стандартам составления отчетности по МСФО, что подтверждено мнением независимых аудиторов. И ими же в аудиторском заключении особо подчеркнуто (вернее, повторено, в целях разъяснения, то, что мы пишем в цитируемом Вами Примечании 11 «Капитал»), что данный «резерв прибыли» не может подлежать распределению, т.е. не может пойти в строку «Чистая прибыль», поскольку он, как Вы правильно, отмечаете, «бухгалтерский» — и остается таковым до продажи возникшей инвестиции (т.е. доли в ООО «СинБио») третьей стороне.

Так что, мы полагаем, не представляется уместным в данном случае говорить «о высшем пилотаже бухгалтерского мастерства» в отрицательном значении.

В отношении бизнеса ООО «СинБио». Финансовые результаты деятельности ООО «СинБио» за 2012 год пройдут аудит независимой аудиторской фирмы в установленные практикой сроки, и, соответственно, в отчетности ОАО «ИСКЧ» за 2012 г. по МСФО данная компания, как ассоциированная, будет учтена по долевому методу (доля в прибыли/убытках) на основании показанных ею результатов («Консолидированный отчет о совокупном доходе»). Также, естественно, изменится и стоимость инвестиции в данную ассоциированную компанию, отражаемая в «Консолидированном отчете о финансовом положении» («Балансе»).

Цели, задачи и форма участия ИСКЧ в проекте «СинБио» неоднократно освещались нами. Пресс-релизы, презентации, документы и решения Общих собраний акционеров можно найти на корпоративном веб-сайте ИСКЧ, где также есть отдельный раздел, посвященный проекту: http://www.hsci.ru/napravleniia/synbio

Также у проекта есть свой сайт: www.synbio-pharma.ru, но, к сожалению, на данный момент информационная активность ООО «СинБио» недостаточна, что изменится в ближайшем будущем, и компания начнет регулярно информировать всех заинтересованных лиц о развитии своей деятельности.

Как крупнейший частный соинвестор проекта, ИСКЧ также дает комментарии. Например, ряд деталей о развитии проекта СинБио можно прочитать в ответах руководства ИСКЧ на вопросы инвесторов в специализированном разделе нашего сайта (от 29 и 31 августа): hsci.ru/investoram-i-aktsioneram/otvety?page=1.

В заключении хотелось бы ещё отметить, что, вообще, оценка бизнеса (стоимости) биотех-биофармкоманий требует специальных подходов, поскольку это компании с доминантой нематериальных активов, R&D стадии развития и работой на перспективных рынках. В России же почти нет компетентных аналитиков, обладающими необходимыми знаниями и навыками анализа подобных компаний. Мы очень надеемся, что плеяда аналитиков с названными компетенциями у нас появится, и инвестиционное сообщество будет обладать достаточной оценочной и «разъяснительной» информацией.

За новостями Компании и биотех-индустрии можно следить в социальных профилях ИСКЧ:

https://twitter.com/HSCI_RUSSIA

www.facebook.com/groups/219254368139397"

И как правильно заметили представители ИСКЧ, намекая на мою некомпетентность – «в России же почти нет компетентных аналитиков, обладающими необходимыми знаниями и навыками анализа подобных компаний. Мы очень надеемся, что плеяда аналитиков с названными компетенциями у нас появится, и инвестиционное сообщество будет обладать достаточной оценочной и «разъяснительной» информацией» -это довольно специфическая область, с этим я согласен.

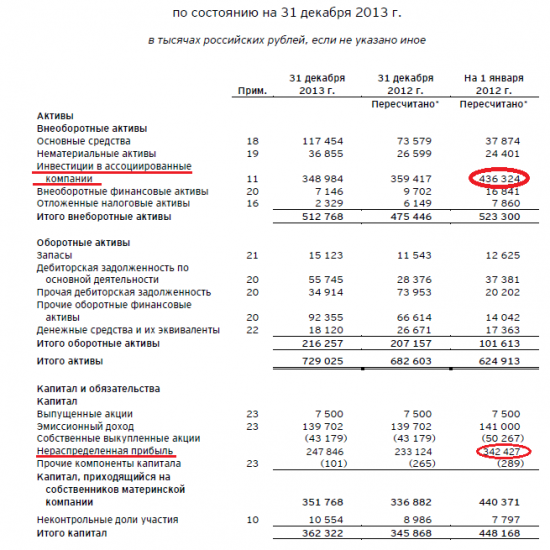

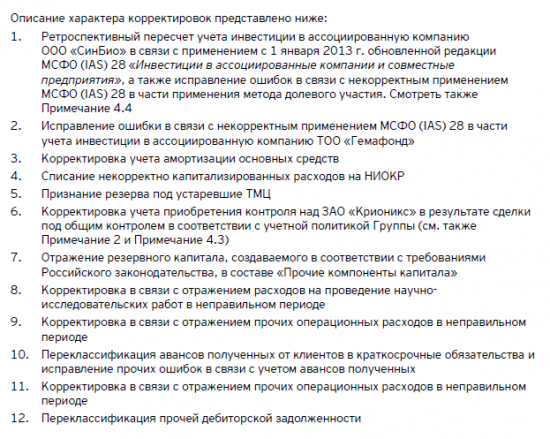

Но спустя полтора года посмотрим в баланс и что мы видим.

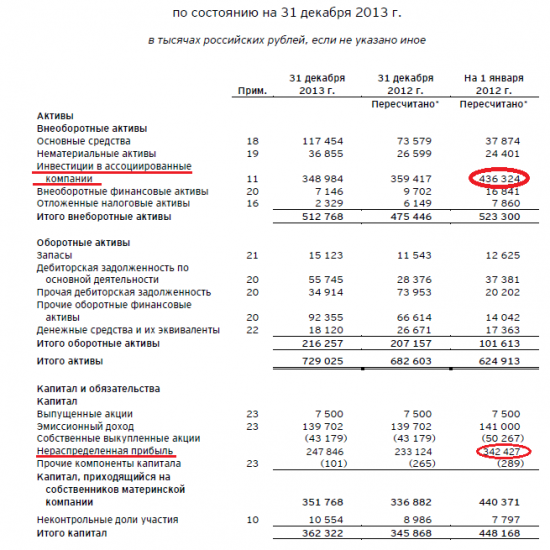

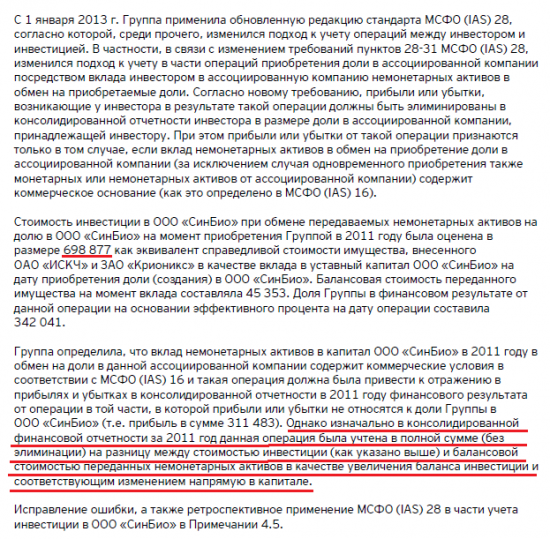

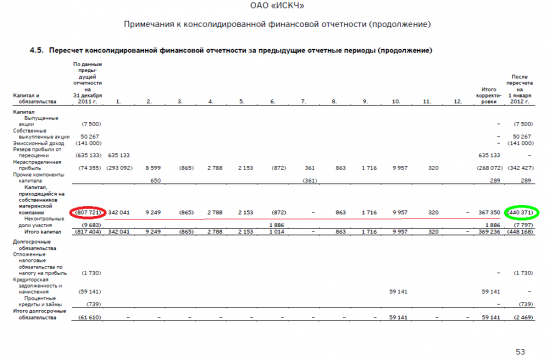

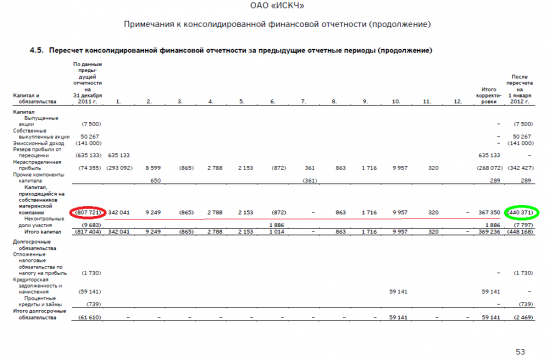

Собственный капитал на конец 2011 года из 807,7 млн. руб. превратился в 440,4 млн. руб. после «исправления ошибки».

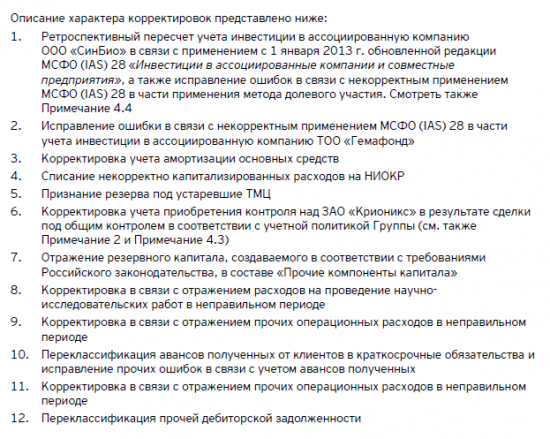

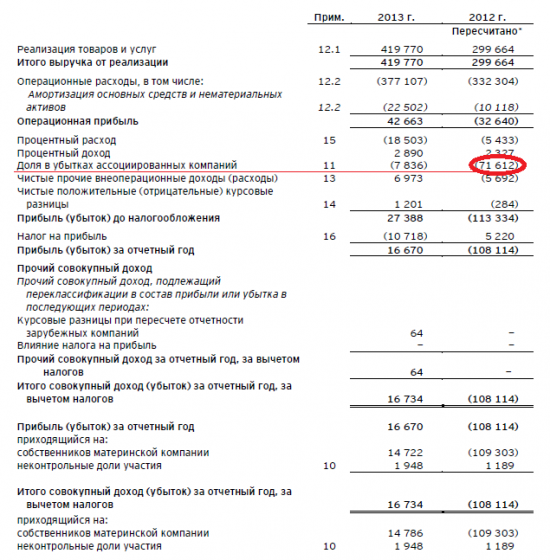

И уменьшение капитала продолжилось и дальше. Кстати, львиная доля убытка за 2012 год – это убытки от участия всё в тех же ассоциированных компаниях…

Вот просто ошибка в 367 млн. рублей. Хорошее дело…

Всё-таки я правильно обратил внимание на это тогда.

Исправление баланса задним числом – неприятный факт для акционеров, которые покупали акции основываясь на данных годового отчета.

Возможно, весь сыр-бор был в консолидации активов ИСКЧ и РОСНАНО в 2011 году. Оценка непубличных активов, да в стадии проекта, и еще в такой сложной отрасли – очень сложное дело. Нематериальные активы – это сложно втройне.

Рекомендация: нейтральная.

ОАО «Армада»

ОАО «Армада» разрабатывает программное обеспечение и оказывает ИТ-услуги государственным и корпоративным заказчикам в России. «Армада» входит в Топ-5 разработчиков ПО и Топ-20 ИТ-компаний России (РА Эксперт). В общей сложности решения «Армады» участвуют в жизни более чем 30 млн. человек в России.

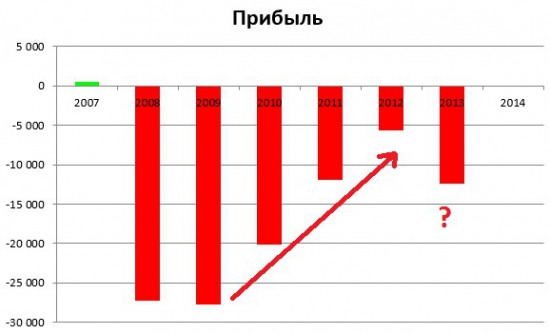

Самая первая компания в секторе РИИ, самая «зрелая», но результаты не радуют, прибыль снижается в последние годы – к 2013 году превратилась уже в убыток.

Котировки следуют туда же…

Цена акции уже на уровне дна 2008 года. Но посредственные результаты (выручка стагнирует) компании не дают мне права рекомендовать акции Армады для инвестирования.

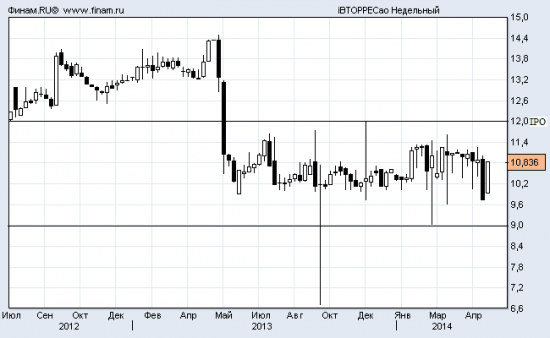

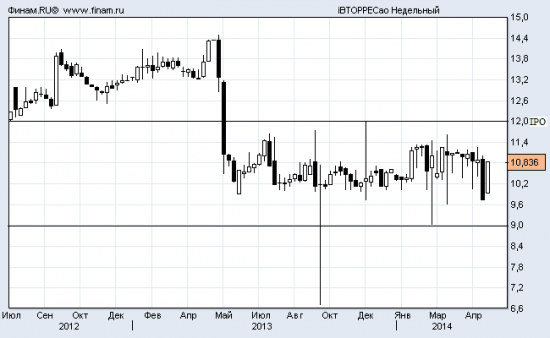

ОАО «ВТОРРЕСУРСЫ»

Компания занимается черным ломом – делает планету чище !!!

ОАО «ВТОРРЕСУРСЫ» планировал реализовать 20% акций, принадлежащих дочернему обществу. Установленная цена предложения: 12 рублей за акцию.

Всем инвесторам, которые приобретали акции посредством адресных сделок, предлагался американский опцион пут на 12 месяцев на весь объем приобретаемого пакета с ценой исполнения 9 рублей, призванного ограничить риски инвесторов, продемонстрировать заинтересованность в росте акционерного капитала и намерение компании придерживаться лучших практик корпоративного управления.

Любое физическое или юридическое лицо, которое приобрело акции ОАО «ВТОРРЕСУРСЫ» до 30 сентября 2012, вправе приобрести опцион пут (американский) на следующих условиях: Срок исполнения: 12 месяцев

Цена исполнения: 9 рублей.

Премия по опциону: 49 копеек/акцию

Вот цены и была в рамках. Но опционы уже 30 сентября 2013 года закончились, так что акции сейчас в свободном плавании.

ЗАО «Сфера» это 100% дочка Вторресурса – на конец года ей принадлежало 42% акций самого Вторресурса. Так что размещение капитала прошло не очень хорошо.

Весной 2014 года ЗАО «Сфера» продала половину своего пакета – некой ООО «Аметрин». Кроме этого, есть еще акционер — ООО «Трейд» (который на 100% Вторресурса).

Количество «казначейских акций» в отчетах указывается другое, чем, если посчитать из Списка аффилированных лиц по долям владения ООО «Трейд» и ЗАО «Сфера». Есть вопросы по этому моменту.

По фундаментальным показателям компания уверенный середнячок – не блещет. Показатель ROE – не устраивает. Можно оставить лишь для наблюдения.

ОАО НПО «Наука»

Системами и изделиями ОАО НПО «Наука» снабжены практически все российские самолеты и обитаемые космические объекты. По конструкторской документации ОАО НПО «Наука» изготавливаются отдельные агрегаты, блоки и устройства заводами России, Азербайджана, Казахстана, Армении и Украины. Изделия ОАО НПО «Наука» эксплуатируются в составе гражданских и военных самолетов и вертолетов в 26 странах мира. Основными партнёрами и заказчиками являются Hamilton Sundstrand, компании Объединенной авиастроительной корпорации, Вертолеты России, УК «Объединенная двигателестроительная корпорация» и др.

Жаль, что не вышел отчет по МСФО за 2013 год. Хотелось бы изучить, может интересная компания, без реальных цифр ничего не могу сказать. По РСБУ нельзя сказать ничего!

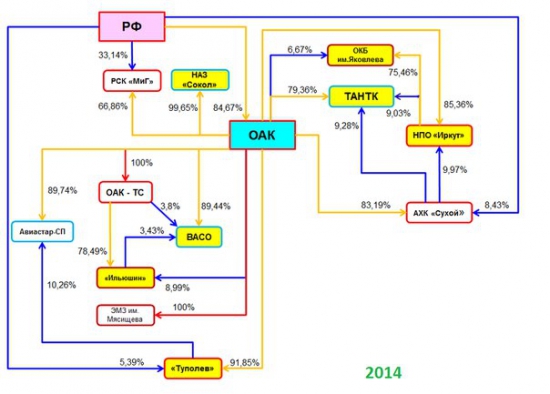

ОАО «Объединенная авиастроительная корпорация»

Компания совсем не новичок на нашем рынке. Но график цены очень подходит для сектора РИИ.

17 апреля 2014 года акции ОАК были включены в сектор РИИ с целью позиционирования компании как высокотехнологичной, повышения инвестиционной привлекательности и ликвидности рынка акций за счет дополнительного спроса со стороны инвесторов.

Включение акций в сектор РИИ позволит инвесторам воспользоваться мерами государственной поддержки по применению ставки 0% как по налогу на прибыль, так и по НДФЛ на доход от реализации акций (при владении бумагами более 5 лет). В то же время обыкновенные акции ОАО «ОАК» продолжают находиться в Котировальном списке «Б» Московской Биржи. Включение акций в сектор РИИ не влияет на уровень котировального списка ценных бумаг.

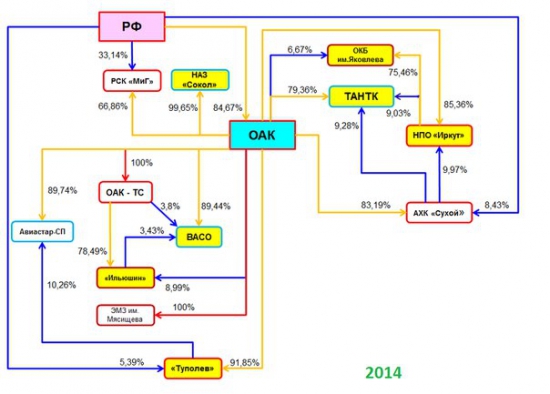

ОАО «ОАК» создано в соответствии с Указом Президента РФ от 20 февраля 2006 года. № 140 путем внесения в уставный капитал государственных пакетов акций практически всех авиационных заводов и ОКБ России, а также взносов частных акционеров.

В Корпорацию входят все известные бренды, связанные с российским авиастроением, такие как «Су», «МиГ», «Ил», «Туполев», «Як», «Мясищев», «Бериев».

Реорганизация продолжается.

Более 84% акций ОАО «ОАК» принадлежит РФ в лице Федерального агентства по управлению государственным имуществом. Государство будет сохранять свои позиции акционера в ОАО «ОАК» достаточно длительный период времени: в соответствии с госпрограммой приватизации предельный срок приватизации ОАО «ОАК» с сохранением доли 50% плюс одна акция за РФ обозначен до 2024 года.

Выручка год от года растет.

В наличии заказов на более чем 1 триллион рублей !

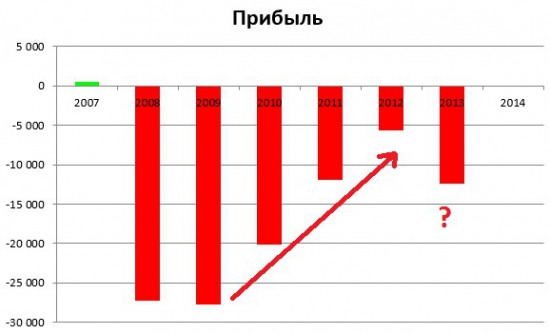

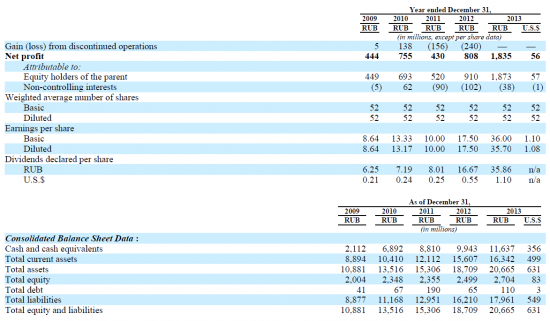

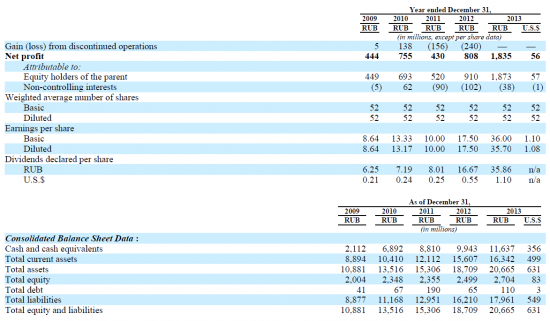

Но вот с прибылью не очень. ОАК отчиталась за 2013 по МСФО.

Кстати, по понятиям Грэхема акции ОАК – подходит под критерии «выгодной акции», когда, чистые оборотные активы (текущие активы минус текущие обязательства) больше капитализации. Такая компания — «сигаретный окурок», правда, никто не даст сделать эту одну «затяжку»))

Несмотря на мощный рост выручки, рекордную EBITDA и наращивание производства увеличился убыток, хотя дело шло к его исчезновению и выходу в плюс. Тянет вниз компанию нагрузка по обслуживанию огромного долга. Долг/EBITDA =11,1.

В связи с этим интереснее присмотреться к дочкам ОАК. Например, Ильюшин — под заказы ВТС Ил-476, Ил-78, Ил-112.

QIWI plc

Известный платежный сервис QIWI представлен в 8 странах: России, Казахстане, Молдове, Румынии, Беларуси, США, Бразилии, Иордании.

Котировки на ММВБ повторяют движения на Nasdaq.

На ММВБ:

На Nasdaq

3 мая 2013 года QIWI plc провела первичное размещение акций на бирже Nasdaq. Организаторами размещения выступили Credit Suisse, JPMorgan, «Ренессанс капитал», Robert W. Baird & Co, William Blair & Co. В ходе сделки было размещено 12,5 млн. ценных бумаг, а капитализация компании составила $887 млн.

Акции Qiwi были проданы по $17 за бумагу — посередине ранее определенного ценового коридора $16-18. Объем размещения был увеличен на 500 тыс. бумаг (до 12,5 млн) стоимостью $212,5 млн.

Торги акциями Qiwi в Россия начались, когда цена на Nasdaq уже выросла в два раза. Сейчас цены находятся на среднем уровне.

Результаты работы впечатляют – прибыль и дивиденды – выросли в 4-6 раз за 4 года!!!

Компания роста!

Но и оценка соответственная, даже сейчас, акции уже не на пике в $55 за бумагу, стоят $35 за бумагу сейчас — Р/Е (прибыль средняя за 3 года) около 50, Р/Е за 2013 год около 30, P/BV = 19,6

Дорого.

Перспективы у компании есть. Если бизнес еще вырастит в 4 раза, то и такая оценка справедливая. Но для меня всё равно дорого.

Кстати, сегодня вышел отчет КИВИ, что вызвало очередной скачок в цене — компания продолжает расти. Наверное, просто я не могу платить дорого. Вот на этапе «посева» старт-апа было интереснее рискнуть, сейчас уже нет...

Продолжение следует…

Следующая и она же заключительная часть выйдет вечером в воскресенье — про самые лучшие компании из сектора РИИ по моим меркам. Их всего три...

Хороших выходных !!!

ОАО «Институт Стволовых Клеток Человека» (ИСКЧ)

Данную компанию мог бы определить в тот же трэш, но…

Является одной из редких исключений сектора РИИ, акции компаний в плюсе с момента проведения IPO (декабрь 2009) по 9,50 руб. за акцию (на 16 мая 2014г. 14,365 руб.). В конце 2013 года она была еще выше – около 19 рублей, а это +100% от цены размещения, правда, доходность за 4 года получается всего лишь по +18,9% в год по сложному проценту.

Хорошо. Но для венчурной инвестиции мало. Правда, с учетом того, что остальные акции инновационного сектора в минусе – это в любом случае хорошо. И это при том условии, что компания еще не вышла на этап устойчивой прибыли. По фундаментальным данным компания меня не заинтересовала и на данный момент. Платить 3,15 капитала за компанию, которая не генерит стабильную прибыль – дорого.

Кроме того, в истории компании есть один неприятный момент, о котором я упоминал полтора года назад – Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 2. Это «бухгалтерские фокусы».

Когда ИСКЧ переоценила долю в SymbioTec GmbH (Германия) и нематериальные активы, и потом внесла в качестве части вклада в уставный капитал ООО «СинБио» (ноябрь 2011 г.). ООО «СинБио» – проектная компания, занимающаяся разработкой инновационных лекарственных средств («первых в классе»), а также препаратов класса BioBetters для внедрения на российском и международном рынках.

Компания была создана для консолидации активов участников в целях реализации многостороннего проекта по производству и внедрению новых лекарственных препаратов, заявленного ИСКЧ в РОСНАНО и одобренного Наблюдательным советом РОСНАНО в декабре 2010 года.

После этих манипуляций размер собственного капитала (BV) на конец 2011 года стал 807,7 млн. руб., оправдывая капитализацию в 956,6 млн. руб. (коэффициент P/BV=1,18 вполне нормальный). Казалось, что даже дешево.

Тогда, на мои довольно едкие комментарии про «высший пилотаж бухгалтерского мастерства» и «баланс ИСКЧ состоит из воздуха» был ответ от ИСКЧ:

«Уважаемый Александр!

Некоторые разъяснения от ОАО «ИСКЧ» на Ваши рассуждения от 25 ноября 2012 г. про рост валюты консолидированного баланса ИСКЧ по итогам 2011 года за счет вступления Компании в проект «СинБио», а также про «высший пилотаж бухгалтерского мастерства».

Необходимо разделить понятия «оценка бизнеса СинБио» и «величина активов ИСКЧ», оцененных независимым оценщиком для целей вклада в уставный капитал ООО «СинБио»».

В отчетности ОАО «ИСКЧ» за 2011 год по МСФО, по установленным правилам, нашла отражение именно данная произведенная оценка вкладываемых в УК «СинБио» ряда нематериальных активов и финвложений ИСКЧ (а также его дочки – ЗАО «Крионикс», которая также является участником проекта). То, как это нашло отражение (появление резерва прибыли от переоценки) соответствует стандартам составления отчетности по МСФО, что подтверждено мнением независимых аудиторов. И ими же в аудиторском заключении особо подчеркнуто (вернее, повторено, в целях разъяснения, то, что мы пишем в цитируемом Вами Примечании 11 «Капитал»), что данный «резерв прибыли» не может подлежать распределению, т.е. не может пойти в строку «Чистая прибыль», поскольку он, как Вы правильно, отмечаете, «бухгалтерский» — и остается таковым до продажи возникшей инвестиции (т.е. доли в ООО «СинБио») третьей стороне.

Так что, мы полагаем, не представляется уместным в данном случае говорить «о высшем пилотаже бухгалтерского мастерства» в отрицательном значении.

В отношении бизнеса ООО «СинБио». Финансовые результаты деятельности ООО «СинБио» за 2012 год пройдут аудит независимой аудиторской фирмы в установленные практикой сроки, и, соответственно, в отчетности ОАО «ИСКЧ» за 2012 г. по МСФО данная компания, как ассоциированная, будет учтена по долевому методу (доля в прибыли/убытках) на основании показанных ею результатов («Консолидированный отчет о совокупном доходе»). Также, естественно, изменится и стоимость инвестиции в данную ассоциированную компанию, отражаемая в «Консолидированном отчете о финансовом положении» («Балансе»).

Цели, задачи и форма участия ИСКЧ в проекте «СинБио» неоднократно освещались нами. Пресс-релизы, презентации, документы и решения Общих собраний акционеров можно найти на корпоративном веб-сайте ИСКЧ, где также есть отдельный раздел, посвященный проекту: http://www.hsci.ru/napravleniia/synbio

Также у проекта есть свой сайт: www.synbio-pharma.ru, но, к сожалению, на данный момент информационная активность ООО «СинБио» недостаточна, что изменится в ближайшем будущем, и компания начнет регулярно информировать всех заинтересованных лиц о развитии своей деятельности.

Как крупнейший частный соинвестор проекта, ИСКЧ также дает комментарии. Например, ряд деталей о развитии проекта СинБио можно прочитать в ответах руководства ИСКЧ на вопросы инвесторов в специализированном разделе нашего сайта (от 29 и 31 августа): hsci.ru/investoram-i-aktsioneram/otvety?page=1.

В заключении хотелось бы ещё отметить, что, вообще, оценка бизнеса (стоимости) биотех-биофармкоманий требует специальных подходов, поскольку это компании с доминантой нематериальных активов, R&D стадии развития и работой на перспективных рынках. В России же почти нет компетентных аналитиков, обладающими необходимыми знаниями и навыками анализа подобных компаний. Мы очень надеемся, что плеяда аналитиков с названными компетенциями у нас появится, и инвестиционное сообщество будет обладать достаточной оценочной и «разъяснительной» информацией.

За новостями Компании и биотех-индустрии можно следить в социальных профилях ИСКЧ:

https://twitter.com/HSCI_RUSSIA

www.facebook.com/groups/219254368139397"

И как правильно заметили представители ИСКЧ, намекая на мою некомпетентность – «в России же почти нет компетентных аналитиков, обладающими необходимыми знаниями и навыками анализа подобных компаний. Мы очень надеемся, что плеяда аналитиков с названными компетенциями у нас появится, и инвестиционное сообщество будет обладать достаточной оценочной и «разъяснительной» информацией» -это довольно специфическая область, с этим я согласен.

Но спустя полтора года посмотрим в баланс и что мы видим.

Собственный капитал на конец 2011 года из 807,7 млн. руб. превратился в 440,4 млн. руб. после «исправления ошибки».

И уменьшение капитала продолжилось и дальше. Кстати, львиная доля убытка за 2012 год – это убытки от участия всё в тех же ассоциированных компаниях…

Вот просто ошибка в 367 млн. рублей. Хорошее дело…

Всё-таки я правильно обратил внимание на это тогда.

Исправление баланса задним числом – неприятный факт для акционеров, которые покупали акции основываясь на данных годового отчета.

Возможно, весь сыр-бор был в консолидации активов ИСКЧ и РОСНАНО в 2011 году. Оценка непубличных активов, да в стадии проекта, и еще в такой сложной отрасли – очень сложное дело. Нематериальные активы – это сложно втройне.

Рекомендация: нейтральная.

ОАО «Армада»

ОАО «Армада» разрабатывает программное обеспечение и оказывает ИТ-услуги государственным и корпоративным заказчикам в России. «Армада» входит в Топ-5 разработчиков ПО и Топ-20 ИТ-компаний России (РА Эксперт). В общей сложности решения «Армады» участвуют в жизни более чем 30 млн. человек в России.

Самая первая компания в секторе РИИ, самая «зрелая», но результаты не радуют, прибыль снижается в последние годы – к 2013 году превратилась уже в убыток.

Котировки следуют туда же…

Цена акции уже на уровне дна 2008 года. Но посредственные результаты (выручка стагнирует) компании не дают мне права рекомендовать акции Армады для инвестирования.

ОАО «ВТОРРЕСУРСЫ»

Компания занимается черным ломом – делает планету чище !!!

ОАО «ВТОРРЕСУРСЫ» планировал реализовать 20% акций, принадлежащих дочернему обществу. Установленная цена предложения: 12 рублей за акцию.

Всем инвесторам, которые приобретали акции посредством адресных сделок, предлагался американский опцион пут на 12 месяцев на весь объем приобретаемого пакета с ценой исполнения 9 рублей, призванного ограничить риски инвесторов, продемонстрировать заинтересованность в росте акционерного капитала и намерение компании придерживаться лучших практик корпоративного управления.

Любое физическое или юридическое лицо, которое приобрело акции ОАО «ВТОРРЕСУРСЫ» до 30 сентября 2012, вправе приобрести опцион пут (американский) на следующих условиях: Срок исполнения: 12 месяцев

Цена исполнения: 9 рублей.

Премия по опциону: 49 копеек/акцию

Вот цены и была в рамках. Но опционы уже 30 сентября 2013 года закончились, так что акции сейчас в свободном плавании.

ЗАО «Сфера» это 100% дочка Вторресурса – на конец года ей принадлежало 42% акций самого Вторресурса. Так что размещение капитала прошло не очень хорошо.

Весной 2014 года ЗАО «Сфера» продала половину своего пакета – некой ООО «Аметрин». Кроме этого, есть еще акционер — ООО «Трейд» (который на 100% Вторресурса).

Количество «казначейских акций» в отчетах указывается другое, чем, если посчитать из Списка аффилированных лиц по долям владения ООО «Трейд» и ЗАО «Сфера». Есть вопросы по этому моменту.

По фундаментальным показателям компания уверенный середнячок – не блещет. Показатель ROE – не устраивает. Можно оставить лишь для наблюдения.

ОАО НПО «Наука»

Системами и изделиями ОАО НПО «Наука» снабжены практически все российские самолеты и обитаемые космические объекты. По конструкторской документации ОАО НПО «Наука» изготавливаются отдельные агрегаты, блоки и устройства заводами России, Азербайджана, Казахстана, Армении и Украины. Изделия ОАО НПО «Наука» эксплуатируются в составе гражданских и военных самолетов и вертолетов в 26 странах мира. Основными партнёрами и заказчиками являются Hamilton Sundstrand, компании Объединенной авиастроительной корпорации, Вертолеты России, УК «Объединенная двигателестроительная корпорация» и др.

Жаль, что не вышел отчет по МСФО за 2013 год. Хотелось бы изучить, может интересная компания, без реальных цифр ничего не могу сказать. По РСБУ нельзя сказать ничего!

ОАО «Объединенная авиастроительная корпорация»

Компания совсем не новичок на нашем рынке. Но график цены очень подходит для сектора РИИ.

17 апреля 2014 года акции ОАК были включены в сектор РИИ с целью позиционирования компании как высокотехнологичной, повышения инвестиционной привлекательности и ликвидности рынка акций за счет дополнительного спроса со стороны инвесторов.

Включение акций в сектор РИИ позволит инвесторам воспользоваться мерами государственной поддержки по применению ставки 0% как по налогу на прибыль, так и по НДФЛ на доход от реализации акций (при владении бумагами более 5 лет). В то же время обыкновенные акции ОАО «ОАК» продолжают находиться в Котировальном списке «Б» Московской Биржи. Включение акций в сектор РИИ не влияет на уровень котировального списка ценных бумаг.

ОАО «ОАК» создано в соответствии с Указом Президента РФ от 20 февраля 2006 года. № 140 путем внесения в уставный капитал государственных пакетов акций практически всех авиационных заводов и ОКБ России, а также взносов частных акционеров.

В Корпорацию входят все известные бренды, связанные с российским авиастроением, такие как «Су», «МиГ», «Ил», «Туполев», «Як», «Мясищев», «Бериев».

Реорганизация продолжается.

Более 84% акций ОАО «ОАК» принадлежит РФ в лице Федерального агентства по управлению государственным имуществом. Государство будет сохранять свои позиции акционера в ОАО «ОАК» достаточно длительный период времени: в соответствии с госпрограммой приватизации предельный срок приватизации ОАО «ОАК» с сохранением доли 50% плюс одна акция за РФ обозначен до 2024 года.

Выручка год от года растет.

В наличии заказов на более чем 1 триллион рублей !

Но вот с прибылью не очень. ОАК отчиталась за 2013 по МСФО.

Кстати, по понятиям Грэхема акции ОАК – подходит под критерии «выгодной акции», когда, чистые оборотные активы (текущие активы минус текущие обязательства) больше капитализации. Такая компания — «сигаретный окурок», правда, никто не даст сделать эту одну «затяжку»))

Несмотря на мощный рост выручки, рекордную EBITDA и наращивание производства увеличился убыток, хотя дело шло к его исчезновению и выходу в плюс. Тянет вниз компанию нагрузка по обслуживанию огромного долга. Долг/EBITDA =11,1.

В связи с этим интереснее присмотреться к дочкам ОАК. Например, Ильюшин — под заказы ВТС Ил-476, Ил-78, Ил-112.

QIWI plc

Известный платежный сервис QIWI представлен в 8 странах: России, Казахстане, Молдове, Румынии, Беларуси, США, Бразилии, Иордании.

Котировки на ММВБ повторяют движения на Nasdaq.

На ММВБ:

На Nasdaq

3 мая 2013 года QIWI plc провела первичное размещение акций на бирже Nasdaq. Организаторами размещения выступили Credit Suisse, JPMorgan, «Ренессанс капитал», Robert W. Baird & Co, William Blair & Co. В ходе сделки было размещено 12,5 млн. ценных бумаг, а капитализация компании составила $887 млн.

Акции Qiwi были проданы по $17 за бумагу — посередине ранее определенного ценового коридора $16-18. Объем размещения был увеличен на 500 тыс. бумаг (до 12,5 млн) стоимостью $212,5 млн.

Торги акциями Qiwi в Россия начались, когда цена на Nasdaq уже выросла в два раза. Сейчас цены находятся на среднем уровне.

Результаты работы впечатляют – прибыль и дивиденды – выросли в 4-6 раз за 4 года!!!

Компания роста!

Но и оценка соответственная, даже сейчас, акции уже не на пике в $55 за бумагу, стоят $35 за бумагу сейчас — Р/Е (прибыль средняя за 3 года) около 50, Р/Е за 2013 год около 30, P/BV = 19,6

Дорого.

Перспективы у компании есть. Если бизнес еще вырастит в 4 раза, то и такая оценка справедливая. Но для меня всё равно дорого.

Кстати, сегодня вышел отчет КИВИ, что вызвало очередной скачок в цене — компания продолжает расти. Наверное, просто я не могу платить дорого. Вот на этапе «посева» старт-апа было интереснее рискнуть, сейчас уже нет...

Продолжение следует…

Следующая и она же заключительная часть выйдет вечером в воскресенье — про самые лучшие компании из сектора РИИ по моим меркам. Их всего три...

Хороших выходных !!!

Читайте на SMART-LAB:

Аренадата чудом выполнила гайденс. Сравнение с сектором по мультипликаторам. Прогноз результатов и дивидендов за 2025 год.

Вчера Аренадата опубликовала пресс-релиз . За 2 дня после выхода новостей акции росли максимально до +28%.

Фокус пресс-релиза не на результате, а на том, что компания выполнила гайденс. Сам...

12.02.2026

Финансовые итоги 2025 года

🖼 Выручка от продажи металлов в 2025 году выросла вследствие положительной динамики цен на металлы.

📄В 2025 году «Норникель» сохранил капитальные вложения на высоком уровне, продолжая...

12.02.2026

По ИСКЧ — я смотрю иначе на эту компанию — у них адекватный менеджмент, во всяком случае, Исаев, других пока не знаю, и куча движух, при таком компания сомнительно что пропадет, а финансовая сторона проста — у них есть более-менее стабильный приток кеша, хоть и небольшой, и большую часть сил вкладывают в разработки крутых препаратов и участвуют в совместных партнерствах с другими, не сомневаюсь, компетентными компаниями. Акции когда были 13,5 я писал в блоге что хорошая инвестиция, даже были еще ниже, сейчас цена выше, поэтому не могу сходу сказать насколько хорошая инвестиция сейчас. У Питера Линча есть пример компаний которым хватило создать один продукт чтобы акции выросли в десятки раз, тут схожая ситуация — они занимаются вещами которыми мало кто занимается, понимают куда двигаться и создают действительно полезные вещи продукты(во всяком случае, если верить словам основателя), рынок обязан в конечном итоге принести дивиденды за эти дела

По отражению в отчетности, исправлениям особо не смотрел, это бесполезно не зная в действительности что там за сделка и что происходит в этом проекте.

ИМХО инвестировать в российские предприятия можно только будучи уверенным в личной порядочности руководства и крупных акционеров компании. К сожалению, в России миноритарные акционеры фактически беззащитны. За многие описанные Вами вещи менеджмент компаний пора бы уже сажать лет на 200, как в некоторых развитых странах. Тогда возможно и деньги бы на рынок пришли…