21 мая 2014, 10:49

Бэнкинг по-русски: ХКФ банк - как зеркало розничного банка....

Как сообщает нам газета «Известия» со ссылкой на высокопоставленных сотрудников банка:

Банк «Хоум Кредит» будут готовить к продаже — такое решение принято на заседании совета директоров кредитной организации.

Эксперты оценивают «Хоум Кредит» в сумму в районе $1 млрд и объясняют продажу желанием акционеров избавиться от актива на пике его развития.

Пресс-служба банка «Хоум Кредит» опровергла информацию о продаже кредитной организации.

Дабы не гневить Тимофея и не заниматься репостингом (пусть даже не «Ведомостей») ;), взглянем на это вопрос самостоятельно -

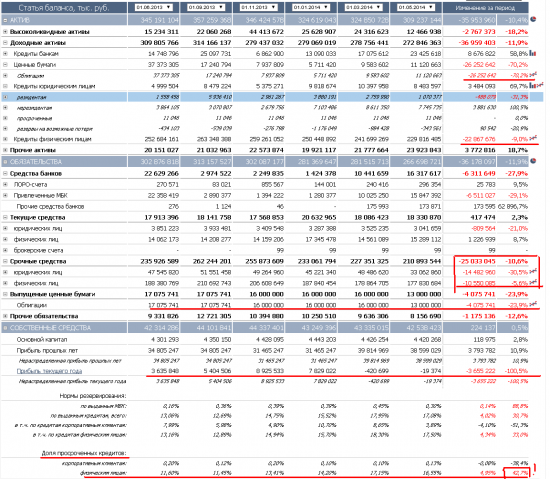

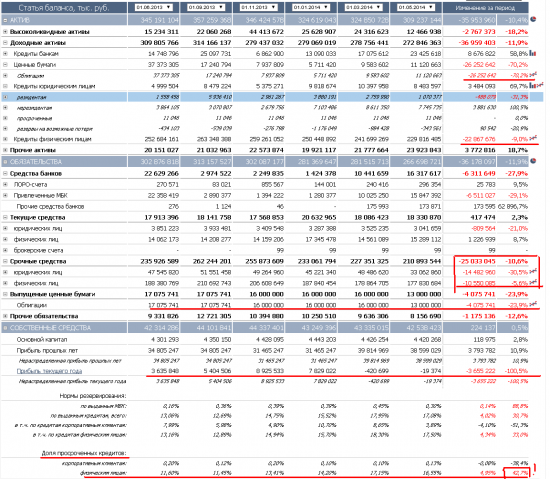

Итак предлагаю вашему вниманию динамику основных балансовых показателей банка за последний год со своими комментариями:

что мы видим- свертывание баланса более чем на 10% произошло в основном за счет сокращение потребкредитования.

Помимо этого банк избавился от большей части облигаций, которые он ранее активно реповал в ЦБ — это активная часть баланса.

Пассивная часть показывает значительный отток вкладов юридических лиц и менее значительньный в %-отношении, но не менее ощутимый в абсолютном отток 10 ярдов вкладов.

Впервый в своей истории банк показал убыток !!!

А доля просроченных крЭдитов вырослала почти наполовину и значительно превысила среднерыночный показатель, достигнув на конец 1 квартала 2014 года 17.15% :(

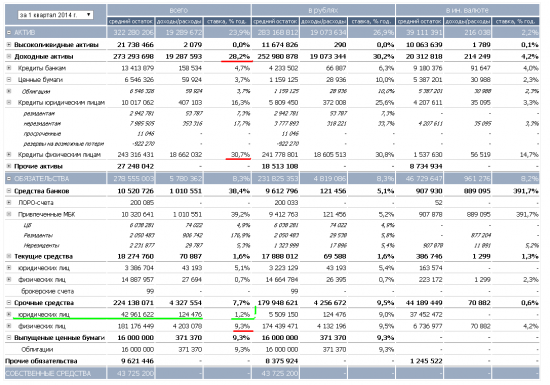

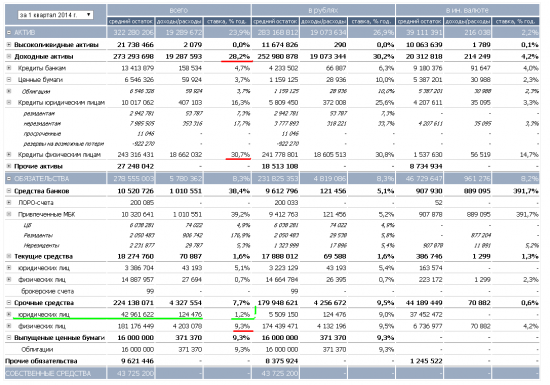

Естественно при таком раскладе процентная маржа банка составившая менее 20% (с учетом отвлечения ресурсов на ФОР и взнос в ССВ) уже не в состоянии генерировать прибыль. — (см процентный баланс)

Ожидать позитивных изменений в экономике в ближайшее время вряд ли стоит, поэтому вполне разумно было бы избавиться собственником от такого бизнеса.

Подобное мнение как раз и изложено в Известиях, его же придерживаются большинство экспертов :

.… источники «Известий» настаивают, что банк готовят к продаже — дороже, чем сейчас, банк в ближайшие годы вряд ли удастся продать. Условия для розничного кредитования ухудшаются, равно как и качество обслуживания кредитов населением.

По словам опрошенных экспертов, у собственников банка есть сомнения, как развивать бизнес дальше, поскольку пик потребительского кредитования сходит на нет — этому способствуют действия регулятора по охлаждению рынка, да и растущая закредитованность россиян (сейчас на каждом трудоспособном россиянине в среднем по два кредита, а недавно ЦБ зафиксировал рекордную с 2010 года просрочку в 13,3%). С 1 марта 2013 года Центробанк вдвое повысил минимальные резервы по необеспеченному розничному кредитованию. Требования к резервам по непросроченным потребительским кредитам увеличились с 1 до 2%. По кредитам с просрочкой до 30 дней — с 3 до 6%. По необеспеченным потребкредитам с просрочкой свыше 360 дней теперь формируется 100-процентный резерв. Из оборота банков таким образом были выведены значительные суммы.

Кроме того, с 1 июля 2013 года были повышены коэффициенты риска по кредитам со ставкой от 25% годовых — максимальный коэффициент для таких займов составляет 2. В этом году ЦБ примет еще более жесткие меры в отношении необеспеченных кредитов. Если банк занимает населению под 60% и более, то для него коэффициент увеличится с 2 до 6, а по ссудам, полная стоимость которых превышает 45%, — с 1,7 до 3. Если кредитная организация не захочет снизить ставки, чтобы снять непосильное бремя выплат с заемщиков, то ей придется найти возможность для увеличения капитала.

Теперь посмотрим мнения экспертов, банкиров и аналитиков, отражающее общую картину проиходящего:

— Работать в розничном бизнесе ряду игроков этой ниши всё сложнее, — комментирует начальник аналитического управления Национального рейтингового агентства Карина Артемьева. — Ужесточение требований ЦБ по резервированию в сегменте, давление на капитал как следствие этого, убыточность у ряда розничных банков, рост просрочки в розничном сегменте и ухудшение кредитной дисциплины розничных заемщиков — все эти факторы могут оказать влияние на решение о продаже бизнеса.

Та интенсивная модель развития, которая позволяла «Хоум Кредиту» развиваться и держаться в топе розничного рынка, сходит на нет. По 101-й форме, которую публикует ЦБ, частные кредиты в «Хоум Кредите» с мая 2013-го по май 2014 года уменьшились на 13,15 млрд рублей, частные депозиты сократились на 4,87 млрд рублей. Просроченная задолженность выросла на 15,43 млрд рублей и достигла 18,76% кредитного портфеля.

— Решение о продаже бизнеса банка «Хоум Кредит» в России, который входит в топ-30, можно считать достаточно неожиданным лишь на первый взгляд, — считает президент Lionstone Investment Services Ltd Александр Беляков. — Факты же говорят об обратном: у банка сильно упала прибыль (в IV квартале 2013 года заработок составил лишь 1,7 млрд рублей — вчетверо меньше, чем за аналогичный период 2012 года), агентство Fitch ухудшило прогноз по рейтингам банка, принято решение о закрытии более 200 офисов (8% розничной сети), снизилось количество выдаваемых кредитов из-за смены политики банка. После бурного роста, который наблюдался в 2007–2008 годах, банк, можно сказать, на пике.

По мнению предправления СДМ-банка Максима Солнцева, решение акционеров «Хоум Кредита» говорит о том,что прежних темпов роста кредитного портфеля банк с большой долей вероятности не достигнет. Соответственно, акционеры рассматривают другие возможности максимизации прибыли от своего актива, указывает Солнцев.

— Можно отметить, что начиная уже со второй половины 2013 года банк перестал наращивать розничный кредитный портфель, активы банка стали постепенно сокращаться, также в СМИ появлялась информация о политике банка в области снижения затрат, — говорит директор центра макроэкономического прогнозирования и инвестиционной стратегии Бинбанка Михаил Гонопольский. — Таким образом, по крайней мере по косвенным признакам можно отметить, что курс банка сменился, возможно, поменялся взгляд руководства на динамику развития розничного кредитования в России в ближайшие годы и доходность данного бизнеса в связи с меняющимися макроэкономическими условиями.

Директор финансово-аналитического департамента СБ Банка Алексей Колтышев предполагает, что, возможно, не обошлось и без политических нюансов:сейчас как раз самое неблагоприятное время для дополнительных инвестиций чешской международной группы в российский банк — деньги нужны для выполнения требований ЦБ по резервированию.

Также собеседники «Известий» подчеркивают, что после банковского микрокризиса усилился переток клиентов в госбанки и «Хоум Кредит» не выдерживает конкуренции. По словам ряда банкиров, собственникам было бы интереснее полностью выйти из актива, но они не исключают других форм — например, объединение «Хоум Кредита» с другим банком на базе кредитных портфелей.

За сколько же и кому можно прожать подобный актив ???

— Сумма сделки будет ясна после предпродажного аудита, — говорит Солнцев. — Вероятно, банк может быть продан за один капитал [44,7 млрд рублей]. Главная проблема, которая будет стоять перед акционерами, — поиск покупателя.

— Рыночная цена банка составляет сейчас порядка 0,6–0,7 капитала, то есть около $1 млрд, в идеале для собственников было бы продать его не дешевле капитала, то есть в районе $1,5 млрд, но ситуация в отрасли достаточно тяжелая, вряд ли удастся найти покупателя по такой цене, — считает главный аналитик UFS Investment Company Илья Балакирев. — Таково мнение экспертов Известий

Яже считаю что он сейчас не стоит и 300-500 млн, учитывая реальный уровень просрочки и стремительно ухудшение финансовой дисциплины заемщиков.

А через год вполне может утратить капитал полностью. :(

Вывод — продавать надо и срочно — наверное Сберу или ВТБ ;) — или же выводить из него активы и сливаться (надеюсь этого не произойдет)

Банк «Хоум Кредит» будут готовить к продаже — такое решение принято на заседании совета директоров кредитной организации.

Эксперты оценивают «Хоум Кредит» в сумму в районе $1 млрд и объясняют продажу желанием акционеров избавиться от актива на пике его развития.

Пресс-служба банка «Хоум Кредит» опровергла информацию о продаже кредитной организации.

Дабы не гневить Тимофея и не заниматься репостингом (пусть даже не «Ведомостей») ;), взглянем на это вопрос самостоятельно -

Итак предлагаю вашему вниманию динамику основных балансовых показателей банка за последний год со своими комментариями:

что мы видим- свертывание баланса более чем на 10% произошло в основном за счет сокращение потребкредитования.

Помимо этого банк избавился от большей части облигаций, которые он ранее активно реповал в ЦБ — это активная часть баланса.

Пассивная часть показывает значительный отток вкладов юридических лиц и менее значительньный в %-отношении, но не менее ощутимый в абсолютном отток 10 ярдов вкладов.

Впервый в своей истории банк показал убыток !!!

А доля просроченных крЭдитов вырослала почти наполовину и значительно превысила среднерыночный показатель, достигнув на конец 1 квартала 2014 года 17.15% :(

Естественно при таком раскладе процентная маржа банка составившая менее 20% (с учетом отвлечения ресурсов на ФОР и взнос в ССВ) уже не в состоянии генерировать прибыль. — (см процентный баланс)

Ожидать позитивных изменений в экономике в ближайшее время вряд ли стоит, поэтому вполне разумно было бы избавиться собственником от такого бизнеса.

Подобное мнение как раз и изложено в Известиях, его же придерживаются большинство экспертов :

.… источники «Известий» настаивают, что банк готовят к продаже — дороже, чем сейчас, банк в ближайшие годы вряд ли удастся продать. Условия для розничного кредитования ухудшаются, равно как и качество обслуживания кредитов населением.

По словам опрошенных экспертов, у собственников банка есть сомнения, как развивать бизнес дальше, поскольку пик потребительского кредитования сходит на нет — этому способствуют действия регулятора по охлаждению рынка, да и растущая закредитованность россиян (сейчас на каждом трудоспособном россиянине в среднем по два кредита, а недавно ЦБ зафиксировал рекордную с 2010 года просрочку в 13,3%). С 1 марта 2013 года Центробанк вдвое повысил минимальные резервы по необеспеченному розничному кредитованию. Требования к резервам по непросроченным потребительским кредитам увеличились с 1 до 2%. По кредитам с просрочкой до 30 дней — с 3 до 6%. По необеспеченным потребкредитам с просрочкой свыше 360 дней теперь формируется 100-процентный резерв. Из оборота банков таким образом были выведены значительные суммы.

Кроме того, с 1 июля 2013 года были повышены коэффициенты риска по кредитам со ставкой от 25% годовых — максимальный коэффициент для таких займов составляет 2. В этом году ЦБ примет еще более жесткие меры в отношении необеспеченных кредитов. Если банк занимает населению под 60% и более, то для него коэффициент увеличится с 2 до 6, а по ссудам, полная стоимость которых превышает 45%, — с 1,7 до 3. Если кредитная организация не захочет снизить ставки, чтобы снять непосильное бремя выплат с заемщиков, то ей придется найти возможность для увеличения капитала.

Теперь посмотрим мнения экспертов, банкиров и аналитиков, отражающее общую картину проиходящего:

— Работать в розничном бизнесе ряду игроков этой ниши всё сложнее, — комментирует начальник аналитического управления Национального рейтингового агентства Карина Артемьева. — Ужесточение требований ЦБ по резервированию в сегменте, давление на капитал как следствие этого, убыточность у ряда розничных банков, рост просрочки в розничном сегменте и ухудшение кредитной дисциплины розничных заемщиков — все эти факторы могут оказать влияние на решение о продаже бизнеса.

Та интенсивная модель развития, которая позволяла «Хоум Кредиту» развиваться и держаться в топе розничного рынка, сходит на нет. По 101-й форме, которую публикует ЦБ, частные кредиты в «Хоум Кредите» с мая 2013-го по май 2014 года уменьшились на 13,15 млрд рублей, частные депозиты сократились на 4,87 млрд рублей. Просроченная задолженность выросла на 15,43 млрд рублей и достигла 18,76% кредитного портфеля.

— Решение о продаже бизнеса банка «Хоум Кредит» в России, который входит в топ-30, можно считать достаточно неожиданным лишь на первый взгляд, — считает президент Lionstone Investment Services Ltd Александр Беляков. — Факты же говорят об обратном: у банка сильно упала прибыль (в IV квартале 2013 года заработок составил лишь 1,7 млрд рублей — вчетверо меньше, чем за аналогичный период 2012 года), агентство Fitch ухудшило прогноз по рейтингам банка, принято решение о закрытии более 200 офисов (8% розничной сети), снизилось количество выдаваемых кредитов из-за смены политики банка. После бурного роста, который наблюдался в 2007–2008 годах, банк, можно сказать, на пике.

По мнению предправления СДМ-банка Максима Солнцева, решение акционеров «Хоум Кредита» говорит о том,что прежних темпов роста кредитного портфеля банк с большой долей вероятности не достигнет. Соответственно, акционеры рассматривают другие возможности максимизации прибыли от своего актива, указывает Солнцев.

— Можно отметить, что начиная уже со второй половины 2013 года банк перестал наращивать розничный кредитный портфель, активы банка стали постепенно сокращаться, также в СМИ появлялась информация о политике банка в области снижения затрат, — говорит директор центра макроэкономического прогнозирования и инвестиционной стратегии Бинбанка Михаил Гонопольский. — Таким образом, по крайней мере по косвенным признакам можно отметить, что курс банка сменился, возможно, поменялся взгляд руководства на динамику развития розничного кредитования в России в ближайшие годы и доходность данного бизнеса в связи с меняющимися макроэкономическими условиями.

Директор финансово-аналитического департамента СБ Банка Алексей Колтышев предполагает, что, возможно, не обошлось и без политических нюансов:сейчас как раз самое неблагоприятное время для дополнительных инвестиций чешской международной группы в российский банк — деньги нужны для выполнения требований ЦБ по резервированию.

Также собеседники «Известий» подчеркивают, что после банковского микрокризиса усилился переток клиентов в госбанки и «Хоум Кредит» не выдерживает конкуренции. По словам ряда банкиров, собственникам было бы интереснее полностью выйти из актива, но они не исключают других форм — например, объединение «Хоум Кредита» с другим банком на базе кредитных портфелей.

За сколько же и кому можно прожать подобный актив ???

— Сумма сделки будет ясна после предпродажного аудита, — говорит Солнцев. — Вероятно, банк может быть продан за один капитал [44,7 млрд рублей]. Главная проблема, которая будет стоять перед акционерами, — поиск покупателя.

— Рыночная цена банка составляет сейчас порядка 0,6–0,7 капитала, то есть около $1 млрд, в идеале для собственников было бы продать его не дешевле капитала, то есть в районе $1,5 млрд, но ситуация в отрасли достаточно тяжелая, вряд ли удастся найти покупателя по такой цене, — считает главный аналитик UFS Investment Company Илья Балакирев. — Таково мнение экспертов Известий

Яже считаю что он сейчас не стоит и 300-500 млн, учитывая реальный уровень просрочки и стремительно ухудшение финансовой дисциплины заемщиков.

А через год вполне может утратить капитал полностью. :(

Вывод — продавать надо и срочно — наверное Сберу или ВТБ ;) — или же выводить из него активы и сливаться (надеюсь этого не произойдет)

Читайте на SMART-LAB:

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

18:55

Осторожные покупки вывели фондовый рынок в плюс

В понедельник, 16 февраля, российский фондовый рынок весь день осторожно покупал и вышел в небольшой плюс. Номинированный в рублях индекс Мосбиржи к вечеру вырос на 0,46%, а долларовый РТС — на...

18:28

📊 «МГКЛ»: выручка за январь 2026 года — 2,9 млрд руб.

Группа «МГКЛ» объявляет предварительные операционные результаты за январь 2026 года. По итогам первого месяца года: 📈 Выручка выросла в 4 раза по сравнению с январем 2025 года и...

10:00

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

Все, что можно, выжали с рынка… пик ритейла настал, пора и выходить из проекта

ТОЛЬКО КОМУ ОНА НУЖНА ???

В общем, больше капитала не стоит точно!