17 марта 2014, 10:35

Прогноз Vanutar на эту неделю, 17-21 марта.

Пока что США и Германия продолжают дудеть в одну дуду, скрепленные фантастическим ростом индексов и эффектом от фрс-ного баблометания в предыдущие годы. Теперь они дудят против России и ее действий и планов на российской границе с Украиной. Однако выглядит это как ворчание «пограничной» уборщицы на солдат, мол «ходют и ходют тут всякие служивые». В итоге всем курам на смех в Конгрессе США и в европейском парламенте озаботились введением экономических санкций против России:

1) Сенаторы США требуют исключить Россию из «большой восьмерки»

-тем самым сделав «семерку», неправомочной по всем значимым вопросам мирового уровня.

2) Они же предложили ФИФА пересмотреть свое решение о проведении чемпионата мира по футболу в РФ в 2018 году

-прекрасный способ России сэкономить, а какой-то европейской стране — потратиться. ЧМ по футболу — заведомо убыточное мероприятие.

3) В Европе говорят о прекращении переговоров по упрощению визового режима

-получат меньше туристических доходов, а россияне смогут сэкономить на поездках

4) говорят о возможной заморозке активов отдельных лиц, в случае если Россия не вступит в диалог по урегулированию конфликта

нашли кого напугать, россиян со средней зарплатой по стране в 300 долларов и тратами в 1000 долларов ежемесячно. Вы еще пригрозите навести порчу в бизнесе на этих самых «отдельных лиц», или на отворот в их любовных делах, смешно.

Напоминает гоголевского «вия» (Крым в кругу «друзей»):

Из того серьезного, что может возникнуть по отношению к России, это пересыхание потока недорогих денег в виде зарубежных кредитов. Однако уже давно пора вывести из американских облигаций государства-банкрота все российские деньги, и выдать их в виде займов своим же предприятиям под такой же процент.

В общем нет ни одного минуса, кроме как нарушения некоторого привычного хода вещей. Однако намного важнее на этом фоне объединиться с Китаем и остальными антиамериканскими странами.

США давно вынашивает планы свалить Россию. И, возможно в 2015 году, если все будет как есть сейчас, США удастся значительно опустить цены на нефть и попытаться устроить новый политический невроз в столице. Но не сейчас — это нереально подготовить все за полгода.

Так что проблема столкновений России и остального мира преувеличена. Глобализация экономики ввела в обойму стран, имеющих право голоса, многие государства, с которыми отношения лучше у России, чем у кого-то еще. И мир уже невозможно расчленить таким образом, чтобы без вреда для себя же отделить страну с 1/7 частью суши.

Из прошлого прогноза:

«Еще одна неделя роста из последних бычьих сил».

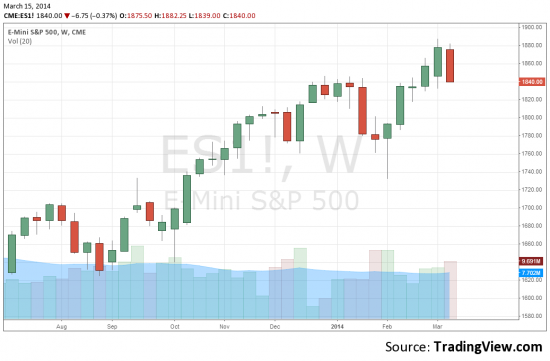

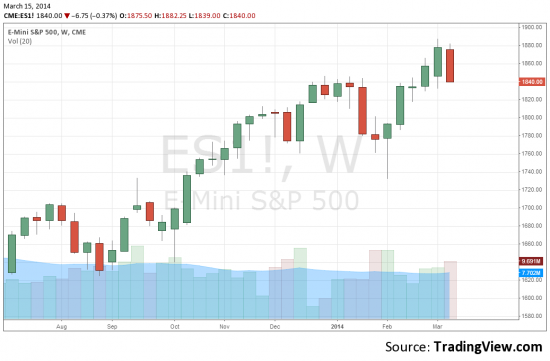

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Хорошая уверенная свеча вниз, и новая неделя должна продолжить откат под 1800 по новому контракту фсипа.

Что думают зарубежные авторы по текущей ситуации?

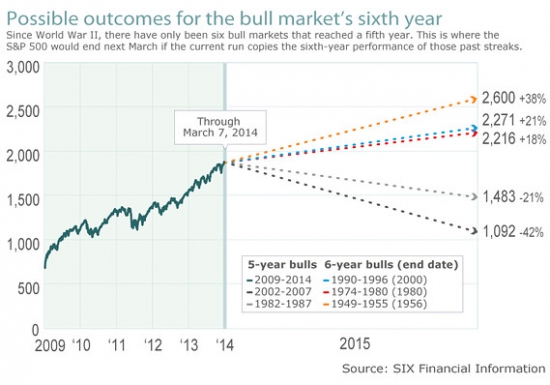

Сара Скуайр размышляет о возможных прогнозах на будущее:

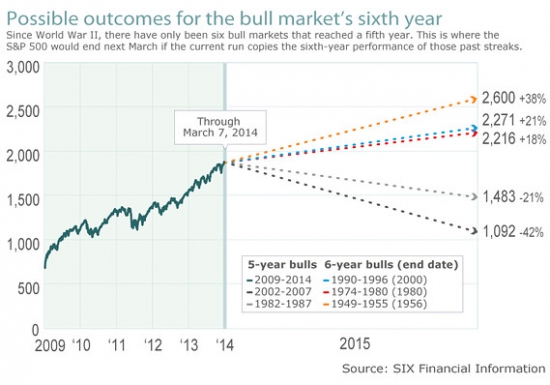

«Вот как S&P 500 может попасть на 2600 пунктов в следующем году:

В понедельник фондовый рынок США начинает свой шестой год роста. Со второй мировой войны только три бычьих рынка длительностью 5 лет продолжали расти в шестом году. Это не слишком большая статистика, но супер-сила двух из тех трех рынков заставила меня задуматься, „что, если?...“

Чтобы понять, что именно история может рассказать нам о будущем, команда специалистов спрогнозировала, на каком уровне S&P 500 закончит следующий год, если повторит шестилетний рост бычьих рынков пятидесятых, 1980-х и 1990-х.

Если рынок продолжит движение по аналогии с 1950-ми годами, то индекс должен вырасти еще на 38% до уровня в 2600 пунктов с пятничного закрытия на 1878 пунктах.

Конечно, ситуация может пойти и по аналогии с бычьим рынком, который завершился в 2007 году. Тогда индекс в следующие 12 месяцев потеряет 42% и окажется на 1092 пункта».

Примечание: Вилка понятна. Статистики предупреждают: ждите или +38%, или -42%.

Пол Десмонд, главный стратег и президент компании Lowry’s Research отмечает, что здоровье бычьего тренда можно оценить, наблюдая за внутренними индикаторами, которые позволяют увидеть общий аппетит инвесторов к накоплению акций.

Четыре этих индикатора включают в себя:

1. Новые максимумы за 52 недели;

2. Ширину рынка (линию роста/падения);

3. Капитализацию (малую, среднюю, крупную);

4. Процент акций, упавших на 20 или более процентов от их недавних максимумов.

1. Новые максимумы за 52 недели являются самым ранним предупреждением о нездоровье рынка. Следите за расхождениями между новыми максимумами индекса и новыми 52-недельными максимумами. Когда основной индекс, вроде S&P 500 достигает новых высот, однако число акций из его состава, достигших новых максимумов за год, начинает падать — то эта дивергенция является серьезным предупреждением. Десмонд отмечает, что этот индикатор может предупредить о надвигающейся опасности за год.

2. Следующий признак беды — расхождение между линией роста/снижения (advance/decline line) и широким рынком. Этот индикатор часто разворачивается за 6-8 месяцев до основного максимума. Десмонд подчеркивает, что новые максимумы за 52 недели и линия роста/снижения характеризуют «ширину» рынка — термин, который описывает степень вовлеченности участников рынка в его движение. Когда рынок близок к вершине, мы можем наблюдать крайнюю избирательность — все меньшее и меньшее количество акций двигают рынок вверх. Классический пример — «Nifty Fifty» в шестидесятые годы и кучка акций дот-комов, которые двигали вверх Nasdaq во время технологического пузыря.

3. Третий фактор — селективность по размеру рыночной капитализации. Десмонд заметил, что исторически первой группой, которая начинает отставать от рынка, являются акции малой капитализации. Нижние 50% рынка по капитализации первыми начинают давать сбои, в то время, как остальной рынок выглядит вполне здоровым. Обычно это начинает происходить за 6-8 месяцев до вершины. Следующие 35% бумаг по капитализации начинают отставать от рынка за 4-6 месяцев до вершины. Тенденция к тому, что индексы, в основном состоящие из компаний большой капитализации, достигают вершины последними, объясняется их структурой. Они являются взвешенными по рыночной капитализации и поэтому находятся во власти горстки компаний огромного размера.

4. Четвертый и последний фактор — процент акций в медвежьем тренде. Исходя из грубой оценки, любая бумага, упавшая на 20% от недавнего максимума, считается находящейся в медвежьем тренде. Во время здорового бычьего рынка доля таких акций не превышает 10%. По мере отставания бумаг с малой и средней капитализацией, доля таких бумаг будет расти. На момент типичного рыночного максимума, как правило, пятая часть бумаг уже находится в медвежьем тренде.

Что все это значит для текущего рынка? По словам Lowry’s, «вес доказательств говорит о продолжении здорового первичного бычьего тренда без признаков окончания». Для тех, кто опасается возможной вершины, это весьма оптимистичный прогноз.

Примечание: Проблема всех этих индикаторов в том, что достаточно увидеть -5-10% — и все станет медвежьим. И все индикаторы будут показывать противоположное, чем показывали на росте.

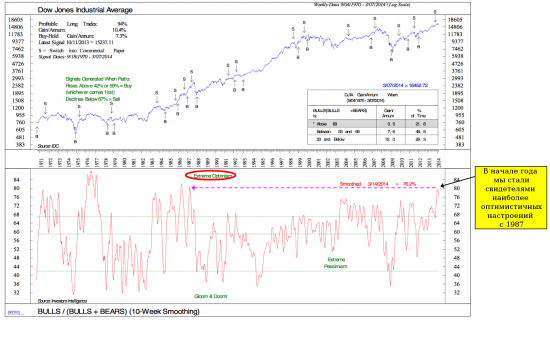

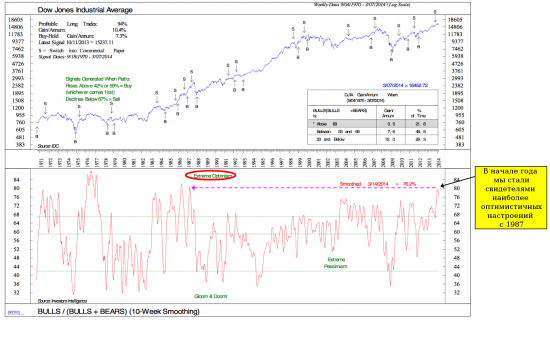

Блогер Тайхо указывает на экстремально высокие показатели оптимизма инвесторов:

«Оптимизм инвесторов, как показывают сглаженные средние данные из опроса Investor Intelligence, в настоящее время находится на самом высоком уровне за несколько десятилетий. В своем последнем информационном бюллетене Барри Банистер предупреждает, что в начале года оптимизм был на таком же уровне, как непосредственно перед обвалом 1987 года. График выше показывает, что обратный сигнал на продажу по-прежнему в силе».

Что ждет наш российский рынок на следующей неделе?

Из прошлого прогноза:

«Удар нанесен, и наш фондовый рынок обречен вместе с коррекцией у амеров сходить к 1200 по ММВБ, а то и ниже. Так что будут еще более низкие цены, и более вкусные — так по крайней мере видится сейчас. При этом я не отменяю цель 1540-70 по ММВБ к лету, но скорее всего расти мы будет только после падения американского рынка. Именно их непадение и создает сейчас основные риски, а вовсе не украинские события».

Последовал новый удар, сквозь 1250, и в один день, в пятницу причем, за полтора часа торгов, ММВБ убили к 1180, на -5%. Дисконт с фсипом увеличился до -670 пунктов. В прошлом году на растущем фсипе мы тоже показали как-то лои года при дисконте в 350 пунктов, и это было чрезмерным. Поэтому неудивительно то, что последовало далее — ММВБ выкупилась практически в ноль. В частности, Сбербанк прошел от 65.33 +10%, закрывшись около +3% после -7%. Однако это всего лишь пятничный подъем, а сама неделя оказалась в итоге прилично негативной: Сбербанк -10%, сберпреф (с дивидендами как у Газпрома)-14%, Северсталь -19%, Газпром и Роснефть более -4.5%.

Во всем этом есть важный момент: рынок абсолютно сейчас управляем крупным российским игроком. Да, выгружают паникеров и торопыг. Но при этом видно, что покупатели есть. Просто они предпочитают не останавливать падение, а «зашивать» проколы, рисуя бычьи выкупы.

Я полагаю, что есть высокие шансы с понедельника выйти вверх, с целью пройти 1300 к среде. Там мы впадем в зону неустойчивости. Если амеры продолжат падение, то возможно нас оттянет обратно вниз, к 1240-1260. После чего мы потихоньку пойдем вверх с целями 1550-70 по ММВБ к июню.

Процитирую часть своего утреннего обзора в пятницу, 14 марта:

«Странно, что все вокруг стали армагеддонить и кричать про 2008 год, про 1100 и 800 по мамбе — это СМИ нагнетают, а вы посмотрите на графики, -25-30% по фишкам уже есть, цены августа 2008 года. Многие сегодня ждут нового массового убиения рынка, но на мой взгляд, рынок продавать некому, только в сбере поймали кого-то крупного и ведут на выгрузку. и там от 66 вернутся к 75.

В общем я полагаю, что 1210-15 нас может остановить и мы вернемся выше 1250. На украине в пнд не думаю что нам что-то устроят страшно негативное, кроме разве что опять пролива с выкупом. Украина вообще вся в ценах, и вообще не она вовсе, а именно возможные приготовления к некой дате. Кто хочет — продал или допродается. На мой взгляд мы спокойно все выкупим и пройдем вверх, не торопясь, и никаких 1100 не будет, хотя амеры продолжат вниз. Все будет предложено выйти по лоям, — это да.

Далее, никто не верит в последующий сильный подъем — вторая ошибка, на мой взгляд. когда продавать будет некому, будут ставить большие биды и гнать цену вверх. В общем, сокращение дисконта — это более приоритетная рыночная задача, чем паниковать непонятно на чем. Я специально вообще никак не оцениваю украинские события, потому что оценивать нечего. Да, мы столкнулись с западным миром, в очередной раз. Но уже на этом и потеряли -30%. Ну а всерьез мстить нам могут начать не раньше чем в 2015, так как это очень сложная работа — играть против России, все надо подготовить. Поэтому я думаю что сходим мы и наверх еще, под дивиденды.

В общем диапазон 1150-1250 по ММВБ — для покупок, на мой взгляд, с достаточно высокими целями, +20+30%»

Удачи!

Источник:

34-ый номер еженедельного биржевого журнала WallStreet

walltra.de/#!magazine/index

1) Сенаторы США требуют исключить Россию из «большой восьмерки»

-тем самым сделав «семерку», неправомочной по всем значимым вопросам мирового уровня.

2) Они же предложили ФИФА пересмотреть свое решение о проведении чемпионата мира по футболу в РФ в 2018 году

-прекрасный способ России сэкономить, а какой-то европейской стране — потратиться. ЧМ по футболу — заведомо убыточное мероприятие.

3) В Европе говорят о прекращении переговоров по упрощению визового режима

-получат меньше туристических доходов, а россияне смогут сэкономить на поездках

4) говорят о возможной заморозке активов отдельных лиц, в случае если Россия не вступит в диалог по урегулированию конфликта

нашли кого напугать, россиян со средней зарплатой по стране в 300 долларов и тратами в 1000 долларов ежемесячно. Вы еще пригрозите навести порчу в бизнесе на этих самых «отдельных лиц», или на отворот в их любовных делах, смешно.

Напоминает гоголевского «вия» (Крым в кругу «друзей»):

Из того серьезного, что может возникнуть по отношению к России, это пересыхание потока недорогих денег в виде зарубежных кредитов. Однако уже давно пора вывести из американских облигаций государства-банкрота все российские деньги, и выдать их в виде займов своим же предприятиям под такой же процент.

В общем нет ни одного минуса, кроме как нарушения некоторого привычного хода вещей. Однако намного важнее на этом фоне объединиться с Китаем и остальными антиамериканскими странами.

США давно вынашивает планы свалить Россию. И, возможно в 2015 году, если все будет как есть сейчас, США удастся значительно опустить цены на нефть и попытаться устроить новый политический невроз в столице. Но не сейчас — это нереально подготовить все за полгода.

Так что проблема столкновений России и остального мира преувеличена. Глобализация экономики ввела в обойму стран, имеющих право голоса, многие государства, с которыми отношения лучше у России, чем у кого-то еще. И мир уже невозможно расчленить таким образом, чтобы без вреда для себя же отделить страну с 1/7 частью суши.

Из прошлого прогноза:

«Еще одна неделя роста из последних бычьих сил».

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Хорошая уверенная свеча вниз, и новая неделя должна продолжить откат под 1800 по новому контракту фсипа.

Что думают зарубежные авторы по текущей ситуации?

Сара Скуайр размышляет о возможных прогнозах на будущее:

«Вот как S&P 500 может попасть на 2600 пунктов в следующем году:

В понедельник фондовый рынок США начинает свой шестой год роста. Со второй мировой войны только три бычьих рынка длительностью 5 лет продолжали расти в шестом году. Это не слишком большая статистика, но супер-сила двух из тех трех рынков заставила меня задуматься, „что, если?...“

Чтобы понять, что именно история может рассказать нам о будущем, команда специалистов спрогнозировала, на каком уровне S&P 500 закончит следующий год, если повторит шестилетний рост бычьих рынков пятидесятых, 1980-х и 1990-х.

Если рынок продолжит движение по аналогии с 1950-ми годами, то индекс должен вырасти еще на 38% до уровня в 2600 пунктов с пятничного закрытия на 1878 пунктах.

Конечно, ситуация может пойти и по аналогии с бычьим рынком, который завершился в 2007 году. Тогда индекс в следующие 12 месяцев потеряет 42% и окажется на 1092 пункта».

Примечание: Вилка понятна. Статистики предупреждают: ждите или +38%, или -42%.

Пол Десмонд, главный стратег и президент компании Lowry’s Research отмечает, что здоровье бычьего тренда можно оценить, наблюдая за внутренними индикаторами, которые позволяют увидеть общий аппетит инвесторов к накоплению акций.

Четыре этих индикатора включают в себя:

1. Новые максимумы за 52 недели;

2. Ширину рынка (линию роста/падения);

3. Капитализацию (малую, среднюю, крупную);

4. Процент акций, упавших на 20 или более процентов от их недавних максимумов.

1. Новые максимумы за 52 недели являются самым ранним предупреждением о нездоровье рынка. Следите за расхождениями между новыми максимумами индекса и новыми 52-недельными максимумами. Когда основной индекс, вроде S&P 500 достигает новых высот, однако число акций из его состава, достигших новых максимумов за год, начинает падать — то эта дивергенция является серьезным предупреждением. Десмонд отмечает, что этот индикатор может предупредить о надвигающейся опасности за год.

2. Следующий признак беды — расхождение между линией роста/снижения (advance/decline line) и широким рынком. Этот индикатор часто разворачивается за 6-8 месяцев до основного максимума. Десмонд подчеркивает, что новые максимумы за 52 недели и линия роста/снижения характеризуют «ширину» рынка — термин, который описывает степень вовлеченности участников рынка в его движение. Когда рынок близок к вершине, мы можем наблюдать крайнюю избирательность — все меньшее и меньшее количество акций двигают рынок вверх. Классический пример — «Nifty Fifty» в шестидесятые годы и кучка акций дот-комов, которые двигали вверх Nasdaq во время технологического пузыря.

3. Третий фактор — селективность по размеру рыночной капитализации. Десмонд заметил, что исторически первой группой, которая начинает отставать от рынка, являются акции малой капитализации. Нижние 50% рынка по капитализации первыми начинают давать сбои, в то время, как остальной рынок выглядит вполне здоровым. Обычно это начинает происходить за 6-8 месяцев до вершины. Следующие 35% бумаг по капитализации начинают отставать от рынка за 4-6 месяцев до вершины. Тенденция к тому, что индексы, в основном состоящие из компаний большой капитализации, достигают вершины последними, объясняется их структурой. Они являются взвешенными по рыночной капитализации и поэтому находятся во власти горстки компаний огромного размера.

4. Четвертый и последний фактор — процент акций в медвежьем тренде. Исходя из грубой оценки, любая бумага, упавшая на 20% от недавнего максимума, считается находящейся в медвежьем тренде. Во время здорового бычьего рынка доля таких акций не превышает 10%. По мере отставания бумаг с малой и средней капитализацией, доля таких бумаг будет расти. На момент типичного рыночного максимума, как правило, пятая часть бумаг уже находится в медвежьем тренде.

Что все это значит для текущего рынка? По словам Lowry’s, «вес доказательств говорит о продолжении здорового первичного бычьего тренда без признаков окончания». Для тех, кто опасается возможной вершины, это весьма оптимистичный прогноз.

Примечание: Проблема всех этих индикаторов в том, что достаточно увидеть -5-10% — и все станет медвежьим. И все индикаторы будут показывать противоположное, чем показывали на росте.

Блогер Тайхо указывает на экстремально высокие показатели оптимизма инвесторов:

«Оптимизм инвесторов, как показывают сглаженные средние данные из опроса Investor Intelligence, в настоящее время находится на самом высоком уровне за несколько десятилетий. В своем последнем информационном бюллетене Барри Банистер предупреждает, что в начале года оптимизм был на таком же уровне, как непосредственно перед обвалом 1987 года. График выше показывает, что обратный сигнал на продажу по-прежнему в силе».

Что ждет наш российский рынок на следующей неделе?

Из прошлого прогноза:

«Удар нанесен, и наш фондовый рынок обречен вместе с коррекцией у амеров сходить к 1200 по ММВБ, а то и ниже. Так что будут еще более низкие цены, и более вкусные — так по крайней мере видится сейчас. При этом я не отменяю цель 1540-70 по ММВБ к лету, но скорее всего расти мы будет только после падения американского рынка. Именно их непадение и создает сейчас основные риски, а вовсе не украинские события».

Последовал новый удар, сквозь 1250, и в один день, в пятницу причем, за полтора часа торгов, ММВБ убили к 1180, на -5%. Дисконт с фсипом увеличился до -670 пунктов. В прошлом году на растущем фсипе мы тоже показали как-то лои года при дисконте в 350 пунктов, и это было чрезмерным. Поэтому неудивительно то, что последовало далее — ММВБ выкупилась практически в ноль. В частности, Сбербанк прошел от 65.33 +10%, закрывшись около +3% после -7%. Однако это всего лишь пятничный подъем, а сама неделя оказалась в итоге прилично негативной: Сбербанк -10%, сберпреф (с дивидендами как у Газпрома)-14%, Северсталь -19%, Газпром и Роснефть более -4.5%.

Во всем этом есть важный момент: рынок абсолютно сейчас управляем крупным российским игроком. Да, выгружают паникеров и торопыг. Но при этом видно, что покупатели есть. Просто они предпочитают не останавливать падение, а «зашивать» проколы, рисуя бычьи выкупы.

Я полагаю, что есть высокие шансы с понедельника выйти вверх, с целью пройти 1300 к среде. Там мы впадем в зону неустойчивости. Если амеры продолжат падение, то возможно нас оттянет обратно вниз, к 1240-1260. После чего мы потихоньку пойдем вверх с целями 1550-70 по ММВБ к июню.

Процитирую часть своего утреннего обзора в пятницу, 14 марта:

«Странно, что все вокруг стали армагеддонить и кричать про 2008 год, про 1100 и 800 по мамбе — это СМИ нагнетают, а вы посмотрите на графики, -25-30% по фишкам уже есть, цены августа 2008 года. Многие сегодня ждут нового массового убиения рынка, но на мой взгляд, рынок продавать некому, только в сбере поймали кого-то крупного и ведут на выгрузку. и там от 66 вернутся к 75.

В общем я полагаю, что 1210-15 нас может остановить и мы вернемся выше 1250. На украине в пнд не думаю что нам что-то устроят страшно негативное, кроме разве что опять пролива с выкупом. Украина вообще вся в ценах, и вообще не она вовсе, а именно возможные приготовления к некой дате. Кто хочет — продал или допродается. На мой взгляд мы спокойно все выкупим и пройдем вверх, не торопясь, и никаких 1100 не будет, хотя амеры продолжат вниз. Все будет предложено выйти по лоям, — это да.

Далее, никто не верит в последующий сильный подъем — вторая ошибка, на мой взгляд. когда продавать будет некому, будут ставить большие биды и гнать цену вверх. В общем, сокращение дисконта — это более приоритетная рыночная задача, чем паниковать непонятно на чем. Я специально вообще никак не оцениваю украинские события, потому что оценивать нечего. Да, мы столкнулись с западным миром, в очередной раз. Но уже на этом и потеряли -30%. Ну а всерьез мстить нам могут начать не раньше чем в 2015, так как это очень сложная работа — играть против России, все надо подготовить. Поэтому я думаю что сходим мы и наверх еще, под дивиденды.

В общем диапазон 1150-1250 по ММВБ — для покупок, на мой взгляд, с достаточно высокими целями, +20+30%»

Удачи!

Источник:

34-ый номер еженедельного биржевого журнала WallStreet

walltra.de/#!magazine/index

19 Комментариев

SPAYS17 марта 2014, 10:49Ванюта, за уборщицу плюс. однозначно:)+1

SPAYS17 марта 2014, 10:49Ванюта, за уборщицу плюс. однозначно:)+1 rosov17 марта 2014, 10:53+++++-2

rosov17 марта 2014, 10:53+++++-2 Green_Yard17 марта 2014, 11:05++++ — но в середине апреля я жду новые хаи по СНПИ теперь это уже будет не 1910-20, а вероятнее всего 1936-58, более точно можно будет сказать когда увидим ЛОУ марта, ну и примерять надо будет уже к июньскому фьючерсу-2

Green_Yard17 марта 2014, 11:05++++ — но в середине апреля я жду новые хаи по СНПИ теперь это уже будет не 1910-20, а вероятнее всего 1936-58, более точно можно будет сказать когда увидим ЛОУ марта, ну и примерять надо будет уже к июньскому фьючерсу-2 SPAYS17 марта 2014, 11:08походу на два субъекта в РФ станет больше + Севастополь и Крым.+1

SPAYS17 марта 2014, 11:08походу на два субъекта в РФ станет больше + Севастополь и Крым.+1

Читайте на SMART-LAB:

Berkshire Hathaway наращивает вложения в страхование

Инвестиционный фонд, основанный Уорреном Баффетом, Berkshire Hathaway увеличил в 4 кв. 25 года долю в американской страховой фирме Chubb до 8,7%, став в ней вторым по размеру акционером. Фонд...

11:50

ВТБ победил? Экономика в рецессии? Акции «Сбера» и «Яндекса»

Новая ставка ЦБ — спасение для экономики или отсрочка глубоких проблем? Пока одни ждут перезапуска бизнеса, другие говорят о скрытой рецессии и предупреждают: проценты уже съедают прибыль, а...

10:35