14 февраля 2014, 13:06

ОАО «Энел ОГК-5»

Цены на бирже у генерирующих компаний РФ всегда вызывали у меня удивление своим несоответствием с их финансовым состоянием.

Читаемые на форумах призывы к покупке и различные оценки, основанные на данных от начальника электромеханического цеха, вызывали только непонимаемый никем сарказм.

Это в прошлом, и графики подтвердили мою правоту, единственным положительным результатом которой, были не потерянные мною деньги.

На данный момент рынок ищет цену в не столь невменяемом диапазоне и возникает желание попытаться вновь исследовать проблему.

ОАО «Энел ОГК-5» имеет иностранного, итальянского мажоритария, которого должны интересовать не только производственные успехи в обеспечении благолепия не очень платежеспособного населения на бескрайних российских просторах.

Компания, наконец, озаботилась деньгами.

«30 октября 2013 года Совет директоров ОАО «Энел ОГК-5» утвердил дивидендную политику Общества. Согласно утвержденной дивидендной политике, Совет директоров Общества будет основывать рекомендации годовому Общему собранию акционеров Общества касательно выплаты дивидендов на том, что размер дивидендов должен составлять 40% от чистой прибыли от обычной хозяйственной деятельности по итогам предыдущего финансового года, определенной на основе консолидированной финансовой отчетности Общества, составленной в соответствии с МСФО.»

Глядя на прибыль по МСФО за последние два года, примерно в 5 ярдов, нетрудно посчитать, что 5 х 40% = 2 ярда. Делим на акции= 2 / 35,3 = 0,056 р.

Почему-то российские любители акций считают удовлетворяющей их нормой, денежную доходность в 5%.Мне трудно это объяснить, так как даже по безрисковой ставке ОФЗ можно получать до 8 %. Остаётся только засвидетельствовать факт и принять к расчётам.

0,056 / 5% =1,12 р.

Примерно такую же цену видим и на графике.

Остаётся прикинуть выполнимость этих великолепных планов обогащения.

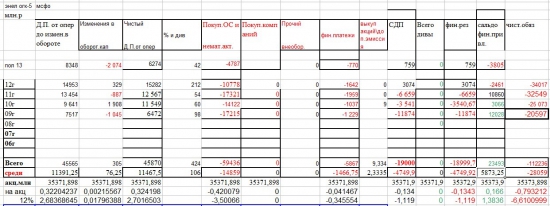

Как следует из денежной статистики, свободный денежный поток появился, только начиная с 12 года, и целиком пошёл на погашение раздутых обязательств.

Тем не менее, коэффициент рисков попытаюсь вывести из усреднённых данных за 4 года.

Среднегодовое сальдо фин. привлечения = 5,8 ярдов. Среднегодовые обязательства = 28 ярдов.

Стандартная операция по определению плеча риска = 28 / 5,8 = 4,8

Далее определяем условные деньги возможные к изъятию = 5,8 / 4,8 = 1,2 ярда.

Как видим, статистика пока на медвежьей стороне, т.к 1,2 / 35,3 = 0,034 р./ акцию.

Что гораздо меньше чем 40% от прошлых прибылей.

Т.о. допустимая, даже при 5% дивидендов цена покупки, смещается в район

= 0,034 / 5% = 0,68 р.

Что ж, дно может быть и не последним.

10 Комментариев