09 февраля 2014, 16:58

Текущий момент: почему рынок меняется. Часть 3

Первый пост из последующей серии я написал аккурат перед серьезной первой коррекцией на американском рынке за последние полгода. Те индикаторы риска, которые я отслеживаю, показывают, что американский рынок еще в первой половине января изменился. Что же произошло?

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

В результате такой ситуации, многие фонды, которые не видят на текущих уровнях рынка не видят value — капитулируют… и начинают присоедниться к общей толпе, не имея на то никакого желания. С этого момента начинает меняться фрактальная структура рынка. Википедия дает следующее определение фрактала - Фракта́л (лат. fractus — дроблёный, сломанный, разбитый) — геометрическая фигура, обладающая свойством самоподобия, то есть составленная из нескольких частей, каждая из которых подобна всей фигуре целиком. Меняется поведение одной и самой большой группы — долгосрочных инвесторов, чье поведение становится все более и более похожим на поведения краткосрочных спекулянтов — trend followers (т.е. следующих за трендом). И в результате начинает разрушаться фрактальная структура рынка — а это главная стабилизирующая сила рынка в целом.

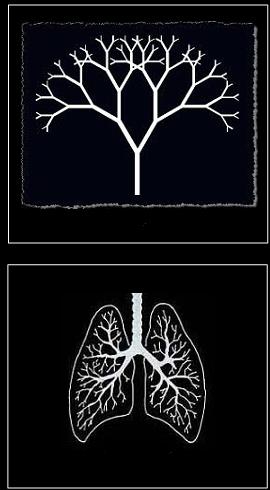

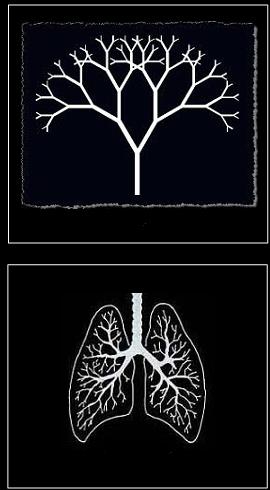

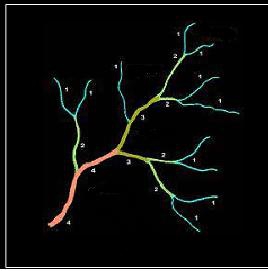

Главная особенность фрактала заключается в том, что имеет одинаковые паттерны как на макро, так и на микро уровнях, образуя так называемое самоподобие. Чтобы было более понятней, возьмите к примеру дерево — дуб или структуру ваших лёгких (по сути перевернутый дуб) или множество притоков одной реки, которые в целом образуют бассейн реки.

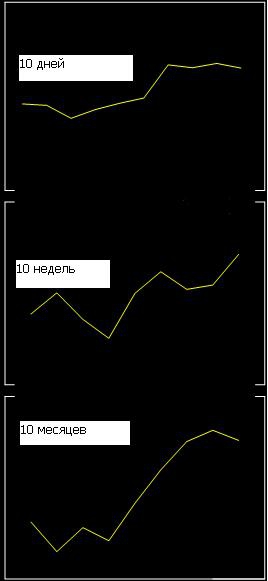

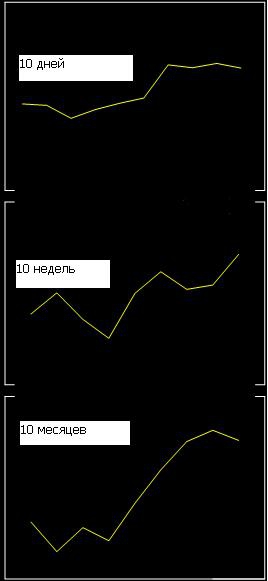

Все это примеры, созданные природой, показывающие как несколько звеньев одной цепи образуют единую структуру, при этом повторяя раз раз один и тот же паттерн образования звеньев. Таким же способом самооганизуются и рынки на фундаментальном уровне обладая самоподобием на разных временных отрезках. Например, при нормально функционирующем рынке, когда его фрактальная структура не нарушена, отдельные отрезки рынка очень похожи друг на друга. Как я уже указал выше, во второй половивне января фрактальная структура американского, европейского рынков была нарушена, а вот если взять три отрезка, имеющие одну и размерность, то, если не придираться к деталям — вы увидите их похожесть или самоподобие. Возьмем, к примеру, DAX — 10 дней, 10 недель и 10 месяцев.

Само объяснение фрактальной структуры рынков восходит восходит к Fractal Market Hypothesis (например, одноименная книга Fractal Market Hypothesis, Edgar Peters). В противоположенность более простой и более известной теории эффективности рынков (Efficient Market Hypothesis), теория фрактальности рынков говорит о том, что инвесторы не однородны в своих временны преподчтениях, то есть она утверждает, что рыночные участники имеют очень разнородные инвестиционные горизонты. Например, компьютеризированный торговый алгоритм может иметь «инвестиционный» горизонт, измеряемый долями секунды. С другой стороны инвестиционный горизонт какого-нибудь пенсионного фонда может измеряться десятилетиями.

Далее, между двумя этими крайними горизонтами лежит огромный спектр разных трейдеров, спекулянтов и инвесторов, чью временные горизонты могут варьироваться от нескольких минут, часов, дней до недель или нескольких месяцев. Существованиетакого широкого рейнджа инвестиицонных горизонтов является одной из причин, почему на приведенном выше графике немецкого индекса DAX на разных временных горизонтах вырисовываются самоподобные ценовые движения.

Также вкратце изложу основные поступалты фрактальной теории рынков:

1. Рынок состоит из огромного большинства участников с разными инвестиционными горизонтами

2. Любая информация, поступающая на рынок, оказывает разное влияние на разные временные горизонты

3. Текущие рыночные цены отражают комбинацию краткосрочных технических трейдов и долгосрочной фундаментальной оценки

4. Стабильность рынка зависит от ликвидности. Ликвдиность появляется тогда, когда инвесторы с различными инвестиционными горизонтами являются одинаково активными, но исчезает тогда, когда один временных горизонтов начинает доминировать над другими.

В природе фрактальные структуры развились по вполне естественным причинам. Они оптимизируют функциональную структуру объекта, для которой они были созданы.

Так, в случае с дубом или лёгкими человека, которые выполняют функцию дыхания. Фрактальная структура дерева или лёгких максимизирует площадь поверхности таким образом, чтобы она могла эффективно абсорбировать газ ( в случае с деревом — двуокись углерода, в случае с легкими — кислород).

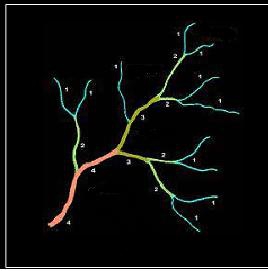

Если мы вернемся к картинке с рекой, то фрактальная структура притоков реки также максимизирует способность бассейна реки в целом собирать дождевую воду как можно с большей площади земли и обеспечить ее переток в реку. Также обстоит дело и с рынком: его фрактальная структура служит целям оптимизации. А цель одна — обеспечить максимизацию его стабильного функционирования. Потому что ценовое влияние разных информационных потоков, поступающих на рынок (заявки на пособия по безработице, индексы уверенности потребителей или бизнеса, розничные продажи, взгляды Бернанке или Йелен, Драги, убытки или прибыли отдельных компаний и тд тп) является как бы суммой мнений максимального количества участников с разыми инвестиционными горизонтами — от миллисекунд до десятилетий. Другими словами, когда нет доминирования ни одного из временных горизонтов — механика развития цены стабильна.

Важно отметить, что инвесторы с разными временными горзонтами фокусируются на разных сигналах рынка с целью совершения ими сделок. Так, трейдер с коротким инвестиционным горизонтом фокусируется на техническом анализе, так называемом моментуме рынка и текущем его настроении (сентименте). С другой стороны, долгосочного инвестора мало беспокоит, например, текущий сентимент. Вместо этого, он обычно имеет в качестве базы для принятия решений byu/sell фундаметальные вещи (фундаментальный анализ), а также стоимостные критерии (valuations).

Например, если сегодня случиось резкое движение вниз, в результате которого произошло пробитие какой-нибудь линии поддержки, краткосрочный трейдер интепретирует его как sell-сигнал, а долгосрочный инвестор, наоброт, увидит в снижении рынка хорошую buy opportunity, которую ждал, как, например, коррекции на растущем рынке, чтобы войти в него по более низкой цене. Таким образом, в моменте, спрос и предложение акций находит равновесное состояние без сильных ценовых движений. Но, если на рынке начинают доминировать трейдеры с краткосрочным временным горизонтом, то резкий sell off вызовет еще большее количество ордеров на продажу и ценовые колебания станут значительными. В этом случае, в отличие от первого, рынок уже не найдет своего равновесного состояния без сильного движения вниз.

Это приводит нас к критически значимому выводу: риск рыночной нестабильности резко вырастает и вероятность наступления критического события для рынка также возрастает, когда фрактальная структура рынка оказывается нарушенной. Опасность заключается в том, что перестает существовать стабилизирующая рынок разнородность его оценок, так как все более и более короткий временной горизонт начинает доминировать. Такое состояние может случиться тогда, когда инвесторы с долгосрочным горизонтом перестают участвовать в рынке или начинают вести себя как краткосрочные trend folllowers, или когда алгоритмический трейдинг, в моменте, забирает наибольшую долю рыночной активности.

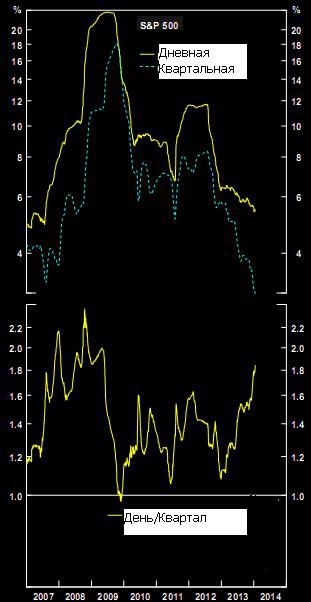

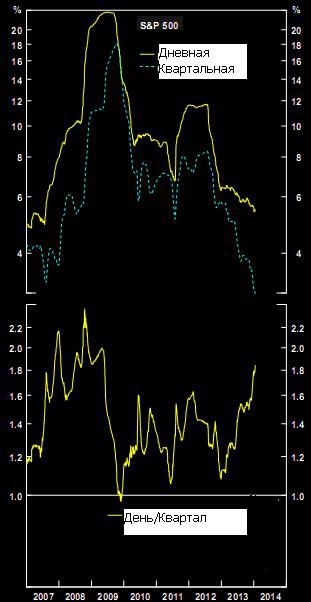

Как измерить нарушение фрактальной структуры рынка, что называется, в рельном времени и можно ли его вообще измерить? Ответ, да, можно. И нужно при этом смотреть на волатильность. Если фрактальная структура рынка стабильна, волатильность будь то дневная, недельная, месячная (или другая частота) должна демонстировать самоподобие на каждом интервале вверх или вниз с предсказуемым множителем. Не вдаваясь в технические детали, измерение такого множителя — это корень квадратный из периодичности. Например, недельная волатильность может быть представлена как волатильность дневная помноженная на корень квадратный из пяти (потому что в недели пять рабочих дней); квартальная волатильность, соотвественно, квадратный корень из 65 (так как в квартале 65 рабочих дней) и тд. При корректировке на такой множитель, если краткосрочная волатильность сильно отличается от долгосрочной волатильности — это как раз и означает, что один из временных горизонтов начинает доминировать над другим. Другими слова говоря, фрактальная структура рынка становится нарушенной. Так вот, на момент написания первого поста, посвященного 1987 году, произошел такой случай. Третий, за семь лет — первй раз в конце 2007 года, второй в декабре 2010 года. Все эти случаи приводят к одному очень важному выводу:

нарушение фрактальной структуры рынка не приводит к критическому событию (в экономике или политике). Но всем критическим событиям (2008 год и европейский кризис 2011 года) предществовало нарушение фрактальной структуры рынка.

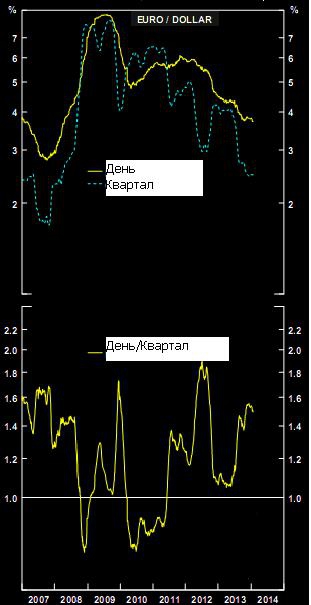

Вот соотвествующий график, который я увидел 17 января —

На нижнем графике, чем выше линия от 1, тем сильнее распад фратальной структуры рынка.

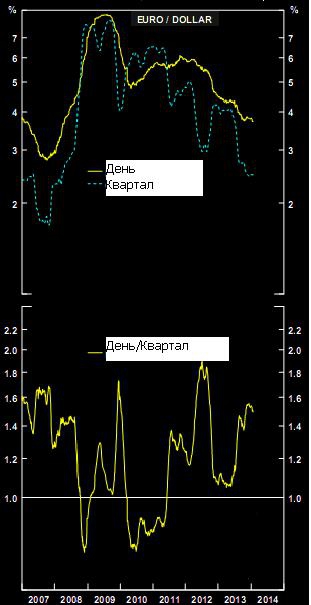

Сейчас еще случилась одна удивительная картинка, что для меня честно говоря, явилось неожиданностью:

Фрактальная структура нарушена в паре евро/доллар. Пока даже не представляю, что такое может произойти с евро и в какую сторону она пойдет, но со 100% могу сказть, что это движение состоится. Есть предположение (кстати, если у кого есть какие мысли по поводу евро пишите). Недавно инвестировал в турецкий рынок и теперь самым активным образом мониторю все рики, ассоциированные с ним. Так, вот 70% из 340 миллиардного деноминоированного в долларах долга приходится на частный сектор. Из них 44% — краткорочный долг, что составляет около 150 миллиардов долларов. Большую часть этого долга держат местные банки, а их главные кредиторы бынки Франции, Испании, Греции и Великобритании. И возникает вопрос насколько местные банки-должники захеджировали этот долг, уичтывая, что падение местной валюты — турецкой лиры против доллара составило 60%. При этом очень много заняли денег турецкие девеорперы. Я пока не имею понятия, если дефолтнет кто-то из турецких банков или девелоперов, насколько это скажется в целом на мировой финансовой системе. Понятно, что будет некая цепная реакция: дефолт турецкого банка вызовет проблемы у его кредиторов из Европы. А европейским кредиторам еще не самим до сих пор не хватает капитала около 600 млрд евро. Все это наслаивается на плохую политическую обстановку в Турции. Между прочим, в России в 2008 году было не что похожее: уже в январе-феврале 1998-го были понятны проблемы страны, где также была трудная политическая обстановка, но в итоге все произошло только в августе. Тогда бытовало мнение, что дефолт России не повлияет на мировую фин систему. Турция тоже маленькая страна, может события, происходящие в ней никак не повляют на мировую финсистему и я сгущаю краски, преувеличивая риски? С другой стороны, многие учасники рынка за время QE набрали приличный леверидж, который тоже подвержен циклам: он может не только расти, но и снажаться. Просто, снижение левериджа в системе — это очень больно.

Для описания модели оценки риска начну немного издалека. Как известно, с психологической точки зрения рынком двигают две эмоции: страх и жадность. Исторический опыт показывает, что любой пузырь на рынке берет свое начало из человеческой жадности. Это хорошо все понимают. Однако, и страх может оказывать тоже самое влияние на рынок и приводить не к дивжению вниз, а к движению наверх! Страх неучастия в росте, когда все кругом зарабатывают легкие деньги, страх оказаться в стороне заставляют людей буквально вскакивать в растущий тренд, несмотря на что, разум подсказывает — будь в стороне.

Долгосрочные профессиональные инвесторы очень хорошо знают, что иногда лучшей рыночной стратегией является стратегия — не поддаваться действиям большой иневстиционно-спекулятивной толпы. Но они также боятся давления с обратной стороны — в сегодняшней высококонкурентной индустрии управления активами даже относительно краткосрочная underperfomance (т.е. результат хуже индекса) может привести к очень негативным последвиям в виде оттока клиентов и перехода их к более успешным управляющим. По итогам 2013 года 100% хедж фондов, которые используют макро стратегию и 93% фондов со стратегией лонг/шорт, проиграли индексу S&P 500 (по данным HSBC Alternative Investment group). Большинство из них работает по систему 2- 20, когда с активов клиента взымается 2% комиссии за управление и 20% дополнительно так называемого perfomance fee (дохода за успешное управлпение). Все они проиграли самой простой стратегии «купи и держи» — инвестиции в ETF — S&P 500 SPDR ETF (SPY), взымающему комиссию только 0,1%. Дела обстоят еще хуже — это уже второй год подряд, когда указанные хедж-фонды проигрывают индексу. Даже те долгосрочные фонды, которые инвестируют как в акции, так и в облигации, при меньшем количестве акций против индекса (underweight stocks) также показали худшие результаты.

В результате такой ситуации, многие фонды, которые не видят на текущих уровнях рынка не видят value — капитулируют… и начинают присоедниться к общей толпе, не имея на то никакого желания. С этого момента начинает меняться фрактальная структура рынка. Википедия дает следующее определение фрактала - Фракта́л (лат. fractus — дроблёный, сломанный, разбитый) — геометрическая фигура, обладающая свойством самоподобия, то есть составленная из нескольких частей, каждая из которых подобна всей фигуре целиком. Меняется поведение одной и самой большой группы — долгосрочных инвесторов, чье поведение становится все более и более похожим на поведения краткосрочных спекулянтов — trend followers (т.е. следующих за трендом). И в результате начинает разрушаться фрактальная структура рынка — а это главная стабилизирующая сила рынка в целом.

Главная особенность фрактала заключается в том, что имеет одинаковые паттерны как на макро, так и на микро уровнях, образуя так называемое самоподобие. Чтобы было более понятней, возьмите к примеру дерево — дуб или структуру ваших лёгких (по сути перевернутый дуб) или множество притоков одной реки, которые в целом образуют бассейн реки.

Все это примеры, созданные природой, показывающие как несколько звеньев одной цепи образуют единую структуру, при этом повторяя раз раз один и тот же паттерн образования звеньев. Таким же способом самооганизуются и рынки на фундаментальном уровне обладая самоподобием на разных временных отрезках. Например, при нормально функционирующем рынке, когда его фрактальная структура не нарушена, отдельные отрезки рынка очень похожи друг на друга. Как я уже указал выше, во второй половивне января фрактальная структура американского, европейского рынков была нарушена, а вот если взять три отрезка, имеющие одну и размерность, то, если не придираться к деталям — вы увидите их похожесть или самоподобие. Возьмем, к примеру, DAX — 10 дней, 10 недель и 10 месяцев.

Само объяснение фрактальной структуры рынков восходит восходит к Fractal Market Hypothesis (например, одноименная книга Fractal Market Hypothesis, Edgar Peters). В противоположенность более простой и более известной теории эффективности рынков (Efficient Market Hypothesis), теория фрактальности рынков говорит о том, что инвесторы не однородны в своих временны преподчтениях, то есть она утверждает, что рыночные участники имеют очень разнородные инвестиционные горизонты. Например, компьютеризированный торговый алгоритм может иметь «инвестиционный» горизонт, измеряемый долями секунды. С другой стороны инвестиционный горизонт какого-нибудь пенсионного фонда может измеряться десятилетиями.

Далее, между двумя этими крайними горизонтами лежит огромный спектр разных трейдеров, спекулянтов и инвесторов, чью временные горизонты могут варьироваться от нескольких минут, часов, дней до недель или нескольких месяцев. Существованиетакого широкого рейнджа инвестиицонных горизонтов является одной из причин, почему на приведенном выше графике немецкого индекса DAX на разных временных горизонтах вырисовываются самоподобные ценовые движения.

Также вкратце изложу основные поступалты фрактальной теории рынков:

1. Рынок состоит из огромного большинства участников с разными инвестиционными горизонтами

2. Любая информация, поступающая на рынок, оказывает разное влияние на разные временные горизонты

3. Текущие рыночные цены отражают комбинацию краткосрочных технических трейдов и долгосрочной фундаментальной оценки

4. Стабильность рынка зависит от ликвидности. Ликвдиность появляется тогда, когда инвесторы с различными инвестиционными горизонтами являются одинаково активными, но исчезает тогда, когда один временных горизонтов начинает доминировать над другими.

В природе фрактальные структуры развились по вполне естественным причинам. Они оптимизируют функциональную структуру объекта, для которой они были созданы.

Так, в случае с дубом или лёгкими человека, которые выполняют функцию дыхания. Фрактальная структура дерева или лёгких максимизирует площадь поверхности таким образом, чтобы она могла эффективно абсорбировать газ ( в случае с деревом — двуокись углерода, в случае с легкими — кислород).

Если мы вернемся к картинке с рекой, то фрактальная структура притоков реки также максимизирует способность бассейна реки в целом собирать дождевую воду как можно с большей площади земли и обеспечить ее переток в реку. Также обстоит дело и с рынком: его фрактальная структура служит целям оптимизации. А цель одна — обеспечить максимизацию его стабильного функционирования. Потому что ценовое влияние разных информационных потоков, поступающих на рынок (заявки на пособия по безработице, индексы уверенности потребителей или бизнеса, розничные продажи, взгляды Бернанке или Йелен, Драги, убытки или прибыли отдельных компаний и тд тп) является как бы суммой мнений максимального количества участников с разыми инвестиционными горизонтами — от миллисекунд до десятилетий. Другими словами, когда нет доминирования ни одного из временных горизонтов — механика развития цены стабильна.

Важно отметить, что инвесторы с разными временными горзонтами фокусируются на разных сигналах рынка с целью совершения ими сделок. Так, трейдер с коротким инвестиционным горизонтом фокусируется на техническом анализе, так называемом моментуме рынка и текущем его настроении (сентименте). С другой стороны, долгосочного инвестора мало беспокоит, например, текущий сентимент. Вместо этого, он обычно имеет в качестве базы для принятия решений byu/sell фундаметальные вещи (фундаментальный анализ), а также стоимостные критерии (valuations).

Например, если сегодня случиось резкое движение вниз, в результате которого произошло пробитие какой-нибудь линии поддержки, краткосрочный трейдер интепретирует его как sell-сигнал, а долгосрочный инвестор, наоброт, увидит в снижении рынка хорошую buy opportunity, которую ждал, как, например, коррекции на растущем рынке, чтобы войти в него по более низкой цене. Таким образом, в моменте, спрос и предложение акций находит равновесное состояние без сильных ценовых движений. Но, если на рынке начинают доминировать трейдеры с краткосрочным временным горизонтом, то резкий sell off вызовет еще большее количество ордеров на продажу и ценовые колебания станут значительными. В этом случае, в отличие от первого, рынок уже не найдет своего равновесного состояния без сильного движения вниз.

Это приводит нас к критически значимому выводу: риск рыночной нестабильности резко вырастает и вероятность наступления критического события для рынка также возрастает, когда фрактальная структура рынка оказывается нарушенной. Опасность заключается в том, что перестает существовать стабилизирующая рынок разнородность его оценок, так как все более и более короткий временной горизонт начинает доминировать. Такое состояние может случиться тогда, когда инвесторы с долгосрочным горизонтом перестают участвовать в рынке или начинают вести себя как краткосрочные trend folllowers, или когда алгоритмический трейдинг, в моменте, забирает наибольшую долю рыночной активности.

Как измерить нарушение фрактальной структуры рынка, что называется, в рельном времени и можно ли его вообще измерить? Ответ, да, можно. И нужно при этом смотреть на волатильность. Если фрактальная структура рынка стабильна, волатильность будь то дневная, недельная, месячная (или другая частота) должна демонстировать самоподобие на каждом интервале вверх или вниз с предсказуемым множителем. Не вдаваясь в технические детали, измерение такого множителя — это корень квадратный из периодичности. Например, недельная волатильность может быть представлена как волатильность дневная помноженная на корень квадратный из пяти (потому что в недели пять рабочих дней); квартальная волатильность, соотвественно, квадратный корень из 65 (так как в квартале 65 рабочих дней) и тд. При корректировке на такой множитель, если краткосрочная волатильность сильно отличается от долгосрочной волатильности — это как раз и означает, что один из временных горизонтов начинает доминировать над другим. Другими слова говоря, фрактальная структура рынка становится нарушенной. Так вот, на момент написания первого поста, посвященного 1987 году, произошел такой случай. Третий, за семь лет — первй раз в конце 2007 года, второй в декабре 2010 года. Все эти случаи приводят к одному очень важному выводу:

нарушение фрактальной структуры рынка не приводит к критическому событию (в экономике или политике). Но всем критическим событиям (2008 год и европейский кризис 2011 года) предществовало нарушение фрактальной структуры рынка.

Вот соотвествующий график, который я увидел 17 января —

На нижнем графике, чем выше линия от 1, тем сильнее распад фратальной структуры рынка.

Сейчас еще случилась одна удивительная картинка, что для меня честно говоря, явилось неожиданностью:

Фрактальная структура нарушена в паре евро/доллар. Пока даже не представляю, что такое может произойти с евро и в какую сторону она пойдет, но со 100% могу сказть, что это движение состоится. Есть предположение (кстати, если у кого есть какие мысли по поводу евро пишите). Недавно инвестировал в турецкий рынок и теперь самым активным образом мониторю все рики, ассоциированные с ним. Так, вот 70% из 340 миллиардного деноминоированного в долларах долга приходится на частный сектор. Из них 44% — краткорочный долг, что составляет около 150 миллиардов долларов. Большую часть этого долга держат местные банки, а их главные кредиторы бынки Франции, Испании, Греции и Великобритании. И возникает вопрос насколько местные банки-должники захеджировали этот долг, уичтывая, что падение местной валюты — турецкой лиры против доллара составило 60%. При этом очень много заняли денег турецкие девеорперы. Я пока не имею понятия, если дефолтнет кто-то из турецких банков или девелоперов, насколько это скажется в целом на мировой финансовой системе. Понятно, что будет некая цепная реакция: дефолт турецкого банка вызовет проблемы у его кредиторов из Европы. А европейским кредиторам еще не самим до сих пор не хватает капитала около 600 млрд евро. Все это наслаивается на плохую политическую обстановку в Турции. Между прочим, в России в 2008 году было не что похожее: уже в январе-феврале 1998-го были понятны проблемы страны, где также была трудная политическая обстановка, но в итоге все произошло только в августе. Тогда бытовало мнение, что дефолт России не повлияет на мировую фин систему. Турция тоже маленькая страна, может события, происходящие в ней никак не повляют на мировую финсистему и я сгущаю краски, преувеличивая риски? С другой стороны, многие учасники рынка за время QE набрали приличный леверидж, который тоже подвержен циклам: он может не только расти, но и снажаться. Просто, снижение левериджа в системе — это очень больно.

теперь вообще не понятно побегут ли из амерских бондов или наоборот спрос только увеличится.

Материал из Википедии — свободной энциклопедии

1) Фрактальный анализ рынков

— новое направление анализа валютного и фондового рынка. Родоначальником фрактального анализа рынков является Бенуа Мандельброт, описавший теорию в своей книге в соавторстве с Ричардом Л. Хадсоном «(Не)послушные рынки: фрактальная революция в финансах.» Следующим исследователем, внесшим вклад в развитие фрактальной теории рынка, является Эдгар Петерс.

Фрактальный анализ рынков, в отличие от теории эффективных рынков, постулирует зависимость будущих цен от их прошлых изменений. Таким образом, процесс ценообразования на рынках глобально детерминирован, зависим от «начальных условий», то есть прошлых значений. Локально же процесс ценообразования случаен, то есть в каждом конкретном случае цена имеет два варианта развития. Фрактальный анализ рынков напрямую исходит из фрактальной теории и заимствует свойства фракталов для получения прогнозов.

Основные свойства фракталов на рынке:

Рыночные диаграммы обладают фрактальной размерностью.Фрактальная размерность рыночной диаграммы всегда 1<D<2

Рыночные диаграммы обладают свойством масштабной инвариантности или скейлинга. Разные временные интервалы самоподобны.

Рыночные диаграммы всегда образуют определенную структуру, обладающую уникальными свойствами.

Рыночные фракталы обладают «памятью» о своих «начальных условиях».

2) Гипотеза эффективного рынка (англ. efficient market hypothesis, EMH)

— гипотеза, согласно которой вся существенная информация немедленно и в полной мере отражается на рыночной курсовой стоимости ценных бумаг. Различают слабую, среднюю и сильную формы гипотезы эффективного рынка. Эта гипотеза была сформулирована американским экономистом Юджином Фама[1].

Гипотеза эффективного рынка может быть сформулирована следующим образом: рынок является эффективным в отношении какой-либо информации, если она сразу и полностью отражается в цене актива. Что делает эту информацию бесполезной для получения сверхприбылей.

Принято различать три формы рыночной эффективности:

слабая форма эффективности, если стоимость рыночного актива полностью отражает прошлую информацию, касающуюся данного актива (общедоступная в настоящий момент времени информация о прошлом состоянии рынка, прежде всего по динамике курсовой стоимости и объемах торговли финансовым активом);

средняя форма эффективности, если стоимость рыночного актива полностью отражает не только прошлую, но и публичную информацию (текущая информация, которая становится общедоступной в настоящий момент времени, предоставленная в текущей прессе, отчётах компаний, выступлениях государственных служащих, аналитических прогнозах и т.п.);

сильная форма эффективности, если стоимость рыночного актива полностью отражает всю информацию — прошлую, публичную и внутреннюю (инсайдерская информация, которая известна узкому кругу лиц в силу служебного положения, или иных обстоятельств).

> Не вдаваясь в технические детали, измерение такого множителя — это корень квадратный из периодичности.

Здесь ещё можно было привести очень простой пример про банальную MA, чтобы было понятнее.

МА на больших таймфреймах с меньшим периодом = MA на малых ТФ с бОльшим периодом. Проверить можно на любом графике за 1 минуту. Осознать за час (если сильно тупить) =)

Если по другому перефразировать данную тему (как и l-way)-

Краткосрочная волатильность всегда опережает долгосрочную, снижается и увеличивается сначала краткосрочная. Если внутридневная волатильность повысилась на долгосрочном тренде, это признак возможных изменений на рынке. Ликвидация тренда (в том числе позиций крупного таймфрейма) происходит на резких движениях в разных направлениях.

Я особо за Турцией не служе, лишь беглым взглядам по развивающимся рынкам. И пока они не в моде… Сейчас больше в ипотеке, REITs, в анализе сквозных ипотечных бумаг,… и отчетностях компаний. Очень слабо на мой взгляд отсчитуются.

Вот непонятно — VIX при беспрецедентной денежной накачке не дошел до лоя 2007 около 25 %.И правильно ли это связывать?

Т.е. при обновлении лоя VIX — S&P будет около 1960-1970.

Заранее благодарю!

В контексте статьи, не подумал о элементарном…

По паре евро/доллар, Америке и Китаю выгоден дорогой евро, самой Европе — нет, вот и смотрим кто пересилит, по моему ответ очевиден.

Пока пара находится в середине по видимому согласованного (и прикрытого безлимитными СВОПами) диапазона, при этом уже полтора года в ростущем тренде с типичным углом наклона, и для ожидаемого практически всеми укрепления доллара (как справедливо заметил Bampi_Johnson), для начала надо бы сломать этот тренд (закрываться под ним с последующим подтверждением). На мой скромный взгляд, не плохой случай проверить фрактальную теорию, в частности упомянутый принцип самоподобия :-)).

Если обновить на сегодняшний день этот график, возможно, что повысилась дневная волатильность.

biznes-kniga.com/dide-sornette-kak-predskazyvat-kraxi-finansovyx-rynkov/

Тест модели для 1987-го года (как и для многих других) представлен в книге в явном виде