05 февраля 2014, 14:14

Роснефть. Отчетность 13 года.

«Бой в Крыму, всё в дыму, ничего не видно.» Старая народная поговорка.

Бурные сообщения информ.агенств и комментарии аналитиков,

как всегда, похожи на репортёрский дым, за которым не виден «Крым».

Изучаем фактуру сами.

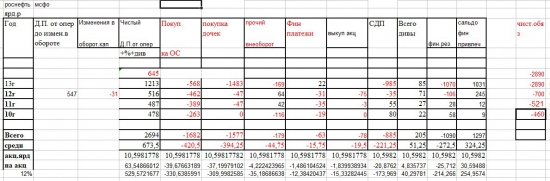

Из отчётности видно как поглощение ТНК ВР трансформировалось в рост обязательств .

Это не только кредиты, но и предоплаты по договорам поставки нефти.

То, что предоплаты по-другому отражаются в отчётности, чем обычная долговая нагрузка не ускользнёт от внимания, если использовать в расчётах чистые обязательства.

Именно соотношение чистых обязательств и денег, доступных к распоряжению и отражает реальную инвестиционную стоимость компании.

Так как предыдущие данные малоинформативные, ввиду резких изменений в текущем моменте, то и смотреть лучше на цифры только 13 года.

За прошлые годы имеет смысл отметить только рост обязательств, чуть обгоняющий рост денежных потоков.

Интерес инвесторов расположен в основе своей в дивидендах, а не в мифах дымовых завес аналитиков.

Им и займёмся.

Обязательства несущие в себе рыночные риски =2890 ярд.р.

Деньги доступные к распоряжению измерим традиционным способом.

Ден.поток – капзатраты.

Имеем= 1213-568 = 645 млрд.

Т.о. отношение = 2890/ 645 =4,48 раза. Или 4,5 года, или половина инвест.цикла.

Используя деревенский способ обратной пропорции, известный только в глубоко законспирированных масонских кругах, получаем прикидку возможных годовых дивидендов.

645 / 4,48 = 143,9 млрд или 143,9 / 10,59 = 13,6 р/ акцию

Каким-то удивительным чудом эта цифра напоминает четверть прибыли по МСФО, делённую на к-во акций и соответственно будущие дивиденды.

С 13 г всё ясно и всех интересует перспектива.

За дымом можно отметить сообщение, что

«Роснефть» прогнозирует рост капзатрат в 2014 году до 700 млрд руб

http://pda.1prime.ru/0/%7B437C0C02-8DB0-11E3-8BAD-421705245505%7D.uif

Сложно назвать эту новость возбуждающей интерес к покупке.

Т.к. дальнейший рост дивидендов становится неочевидным, и многое будет зависеть от цен на нефть.

Касаясь текущей оценки и дисконтируя дивиденды по ставке 6% получаем цену в

12,5 / 6% =208 р.

Если, конечно, ставить Роснефть вровень со Штатовскими казначейками и дисконтировать в рублях и по 3% то можно получить 12,5 / 3 % =417 р.

Но пока, столь сногсшибательная идея, не посещает чью-то больную голову.

11 Комментариев

Александр Шадрин05 февраля 2014, 22:37молодца!)0

Александр Шадрин05 февраля 2014, 22:37молодца!)0