01 декабря 2013, 17:58

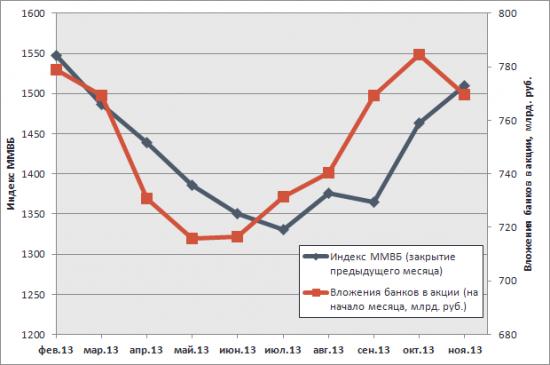

Банки и акции

Прим.: «вложения банков в акции» — данные из месячной отчетности банков ЦБ РФ (по 101-й форме). Взято на banki.ru

Читайте на SMART-LAB:

USD/CAD: потенциал для укрепления подходит к исчерпанию

Канадский доллар торговался довольно волатильно: после повторной попытки возобновить укрепление столкнулся с серьезным барьером, который заставил снова умеренно ослабнуть. После первой волны роста...

17.02.2026

на истории конечно хорошо, но думаю на практике, это сложно применить будет

ссылку себе сохранил, как дополнительный реальный индикатор, вполне пойдет