10 ноября 2013, 23:31

Просто про опционы. Глава седьмая.

Глава седьмая, в которой мы продолжаем говорить о волатильности за пивом.

Мы сидели в пивном баре, куда нас затащил Седой, мотивируя что на ресторан он в этот раз не заработал, а здесь лучшее пиво в этой местности. Решение было принято с удивительным результатом голосования при двух против и одном воздержавшемся. Седой не отличался склонностью к компромиссам.

…

— Ну что, бубновый король, заводи свою шарманку. — Седой громко поставил свою пустую кружку на стол и вызывающе посмотрел на меня.

— Почему бубновый король? — удивился я новому обращению

— Да потому, что ты чемпион по бубнению. Что поведаешь нам на этот раз?

— Леха, когда уже тебе надоест меня чморить?

— Ну я же любя, гномяшка! — Седой перегнулся через стол и огромной пятерней почесал мне голову. — Давай уже, открывай занавес. Три звонка давно было.

— Итак мы закончили на том, что для покупателя волатильности тэта течет постоянно и дает минус, а рехеджи, благодаря гамме, дают плюс, но только когда рынок ходит.

Я решил напомнить, что рассказывал в прошлые выходные.

— Допустим, мы купили волатильность и ты решила хеджить дельту после движения в 100 условных пунктов, и дельта у нас накапливается в 20 фьючей. — Обратился я к Вике, — А Леха решил хеджить через 50 условных пунктов, и дельта у него будет только 10.

Седой поднял только что принесенную кружку и кивнул, как будто одобрял, что будет хеджить именно десятью фьючами, никак не меньше.

— И вот начинается ваше соревнование. Тэта у вас утекает одинаково, а вот гамму вы хеджите по разному. Получается такая игра: у каждого в руках решето, или песочные часы без дна, через которые медленно вытекает время.

— Боже, какая аллегория, — закатила глаза Алиса.

— Перед вами линия финиша, — продолжал я не обращая внимания, — которая начинает равномерно удаляться. Как только время выйдет — финиш останавливается и мы смотрим на результат.

— На какой еще результат? — Не поняла Вика.

— А вы должны идти вперед. Но по определенным правилам. Вот рынок уйдет на 50 пунктов и Леха может сделать один шаг. Потом ушел еще на 50, то есть в сумме на 100 пунктов в сторону — Леха сделает еще один шаг, а ты, Вика, сделаешь сразу четыре.

— Почему четыре?

— Вспоминаем прошлую неделю. Прибыль Лехи от рехеджа считается как «Дельта умножить на пройденные пункты разделить на два». То есть 10*50/2 = 250. А твоя прибыль равна 100*20/2 = 1000. То есть в 4 раза больше прибыли Лехи за один рехедж.

— То есть если рехедж в два раза длиннее, то прибыль в четыре раза больше? — уточнила Вика. — Надо на два умножать что ли?

— Нет, не на два. — поправил я, — а в степени два. То есть если ты увеличишь ширину рехеджа в 3 раза, то он будет случаться в 9 раз реже, но и прибыль от него будет в 9 раз больше.

— Ну ты не убегай от нас с решетом, гном. Чего с игрой то нашей? Как прибыль представим? — Седой, похоже, заинтересовался.

— А прибыль будет тогда, когда ты зайдешь за финишную черту. И чем дальше ты зайдешь за нее— тем больше прибыль. — я вернулся к объяснению борьбы тэты и гаммы. — Финиш отъезжает равномерно, поэтому если так получилось, что на старте у тебя произошло несколько рехеджей, то ты сразу забежишь за финиш, и в принципе, можешь уже зафиксировать прибыль, так как тэта еще особо не навредила стоимости опционов, а гаммы ты уже собрал.

— То есть покупка волатильности это быстрая игра? — не поняла Вика.

— Нет, этот пример скорее исключение. Так покупают опционы перед большими движениями, например как недавно было с Бернанке или Драги. Купили перед важным объявлением, сделали несколько рехеджей и закрыли. Но тут есть риск, что спреды съедят всю прибыль или большую ее часть, поэтому обычно торговля волатильностью — это длительный забег. На несколько дней или даже недель.

— Получается финиш едет от меня, а я его должна догнать?

— Не только догнать, но и перегнать. И причем убежать от него как можно дальше вперед. Чем дальше — тем больше прибыль.

— И насколько важно как мы будем рехеджить? Что от этого зависит?

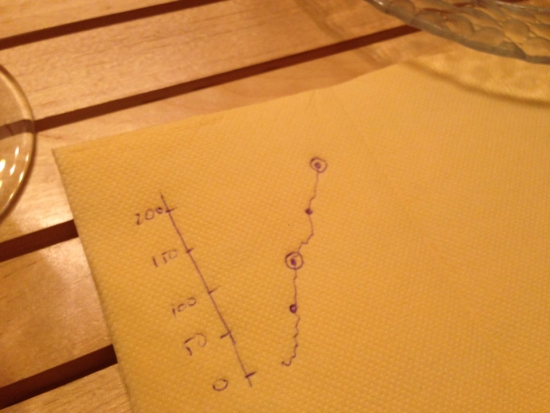

— Если взять много много дней или даже лет и сделать тесты, то статистика показывает что большой разницы нет. Но если мы берем всего несколько дней или недель, то тут появляются интересные ситуации. Вот смотри.

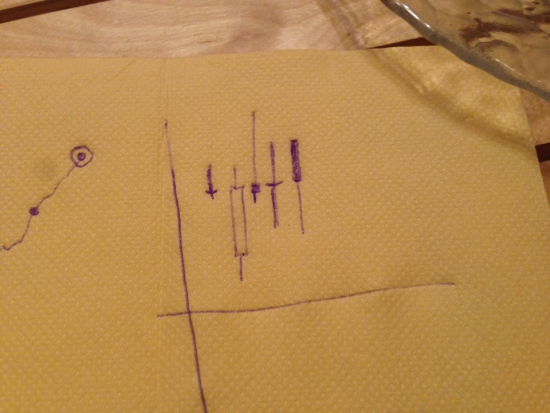

Я вытер жирные от куриных крылышек пальцы о салфетку и взяв новую стал рисовать.

— Например рынок начал ходить вот так. 50 пунктов вверх, 50 вниз, 50 вверх 50 вниз. И так 10 раз. Прибыль Лехи составит 10 * 250 = 2500 пунктов. А твоя сколько?

— Получается нисколько, я же ни разу рехеджи не сделала. — протянула Вика.

— Точно. Отсюда вывод номер раз: если ты не ждешь больших движений, то рехеджить надо мелкими шагами. Это надежнее.

— А если жду?

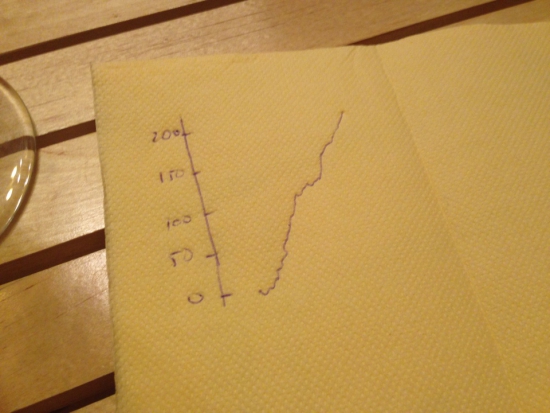

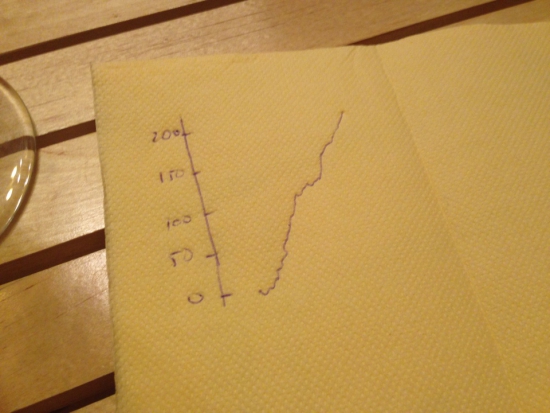

— А теперь нарисуем вот такой сценарий: рынок начал безоткатно расти, и вырос на 200 пунктов. Сколько рехеджей сделал Леха?

— Четыре?

— Да. И заработал 1000 пунктов (4*250), а ты?

— Два рехеджа. По тысяче каждый. То есть 2000, да?

— Верно! При длинном движении и купленной гамме — лучше хеджить реже. А теперь представим какого-нибудь умного карапуза, который решил хеджить через 200 пунктов. Какой у него будет результат?

— Надо для начала понять, с какой дельтой он придет к финишу. — Не высовывая лица из литровой кружки гулко сказал Седой.

— Дельта будет 40. Мы предполагаем, что она накапливается равномерно. — ответил я.

— Тогда 40*200/2 = 4000 — быстро посчитала Вика.

— Точно. Хитрый карапуз заработал больше всех на большом движении, так как собрал его целиком. А Леха, например, перестраховывался, и фиксировал прибыль каждые 50 пунктов.

Седой посмотрел на меня как-то недобро, как будто я сказал, что он делал что-то постыдное.

— Но если представить, что рынок прошел только 190 пунктов и вернулся обратно — стратегия Лехи была бы полностью оправдана, так как до двухсот не дотянули совсем чуть чуть, и карапузу досталась бы только дырка от бублика — ни одного рехеджа.

Седой довольный откинулся на стуле, как будто действительно заработал на этом движении. Вообще, мимика седого после определенной дозы алкоголя была многогранна как икосаэдр.

— Кстати, мы подошли еще к одной теме, которая мало где освещается. Всем более менее понятно, какая у опциона подразумеваемая волатильность (IV), хотя, как мы выяснили, ввиду временных искажений за выходные и ночь — даже это не всегда всем понятно наверняка. Но есть еще одна штука, как «историческая волатильность». Ее еще иногда называют HV. (Historical Volatility).

— Так! Слушаем внимательно! — Седой сказал это так громко, что Алиса даже вздрогнула, оторвавшись от айфона. — Эта часть гномячьего монолога моя самая любимая. Помню, как он ей меня на прошлый новый год грузил. Я даже протрезвел тогда от этих откровений. Почти.

— Спасибо за анонс, — поклонился я. — так вот, HV — это такая штука, которая похожа на большое заблуждение. Например вы помните, в первом классе школы говорили: нельзя вычитать из меньшего большее! А потом вдруг мы узнаем что можно. И есть отрицательные числа. Потом нам говорили — нельзя извлекать корни из отрицательных чисел! А стоило поступить в институт, как выясняется что и из -4 можно извлечь квадратный корень. Да мало ли вещей, которые сначала упрощают, а потом оказывается, что это не так.

— Да да, — пробормотал Седой, — даже параллельные прямые могут пересечься.

— Я это все к чему. Многим втирают фразы, что мол «историческая волатильность сейчас ниже чем подразумеваемая, надо продавать опционы» или «историческая волатильность растет, надо покупать». А что такое историческая волатильность?

— Ну, так это то, как ходил фьючерс до этого. — уверенно сказала Вика.

— Когда ходил? За последние пять минут? Или за последний год?

— Наверное есть какой-то стандартный период или подход. — уже менее уверенно ответила она.

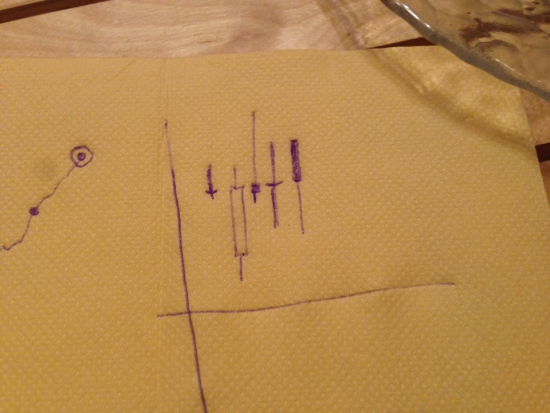

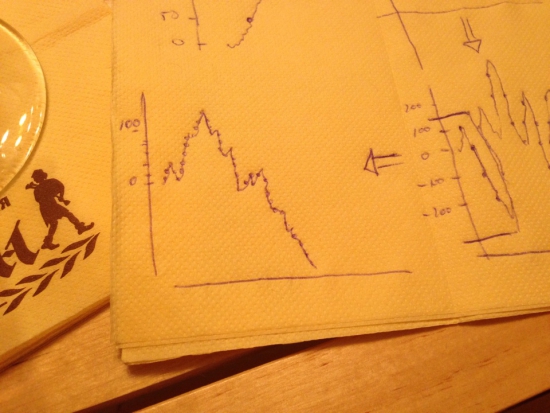

— А скажи, зачем мне какой-то стандартный период, если я торгую волатильность здесь и сейчас? И может быть даже нестандартно? Вот смотри, допустим рынок имеет вот такие дневные свечки.

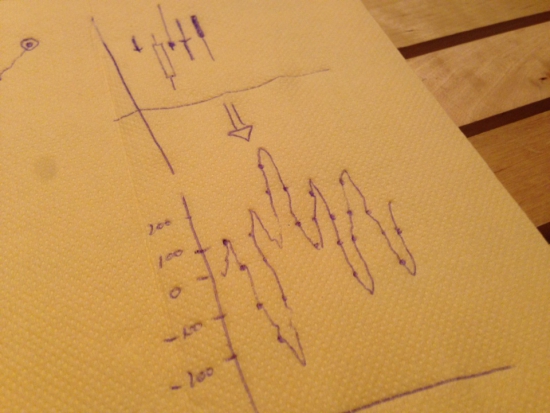

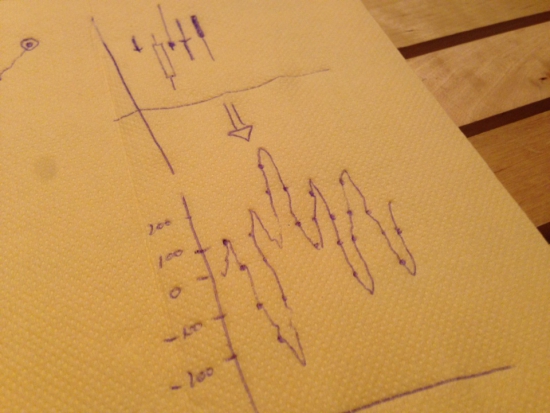

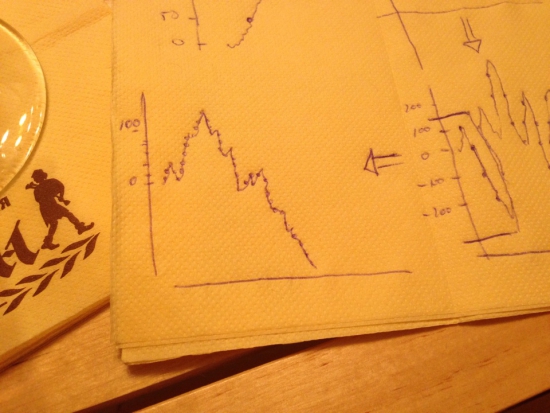

— Какая у него волатильность, если делать рехеджи на закрытие дня? Да никакой! Ноль!!! — я, признаться, разошелся от пива, и говорил достаточно возбужденно. — Рынок по наблюдению этого торговца стоит на месте. А теперь увеличим масштаб и посмотрим, как торгует тот, что делает рехеджи раз в условных 100 пунктов.

— Для него волатильность уже повыше. Он сделал наверное пару десяток рехеджей, и заработал на покупке гаммы сколько-то пунктов. Правда, мы не знаем, сколько отдал на тэте, но явно у него результат лучше чем у первого трейдера. И возьмем еще одного. Он торгует через условные 20 пунктов.

— Как видишь, этот трейдер сделал кучу рехеджей, и показал еще какой-то результат. Так какая историческая волатильность на этом участке?

Вика молчала.

— Да нет ответа. Равно как нет ответа — какая погода сейчас в России. У якута который думает о том сколько варежек одеть сейчас на охоту — одна, у москвича который смотрит сколько солнечных дней будет на неделе — другая, у кубанца, который оценивает погоду как было в среднем за сезон уборки зерновых — третья. А вам говорят на аналитическом сайте: Историческая погода в России — 15 градусов. Браво! Оно вам надо?

— Так, а что делать то? Как считать?

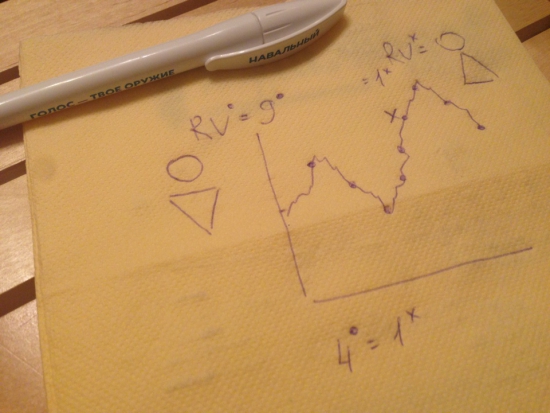

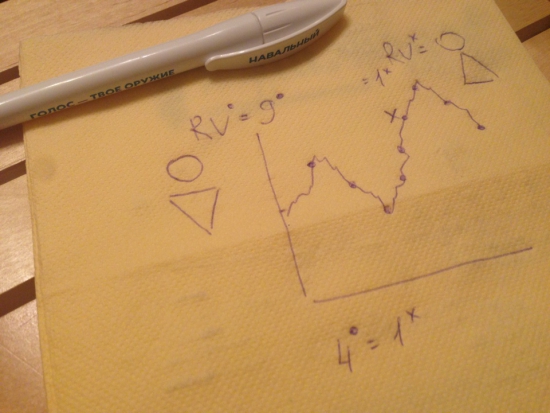

— Не использовать термин HV. Совсем. Так как это частный случай одного способа рехеджа, причем проведенного идеально по закрытию дня. Один из миллионов. У торговца волатильностью есть только одна волатильность, если он хочет взять ее из прошлого, и называется она RV или Realized Volatility (Реализованная волатильность). И показывает она именно то, сколько волатильность была при используемом стиле рехеджа. Все остальное — к твоей стратегии не имеет никакого отношения, как не имеет отношение погода 16 в Красноярске, причем средняя за две недели, для рыбака в Астрахани.

— А в чем она должна выражаться, эта реализованная волатильность?

— Вообще можно тоже в процентах считать. Хотя, Леха, я пожалуй раскрою твой маленький секрет? — я обратился к Седому и он безразлично зевнул, соглашаясь, — Леха считает и сравнивает волатильность в терминах денег. Ну вот как мы сейчас выясняли, 250 ты заработала 1000 или 2000 условных пунктов. Это и есть стоимость хождения рынка при выбранном способе измерения этого хождения. Это и есть твоя волатильность.

— Ее, кстати, можно и с тетой сравнить легко. Не то что обычные проценты. — добавил Седой.

— И все таки, про историческую волатильность, — не сдавалась Вика, — я видела, люди рассчитывают HV. Даже выражение такое читала: дневное окно, недельное окно. Это что, тоже все ересь?

— Ну почему ересь. — я наконец успокоился и сбавил тон, — какую-то информацию почерпнуть можно. Ведь если тебе сказали, что в России в среднем -20С за месяц, ты можешь понять, что за окном явно не лето. Так и по волатильности рассчитанной недельным окном — можно получить представление о грубом уровне хождения рынка.

— Понятно… среднее по больнице, да?

— Вообще-то да. Но не беда. То, что волатильностей много — это даже плюс. Можно торговать сотней разных способов, с разной надежностью и разными рисками. Может даже повезти, и найдешь идеальную тропинку.

— Это еще что за зверь? — спросила Алиса.

— Я тебе скажу, дорогая, — обнял ее за плечи Седой, — это тропинка домой в кроватку. А про тропинку в опционах гном на следующей неделе расскажет. Давайте уже брать решето с водой и бежать в сторону дома. По четыре шага за раз.

PS: Стас, без обид :)

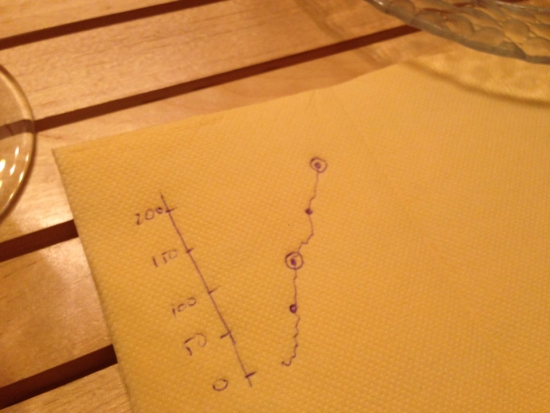

PPS: Забыл добавить: результат игры Седого и Вики.

Мы сидели в пивном баре, куда нас затащил Седой, мотивируя что на ресторан он в этот раз не заработал, а здесь лучшее пиво в этой местности. Решение было принято с удивительным результатом голосования при двух против и одном воздержавшемся. Седой не отличался склонностью к компромиссам.

…

— Ну что, бубновый король, заводи свою шарманку. — Седой громко поставил свою пустую кружку на стол и вызывающе посмотрел на меня.

— Почему бубновый король? — удивился я новому обращению

— Да потому, что ты чемпион по бубнению. Что поведаешь нам на этот раз?

— Леха, когда уже тебе надоест меня чморить?

— Ну я же любя, гномяшка! — Седой перегнулся через стол и огромной пятерней почесал мне голову. — Давай уже, открывай занавес. Три звонка давно было.

— Итак мы закончили на том, что для покупателя волатильности тэта течет постоянно и дает минус, а рехеджи, благодаря гамме, дают плюс, но только когда рынок ходит.

Я решил напомнить, что рассказывал в прошлые выходные.

— Допустим, мы купили волатильность и ты решила хеджить дельту после движения в 100 условных пунктов, и дельта у нас накапливается в 20 фьючей. — Обратился я к Вике, — А Леха решил хеджить через 50 условных пунктов, и дельта у него будет только 10.

Седой поднял только что принесенную кружку и кивнул, как будто одобрял, что будет хеджить именно десятью фьючами, никак не меньше.

— И вот начинается ваше соревнование. Тэта у вас утекает одинаково, а вот гамму вы хеджите по разному. Получается такая игра: у каждого в руках решето, или песочные часы без дна, через которые медленно вытекает время.

— Боже, какая аллегория, — закатила глаза Алиса.

— Перед вами линия финиша, — продолжал я не обращая внимания, — которая начинает равномерно удаляться. Как только время выйдет — финиш останавливается и мы смотрим на результат.

— На какой еще результат? — Не поняла Вика.

— А вы должны идти вперед. Но по определенным правилам. Вот рынок уйдет на 50 пунктов и Леха может сделать один шаг. Потом ушел еще на 50, то есть в сумме на 100 пунктов в сторону — Леха сделает еще один шаг, а ты, Вика, сделаешь сразу четыре.

— Почему четыре?

— Вспоминаем прошлую неделю. Прибыль Лехи от рехеджа считается как «Дельта умножить на пройденные пункты разделить на два». То есть 10*50/2 = 250. А твоя прибыль равна 100*20/2 = 1000. То есть в 4 раза больше прибыли Лехи за один рехедж.

— То есть если рехедж в два раза длиннее, то прибыль в четыре раза больше? — уточнила Вика. — Надо на два умножать что ли?

— Нет, не на два. — поправил я, — а в степени два. То есть если ты увеличишь ширину рехеджа в 3 раза, то он будет случаться в 9 раз реже, но и прибыль от него будет в 9 раз больше.

— Ну ты не убегай от нас с решетом, гном. Чего с игрой то нашей? Как прибыль представим? — Седой, похоже, заинтересовался.

— А прибыль будет тогда, когда ты зайдешь за финишную черту. И чем дальше ты зайдешь за нее— тем больше прибыль. — я вернулся к объяснению борьбы тэты и гаммы. — Финиш отъезжает равномерно, поэтому если так получилось, что на старте у тебя произошло несколько рехеджей, то ты сразу забежишь за финиш, и в принципе, можешь уже зафиксировать прибыль, так как тэта еще особо не навредила стоимости опционов, а гаммы ты уже собрал.

— То есть покупка волатильности это быстрая игра? — не поняла Вика.

— Нет, этот пример скорее исключение. Так покупают опционы перед большими движениями, например как недавно было с Бернанке или Драги. Купили перед важным объявлением, сделали несколько рехеджей и закрыли. Но тут есть риск, что спреды съедят всю прибыль или большую ее часть, поэтому обычно торговля волатильностью — это длительный забег. На несколько дней или даже недель.

— Получается финиш едет от меня, а я его должна догнать?

— Не только догнать, но и перегнать. И причем убежать от него как можно дальше вперед. Чем дальше — тем больше прибыль.

— И насколько важно как мы будем рехеджить? Что от этого зависит?

— Если взять много много дней или даже лет и сделать тесты, то статистика показывает что большой разницы нет. Но если мы берем всего несколько дней или недель, то тут появляются интересные ситуации. Вот смотри.

Я вытер жирные от куриных крылышек пальцы о салфетку и взяв новую стал рисовать.

— Например рынок начал ходить вот так. 50 пунктов вверх, 50 вниз, 50 вверх 50 вниз. И так 10 раз. Прибыль Лехи составит 10 * 250 = 2500 пунктов. А твоя сколько?

— Получается нисколько, я же ни разу рехеджи не сделала. — протянула Вика.

— Точно. Отсюда вывод номер раз: если ты не ждешь больших движений, то рехеджить надо мелкими шагами. Это надежнее.

— А если жду?

— А теперь нарисуем вот такой сценарий: рынок начал безоткатно расти, и вырос на 200 пунктов. Сколько рехеджей сделал Леха?

— Четыре?

— Да. И заработал 1000 пунктов (4*250), а ты?

— Два рехеджа. По тысяче каждый. То есть 2000, да?

— Верно! При длинном движении и купленной гамме — лучше хеджить реже. А теперь представим какого-нибудь умного карапуза, который решил хеджить через 200 пунктов. Какой у него будет результат?

— Надо для начала понять, с какой дельтой он придет к финишу. — Не высовывая лица из литровой кружки гулко сказал Седой.

— Дельта будет 40. Мы предполагаем, что она накапливается равномерно. — ответил я.

— Тогда 40*200/2 = 4000 — быстро посчитала Вика.

— Точно. Хитрый карапуз заработал больше всех на большом движении, так как собрал его целиком. А Леха, например, перестраховывался, и фиксировал прибыль каждые 50 пунктов.

Седой посмотрел на меня как-то недобро, как будто я сказал, что он делал что-то постыдное.

— Но если представить, что рынок прошел только 190 пунктов и вернулся обратно — стратегия Лехи была бы полностью оправдана, так как до двухсот не дотянули совсем чуть чуть, и карапузу досталась бы только дырка от бублика — ни одного рехеджа.

Седой довольный откинулся на стуле, как будто действительно заработал на этом движении. Вообще, мимика седого после определенной дозы алкоголя была многогранна как икосаэдр.

— Кстати, мы подошли еще к одной теме, которая мало где освещается. Всем более менее понятно, какая у опциона подразумеваемая волатильность (IV), хотя, как мы выяснили, ввиду временных искажений за выходные и ночь — даже это не всегда всем понятно наверняка. Но есть еще одна штука, как «историческая волатильность». Ее еще иногда называют HV. (Historical Volatility).

— Так! Слушаем внимательно! — Седой сказал это так громко, что Алиса даже вздрогнула, оторвавшись от айфона. — Эта часть гномячьего монолога моя самая любимая. Помню, как он ей меня на прошлый новый год грузил. Я даже протрезвел тогда от этих откровений. Почти.

— Спасибо за анонс, — поклонился я. — так вот, HV — это такая штука, которая похожа на большое заблуждение. Например вы помните, в первом классе школы говорили: нельзя вычитать из меньшего большее! А потом вдруг мы узнаем что можно. И есть отрицательные числа. Потом нам говорили — нельзя извлекать корни из отрицательных чисел! А стоило поступить в институт, как выясняется что и из -4 можно извлечь квадратный корень. Да мало ли вещей, которые сначала упрощают, а потом оказывается, что это не так.

— Да да, — пробормотал Седой, — даже параллельные прямые могут пересечься.

— Я это все к чему. Многим втирают фразы, что мол «историческая волатильность сейчас ниже чем подразумеваемая, надо продавать опционы» или «историческая волатильность растет, надо покупать». А что такое историческая волатильность?

— Ну, так это то, как ходил фьючерс до этого. — уверенно сказала Вика.

— Когда ходил? За последние пять минут? Или за последний год?

— Наверное есть какой-то стандартный период или подход. — уже менее уверенно ответила она.

— А скажи, зачем мне какой-то стандартный период, если я торгую волатильность здесь и сейчас? И может быть даже нестандартно? Вот смотри, допустим рынок имеет вот такие дневные свечки.

— Какая у него волатильность, если делать рехеджи на закрытие дня? Да никакой! Ноль!!! — я, признаться, разошелся от пива, и говорил достаточно возбужденно. — Рынок по наблюдению этого торговца стоит на месте. А теперь увеличим масштаб и посмотрим, как торгует тот, что делает рехеджи раз в условных 100 пунктов.

— Для него волатильность уже повыше. Он сделал наверное пару десяток рехеджей, и заработал на покупке гаммы сколько-то пунктов. Правда, мы не знаем, сколько отдал на тэте, но явно у него результат лучше чем у первого трейдера. И возьмем еще одного. Он торгует через условные 20 пунктов.

— Как видишь, этот трейдер сделал кучу рехеджей, и показал еще какой-то результат. Так какая историческая волатильность на этом участке?

Вика молчала.

— Да нет ответа. Равно как нет ответа — какая погода сейчас в России. У якута который думает о том сколько варежек одеть сейчас на охоту — одна, у москвича который смотрит сколько солнечных дней будет на неделе — другая, у кубанца, который оценивает погоду как было в среднем за сезон уборки зерновых — третья. А вам говорят на аналитическом сайте: Историческая погода в России — 15 градусов. Браво! Оно вам надо?

— Так, а что делать то? Как считать?

— Не использовать термин HV. Совсем. Так как это частный случай одного способа рехеджа, причем проведенного идеально по закрытию дня. Один из миллионов. У торговца волатильностью есть только одна волатильность, если он хочет взять ее из прошлого, и называется она RV или Realized Volatility (Реализованная волатильность). И показывает она именно то, сколько волатильность была при используемом стиле рехеджа. Все остальное — к твоей стратегии не имеет никакого отношения, как не имеет отношение погода 16 в Красноярске, причем средняя за две недели, для рыбака в Астрахани.

— А в чем она должна выражаться, эта реализованная волатильность?

— Вообще можно тоже в процентах считать. Хотя, Леха, я пожалуй раскрою твой маленький секрет? — я обратился к Седому и он безразлично зевнул, соглашаясь, — Леха считает и сравнивает волатильность в терминах денег. Ну вот как мы сейчас выясняли, 250 ты заработала 1000 или 2000 условных пунктов. Это и есть стоимость хождения рынка при выбранном способе измерения этого хождения. Это и есть твоя волатильность.

— Ее, кстати, можно и с тетой сравнить легко. Не то что обычные проценты. — добавил Седой.

— И все таки, про историческую волатильность, — не сдавалась Вика, — я видела, люди рассчитывают HV. Даже выражение такое читала: дневное окно, недельное окно. Это что, тоже все ересь?

— Ну почему ересь. — я наконец успокоился и сбавил тон, — какую-то информацию почерпнуть можно. Ведь если тебе сказали, что в России в среднем -20С за месяц, ты можешь понять, что за окном явно не лето. Так и по волатильности рассчитанной недельным окном — можно получить представление о грубом уровне хождения рынка.

— Понятно… среднее по больнице, да?

— Вообще-то да. Но не беда. То, что волатильностей много — это даже плюс. Можно торговать сотней разных способов, с разной надежностью и разными рисками. Может даже повезти, и найдешь идеальную тропинку.

— Это еще что за зверь? — спросила Алиса.

— Я тебе скажу, дорогая, — обнял ее за плечи Седой, — это тропинка домой в кроватку. А про тропинку в опционах гном на следующей неделе расскажет. Давайте уже брать решето с водой и бежать в сторону дома. По четыре шага за раз.

PS: Стас, без обид :)

PPS: Забыл добавить: результат игры Седого и Вики.

Читайте на SMART-LAB:

Тарифы как инфляционный фактор: почему ожидания снижения ставок остывают

Индекс доллара DXY удерживается в плюсе и торгуется выше важной зоны 97.50 в европейские часы во вторник. На первый взгляд это выглядит парадоксально: решение Верховного суда США против тарифной...

24.02.2026

О чем намозгоштормили сегодня в Mozgovik Research?

Доброго! Традиционный мозговой штурм перенесся на вторник из-за праздника.

Продолжаю держать в курсе.

24.02.2026

ручка зачетная )

Далеко забрались!!!

Крассавцы!!!