01 июля 2013, 00:30

Инвестиционная Стратегия, июль 2013 (пока черновик)

Оглавление:

предыдыдущие стратегии:

03/06 стратегия июнь 2013

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

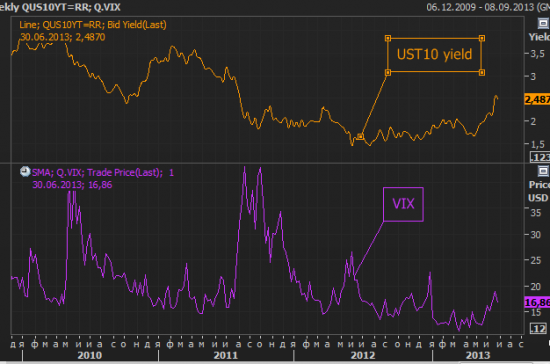

Основные итоги июня на рынках

Июнь был интересным. Волатильность выросла. Главные события:

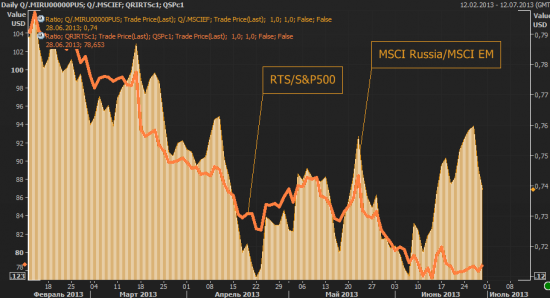

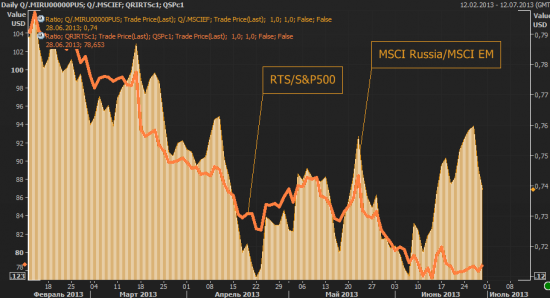

Еще одна тенденция июня — российский рынок перестал показывать динамику хуже рынка. Весь июнь российский рынок откупали относительно EM, только в последние дни июня произошел «выход». Относительно S&P500, РТС падать перестал, но и расти не спешит.

Конечно, это может говорить о том, что наш рынок уже слишком дешевый в глазах инвесторов и они не готовы его продавать дальше. Это может быть первый hint о том, что наш рынок достиг локального дна и дальше уже мощно падать не будет. Но я пока такой прямой вывод делать не буду, т.к. есть вероятность, что underperformance может вернуться.

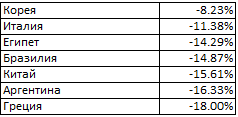

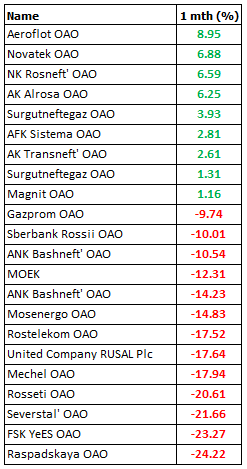

Лидеры и аутсайдеры месяца на РФР (с 28.05 по 28.06 в рублях):

Обращает на себя внимание существенное снижение Сбера-Газпрома — по 10%, что весьма существенно. Если с Газпромом все и так было ясно, что продажи в Сбере были в новинку. С металлургами и энергетикой тоже все ясно.

К сожалению, в этом месяце перестал пристально следить за новостями в отдельных акциях.

Политика ФРС

Что произошло?

Политика ФРС сейчас — главнй драйвер глобального аппетита к риску.

Достаточно посмотреть как все рынки реагировали на выступление Бернанке 22 мая и 19 июня.

Я не буду пересказывать события 19 июня, скажу лишь следующее:

Почему важно? Существует большая проблема — весь мир по-прежнему наращивает кредит. Процесс левериджинга продолжается повсеместно. Долг/ВВП растет. Болезненный процесс делевириджа в мире — дело будущего. Если ожидания по ставкам ФРС растут — то во всем мире идет переоценка стоимости долга вверх (трежеря — ориентир). Причем с мультипликатором >1. Ситуация роста ставок по трежерям потенциально опасна для закредитованного мира.

Интересен вопрос — а какой была бы сейчас ситуация, если бы ФРС вообще запускала QE3? Я осмелюсь предположить:

Стоит понимать одну вещь. ФРС при помощи ZIRP проводит репрессии над инвесторами-сберегателями. Никуда не деться, но все кто держит трежерис в данный момент под 2% годовых, понесут реальные финансовые потери в будущем, когда ставки пойдет вверх. Конечно, держатели трежерей это сознают и быстро делают ноги в случае роста процентного риска. В июне отток из фондов облигаций составил $48 млрд.

Что значит реальные потери? Сейчас 2016 год, вы держите бонд, например до 2020 года. Реальная инфляция на дворе, к примеру, 5%, курс доллара упал в бездну, а вы получаете купон в долларах 2% годовых и не можете продать бонд, так как рынок на 20% дешевле номинала. И это самый оптимистичный сценарий.

Но если вы держите бонд через облигационный ETF, и не только трежери, а какой угодно, в случае распродаж на рынке облигаций есть риск понести более серьезные потери. Не буду раскрывать тему, объясню лишь несколькими словами: redemptions, leverage, illiquidity. 20% бондовых ETF используют леверидж.

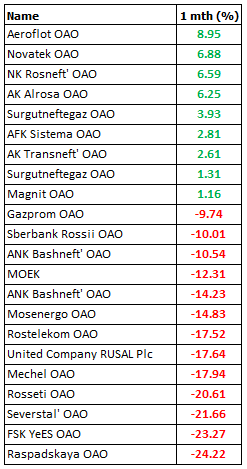

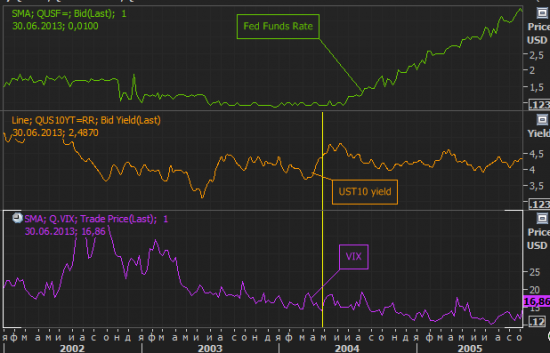

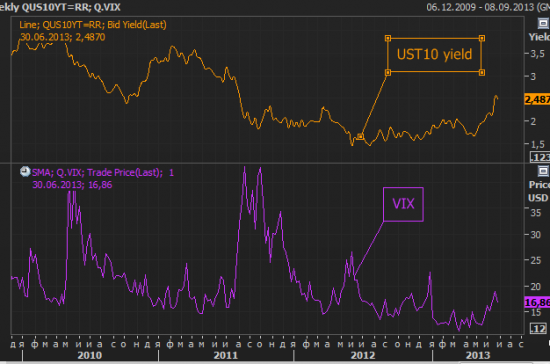

В этом месяце доходности UST скакнули к 2.6% — к максимумам с 2011 года. Вообще говоря, ситуация, когда растут ставки и растет VIX, встречается совсем не часто. Таких ситуаций даже за последние 25 лет возникало совсем немного и недолго. Такая ситуация свидетельствует о нарко-зависимости фондового рынка от политики ФРС и гиперчувствительности инвесторов к ожиданиям по ставкам.

Здесь все логично: страх (VIX) растет, когда экономика рушится, в этот момент доходности облигаций падают. Если доходности облигаций растут, значит прогноз по экономике США улучшается, и фондовый рынок в целом растет.

Текущая ситуация неустойчива. Либо упадет VIX, либо доходности снизятся. Гипотеза 1. Я полагаю, что, скорее, мы увидим тенденцию снижения VIX (что предполагает возвращение американского рынка к росту), чем острое падение облигаций и дальнейший взлет VIX. Мнение основано на экономической статистике и предположении, что рынок слишком эмоциально отрегагировал на заявления Бернанке 19 июня.

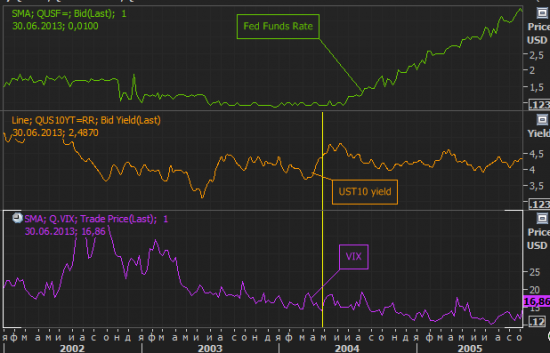

Последний раз ФРС начинала цикл ужесточения политики в 2004 году. Тогда тоже был такой момент, когда с непривычки рынок испугался перспективы повышения ставок:

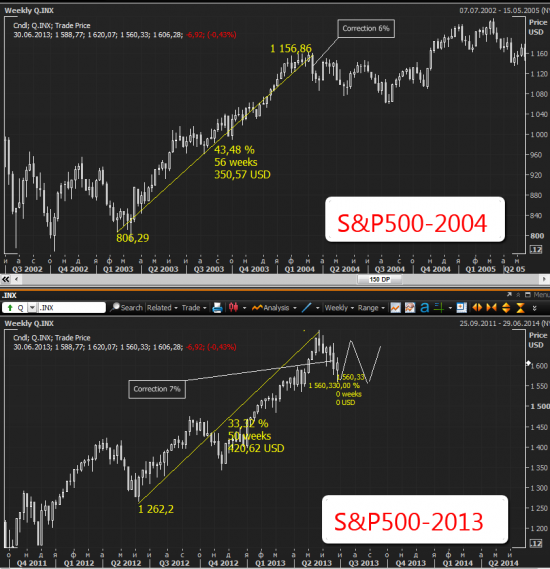

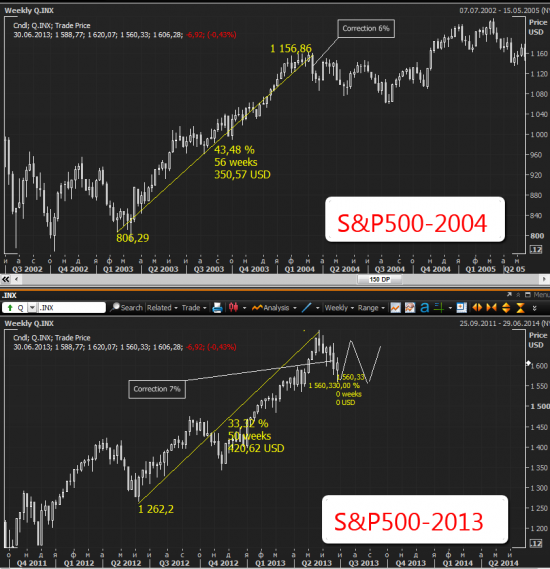

В действительности, ситуации 2004 и 2013 чем-то схожи даже если посмотреть на графики индекса S&P500 того времени и сейчас:

Вероятное развитие ситуации обозначено на нижнем графике сплошной белой линией. Это отвечает моем гипотезам из стратегии на июнь 2013: гипотеза №5: тайминг лето , гипотеза №3: тренд global equity, и гипотеза №4: тайминг ФРС. Критерий ошибки: если S&P500 уйдет ниже 1540, или выше 1670 в течение лета. Хочу подчеркнуть, что это не технический анализ и не историческая аналогия. Это всего лишь гипотеза, которая отражает мое наиболее вероятное видение рынка S&P500 на ближайшие месяцы.

Экономика США

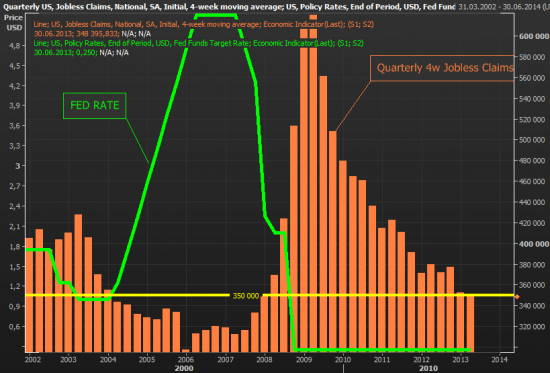

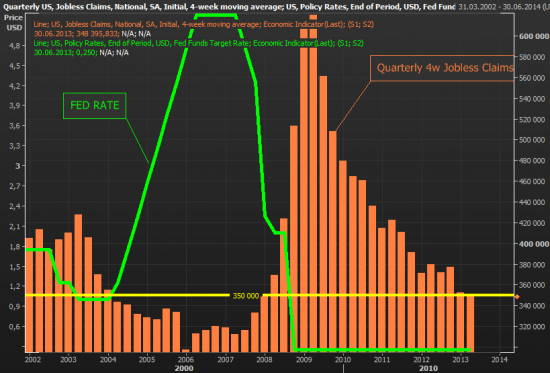

Есть еще одно сходство текущей ситуации с 2004 годом. Занятость является ключевым индикатором для ФРС при определении политики. Есть интересная закономерность: как только 4-нед. средняя по первичным заявкам на пособие по безработице за квартал снижается ниже 350 тыс., ФРС в течение года ужесточает политику. Так было и в 2004-м:

Правда в прошлом, заявки ниже 350 тыс. соответствовали безработице в среднем 6,2%, а сейчас 7,6%. Текущая политика ФРС ориентируется на уровень 6,5%, ниже которого можно сворачивать QE. Вывод? ФРС действительно может что-то предпринять в следующие 12 мес, но вряд ли это будет повышение ставок:)

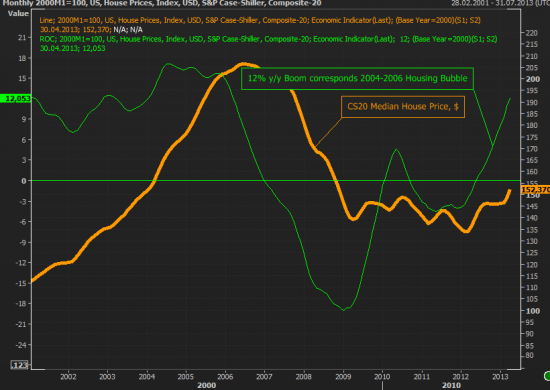

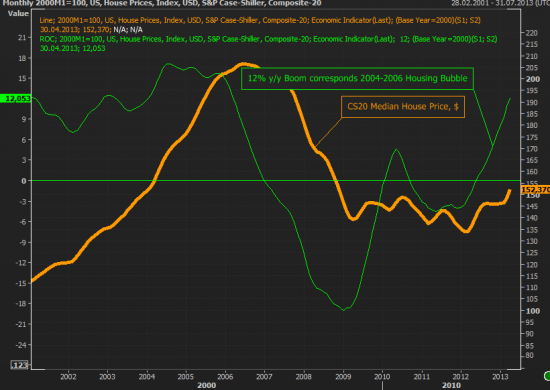

Наиболее интересная ситуация сейчас и на рынке жилья. Цены на недвижимость резко ускорились и растут так, как росли в 2004-2006 году. Средняя цена дома только сейчас вышла на уровень 2009 года. Любопытно, что и в 2004-м году цены на дома были ровно такие же.

Вероятно, о пузыре говорить пока рано. Тем более что в июне ипотечные ставки сильно скакнули вверх и это должно оказать правильное охлаждающее воздействие на рынок. Единственное слабое место — промышленность.

С учетом ситуации на рынке труда, на рынке жилья, а также, учитывая другие экономические индикаторы, разумно предположить, что ФРС все же сократит программу QE до конца этого года (гипотеза №2).

Хотел бы сослаться на интересный график, который рассматривает долгосрочные перспективы мировых экономик с демографической точки зрения. Основная идея заключается в том, что если демографический тренд сохранится, то высокие темпы роста экономики останутся надолго в прошлом и глупо пытаться стимулировать темпы роста, которые были привычны в прошлом. Вся статья здесь.

Китай

Что произошло?

Банк Китая допустил ситуацию дефицита ликвидности банковской системы. Ставки на межбанке резко взлетели. Почему?

Логичной выглядит версия кэрри-трейда доллар-юань китайскими компаниями (или даже банками). В чем здесь логика? Допустим ставка по кредиту в Китае в юанях 10%, а в долларах 5%. Банк Китая фиксировал курс доллар юань и получается вам намного выгоднее занимать в долларах, чем в юанях. Вы берете кредиты в долларах, оформляя, сделку как фиктивный экспорт. Если вы банк, то вы можете занять под 5% и ссудить в Китае под 10% (не уверен что такое в Китае возможно, но все же). При этом Банк Китая вынужден держать больше долларов, которые не приносят дохода, и выпускать больше юаней (?). Вопрос — выпускать ли? Если PBOC их занимает на рынке, то он тут уже может нести вполне реальные потери от действий компаний-кэрри-трейдеров.

Стоит отметить, что PBOC допустил кризис ликвидности специально. Похоже, что война фальшивому экспорту была объявлена в мае, канал поступления дешевых долларов в страну был перекрыт, что и могло вызвать некоторые трудности с рефинансированием компаний, которые обратились за деньгами на внутренний рынок.

Вероятно также, власти Китая готовы мириться с более низкими темпами роста в краткосрочной перспективе с целью недопущения больших проблем в будущем. (Хотя кто знает, может быть власти уже слишком поздно спохватились, как это обычно бывает???)

Почему я не готов смириться с тезисом, что надо покупать Китай? (гипотеза №3)

Что может произойти?

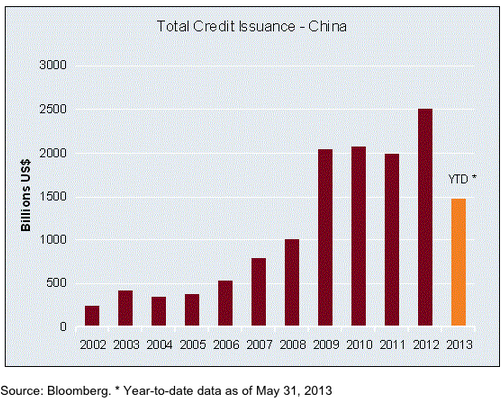

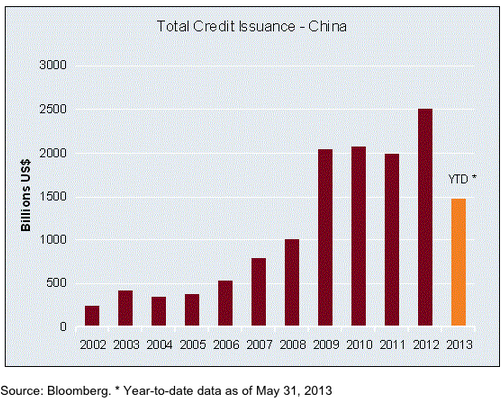

В Китае не было ни одного серьезного кризиса, вызванного внутренними факторами. Мы хорошо знаем, что в основе любого мощного пузыря лежит кредит. С 2008 кредит/ВВП +107%, что выше темпов роста кредита в Японии 80-е и Корее до 98 перед крахом. Это говорит о том, что Китай может накрыть неожиданно, в любой момент, и непредсказуемо сильно. О том, почему так бывает, написано здесь.

Объем теневой банковской системы Китая = $18 трлн, или 200% ВВП. Очевидно, что если в такой перекредитованной системе что-то пойдет не так, спасти ее даже за счет гигантских ресурсов PBOC будет непросто.

Мнение коллег о том, что мы видим «явные признаки зарождения нового цикла подъема экономики» считаю явно поспешными. Тем более вывод делается на основании всего 1 инидкатора Total Social Financing (ОСФ).

Это очень узко. Широкий взгляд пока такой:

Проблемы на межбанке могут привести к недофинансированию реальной экономики и ее дальнейшему торможению. Инвестиции составляют существенную долю роста в Китае, а инвестиции полагаются на кредит. Ужесточение кредитования — сигнал к замедлению.

Япония

Я испытываю серьезные сомнения, что действия японских властей принесут долгосрочную выгоду экономике. Даже если демография не ухудшится и ставки остануться на нуле, долг/ВВП Японии вырастет до 400% в течение 30 лет.

Если Япония сделает то, что обещали, то им предстоит вкупить облигаций на сумму $1 трлн/год. Это поддержит глобальную ликвидность, это поддержит японский рынок и способствует дальнейшему ослаблению иены до конца года. К слову сказать, для пары USD/JPY складываются идеальные условия для роста. Гипотеза №4

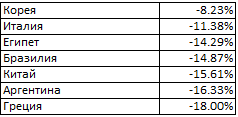

Европа

В прошлой стратегии я не затронул европейский вопрос, поскольку волатильность европейском рынке упала, суверенные доходности упали в пол, а на фондовых рынках PIGS зарила эйфория. Коллеги поспешили отметить, что европейский кризис закончился. Возможно, острая фаза суверенного и банковского кризиса миновала, но экономика продолжает оставаться в очень подавленном состоянии.

Безработица еврозоны на рекордном уровне 12,2%

Количество безработных во Франции бьет рекорды.

В Великобритании макс падение доходов в 1-ми квартале за 25 лет.

молодежная безработица еврозоны 24%.

Греция молод. безраб = 59%

Испания молод безраб = 55%

=>возможна миграция или революция

Пока я сильно сомневаюсь что у Европы есть конкурентные преимущества. Скорее наоборот, пока США и Япония активно стимулируют свои экономики, Европа теряет конкурентоспособность. Периферия в сложной ситуации.

Сырьевой рынок

Большой уровень неопределенности в отношении Китая, смещение ожидания рынка в сторону ужесточения политики ФРС не должны способствовать росту интереса инвесторов к сырьевым активам.

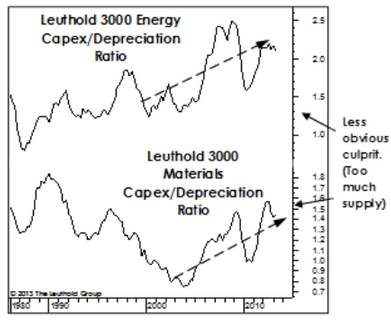

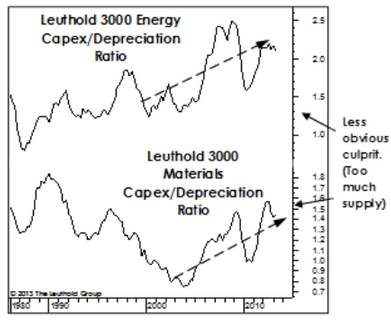

Есть интересный график, который говорит о том, что после кризиса 2008 года горнодобывающие компании резко нарастили инвестиции в производство (читай — нарастят выпуск). Это говорит о том, что сырьевые компании ожидают, что сырьевой бум 2004-2008 может повториться. С учетом всего вышесказанного, мы приходим к выводу, что это ошибка. Мир может надолго столкнуться с ситуацией перепроизводства цветных металлов и стали.

Я не берусь оценивать абсолютную стоимость сырья, возможно, текущие цены на мировом рынке отражают чересчур депрессивный взгляд в будущее и уже переплюнули рациональные значения. Я допускаю, что на рынке сырья могут быть отскоки наверх. Я говорю лишь о том, что базовые условия для давления на сырье сохраняются (гипотеза №5).

Золото

Светлана Ле Галль писала статью в июньский ФОРБС, где аргументировала идею инвестиций в золото спросом на физическом рынке с одной стороны и перекосом вниз на финансовом рынке — с другой. Я не согласен с подобной логикой.

Про золото могу сказать вот что:

1. Мы не знаем и никогда точно не узнаем его внутреннюю стоимость. Мы можем только предполагать, что золото в моменте перепродано относительно разумной средней величины. Да, такая ситуация возможна в случае принудлительной ликвидации золотых позитиций фондами и нервными инвесторами. Возможно, так оно и было в июне, т.к. CME повышала маржин. требования и следовала ликвидация позиций. В такой ситцуации перепроданности конечно в любой момент может быть сильный отскок. Но угадать точно дно и масштаб отскока проблематично. Это больше казино.

2. Есть время, когда фундаментальные условия благоприятны для роста золота (2.1), есть время, когда нет (2.2). Если у нас нет уверенности по пункту 1, то покупать мы можем если в пункте 2 работает пункт 2.1

Я утверждаю, что условий для инвестиции в золото в данный момент нет. Что касается пункта 1, то ориентиром истинной ценности золота для нас является себестоимость его производства, хотя я легко могу допустить, что оно может торговаться и ниже себестоимости. Пока же, золото лишь приближается к Cash Cost золотопродюсеров.

Кроме того, по физическому рынку были новости, что Индия пытается демотивировать покупки золота, повысим импортные пошлины на него на 8%, а также наложить ограничения на кредитование под залог золота, украшений и монет.

Я не считаю, что золото надо шортить или покупать. Просто я остерегся бы с поспешными инвестициями в него. (Гипотеза №6)

Российский фондовый рынок

Если гипотеза по волатильности VIX окажется верной, мы можем вернуться к истории всего 1-го полугодия: S&P500 растет, а мы еле-еле ползем. Если VIX упадет, боюсь, что наш рынок совсем заглохнет на текущих уровнях.

Взгляд на российский рынок не меняется на июль. Посмотреть его можно в стратегии на июнь. Текущий негативный взгляд на РФР был установлен в апреле и с тех пор не меняется 4-й месяц. Опять-таки, отскоки возможны. Худшее, что можно умудриться сделать, — купить хай отскока. Соотвественно, лучшее — зашортить хай отскока.

У некоторых авторитетных имен есть идея, в июне РФР прошел дно. Я пока не буду гадать и зарекаться. Условий для инвестиций пока нет. Вектор экономики и рынка — вниз. Игра в отскок — казино. (гипотеза №7)

Рубль

В июне рубль снижался 5 мес подряд. Напомню, что основной удар рубль получил после неосторожного заявления Силуанова о том, что чуть чуть можно девальвировать рубль:))

Я неоднократно писал в июне, что России нужен слабый рубль.

Например здесь: http://smart-lab.ru/blog/125951.php

Реальный курс доллара в ценах 2008-го года получается около 20 рублей за доллар. В таких условиях экспортеры сгорают.

В целом, считаю, что рубль встал на правильную траекторию плавной девальвации. (гипотеза №8)

Где надулись финансовые пузыри?

выполнение гипотез июня

В стратеги на июнь я сделал ряд гипотез, которые в целом оказались верными:

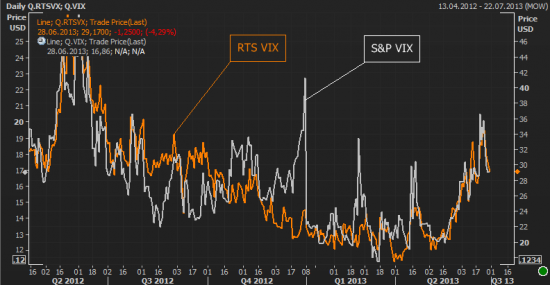

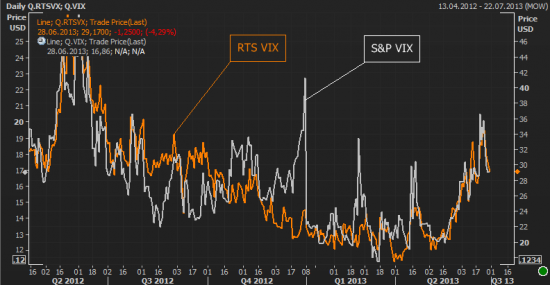

Волатильность. Гипотеза №1 сработала. Волатильность действительно продолжила расти. S&P500 VIX достиг максимумов с лета 2012 года. Обычно, при таких значениях VIX «оживает» и РТС, что позволяет зарабатывать деньги краткосрочным системным трендовым трейдерам.

Волатильность S&P500 и RTS:

MICEX Index. 2 гипотеза в целом, оказалась полезной, но не сработала на 100%. Micex был под давлением весь месяц. Минимум = 1271.

Итог июня: -1,5:%

Макс. просадка июня: -6%.

RTS показал хуже намного: -4,2% по итогам мес, и макс просадка 8%.

Гипотеза №3. Аптренд global equity пройдет через коррекции но сохранится. Пока рано проверять.

Гипотеза №4. Тайминг ФРС пока работает. Рынки действительно испугались изменения риторики ФРС по QE на заседании 19 июня о чем я предупреждал еще 12 мая. Доллар действительно изменил свой курс на информации по политике ФРС.

Гипотеза №5. Летом флэт. Пока рано проверять. В июне рынки, возможно, установили нижнюю границу летнего диапазона.

Гипотеза №6. Рубль, как я и ожидал, снизился.

Доллар вырос к рублю на 3% (почти рубль) и достиг максимума с июня 2012. Рубль снижается к доллару 5-й месяц подряд.

Гипотеза №7 тоже сработала: сырье осталось под давлением после небольшого отскока в 1 половине июня. По итогам июня индекс CRB упал на 2,2% и тоже на минимуме за последний год.

- предыдущие стратегии

- основные итоги июня на рынках

- Политика ФРС

- Экономика США

- Китай

- Япония

- Европа

- Сырье

- Золото

- Российский рынок

- Рубль

- Где надулись финансовые пузыри?

- Выполнение гипотез июня

предыдыдущие стратегии:

03/06 стратегия июнь 2013

02/05 стратегия май 2013

01/04 стратегия апрель 2013

03/03 стратегия март 2013

08/02 стратегия февраль 2013

08/01 стратегия январь 2013

Основные итоги июня на рынках

Июнь был интересным. Волатильность выросла. Главные события:

- пресс-конференция Бернанке 19.06, которую рынки поспешно расценили как старт процесса завершения QE, рост доходности трежерис

- кризис ликвидности в Китае, ставки РЕПО доходили до 17%, новые минимумы рынка за 4 года, двухдневное падение на 9%\

- беспорядки в Турции

- беспорядки в Бразилии

- беспорадки в Египте

Еще одна тенденция июня — российский рынок перестал показывать динамику хуже рынка. Весь июнь российский рынок откупали относительно EM, только в последние дни июня произошел «выход». Относительно S&P500, РТС падать перестал, но и расти не спешит.

Конечно, это может говорить о том, что наш рынок уже слишком дешевый в глазах инвесторов и они не готовы его продавать дальше. Это может быть первый hint о том, что наш рынок достиг локального дна и дальше уже мощно падать не будет. Но я пока такой прямой вывод делать не буду, т.к. есть вероятность, что underperformance может вернуться.

Лидеры и аутсайдеры месяца на РФР (с 28.05 по 28.06 в рублях):

Обращает на себя внимание существенное снижение Сбера-Газпрома — по 10%, что весьма существенно. Если с Газпромом все и так было ясно, что продажи в Сбере были в новинку. С металлургами и энергетикой тоже все ясно.

К сожалению, в этом месяце перестал пристально следить за новостями в отдельных акциях.

Политика ФРС

Что произошло?

Политика ФРС сейчас — главнй драйвер глобального аппетита к риску.

Достаточно посмотреть как все рынки реагировали на выступление Бернанке 22 мая и 19 июня.

Я не буду пересказывать события 19 июня, скажу лишь следующее:

- Ставки будут равны нулю еще очень долгое время.

- ФРС не собирается прекращать QE

- Сокращение QE будет только если эк-ка прододжит расширяться.

Почему важно? Существует большая проблема — весь мир по-прежнему наращивает кредит. Процесс левериджинга продолжается повсеместно. Долг/ВВП растет. Болезненный процесс делевириджа в мире — дело будущего. Если ожидания по ставкам ФРС растут — то во всем мире идет переоценка стоимости долга вверх (трежеря — ориентир). Причем с мультипликатором >1. Ситуация роста ставок по трежерям потенциально опасна для закредитованного мира.

Интересен вопрос — а какой была бы сейчас ситуация, если бы ФРС вообще запускала QE3? Я осмелюсь предположить:

- состояние фондового рынка было бы более нормальным

- пузырь на долговом рынке был бы не таким массивынм

- рынок жилья США не вошел в состояние нового пузыря

Стоит понимать одну вещь. ФРС при помощи ZIRP проводит репрессии над инвесторами-сберегателями. Никуда не деться, но все кто держит трежерис в данный момент под 2% годовых, понесут реальные финансовые потери в будущем, когда ставки пойдет вверх. Конечно, держатели трежерей это сознают и быстро делают ноги в случае роста процентного риска. В июне отток из фондов облигаций составил $48 млрд.

Что значит реальные потери? Сейчас 2016 год, вы держите бонд, например до 2020 года. Реальная инфляция на дворе, к примеру, 5%, курс доллара упал в бездну, а вы получаете купон в долларах 2% годовых и не можете продать бонд, так как рынок на 20% дешевле номинала. И это самый оптимистичный сценарий.

Но если вы держите бонд через облигационный ETF, и не только трежери, а какой угодно, в случае распродаж на рынке облигаций есть риск понести более серьезные потери. Не буду раскрывать тему, объясню лишь несколькими словами: redemptions, leverage, illiquidity. 20% бондовых ETF используют леверидж.

В этом месяце доходности UST скакнули к 2.6% — к максимумам с 2011 года. Вообще говоря, ситуация, когда растут ставки и растет VIX, встречается совсем не часто. Таких ситуаций даже за последние 25 лет возникало совсем немного и недолго. Такая ситуация свидетельствует о нарко-зависимости фондового рынка от политики ФРС и гиперчувствительности инвесторов к ожиданиям по ставкам.

Здесь все логично: страх (VIX) растет, когда экономика рушится, в этот момент доходности облигаций падают. Если доходности облигаций растут, значит прогноз по экономике США улучшается, и фондовый рынок в целом растет.

Текущая ситуация неустойчива. Либо упадет VIX, либо доходности снизятся. Гипотеза 1. Я полагаю, что, скорее, мы увидим тенденцию снижения VIX (что предполагает возвращение американского рынка к росту), чем острое падение облигаций и дальнейший взлет VIX. Мнение основано на экономической статистике и предположении, что рынок слишком эмоциально отрегагировал на заявления Бернанке 19 июня.

Последний раз ФРС начинала цикл ужесточения политики в 2004 году. Тогда тоже был такой момент, когда с непривычки рынок испугался перспективы повышения ставок:

В действительности, ситуации 2004 и 2013 чем-то схожи даже если посмотреть на графики индекса S&P500 того времени и сейчас:

Вероятное развитие ситуации обозначено на нижнем графике сплошной белой линией. Это отвечает моем гипотезам из стратегии на июнь 2013: гипотеза №5: тайминг лето , гипотеза №3: тренд global equity, и гипотеза №4: тайминг ФРС. Критерий ошибки: если S&P500 уйдет ниже 1540, или выше 1670 в течение лета. Хочу подчеркнуть, что это не технический анализ и не историческая аналогия. Это всего лишь гипотеза, которая отражает мое наиболее вероятное видение рынка S&P500 на ближайшие месяцы.

Экономика США

Есть еще одно сходство текущей ситуации с 2004 годом. Занятость является ключевым индикатором для ФРС при определении политики. Есть интересная закономерность: как только 4-нед. средняя по первичным заявкам на пособие по безработице за квартал снижается ниже 350 тыс., ФРС в течение года ужесточает политику. Так было и в 2004-м:

Правда в прошлом, заявки ниже 350 тыс. соответствовали безработице в среднем 6,2%, а сейчас 7,6%. Текущая политика ФРС ориентируется на уровень 6,5%, ниже которого можно сворачивать QE. Вывод? ФРС действительно может что-то предпринять в следующие 12 мес, но вряд ли это будет повышение ставок:)

Наиболее интересная ситуация сейчас и на рынке жилья. Цены на недвижимость резко ускорились и растут так, как росли в 2004-2006 году. Средняя цена дома только сейчас вышла на уровень 2009 года. Любопытно, что и в 2004-м году цены на дома были ровно такие же.

Вероятно, о пузыре говорить пока рано. Тем более что в июне ипотечные ставки сильно скакнули вверх и это должно оказать правильное охлаждающее воздействие на рынок. Единственное слабое место — промышленность.

С учетом ситуации на рынке труда, на рынке жилья, а также, учитывая другие экономические индикаторы, разумно предположить, что ФРС все же сократит программу QE до конца этого года (гипотеза №2).

Хотел бы сослаться на интересный график, который рассматривает долгосрочные перспективы мировых экономик с демографической точки зрения. Основная идея заключается в том, что если демографический тренд сохранится, то высокие темпы роста экономики останутся надолго в прошлом и глупо пытаться стимулировать темпы роста, которые были привычны в прошлом. Вся статья здесь.

Китай

Что произошло?

Банк Китая допустил ситуацию дефицита ликвидности банковской системы. Ставки на межбанке резко взлетели. Почему?

Логичной выглядит версия кэрри-трейда доллар-юань китайскими компаниями (или даже банками). В чем здесь логика? Допустим ставка по кредиту в Китае в юанях 10%, а в долларах 5%. Банк Китая фиксировал курс доллар юань и получается вам намного выгоднее занимать в долларах, чем в юанях. Вы берете кредиты в долларах, оформляя, сделку как фиктивный экспорт. Если вы банк, то вы можете занять под 5% и ссудить в Китае под 10% (не уверен что такое в Китае возможно, но все же). При этом Банк Китая вынужден держать больше долларов, которые не приносят дохода, и выпускать больше юаней (?). Вопрос — выпускать ли? Если PBOC их занимает на рынке, то он тут уже может нести вполне реальные потери от действий компаний-кэрри-трейдеров.

Стоит отметить, что PBOC допустил кризис ликвидности специально. Похоже, что война фальшивому экспорту была объявлена в мае, канал поступления дешевых долларов в страну был перекрыт, что и могло вызвать некоторые трудности с рефинансированием компаний, которые обратились за деньгами на внутренний рынок.

Вероятно также, власти Китая готовы мириться с более низкими темпами роста в краткосрочной перспективе с целью недопущения больших проблем в будущем. (Хотя кто знает, может быть власти уже слишком поздно спохватились, как это обычно бывает???)

Почему я не готов смириться с тезисом, что надо покупать Китай? (гипотеза №3)

- я не знаком с valuations компаний. Но о риске инвестиций в Китай можно судить лишь по тому, что долг/EBITDA компаний в индексе MSCI China сейчас составляет 5,7х против 2,5х в 2007г.

- я не до конца понимаю что там происходит и вряд ли кто-то из наших коллег из России сможет с этим разобраться.

- я вижу что развивается кризисный процесс.

- я вижу, что экономика не в стадии расширения, а скорее в стадии замедления.

Что может произойти?

В Китае не было ни одного серьезного кризиса, вызванного внутренними факторами. Мы хорошо знаем, что в основе любого мощного пузыря лежит кредит. С 2008 кредит/ВВП +107%, что выше темпов роста кредита в Японии 80-е и Корее до 98 перед крахом. Это говорит о том, что Китай может накрыть неожиданно, в любой момент, и непредсказуемо сильно. О том, почему так бывает, написано здесь.

Объем теневой банковской системы Китая = $18 трлн, или 200% ВВП. Очевидно, что если в такой перекредитованной системе что-то пойдет не так, спасти ее даже за счет гигантских ресурсов PBOC будет непросто.

Мнение коллег о том, что мы видим «явные признаки зарождения нового цикла подъема экономики» считаю явно поспешными. Тем более вывод делается на основании всего 1 инидкатора Total Social Financing (ОСФ).

Это очень узко. Широкий взгляд пока такой:

- Китай — мировой сборочный цех

- Вероятна локальная деглобализация (возвращаение производств). Касается Японии и США и может ударить по Китаю.

- Китай начал думать о развитии внутр. потребления, но это очень долгая и медленная история.

Проблемы на межбанке могут привести к недофинансированию реальной экономики и ее дальнейшему торможению. Инвестиции составляют существенную долю роста в Китае, а инвестиции полагаются на кредит. Ужесточение кредитования — сигнал к замедлению.

Япония

Я испытываю серьезные сомнения, что действия японских властей принесут долгосрочную выгоду экономике. Даже если демография не ухудшится и ставки остануться на нуле, долг/ВВП Японии вырастет до 400% в течение 30 лет.

Если Япония сделает то, что обещали, то им предстоит вкупить облигаций на сумму $1 трлн/год. Это поддержит глобальную ликвидность, это поддержит японский рынок и способствует дальнейшему ослаблению иены до конца года. К слову сказать, для пары USD/JPY складываются идеальные условия для роста. Гипотеза №4

Европа

В прошлой стратегии я не затронул европейский вопрос, поскольку волатильность европейском рынке упала, суверенные доходности упали в пол, а на фондовых рынках PIGS зарила эйфория. Коллеги поспешили отметить, что европейский кризис закончился. Возможно, острая фаза суверенного и банковского кризиса миновала, но экономика продолжает оставаться в очень подавленном состоянии.

Безработица еврозоны на рекордном уровне 12,2%

Количество безработных во Франции бьет рекорды.

В Великобритании макс падение доходов в 1-ми квартале за 25 лет.

молодежная безработица еврозоны 24%.

Греция молод. безраб = 59%

Испания молод безраб = 55%

=>возможна миграция или революция

Пока я сильно сомневаюсь что у Европы есть конкурентные преимущества. Скорее наоборот, пока США и Япония активно стимулируют свои экономики, Европа теряет конкурентоспособность. Периферия в сложной ситуации.

Сырьевой рынок

Большой уровень неопределенности в отношении Китая, смещение ожидания рынка в сторону ужесточения политики ФРС не должны способствовать росту интереса инвесторов к сырьевым активам.

Есть интересный график, который говорит о том, что после кризиса 2008 года горнодобывающие компании резко нарастили инвестиции в производство (читай — нарастят выпуск). Это говорит о том, что сырьевые компании ожидают, что сырьевой бум 2004-2008 может повториться. С учетом всего вышесказанного, мы приходим к выводу, что это ошибка. Мир может надолго столкнуться с ситуацией перепроизводства цветных металлов и стали.

Я не берусь оценивать абсолютную стоимость сырья, возможно, текущие цены на мировом рынке отражают чересчур депрессивный взгляд в будущее и уже переплюнули рациональные значения. Я допускаю, что на рынке сырья могут быть отскоки наверх. Я говорю лишь о том, что базовые условия для давления на сырье сохраняются (гипотеза №5).

Золото

Светлана Ле Галль писала статью в июньский ФОРБС, где аргументировала идею инвестиций в золото спросом на физическом рынке с одной стороны и перекосом вниз на финансовом рынке — с другой. Я не согласен с подобной логикой.

Про золото могу сказать вот что:

1. Мы не знаем и никогда точно не узнаем его внутреннюю стоимость. Мы можем только предполагать, что золото в моменте перепродано относительно разумной средней величины. Да, такая ситуация возможна в случае принудлительной ликвидации золотых позитиций фондами и нервными инвесторами. Возможно, так оно и было в июне, т.к. CME повышала маржин. требования и следовала ликвидация позиций. В такой ситцуации перепроданности конечно в любой момент может быть сильный отскок. Но угадать точно дно и масштаб отскока проблематично. Это больше казино.

2. Есть время, когда фундаментальные условия благоприятны для роста золота (2.1), есть время, когда нет (2.2). Если у нас нет уверенности по пункту 1, то покупать мы можем если в пункте 2 работает пункт 2.1

Я утверждаю, что условий для инвестиции в золото в данный момент нет. Что касается пункта 1, то ориентиром истинной ценности золота для нас является себестоимость его производства, хотя я легко могу допустить, что оно может торговаться и ниже себестоимости. Пока же, золото лишь приближается к Cash Cost золотопродюсеров.

Кроме того, по физическому рынку были новости, что Индия пытается демотивировать покупки золота, повысим импортные пошлины на него на 8%, а также наложить ограничения на кредитование под залог золота, украшений и монет.

Я не считаю, что золото надо шортить или покупать. Просто я остерегся бы с поспешными инвестициями в него. (Гипотеза №6)

Российский фондовый рынок

Если гипотеза по волатильности VIX окажется верной, мы можем вернуться к истории всего 1-го полугодия: S&P500 растет, а мы еле-еле ползем. Если VIX упадет, боюсь, что наш рынок совсем заглохнет на текущих уровнях.

Взгляд на российский рынок не меняется на июль. Посмотреть его можно в стратегии на июнь. Текущий негативный взгляд на РФР был установлен в апреле и с тех пор не меняется 4-й месяц. Опять-таки, отскоки возможны. Худшее, что можно умудриться сделать, — купить хай отскока. Соотвественно, лучшее — зашортить хай отскока.

У некоторых авторитетных имен есть идея, в июне РФР прошел дно. Я пока не буду гадать и зарекаться. Условий для инвестиций пока нет. Вектор экономики и рынка — вниз. Игра в отскок — казино. (гипотеза №7)

Рубль

В июне рубль снижался 5 мес подряд. Напомню, что основной удар рубль получил после неосторожного заявления Силуанова о том, что чуть чуть можно девальвировать рубль:))

Я неоднократно писал в июне, что России нужен слабый рубль.

Например здесь: http://smart-lab.ru/blog/125951.php

Реальный курс доллара в ценах 2008-го года получается около 20 рублей за доллар. В таких условиях экспортеры сгорают.

В целом, считаю, что рубль встал на правильную траекторию плавной девальвации. (гипотеза №8)

Где надулись финансовые пузыри?

- Трежерис (растет)

- Высокодоходные облигации (пик)

- Рынок жилья США (начало)

выполнение гипотез июня

В стратеги на июнь я сделал ряд гипотез, которые в целом оказались верными:

Волатильность. Гипотеза №1 сработала. Волатильность действительно продолжила расти. S&P500 VIX достиг максимумов с лета 2012 года. Обычно, при таких значениях VIX «оживает» и РТС, что позволяет зарабатывать деньги краткосрочным системным трендовым трейдерам.

Волатильность S&P500 и RTS:

MICEX Index. 2 гипотеза в целом, оказалась полезной, но не сработала на 100%. Micex был под давлением весь месяц. Минимум = 1271.

Итог июня: -1,5:%

Макс. просадка июня: -6%.

RTS показал хуже намного: -4,2% по итогам мес, и макс просадка 8%.

Гипотеза №3. Аптренд global equity пройдет через коррекции но сохранится. Пока рано проверять.

Гипотеза №4. Тайминг ФРС пока работает. Рынки действительно испугались изменения риторики ФРС по QE на заседании 19 июня о чем я предупреждал еще 12 мая. Доллар действительно изменил свой курс на информации по политике ФРС.

Гипотеза №5. Летом флэт. Пока рано проверять. В июне рынки, возможно, установили нижнюю границу летнего диапазона.

Гипотеза №6. Рубль, как я и ожидал, снизился.

Доллар вырос к рублю на 3% (почти рубль) и достиг максимума с июня 2012. Рубль снижается к доллару 5-й месяц подряд.

Гипотеза №7 тоже сработала: сырье осталось под давлением после небольшого отскока в 1 половине июня. По итогам июня индекс CRB упал на 2,2% и тоже на минимуме за последний год.

Читайте на SMART-LAB:

«Ренессанс страхование» запускает программу франшизных офисов

«Ренессанс страхование» объявила о запуске программы по открытию франшизных офисов. Партнеры компании смогут открывать точки продаж под брендом страховщика в двух форматах. Первый вариант...

15:32

Интересные события марта

Уважаемые инвесторы и подписчики, традиционно начинаем месяц с обзора интересных событий на фондовом рынке и актуальной повестки для инвесторов Норникеля. Начало года выдалось активным и...

09:57

Не говоря уже о том, как это можно применять в торговле.