03 мая 2013, 13:48

В поисках «альфы»: предварительный список-2013. 3 мая 2013.

Вот и прошел сезон отчетности российских компаний за 2012 год, — все компании, чьи акции входят в индекс ММВБ (сейчас их 50 акций 45 компаний) отчитались до 30 апреля 2013 года (прогресс есть – раньше Газпром мог себе позволить до июня тянуть с отчетом МСФО). У всех компаний отчетность по стандартам МСФО или ОПБУ США, кроме одной – ОАО «Корпорация ВСМПО-АВИСМА» только РСБУ (перестала давать отчет МСФО с 2010 года, одним словом гос.контора, правда, сейчас её передали или продали менеджменту). Даже Суругутнефтегаз отчитался по МСФО, правда, особых сенсаций это не принесло. Нужно кому-то купить 2% УК, чтобы запросить список акционеров, но даже это не принесет особой информации – узнаете список оффшоров и трастов, но и там могут быть лишь одни «зиц-председатели».

Я уже сейчас проанализировал все эти компании на предмет включения их в свой портфель. Есть предварительный список, но еще, нет полной и точной информации по дивидендам, и не прошли ГОСА, утверждающие их, так что, к концу июня окончательно определюсь со списком, кто-то может еще добавится (если рынок «присядет»), или наоборот вылететь из списка. В спешке нет необходимости…

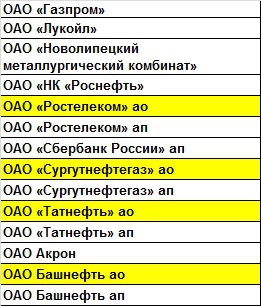

Вот эти компании:

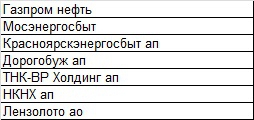

И еще компании, не из списка ММВБ (сюда может быть попадут еще

несколько энергосбытовых компаний, сейчас их считаю):

Компании довольно знакомые всем. Отбор основан на фундаментальных значениях результатов работы данных компаний. Мои фильтры состоят из 4 блоков: ROE, долги, цена-стоимость, дивиденды. Еще я проверил свою методику отбора на истории с 2006 года. «Альфа» есть!!! В июле, когда закончится очередной период (28 июня 2013) — опубликую результаты. Довольно большее число акций (14 из 50) прошли отбор в этом году (обычно это 3-5 акций), такое же было лишь в 2009 году (8 из 30). Рынок в целом недооценен сейчас, но хочется еще дешевле)))

Если тут еще прикрутить мани-менеджмент (возможность покупать частями в зависимости от состояния рынка – на провалах рынка усредняться покупать больше) результат будет еще лучше. Но даже и без манипуляций внутри года выбранные компании в портфеле обгоняют индекс на истории с 2006 года – это своего рода я создаю свой индекс на основе акций индекса ММВБ. Кроме компаний, входящих в индекс ММВБ я анализирую и прочие компании, но их число довольно мало.

Задачи-минимум отбора – опережать индекс-бенчмарк и банковский депозит (иногда лучше вообще не покупать акций, а положить на банковский депозит). Горизонт – 12 месяцев.

Кроме России просчитывал и дальше продолжаю работу по США (список 30 компаний индекса DJIA, на S&P500 у меня сил бы не хватило))), по Украине (братская страна, но всё плохо, напишу рассказ позже), по Грузии (возможное потепление отношений с России заинтересовало, но с фондовой биржей там очень плохо, её нет по факту, работает 3 раза в неделю по 1 часу с четвертью, да еще с перерывом на 5 минут, и сделки не каждый раз проходят, интересно было посмотреть, как это на GSE происходит, а Вы говорите ликвидности нет, позже «небольшую заметку в газете» сделаю).

Интересную вещь в выборе компаний я понял, во-первых, в любом случае нужно искать компании с хорошим фундаменталом – стабильный и высокий ROE, дивиденды, и приемлемый долг (кстати, уровень приемлемости от страны к стране может сильно варьироваться, так в каждой стране разные ситуации на долговом рынке).

И во-вторых, вопрос ЦЕНЫ для каждой группы стран (ЕМ и DM), я решил по-разному. Для компаний из ЕМ (Россия, Бразилия, Пакистан, Венгрия, Вьетнам, Египет и др.) – нужно выбирать компании с хорошим фундаменталом и ЦЕНА должна быть значительно ниже её «справедливой» цены, — это чистый подход Грехема (нужен «запас прочности»!!!).

Для компаний из DM (США, Германия, Япония, Великобритания, Франция и др.) – компании с хорошим фундаменталом, но тут хорошей покупкой является ЦЕНА близкая к «справедливой», так «запаса прочности» уже не дождаться, даже в моменты кризисов акции не падают, как на ЕМ. Это уже подход Баффетта.

Так что сравнивать рынки ЕМ и DM нельзя в принципе – это две разные планеты!

Деление на ЕМ и DM довольно условное, и чтобы определить, что это за страна стоит посмотреть много критериев: на долговой рынок (развитость, уровень доходности 10-летних гос.облигаций), уровень богатства на домохозяйство (например в России это $13,600, в США $262,351, в Швейцарии $468,186, в Австралии $354,986, в Южной Корее $72,000, в Индонезии $10,842, в Чили $44,198, в Бразилии $24,600 – и Россия богатая страна после таких цифр???), качество жизни, развитость фондового рынка (капитализация, ликвидность), ВВП на душу населения и другое. Оценив эти данные будет более понятно, что за страна. Конечно, есть «пограничные» страны – вот Южная Корея — ЕМ или DM ?

Получается на DM акции компаний не могут, в принципе, стоить дешево, так как там почти всё богатство мира «обитает» (в том числе капиталы из ЕМ), и будет большой удачей купить хотя бы по «справедливой» цене. А рынки ЕМ напоминают прилив – отлив, так как своих богатств в стране нет, и всё подчиняется иностранным инвесторам в конечном счете.

Но и там, и там можно и нужно зарабатывать!

Акция компании очень ценное изобретение человечества, так как за ней стоит бизнес, который может генерировать прибыль, и люди, которые работают в данной компании, по факту это «узаконенная барщина» (или «добровольное рабство»), ведь любой труд это эксплуатация человека, иначе, зачем было бы нанимать людей, но с другой стороны 95% людей не хотят нести риски, которые несут собственники бизнеса, т.е. в итоге это симбиоз.

Покупая акции — Вы покупаете право получать прибыль от деятельности других людей – ну разве это не чудесно?! И плюс — еще иногда спекулянты помогают купить это право совсем за небольшие деньги.

Успехов в поисках Альфы…

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

11:59

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в Подмосковье в 2025 году! Всего за год в Московской...

08:47

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

16:43

Каков временной горизонт инвестиций?

Как планируешь закрывать позиции если будет прибыль(убыток)?