02 мая 2013, 17:26

О Японии (часть 2)

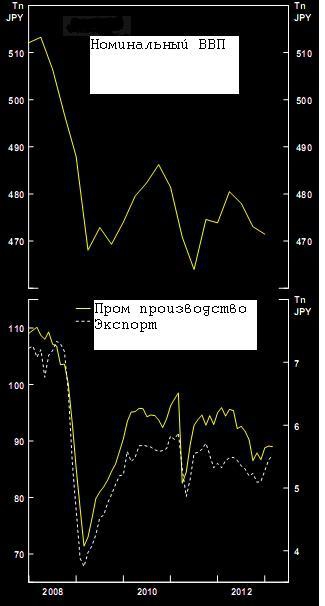

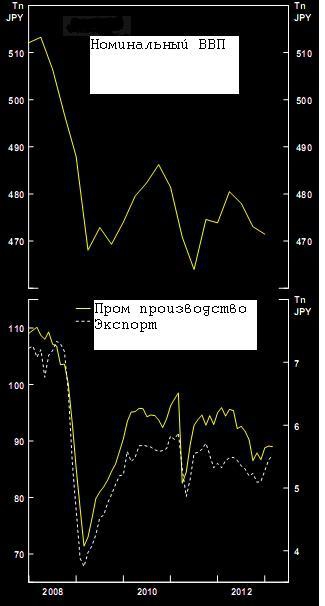

После двух десятилетий дефляции, падающих цен на активы, номинальной стагнации и политического бездействия случившаяся в 2008 году глобальная рецессия, оказалась для Японии атомной экономической бомбой. Экономика в 2008 году сократилась на 9% — худший показатель среди стран G7; промышленное производство почти уполовинолсь, а экспорт рухнул (см. график).

Вторая «бомба» подобного рода случилась в марте 2011 года, когда землятресение и цунами привело к взрыву на атомной станции Фукусима. Все это привело к разрушениям большой части производительных мощностей, инфраструктуры. Нация была деморализована, а экономика была на краю обрыва.

Все это привело к изменениям психологического плана в японском обществе, смене властных органов и приходу к власти политиков, решительно настроенных на изменения. Япония сейчас напоминает ту Японию, которая начала восстанавливаться после Тихоокеанской войны 68 лет назад. Конечно, в то время подъем был с гораздо более низкой базы, чем сейчас, но то, что сформулировано Абе в один из критических периодов, в котором находится японская экономика, является важной, реперной точкой в дальнейшей динамике. Впервые за долгое время совет директоров Банка Японии единодушно поддержал его председателя – Куроду в его попытке побороть дефляцию. Премьер Абе заслужил полную общественную поддержу своим действиям как внутри страны, так и за ее пределами. Японская нация, наконец то готова взять на себя риски и готовность изменить существовавший долгое время экономический курс. Если это так – Япония находится в самом начале долгосрочных перемен.

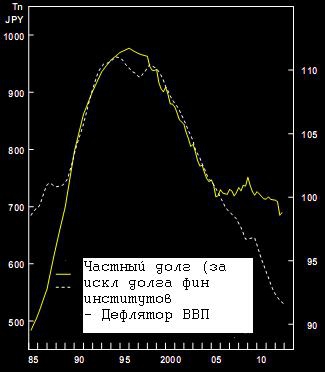

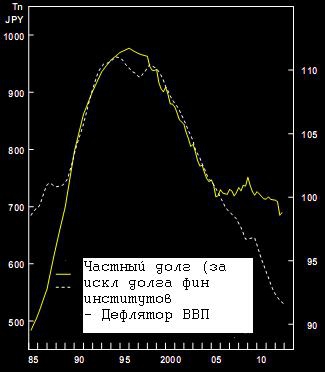

Что собственно говоря нужно сделать? Японское состояние экономики можно охарактеризовать больше как связанное с номинальными, нежели чем с реальными переменными. Фактически, многие позитивные перемены уже произошли: Япония прошла долгий и тяжелый путь делевериджа с начала 1990-х, это видно из следующего графика.

Избыточные рабочие места были сокращены, так называемый пожизненный найм прекратил свое существование, перекрестное владение компаниями друг другом, в основном, также ушло в прошлое. Правительство гораздо меньше занимается теперь, чем когда-либо ручным управлением экономики, компании стали гораздо компактнее и более сфокусированными на достижении прибыльности.

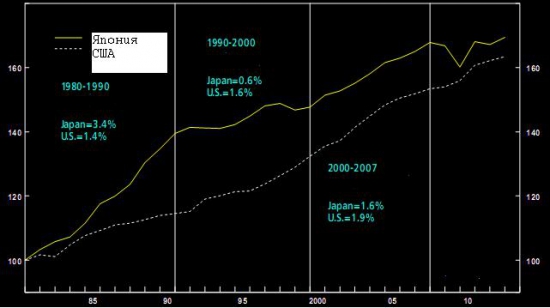

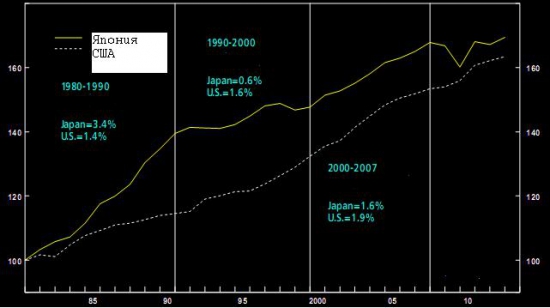

До глобальной рецессии 2008 года, в среднем годовой рост ВВП Японии отставал от США на довольно значительную величину, однако скорректированный на размер рабочей силы, разрыв был гораздо уже. Рост населения в США с среднем 1% в год, в то время как в Японии сокращение темпом 0,2% с 2000 года. Другими словами, демография сама по себе объясняет около 120 базисных пункта разницы в терминах роста реального ВВП между двумя этими странами.

Если посмотреть на рост ВВП на душу населения, который является лучшим индикатором стандартов уровня жизни и производительности, то она была в среднем 0,5% в период с 1991 по 1999. А это был самый худший период японской депрессии. С начала 2000-х стали происходить позитивные изменения. ВВП на душу населения рос на 1,5% в год в реальном выражении между 2000 и 2007 годами, в то время как в США он не намного отличался – 1,6% (все данные – ОЭСР). В соответствии с приведенным ниже графиком производительность труда в Японии находилась в более менее паритете с американской до 2008 года.

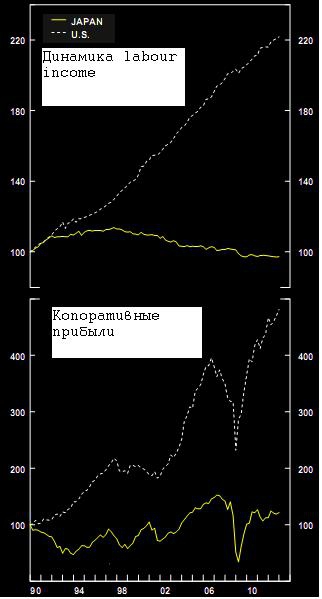

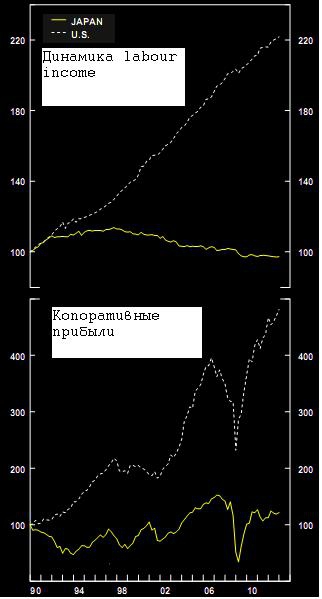

Можно было бы утверждать, что если бы население Японии не сокращалось, то экономический рост в Японии был бы примерно таким же как и в США. Однако реальность такова, что как бизнес, так и потребитель живет в номинальном мире, где ценовая дефляция уничтожает доходы и корпоративные прибыли. Например, labour income (доходы рабочей силы) упал на 9% в номинальных терминах с начала 1990-х (см. график).

Когда номинальный уровень доходов падает, потребление начинает стагнировать. Финансовое состояние (financial wealth) представляет собою также номинальную конструкцию. После разрушения wealth в начале 1990-х богатство японских домохозяйств также медленно, в течение 20 лет разрушалось.

С точки зрения корпоративного сектора, общее количество корпоративных прибылей сегодня более менее находится на том же уровне, что и 20 лет назад. Но, к примеру, корпоративные прибыли американских компаний за тот же период выросли в пять раз (см.график выше). Такое различие в корпоративных прибылях иллюстрирует силу накопленной за этот период инфляции. Некоторые могут удивиться, почему японские компании при этом сохранили хорошую маржу при выражении корпоративных прибылей в виде доли от ВВП. Причина заключается в том, что когда выручка и продажи падают или стагнируют, то знаменатель становится меньше.

Все это говорит о том, что разрешение проблемы номинальной стагнации – приоритет номер один. Предыдущие правительства делали некоторые усилия, чтобы разрешить эту проблему, но никогда рефляционная стратегия не была у них на первом месте. Возможно, предшественники Куроды в Банке Японии были слишком догматичны в своих подходах или никогда не руководствовались представлением о том, что дефляция гораздо большая угроза, чем инфляция.

Сработает ли абеномика? Другими словами, сможет ли Банк Японии покончить с дефляцией? Я думаю они добьются поставленных целей.

Рефляционный процесс в Японии будет гораздо дольше и сложнее, чем можно предполагать. Не только потому что дефляционные ожидания в Японии глубоко укоренились, но также потому что структурное состояние самой экономики является крайне дефляционным.

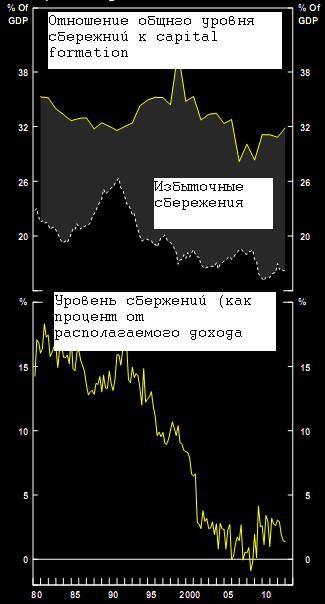

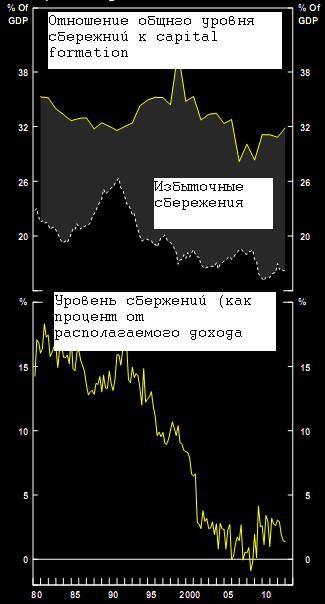

Во-первых, дефляция, это феномен превышения совокупного предложения над совокупным спросом. Чтобы покончить с дефляцией – должен быть изменен баланс между ними, что легче сказать, чем сделать. На приведенном графике видно, что сбережения частного сектора Японии сильно превысили его инвестиции за последние 30 лет, а разрыв между ними никогда не сужался, начиная с 1990-х.

Хотя японское правительство замещало выпадающие инвестиции, делая это на постоянной основе и увеличивая дефицит бюджета, это не меняло дефляционную тенденцию превышения сбережений над инвестициями. Чтобы изменить данную диспозицию, нужно чтобы домохозяйства стали сберегать меньше, либо корпоративный сектор начал инвестировать.

Норма сбережений в Японии стабильно снижалась с 1970-х (см. график), а уровень корпоративных сбережений наоборот рос довольно сильно.

Очень скоро уровень сбережений домохозяйств упадет в отрицательную территорию из-за стареющего населения: растущее количество пенсионеров, чтобы сохранить свой уровень жизни будут залещать в свои сбережения. Это частично решит проблему сверх-сбережения. Однако, большей проблемой является низкий уровень инвестиций. Япония является зрелой экономикой, а не развивающейся, которая уже давно страдает от переинвестирования в послевоенный период. Конечно, если дефляция завершится и номинальный рост возобновится капитальные инвестиции улучшатся, но это получается как курица и яйцо.

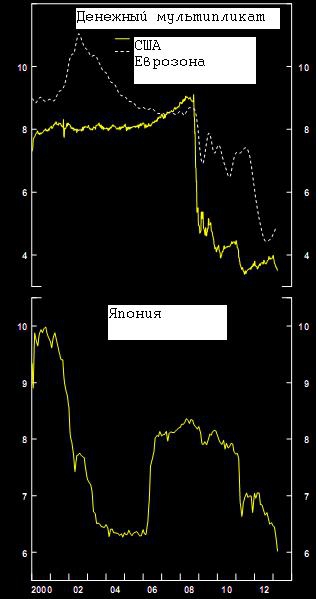

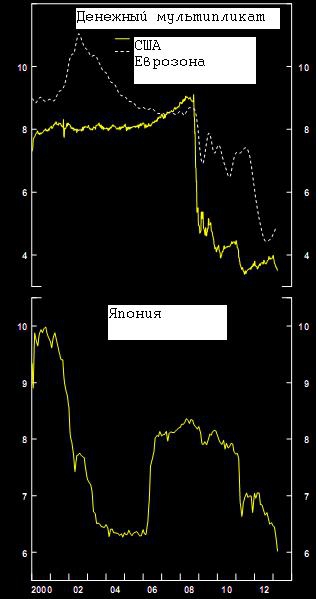

Во-вторых, монетаристы, говорят обычно словами Милтона Фридмана, что инфляция «это всегда и везде монетарный феномен с чем я не могу согласиться. Предложение денег создается и центральным банком, и реальной экономикой, а центральный банк в одиночку не может изменить это. Кредитное расширение является предпосылкой для создания денег, но если экономика находится в ловушке ликвидности, то центральный банк теряет свою способность воздействовать на денежный спрос. Причина проста: в ловушке ликвидности не имеет значения, насколько центральный банк пытается увеличить свой баланс – вся новая ликвидность абсорбируется в резервах, удерживаемых коммерческими банками.

Существует множество работ, посвященных тому, почему экономика оказывается в ловушке ликвидности. В целом, лопание пузырей активов и долга очень часто приводит к самоподдерживающемуся процессу делевериджа, который разрушает спрос на кредиты и блокирует механизмы создания денег. Типичный пример ловушки ликвидности – это не функционирующий денежный мультипликатор. Большинство стран G7 застряли в ловушке ликвидности в той либо иной степени (см. график).

США и Европа быстро оказались там в результате событий 2008 года, а Япония находилась в ней уже больше 15 лет. Преимущество американцев состоит в том, что они выучили уроки японского опыта и приняли агрессивные действия, направленные на то, что вытолкать экономику из этой ловушки. В отличие от японцев, которые позволили дефляции развиваться.

Проблема дефляции состоит в том, что она отбивает охоту у заемщиков брать кредиты, в тоже время как бы субсидируя кредиторов. Дефляция наносит огромный вред особенно тем странам, у которых избыточные сбережения, что приводит к самоподдерживающемуся механизму, в результате которого падает спрос на кредиты и снижается общий уровень цен в экономике. Фактически, ценовая дефляция объясняет продолжаемое падение спроса на кредит в частном секторе даже в течение уже 20 лет, когда в Японии лопнул пузырь активов. И снова мы приходим к проблеме курицы или яйца: чтобы покончить с дефляцией Банк Японии должен увеличить спрос на кредиты, но при этот кредитное расширение в свою очередь основывается на окончательном завершении дефляции.

Наконец, третье, периодически повторяемые ошибки властей также сделали свой вклад в японскую дефляцию. Власти сохраняли жесткой как фискальную, так и монетарную политику после краха 1990 года, который позволил устояться дефляционной тенденции. Повышение налогов в 1997 году было абсолютно неправильным и к тому же крайне неудачным оказался тайминг этого (азиатский кризис, который случился несколько позже). Банк Японии позволил йене резко укрепиться в начале 1990-х а затем снова с 1998 года. В результате резкого укрепления йены монетарные условия стали очень жесткими, несмотря на нулевые процентные ставки. Все эти ошибки властей еще сильнее поощряли сбережения, отталкивали от инвестиций и усилили дефляционную тенденцию.

Среди тех этих проблем, последняя (дорогая йена) – наиболее легко решаема. Фактически, недавнее падение йены уже облегчило монетарные условия в экономике и вызвало ралли на рынке акций. Однако структурные проблемы, вызванные дефляцией, решаются гораздо сложнее.

Об этом в третье части, а также о рисках, возникающих в результате действий монетарных властей Японии.

Вторая «бомба» подобного рода случилась в марте 2011 года, когда землятресение и цунами привело к взрыву на атомной станции Фукусима. Все это привело к разрушениям большой части производительных мощностей, инфраструктуры. Нация была деморализована, а экономика была на краю обрыва.

Все это привело к изменениям психологического плана в японском обществе, смене властных органов и приходу к власти политиков, решительно настроенных на изменения. Япония сейчас напоминает ту Японию, которая начала восстанавливаться после Тихоокеанской войны 68 лет назад. Конечно, в то время подъем был с гораздо более низкой базы, чем сейчас, но то, что сформулировано Абе в один из критических периодов, в котором находится японская экономика, является важной, реперной точкой в дальнейшей динамике. Впервые за долгое время совет директоров Банка Японии единодушно поддержал его председателя – Куроду в его попытке побороть дефляцию. Премьер Абе заслужил полную общественную поддержу своим действиям как внутри страны, так и за ее пределами. Японская нация, наконец то готова взять на себя риски и готовность изменить существовавший долгое время экономический курс. Если это так – Япония находится в самом начале долгосрочных перемен.

Что собственно говоря нужно сделать? Японское состояние экономики можно охарактеризовать больше как связанное с номинальными, нежели чем с реальными переменными. Фактически, многие позитивные перемены уже произошли: Япония прошла долгий и тяжелый путь делевериджа с начала 1990-х, это видно из следующего графика.

Избыточные рабочие места были сокращены, так называемый пожизненный найм прекратил свое существование, перекрестное владение компаниями друг другом, в основном, также ушло в прошлое. Правительство гораздо меньше занимается теперь, чем когда-либо ручным управлением экономики, компании стали гораздо компактнее и более сфокусированными на достижении прибыльности.

До глобальной рецессии 2008 года, в среднем годовой рост ВВП Японии отставал от США на довольно значительную величину, однако скорректированный на размер рабочей силы, разрыв был гораздо уже. Рост населения в США с среднем 1% в год, в то время как в Японии сокращение темпом 0,2% с 2000 года. Другими словами, демография сама по себе объясняет около 120 базисных пункта разницы в терминах роста реального ВВП между двумя этими странами.

Если посмотреть на рост ВВП на душу населения, который является лучшим индикатором стандартов уровня жизни и производительности, то она была в среднем 0,5% в период с 1991 по 1999. А это был самый худший период японской депрессии. С начала 2000-х стали происходить позитивные изменения. ВВП на душу населения рос на 1,5% в год в реальном выражении между 2000 и 2007 годами, в то время как в США он не намного отличался – 1,6% (все данные – ОЭСР). В соответствии с приведенным ниже графиком производительность труда в Японии находилась в более менее паритете с американской до 2008 года.

Можно было бы утверждать, что если бы население Японии не сокращалось, то экономический рост в Японии был бы примерно таким же как и в США. Однако реальность такова, что как бизнес, так и потребитель живет в номинальном мире, где ценовая дефляция уничтожает доходы и корпоративные прибыли. Например, labour income (доходы рабочей силы) упал на 9% в номинальных терминах с начала 1990-х (см. график).

Когда номинальный уровень доходов падает, потребление начинает стагнировать. Финансовое состояние (financial wealth) представляет собою также номинальную конструкцию. После разрушения wealth в начале 1990-х богатство японских домохозяйств также медленно, в течение 20 лет разрушалось.

С точки зрения корпоративного сектора, общее количество корпоративных прибылей сегодня более менее находится на том же уровне, что и 20 лет назад. Но, к примеру, корпоративные прибыли американских компаний за тот же период выросли в пять раз (см.график выше). Такое различие в корпоративных прибылях иллюстрирует силу накопленной за этот период инфляции. Некоторые могут удивиться, почему японские компании при этом сохранили хорошую маржу при выражении корпоративных прибылей в виде доли от ВВП. Причина заключается в том, что когда выручка и продажи падают или стагнируют, то знаменатель становится меньше.

Все это говорит о том, что разрешение проблемы номинальной стагнации – приоритет номер один. Предыдущие правительства делали некоторые усилия, чтобы разрешить эту проблему, но никогда рефляционная стратегия не была у них на первом месте. Возможно, предшественники Куроды в Банке Японии были слишком догматичны в своих подходах или никогда не руководствовались представлением о том, что дефляция гораздо большая угроза, чем инфляция.

Сработает ли абеномика? Другими словами, сможет ли Банк Японии покончить с дефляцией? Я думаю они добьются поставленных целей.

Рефляционный процесс в Японии будет гораздо дольше и сложнее, чем можно предполагать. Не только потому что дефляционные ожидания в Японии глубоко укоренились, но также потому что структурное состояние самой экономики является крайне дефляционным.

Во-первых, дефляция, это феномен превышения совокупного предложения над совокупным спросом. Чтобы покончить с дефляцией – должен быть изменен баланс между ними, что легче сказать, чем сделать. На приведенном графике видно, что сбережения частного сектора Японии сильно превысили его инвестиции за последние 30 лет, а разрыв между ними никогда не сужался, начиная с 1990-х.

Хотя японское правительство замещало выпадающие инвестиции, делая это на постоянной основе и увеличивая дефицит бюджета, это не меняло дефляционную тенденцию превышения сбережений над инвестициями. Чтобы изменить данную диспозицию, нужно чтобы домохозяйства стали сберегать меньше, либо корпоративный сектор начал инвестировать.

Норма сбережений в Японии стабильно снижалась с 1970-х (см. график), а уровень корпоративных сбережений наоборот рос довольно сильно.

Очень скоро уровень сбережений домохозяйств упадет в отрицательную территорию из-за стареющего населения: растущее количество пенсионеров, чтобы сохранить свой уровень жизни будут залещать в свои сбережения. Это частично решит проблему сверх-сбережения. Однако, большей проблемой является низкий уровень инвестиций. Япония является зрелой экономикой, а не развивающейся, которая уже давно страдает от переинвестирования в послевоенный период. Конечно, если дефляция завершится и номинальный рост возобновится капитальные инвестиции улучшатся, но это получается как курица и яйцо.

Во-вторых, монетаристы, говорят обычно словами Милтона Фридмана, что инфляция «это всегда и везде монетарный феномен с чем я не могу согласиться. Предложение денег создается и центральным банком, и реальной экономикой, а центральный банк в одиночку не может изменить это. Кредитное расширение является предпосылкой для создания денег, но если экономика находится в ловушке ликвидности, то центральный банк теряет свою способность воздействовать на денежный спрос. Причина проста: в ловушке ликвидности не имеет значения, насколько центральный банк пытается увеличить свой баланс – вся новая ликвидность абсорбируется в резервах, удерживаемых коммерческими банками.

Существует множество работ, посвященных тому, почему экономика оказывается в ловушке ликвидности. В целом, лопание пузырей активов и долга очень часто приводит к самоподдерживающемуся процессу делевериджа, который разрушает спрос на кредиты и блокирует механизмы создания денег. Типичный пример ловушки ликвидности – это не функционирующий денежный мультипликатор. Большинство стран G7 застряли в ловушке ликвидности в той либо иной степени (см. график).

США и Европа быстро оказались там в результате событий 2008 года, а Япония находилась в ней уже больше 15 лет. Преимущество американцев состоит в том, что они выучили уроки японского опыта и приняли агрессивные действия, направленные на то, что вытолкать экономику из этой ловушки. В отличие от японцев, которые позволили дефляции развиваться.

Проблема дефляции состоит в том, что она отбивает охоту у заемщиков брать кредиты, в тоже время как бы субсидируя кредиторов. Дефляция наносит огромный вред особенно тем странам, у которых избыточные сбережения, что приводит к самоподдерживающемуся механизму, в результате которого падает спрос на кредиты и снижается общий уровень цен в экономике. Фактически, ценовая дефляция объясняет продолжаемое падение спроса на кредит в частном секторе даже в течение уже 20 лет, когда в Японии лопнул пузырь активов. И снова мы приходим к проблеме курицы или яйца: чтобы покончить с дефляцией Банк Японии должен увеличить спрос на кредиты, но при этот кредитное расширение в свою очередь основывается на окончательном завершении дефляции.

Наконец, третье, периодически повторяемые ошибки властей также сделали свой вклад в японскую дефляцию. Власти сохраняли жесткой как фискальную, так и монетарную политику после краха 1990 года, который позволил устояться дефляционной тенденции. Повышение налогов в 1997 году было абсолютно неправильным и к тому же крайне неудачным оказался тайминг этого (азиатский кризис, который случился несколько позже). Банк Японии позволил йене резко укрепиться в начале 1990-х а затем снова с 1998 года. В результате резкого укрепления йены монетарные условия стали очень жесткими, несмотря на нулевые процентные ставки. Все эти ошибки властей еще сильнее поощряли сбережения, отталкивали от инвестиций и усилили дефляционную тенденцию.

Среди тех этих проблем, последняя (дорогая йена) – наиболее легко решаема. Фактически, недавнее падение йены уже облегчило монетарные условия в экономике и вызвало ралли на рынке акций. Однако структурные проблемы, вызванные дефляцией, решаются гораздо сложнее.

Об этом в третье части, а также о рисках, возникающих в результате действий монетарных властей Японии.

Читайте на SMART-LAB:

На чьих обязательствах держится рынок облигаций

Российский долговой рынок вырос на 20% за прошлый год. Доля облигаций в портфелях частных инвесторов увеличилась до максимума с конца 2020 года — 40,6% в третьем квартале 2025 года.

06.03.2026

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели Результаты за 4 квартал — выручка: ₽10,4...

06.03.2026

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

У меня есть несколько вопросов. Вопрос первый и самый важный. «в ловушке ликвидности не имеет значения, насколько центральный банк пытается увеличить свой баланс – вся новая ликвидность абсорбируется в резервах, удерживаемых коммерческими банками» — я не вижу выхода.

И второе, «Но, к примеру, корпоративные прибыли американских компаний за тот же период выросли в пять раз (см.график выше). Такое различие в корпоративных прибылях иллюстрирует силу накопленной за этот период инфляции. Некоторые могут удивиться, почему японские компании при этом сохранили хорошую маржу при выражении корпоративных прибылей в виде доли от ВВП. Причина заключается в том, что когда выручка и продажи падают или стагнируют, то знаменатель становится меньше.» — немного разверните, пожалуйста, можно с примерами. Я тут немного завис.

В своё время торговал йеной и кроссами и много искал про Японию, историю, их финансы и вообще про отношение к жизни. Мало, очень мало есть нормальной структурированной информации.