12 апреля 2013, 22:49

Тестирование опционных стратегий в Excel.

Всем привет!

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

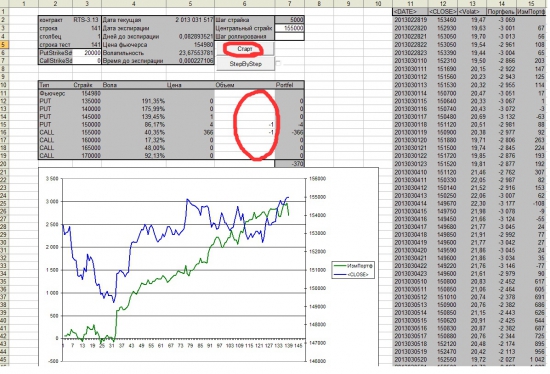

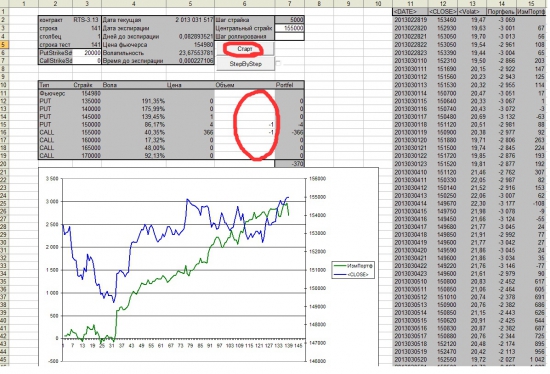

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

Жмем кнопку старт и ждем (ждать придется долго, минуты 3). После работы конвертора будет создан файл 201303(1).csv. Открываем его в Excel. Выделяем столбцы D:K, жмем Ctrl+F, выбираем вкладку Заменить. Заменяем точку на запятую. Выделяем столбцы A:K, жмем Ctrl+C, переходим к файлу Конвертор.xls, выбираем лист «2», ячейку A1 и жмем Ctrl+V.

У нас получилось 5080 строк. А нам столько надо? Допустим нам нужны данные только каждый час. Удалим все лишнее. Создадим на листе «2» кнопку «1 час». Она оставит нам только нужные данные. (140 строк).

Все, данные готовы, можем писать тестер.

Создаем файл тестер.xls. Одну страничку называем «архив», вторую тест. В архив вставляем очищенные данные из файла конвертор.

Приступаем к самому интересному. Нам понадобятся формулы кривой улыбки биржи РТС, и формула расчета стоимости опциона.

Идем на сайт РТС за формулой.

1) http://fs.rts.ru/files/5570

2) http://fs.rts.ru/files/5562

Осталось самую малость, написать все это на VB.

Создаем функции Volat и OPrice. Первая будет рассчитывать текущую волатильность опциона, а вторая его цену.

Создаем кнопку старт, StepByStepи CheckBox. Пишем небольшой код и… Ура! Все работает.

Если нужно прогнать не сразу, а шаг за шагом, есть кнопка StepByStep. Ставим галочку рядом с кнопкой, жмем Старт, и дальше StepByStep.

Кстати расчет прошел за 3 секунды.

Кому интересно, пишите комментарии. Позднее, всем заинтересовавшимся скину ссылки на сами файлы.

У опционных трейдеров очень часто возникает вопрос, как тестировать опционные стратегии? Попробую описать самый простой способ.

И так. Нам понадобится:

1.Excel (уменя Microsoft Office Excel 2003)

2.Данные с биржи РТС (ftp://ftp.rts.ru/pub/FORTS/volat_coeff/) вфайле ftp://ftp.rts.ru/pub/FORTS/volat_coeff/Volat_description.doc подробно описан формат данных.

3.Конвертор. Необходимо извлечь и обработать нужные нам данные.

Приступим.

Создаем на диске папку option (у меня она будет на диске h:\)

Скачиваем в неё файл ftp://ftp.rts.ru/pub/FORTS/volat_coeff/201303.7z. В нем данные за март 2013 года. Распаковываем архив в эту же папку.

Открываем Excel. Создаем новый файл. Называем лист «1». Сохраняем его как Конвертор.xls. На листе «1» создаем кнопку и называем ее, например, Старт. Кнопка должна исполнить функцию StartSplitTextFile.

В ячейке A1 указываем путь к нужному файлу H:\optiom\201303.csv. В ячейке A2 указываем необходимый нам контракт RTS-3.13. Создаем лист «2» потом он нам пригодится.

Жмем кнопку старт и ждем (ждать придется долго, минуты 3). После работы конвертора будет создан файл 201303(1).csv. Открываем его в Excel. Выделяем столбцы D:K, жмем Ctrl+F, выбираем вкладку Заменить. Заменяем точку на запятую. Выделяем столбцы A:K, жмем Ctrl+C, переходим к файлу Конвертор.xls, выбираем лист «2», ячейку A1 и жмем Ctrl+V.

У нас получилось 5080 строк. А нам столько надо? Допустим нам нужны данные только каждый час. Удалим все лишнее. Создадим на листе «2» кнопку «1 час». Она оставит нам только нужные данные. (140 строк).

Все, данные готовы, можем писать тестер.

Создаем файл тестер.xls. Одну страничку называем «архив», вторую тест. В архив вставляем очищенные данные из файла конвертор.

Приступаем к самому интересному. Нам понадобятся формулы кривой улыбки биржи РТС, и формула расчета стоимости опциона.

Идем на сайт РТС за формулой.

1) http://fs.rts.ru/files/5570

2) http://fs.rts.ru/files/5562

Осталось самую малость, написать все это на VB.

Создаем функции Volat и OPrice. Первая будет рассчитывать текущую волатильность опциона, а вторая его цену.

Создаем кнопку старт, StepByStepи CheckBox. Пишем небольшой код и… Ура! Все работает.

Если нужно прогнать не сразу, а шаг за шагом, есть кнопка StepByStep. Ставим галочку рядом с кнопкой, жмем Старт, и дальше StepByStep.

Кстати расчет прошел за 3 секунды.

Кому интересно, пишите комментарии. Позднее, всем заинтересовавшимся скину ссылки на сами файлы.

Читайте на SMART-LAB:

💼 Какую доходность облигации вы видите и что она означает

У облигаций столько видов доходности, что легко запутаться: купонная, текущая, к погашению, эффективная. Чтобы не теряться в цифрах, важно понимать, какой показатель действительно отражает...

12:54

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе ....

12:04

www.fayloobmennik.net/2782957

не забудьте проверить антивирусом, я этим обменником файлов первый раз пользуюсь.