Роснефть (ROSN). Отчет 3Q 2024. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 29.11.24 вышел отчёт за 3 квартал 2024 г. компании Роснефти (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Это стратегическое предприятие России.

Основными видами деятельности Компании являются поиск, разведка и добыча углеводородов, переработка добытого сырья, а также сбыт нефти, газа и продуктов их переработки на территории России и за ее пределами.

Доля в мировой добыче нефти составляет около 6%. Доля в добычи нефти в России 40%. Также с долей 14%, «Роснефть» является одним из крупнейших независимых производителей газа в России. Компании принадлежат 13 нефтеперерабатывающих заводов в РФ. И около 3000 АЗС. Это крупнейший налогоплательщик страны.

«Роснефть» — безусловный лидер по запасам углеводородов среди публичных нефтегазовых компаний мира. Доказанные запасы углеводородов превышают 42 млрд баррелей в нефтяном эквиваленте. Этого хватит более чем на 20 лет.

Кстати, Роснефть — это первая компания в отечественной нефтегазовой отрасли, поставившая перед собой стратегическую цель по углеродной нейтральности к 2050 году.

По состоянию на середину 2021 года: 40,4% акций принадлежало государству, 19,75% британской компании BP, и 18,46% Катарскому фонду.

С марта 2022 года Роснефть находится под санкциями Евросоюза. А в сентябре 2022 года правительство Германии установило внешнее управление над активами Роснефти, которые включали долю в заводах в размере 12% от всех нефтеперерабатывающих мощностей Германии. Из последних новостей: Берлин давит на Роснефть, чтобы компания продала свою долю в НПЗ.

Текущая цена акций.

С мая акции Роснефти корректируются синхронно со всем рынком. Текущее снижение с максимумов 2024 года около 20%.

Операционные результаты.

Результаты за 3Q 2024:

- Добыча жидких углеводородов 45,5 млн тонн (-5% г/г).

- Объемы переработки 21,7 млн тонн (без изменений).

- Добыча газа 20,2 млрд м3 (-16% г/г).

Добыча нефти снижается из-за ограничений в рамках ОПЕК+. Более трети добычи газа обеспечивают новые проекты в Ямало-Ненецком автономном округе, введенные в 2022 году.

Цены на нефть и газ.

Цены на нефть марки BRENT в 2024 году в целом соответствовали средним прошлогодним уровням. Правда, во втором полугодии они находятся на минимальных отметках.

Российская нефть марки Urals из-за санкций торгуется с дисконтом к BRENT. Сейчас он менее 15%. Средняя цена Urals за первые 9 месяцев 2024 года составила 6,2 тыс рублей за баррель. Это на четверть выше, чем год назад. Правда, именно в третьем квартале цены на 11% ниже год к году.

Российская нефть ВСТО (по-другому ESPO), торгуется с премией к BRENT. Это малосернистый сорт сибирской нефти. Роснефть экспортирует его в Китай по трубопроводу «Восточная Сибирь – Тихий океан» (ВСТО).

Также Роснефть за последние годы нарастила добычу газа. Весь объем реализуется в России, где внутренние цены устанавливаются правительством. Но при этом они регулярно индексируются. В июле2024 года цены на газ выросли на 11,2%. А в 2025 году их повысят на 8,2%.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Роснефть опубликовала усеченные данные по МСФО за 9М 2024:

- Выручка 7,6 трлн (+15% г/г);

- Затраты и расходы 6 трлн (+23% г/г);

- Операционная прибыль 1,7 трлн (-6% г/г);

- ЧП 0,9 трлн (-14% г/г).

Председатель правления Сечин прокомментировал снижение результатов в пресс-релизе. Основные факторы: снижение добычи нефти из-за ограничений ОПЕК+, рост ключевой ставки, рост тарифов естественных монополий, увеличение затрат на обеспечение антитеррористической безопасности, изменение системы налогообложения. Вдобавок падение рубля негативно повлияло на курсовую переоценку валютных обязательств.

Также Сечин отметил, что чистая прибыль, относящаяся к акционерам, скорректированная на перечисленные неденежные эффекты, практически не изменилась год к году.

Третий квартал получился хуже, как год к году, так и квартал к кварталу. Вообще чистая прибыль худшая за последние 3,5 года.

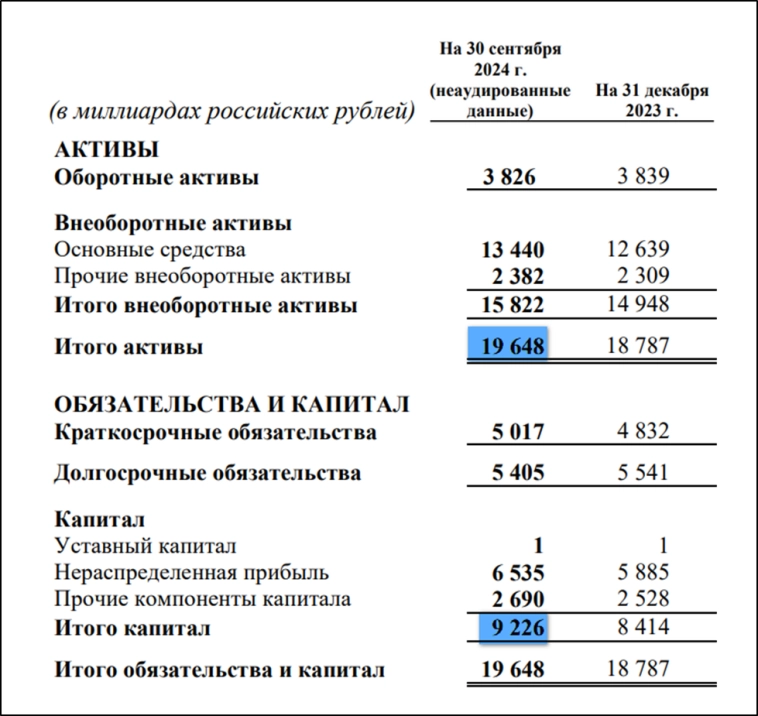

Баланс.

Баланс ещё более усеченный. Чистые активы 9,2 трлн (+10% с начала года).

Чистый долг примерно 3,5 трлн (+30% с начала года). Долг вырос из-за выплаты дивидендов за 2023 г. в размере 307 млрд, а также обесценения национальной валюты. ND/EBITDA = 1,2. Долговая нагрузка средняя.

Денежные потоки.

Денежные потоки за 9М 2024:

- операционная деятельность 1,8 трлн (-9% г/г).

- инвестиционная деятельность -1 трлн (+22% г/г). Из них на кап затраты 1 трлн.

- финансовая деятельность -0,7 трлн (-34% г/г).

В третьем квартале операционный поток самый высокий в этом году. Кап затраты снизились относительно прошлого квартала. В итоге, свободный денежный поток на достаточно высоких отметках. Здесь пока всё неплохо.

Дивиденды и buyback.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от ЧП по МСФО.

08.11.24 Совет директоров рекомендовал промежуточные дивиденды в размере 36,47₽ на акцию (доходность 7,5%). В общей сложности на выплату дивидендов предлагается направить 386,5 млрд, или 50% чистой прибыли за 1П 2024 года.

За третий квартал 2024 года по дивидендной политике заработано 7,22₽. Это 1,5% доходности.

Также компания возобновила выкуп собственных акций на открытом рынке в рамках ранее одобренной Советом директоров программы.

Перспективы.

У компании есть стратегия до 2030 года, цель которой достичь добычи углеводородов 330 млн тонн в нефтяном эквиваленте. Т.е. рост на 20% к текущим показателям.

Этот рост должен быть достигнут за счет развития газовых месторождений и проекта «Восток Ойл» в Красноярском крае. Ресурсная база 6,5 млрд тонн премиальной малосернистой нефти.

Первый этап ввода проекта запланирован на 2026 год. Правда, не понятно, насколько это сейчас всё актуально, учитывая, что компания с 2017 года в том или ином виде ограничивает добычу нефти. Но как минимум, проект поддержит ресурсную базу.

Кстати, в ноябре Госдума приняла закон, который меняет налоговый вычет по НДПИ для Ванкорского месторождения, входящего в «Восток Ойл». Позитивный эффект может быть до 100 млрд в год.

Ещё в конце 2023 года Путин подписал законы, которые позволяют Роснефти начать экспортировать СПГ. Т.е. вполне возможно, что в ближайшие годы компания начнет реализацию крупных СПГ проектов.

Риски.

- Возможное падение цен на нефть.

- Снижение добычи из-за ограничений ОПЕК+.

- Высокая ключевая ставка.

- Рост налогов.

- Усиление санкций.

- Укрепление рубля.

- Аварии и теракты.

- Постепенный мировой переход на возобновляемую энергетику.

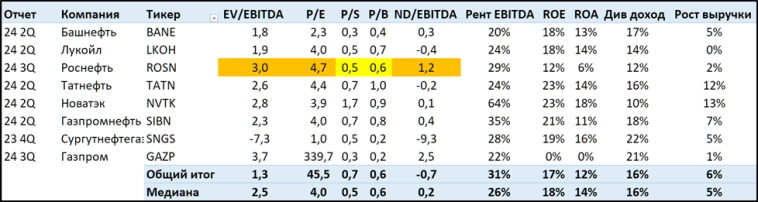

Мультипликаторы.

По мультипликаторам компания оценена дешевле средних исторических значений:

- Капитализация = 5,1 трлн (цена акции = 487 ₽);

- EV/EBITDA = 3;

- P/E = 4,6; P/S = 0,5; P/B = 0,6;

- Рентаб. EBITDA = 29%; ROE = 12%; ROA = 6%.

В сравнении с другими нефтегазовыми компаниями, Роснефть оценена чуть выше среднего.

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ, более 40% акций принадлежит государству. Это один из мировых лидеров по добыче углеводородов.

Операционные результаты и цены на нефть в третьем квартале снизились год к году. Из-за этого, финансовые результаты хуже, как год к году, так и квартал к кварталу. чистая прибыль худшая за последние три с половиной года. Но свободный денежный поток высокий.

Долговая нагрузка средняя.

Роснефть стабильно платит дивиденды. Доходность за первое полугодие 7,5%.

Главный драйвер будущего роста – это проект Восток Ойл. Плюс есть перспективы в развитии СПГ проектов.

Риски связаны с возможным падением цен на нефть, укреплением рубля, западными санкциями и высокими налогами.

По мультипликаторам компания оценивается недорого. Справедливая цена акций на текущий момент 600₽.

Мои сделки.

На текущей коррекции начал заново формировать позицию. На данный момент Роснефть занимает 2,5% от портфеля акций. О всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы: