Аукционы Минфина — план решили закрыть новыми флоатерами, схема с РЕПО аукционами не использована. Кто купил ОФЗ на 1 трлн рублей?

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI застыл на отметке 99 пунктов, вопрос с инфляцией никак не разрешён, поэтому повышение ставки в декабре уже решённое дело:

🔔 По данным Росстата, за период с 26 ноября по 2 декабря ИПЦ вырос на 0,50% (прошлые недели — 0,36%, 0,37%), с начала декабря 0,14%, с начала года — 8,34% (годовая — 9,01%). Недельки ноября показали рост ИПЦ в 1,51% и это без месячного пересчёта (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), пока это выводит нас на 18% saar — это просто ужасающие цифры. Самое интересное, что в данном расчёте недели в корзине отсутствовал подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост составил 0,5%, боюсь представить, какие цифры бы вышли с ним.

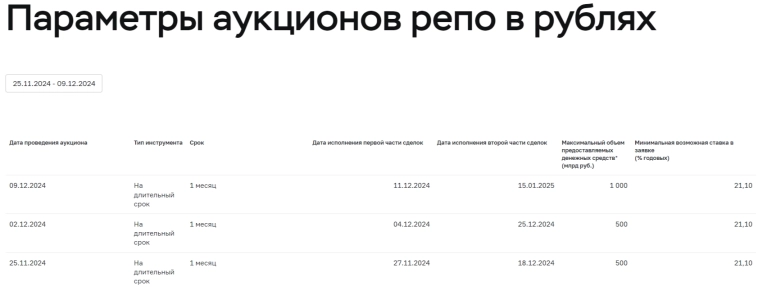

🔔 Минфин планировал занять в 2024 г. 3,92₽ трлн (план выполнили на 83,9%), сумма рекордная с начала пандемии. С учётом новых флоатеров и исполнения плана по привлечению денежных средств, то в декабре нас ожидает инфляционный всплеск в связи с тратами бюджета. Аукцион РЕПО 2 декабря признали не состоявшимся, 11 числа планируют дать в долг до 1₽ трлн, но очевидно, что схема с РЕПО не используется, как в ковидные времена.

Также мы имеем несколько фактов о рынке ОФЗ:

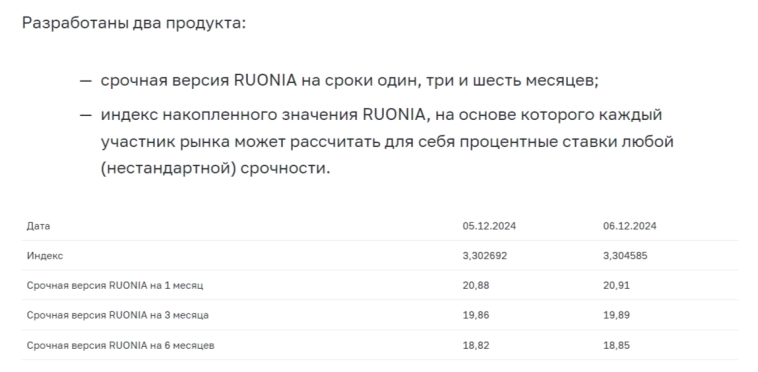

✔️ Минфин выпустил (29026) и зарегистрировал (29027) флоатеры нового типа. Новый тип предусматривает использование в расчёте купона срочной версии RUONIA. В старом формате купон рассчитывался как средняя арифметическая величина за три месяца, в новом — с учётом капитализации в этот период.

✔️ Согласно статистике ЦБ, в октябре основными покупателями ОФЗ на вторичном рынке были 3 месяц подряд физические лица — 17,1₽ млрд (покупки НФО — 13,7₽ млрд). Крупнейшими продавцами впервые стали банки, не относящиеся к СЗКО — 22,1₽ млрд (до этого 7 месяцев подряд были СЗКО). На первичном рынке крупнейшими покупателями стали в очередной раз СЗКО, снизив свою долю до 58,9% от всех размещений с 72% в сентябре (банки любят флоатеры).

✔️ Доходность большинства выпусков перешагнула за 18,2% (ОФЗ 26238 торгуется по 50,8% от номинала с доходностью 15,98%, кто покупал по 100%, то имеют сейчас -51% по активу). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во III декаде ноября она составила 21,983% (годичные ОФЗ дают доходность в 22,6%, рынок ОФЗ и банки уже закладывают повышение ставки в декабре).

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26246 (погашение в 2036 г.)

▪️ Флоатер ОФЗ —29026 (погашение в 2038 г.), купон изменяется от значения срочной версии RUONIA

Спрос в классике составил 33,1₽ млрд, выручка — 21,9₽ млрд (средневзвешенная цена — 76%, доходность — 17,49%). Спрос во флоатере ошеломительный — 1,588₽ трлн, выручка — 935,7₽ млрд (средневзвешенная цена —93,5%).Таким образом, Минфин заработал за этот аукцион 958₽ млрд (прошлый — 4,1₽ млрд). Согласно плану Минфина на IV кв. 2024 г. необходимо разместить 2,4₽ трлн, с учётом нового типа флоатеров, план будет выполнен. Кто же скупал ОФЗ в таком объёме? Крупные СЗКО, которые в последние недели избавлялись от корпоративных облигаций, соответственно, готовясь к размещению флоатера (параметры нового флоатера согласовывались между Минфином и СЗКО). ВТБ признал, что взял 340 млрд из нового выпуска флоатера (Кто ещё? Сбер, ГПБ?).

📌В декабре нас ожидает повышение тарифов РЖД, всплеск потребительского спроса в преддверии праздников, траты бюджета и повышение цен на авиабилеты (не зря самолёт убрали из корзины), с учётом цифр ноября и кричащих проинфляционных факторов, повышение ставки до 23% может быть и мало! Поэтому набирать ОФЗ пока что рановато.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Если где то взяли 1 трлн, значит на 1 трлн где то меньше стало. Даже если представить, что это все зареповано, похоже отток из фонды и ааа облигаций в том числе из-за этого

Кто в своем уме вкладывает ниже ключа?