20 ноября 2024, 13:28

Если Баффет продает, стоит ли кому-то быть быком?

Я начал работать аналитиком развивающихся рынков в 2002 году, и одной из самых крупных акций в то время была Petrochina. Она была зарегистрирована в Гонконге в 2000 году и ничего не делала в течение многих лет, прежде чем заявила о движении в 2003 году и выросла на 1000% к 2007 году, прежде чем войти в длительный медвежий рынок.

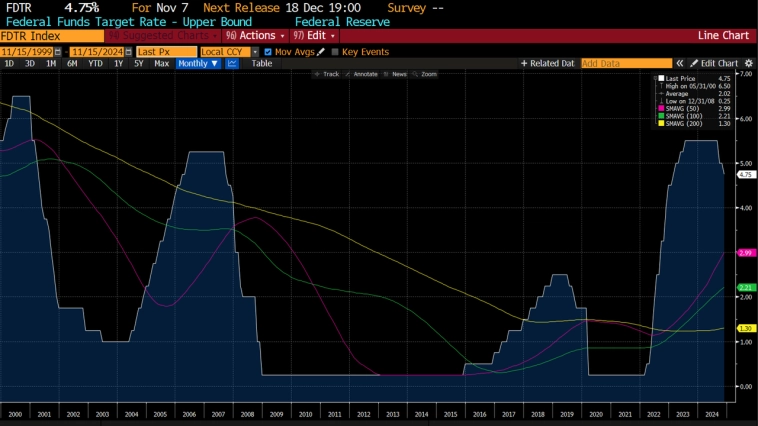

Я начал работать аналитиком развивающихся рынков в 2002 году, и одной из самых крупных акций в то время была Petrochina. Она была зарегистрирована в Гонконге в 2000 году и ничего не делала в течение многих лет, прежде чем заявила о движении в 2003 году и выросла на 1000% к 2007 году, прежде чем войти в длительный медвежий рынок. В 2003 году Уоррен Баффет купил 7% Petrochina, а затем начал медленно выходить в 2007 году. Последний всплеск произошел после того, как Berkshire Hathaway полностью распродала свои активы, и рынок поверил, что навес исчез. Рынки становились очень оптимистичными на развивающихся рынках, когда Федеральный резерв начал снижать процентные ставки, поскольку это рассматривалось как катализатор для развивающихся рынков в 2002 году.

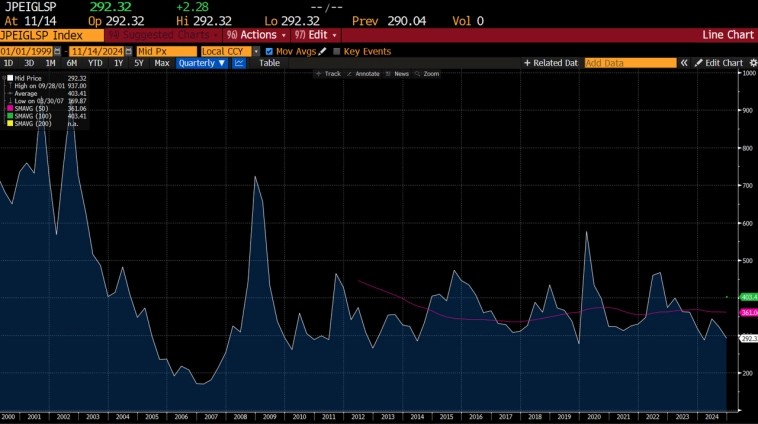

В 2003 году Уоррен Баффет купил 7% Petrochina, а затем начал медленно выходить в 2007 году. Последний всплеск произошел после того, как Berkshire Hathaway полностью распродала свои активы, и рынок поверил, что навес исчез. Рынки становились очень оптимистичными на развивающихся рынках, когда Федеральный резерв начал снижать процентные ставки, поскольку это рассматривалось как катализатор для развивающихся рынков в 2002 году. Проблема с этой точкой зрения заключалась в том, что в 2002 году спреды облигаций развивающихся рынков были очень широкими, а цены на сырьевые товары низкими. К 2007 году спреды облигаций развивающихся рынков были узкими, а цены на сырьевые товары высокими. Даже несмотря на то, что ФРС снизила ставки, развивающиеся рынки и Petrochina больше не были тем местом, где нужно было быть. Однако к началу 2009 года спреды облигаций развивающихся рынков снова стали привлекательными, но на сегодняшний день выглядят непривлекательно.

Проблема с этой точкой зрения заключалась в том, что в 2002 году спреды облигаций развивающихся рынков были очень широкими, а цены на сырьевые товары низкими. К 2007 году спреды облигаций развивающихся рынков были узкими, а цены на сырьевые товары высокими. Даже несмотря на то, что ФРС снизила ставки, развивающиеся рынки и Petrochina больше не были тем местом, где нужно было быть. Однако к началу 2009 года спреды облигаций развивающихся рынков снова стали привлекательными, но на сегодняшний день выглядят непривлекательно. Я вспомнил об этом, увидев, как Уоррен Баффет продолжает сокращать свою долю в Apple. Баффет очень хорошо заработал на Apple. Он начал наращивать долю в 2016 году и продолжал увеличивать. Средняя стоимость в USD 37, по сравнению с сегодняшней ценой в 225.

Я вспомнил об этом, увидев, как Уоррен Баффет продолжает сокращать свою долю в Apple. Баффет очень хорошо заработал на Apple. Он начал наращивать долю в 2016 году и продолжал увеличивать. Средняя стоимость в USD 37, по сравнению с сегодняшней ценой в 225. Есть ли сходство между Apple и Petrochina? В 2016 году корпоративные кредитные спреды США были относительно широкими, поскольку страхи девальвации и рецессии в Китае захватили рынок. Сегодня мы достигаем новых исторических минимумов в корпоративных спредах США.

Есть ли сходство между Apple и Petrochina? В 2016 году корпоративные кредитные спреды США были относительно широкими, поскольку страхи девальвации и рецессии в Китае захватили рынок. Сегодня мы достигаем новых исторических минимумов в корпоративных спредах США. Чтобы сделать это более уместным для анализа, мы можем рассмотреть доходность Apple по сравнению с 5-летними казначейскими облигациями. Вы можете видеть, что 5-летние казначейские облигации впервые с 2007 года оценены более привлекательно. С учетом угроз тарифов на весь импорт, также возможно, что доходы Apple упадут.

Чтобы сделать это более уместным для анализа, мы можем рассмотреть доходность Apple по сравнению с 5-летними казначейскими облигациями. Вы можете видеть, что 5-летние казначейские облигации впервые с 2007 года оценены более привлекательно. С учетом угроз тарифов на весь импорт, также возможно, что доходы Apple упадут. Но я вижу и другие пути, по которым дела пойдут не так. Американские акции, как правило, лучше всего себя чувствуют, когда товарные рынки слабы и склонны к падению. Используя индекс CRB Raw Industrial, можно сказать, что всплеск цен на сырьевые товары не сулит ничего хорошего американским акциям.

Но я вижу и другие пути, по которым дела пойдут не так. Американские акции, как правило, лучше всего себя чувствуют, когда товарные рынки слабы и склонны к падению. Используя индекс CRB Raw Industrial, можно сказать, что всплеск цен на сырьевые товары не сулит ничего хорошего американским акциям. Как вам должно быть известно, в этом году золото показало хорошие результаты, хотя и с небольшой распродажей в последнее время. Так почему же золото показало хорошие результаты, а другие товары — плохие?

Как вам должно быть известно, в этом году золото показало хорошие результаты, хотя и с небольшой распродажей в последнее время. Так почему же золото показало хорошие результаты, а другие товары — плохие? Ключевым моментом здесь является то, что Китай до сих пор воздерживался от стимулирования. Используя 12-месячную Шанхайскую межбанковскую ставку, которая имеет высокую корреляцию с активностью, Китай остается в унынии.

Ключевым моментом здесь является то, что Китай до сих пор воздерживался от стимулирования. Используя 12-месячную Шанхайскую межбанковскую ставку, которая имеет высокую корреляцию с активностью, Китай остается в унынии. Однако разговоры о стимулировании идут. Лидером китайской экономики являются акции компаний, занимающихся недвижимостью. Недавно появился индекс сектора недвижимости Шанхая. Что я нахожу наиболее интересным в графиках выше и ниже, так это то, что, по моему мнению, Китай стимулировался, когда Трамп был у власти, в то время как они принимали меры жесткой экономии, когда у власти был Байден. Мне кажется, что Китай придерживается мнения, что с Трампом нужно вести переговоры с позиции силы, что, на мой взгляд, имеет смысл. Использовали ли они период правления Байдена, чтобы экономить ресурсы?

Однако разговоры о стимулировании идут. Лидером китайской экономики являются акции компаний, занимающихся недвижимостью. Недавно появился индекс сектора недвижимости Шанхая. Что я нахожу наиболее интересным в графиках выше и ниже, так это то, что, по моему мнению, Китай стимулировался, когда Трамп был у власти, в то время как они принимали меры жесткой экономии, когда у власти был Байден. Мне кажется, что Китай придерживается мнения, что с Трампом нужно вести переговоры с позиции силы, что, на мой взгляд, имеет смысл. Использовали ли они период правления Байдена, чтобы экономить ресурсы? Есть ли у нас полная медвежья история? Ну, оценки акций США очень высоки. У нас есть Уоррен Баффет, продающий их и привлекающий наличные. Экономика Китая находится на минимуме, но с потенциалом для стимулирования, и инвесторы помнят последнее пребывание Трампа у власти и полностью вложились. Это близко к завершению истории — загадка, как всегда, в Китае. Могут ли они стимулировать и будут ли? Я бы сейчас больше следил за китайскими акциями, чем за американскими.

Есть ли у нас полная медвежья история? Ну, оценки акций США очень высоки. У нас есть Уоррен Баффет, продающий их и привлекающий наличные. Экономика Китая находится на минимуме, но с потенциалом для стимулирования, и инвесторы помнят последнее пребывание Трампа у власти и полностью вложились. Это близко к завершению истории — загадка, как всегда, в Китае. Могут ли они стимулировать и будут ли? Я бы сейчас больше следил за китайскими акциями, чем за американскими.перевод отсюда

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

Читайте на SMART-LAB:

Х5 – самая информационно прозрачная компания 2025 года

X5 стала победителем премии «Интерфакса» «За активную корпоративную политику в сфере раскрытия информации». Премией отмечаются компании, добившиеся наибольших успехов в оперативном и полном...

20.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

13 ноября 2024

Российские власти начали переговоры с Apple об установке RuStore на гаджеты

Но не надо делать из Баффета икону стиля. Никак не напишу пост, в котором он в убытках по 10 — 12 бумагам. Только одну упомяну. В кинотеле Paramaunt были огромные убытки. Покупал за 33, продал за 12 — 15.

По Petrochina возможно был инсайд. Мгновенный рост с 10 до 20 и обратно.

AAPL нам поближе и яснее. Бумага недавно выпала из кратковременного аптренда, кроме того наблюдается дивер. И главное выше цены 2 мощных сопр.верх канала и горизонтальное сопр. в районе 235 — 240. Трудно пробить.