Озон (OZON). Отчет 3Q 2024. Перспективы. Акция роста.

Приветствую на канале, посвященном инвестициям! 06.11.24 вышел отчёт за третий квартал 2024 г. компании Озон (OZON). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Ozon — №2 на рынке электронной торговли и одна из самых дорогих российских интернет-компаний по версии Forbes. Электронный маркетплейс предоставляет клиентам самый широкий выбор товаров и доставляет их до двери по всей России.

Всего на сайте более 370 млн товаров, 53 млн активных покупателей, 500тыс продавцов. У компании 5500 IT специалистов. Общая площадь складских и сортировочных центров более 3 млн кв. м. Число пунктов выдачи более 50 тыс. Курьеров более 14тыс.

Также Ozon развивает систему дополнительных сервисов:

- Финтех — финансовые услуги на основе Ozon Банка;

- Ozon Fresh — экспресс-доставка свежих продуктов;

- Ozon Travel — сервис путешествий.

Кроме отечественного рынка, Озон осуществляет деятельность в Беларуси, Казахстане, Кыргызстане, Армении, Китае и Турции.

На данный момент материнская компания Ozon Holdings PLC расположена на Кипре. Начало редомициляции планировалось в 2024 году, но пока никаких движений нет. Основными владельцами компании являются «АФК Система» (доля 31,8%), «Восток Инвестиции» (доля 27,8%), остальные акции находятся в свободном обращении.

Текущая цена акций.

Озон – это иностранная компания, поэтому на Московской бирже торгуются не акции, а депозитарные расписки. С июня акции снизились на 30%. Но с начала года динамика позитивная +15%.

Операционные результаты.

В 3Q 24 Озон продолжает демонстрировать рост операционных результатов:

- Торговый оборот GMV 718 млрд (+59% г/г).

- Заказов 371 млн (+48% г/г).

- Активных покупателей 53,5 млн (+26% г/г).

- Площадь логистики 3 млн м2 (+1,5х г/г).

- Доля маркетплейса от торгового оборота 85,9% (+2,5 пп г/г).

- Очень быстро растёт Финтех. Количество активных пользователей 27 млн (+68% г/г). Займы выданные клиентам 70 млрд (+20% г/г). Средства клиентов 150 млрд (+5х г/г).

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 3Q 2024:

- Выручка 154 млрд (+41% г/г).

- Себестоимость 127 млрд (+22% г/г);

- Операционные расходы 28 млрд (+50% г/г);

- Страховые возмещения от пожара 6,4 млрд;

- Операционная прибыль 5,5 млрд (а год назад убыток -13,5 млрд);

- Финансовые расходы 5,9 млрд (-30% г/г). В основном это процентные расходы по аренде и заемным средствам.

- Чистый убыток -0,7 млрд (-97% г/г).

Благодаря отличным операционным показателям, хорошо растет и выручка. Себестоимость и операционные расходы выросли чуть меньше. Плюс компания получила 6 млрд страховых возмещений от пожара. Из-за этого операционная прибыль вышла в плюс. Но из-за относительно высоких финансовых расходов, итоговая ЧП отрицательна. Правда, год назад убыток был в 30 раз больше.

Выручка рекордная. Среднегодовые темпы роста свыше 62% в год. Т.к. Озон – классическая компания роста, все деньги уходят на расширение бизнеса. Поэтому ЧП стабильно отрицательная, за исключением 1Q 23, когда ЧП = 18,4 млрд, но это был разовый эффект от признания дохода от реструктуризации обязательств по конвертируемым облигациям.

EBITDA 3Q 2024 также рекордная 13 млрд, и это, не включая страховые возмещения. Из них на E-commerce пришлось 4,4 млрд, а на Финтех 8,6 млрд.

Баланс.

- Чистые активы -101 млрд (+52% с начала года).

- Денежные средства 230,5 млрд (+36% с начала года). Из них 166 млрд приходятся на Финтех.

- Суммарные кредиты и займы 105,6 млрд (+1% с начала года).

- Обязательства по аренде 203 млрд (+63% с начала года).

Таким образом, чистый долг 41 млрд, но это без учета обязательств по аренде и не считая денежных средств, относящихся к Финтеху. ND/EBITDA = 1,9. Но компания еще использует средства Финтеха, так что финансовое положение нормальное.

Совокупные обязательства превышают активы, поэтому Капитал отрицательный. Из-за постоянных убытков эта ситуация продолжает ухудшаться.

Денежные потоки.

Результаты 3Q 2024:

- операционная деятельность +75 млрд (+3х г/г). Большой рост благодаря тому, что ЧП намного лучше г/г, а также из-за изменений в оборотном капитале, в основном из-за роста средств клиентов на счетах в Финтехе.

- инвестиционная деятельность -14,5 млрд (+86% г/г). Из них кап затраты 14,6 млрд.

- финансовая деятельность +3,8 млрд.

Из диаграммы видно, что операционный поток в третьем квартале рекордный, капитальные затраты тоже высокие, но в итоге, свободный денежный поток также рекордный +59 млрд.

Риски.

- Высокая конкуренция. На рынке электронной коммерции уже несколько сформировавшихся игроков. Основными конкурентами являются Wildberries, Яндекс Маркет, Сбер Маркет и другие. Причём они также стараются быстро расти. Таким образом, приходится конкурировать за покупателей и продавцов, из-за этого растут расходы и невозможно сильно наращивать комиссии.

- Высокая ключевая ставка ЦБ. Из-за неё растут процентные платежи.

- Регуляторные риски. Правительство подготовит закон о регулировании маркетплейсов.

Перспективы.

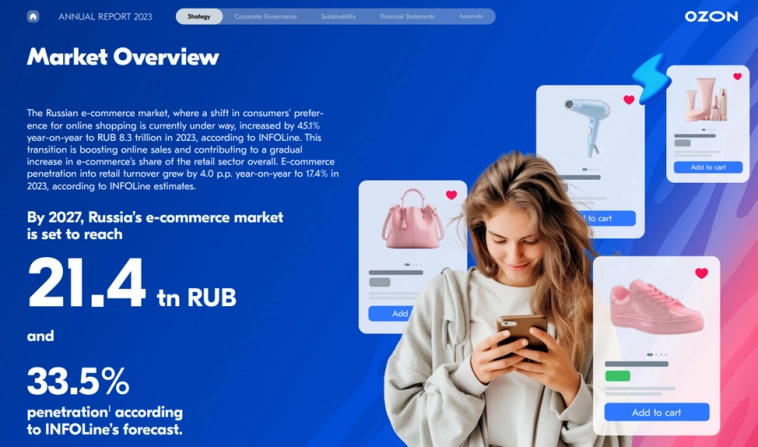

По данным агентства INFOLine рынок электронной торговли в РФ в 2023 году достиг 8,3 трлн. И по прогнозу, должен вырасти до 21,4 трлн к 2027 году. Таким образом, потенциал еще достаточно велик.

Озон немного понизил цели на 2024 год. Ожидается рост оборота на 60-70% г/г, а до этого планировали около 70%. Итоговая EBITDA должна быть положительной.

Менеджмент постепенно готовит к тому, что дальнейшие темпы роста будут падать. Основные драйверы – этот региональная экспансия, в том числе расширение в СНГ.

Мультипликаторы.

Озон, как компания роста, по мультипликаторам стоит дорого:

- Текущая цена акции = 3250₽, Капитализация = 664 млрд;

- P/S = 1,3;

- EV/EBITDA = 32,5; P/E = -; P/B = -;

- Рентабельность по EBITDA = 1%; ROE = — ; ROA = — .

Выводы.

Озон – №2 на рынке электронной торговли в РФ.

Операционные результаты быстрорастущие. Финансовые результаты 3Q 24 в части выручки и EBITDA рекордные. Большой позитивный вклад внёс Финтех. Но компания снова показала убыток, даже несмотря на страховые возмещения от пожара. FCF также рекордный. Финансовое положение нормальное.

Так как компания пока убыточна и активно вкладывается в рост, естественно, что дивиденды не выплачиваются.

Риски: конкуренция, высокая ключевая ставка, регуляторные риски.

Компания снизила прогноз по росту оборота в 2024 году до 60-70% г/г. И в дальнейшем темпы роста будут постепенно снижаться. Но ожидается дальнейший кратный рост Финтеха. Также в 2024 году Озон планировал начать процесс редомициляции.

Озон — это быстрорастущая, но по-прежнему убыточная компания. Моя расчетная справедливая цена 4200₽.

Не известно, когда компания выйдет на прибыльность и вообще насколько сильно сможет оптимизировать расходы. Например, не понятно, зачем им 5500 IT специалистов. Сам я пока не покупал акции этой компании. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Вадим14 ноября 2024, 09:23Можно ли увидеть формулу расчета справедливой цены? У вас получается, что хронически убыточная компания с отрицательным капиталом недооценена рынком.0

Вадим14 ноября 2024, 09:23Можно ли увидеть формулу расчета справедливой цены? У вас получается, что хронически убыточная компания с отрицательным капиталом недооценена рынком.0