17 марта 2013, 22:00

ETF России: Не совсем дёшево. Внешний взгляд.

В инвестиционном случае для России часто указывается её очевидная дешевизна. Но действительно ли дешево?

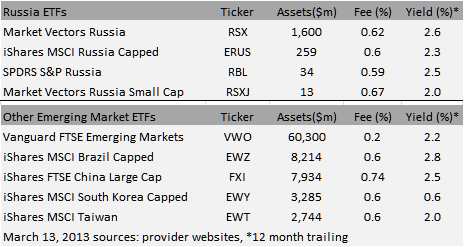

По самой осязаемой мере оценки — дивиденды Россия это не дешево. В самом деле, Российской ETF принесли гораздо больше дивидендов, чем в среднем в развивающиеся рынки в прошлом году.

Следующий вопрос — поскольку мы смотрим на дивиденды, выплаченные в 2012 году – вырастут ли дивиденды в этом и следующем году? Вот где переломная точка.

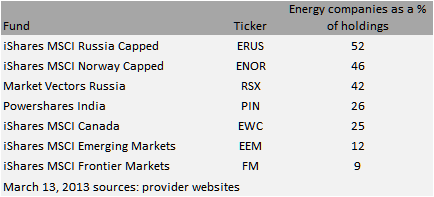

Энергетика влияет на экономику и фондовый рынок.

На Российском фондовом рынке и в экономике доминирует энергетический сектор. Нет другой страны (за исключением Норвегии), что близко к такой высокой концентрации энергетических компаний доступных для инвестиций.

Этот сектор также имеет решающее значение для экономики в целом и правительства. Доходы от экспортной пошлины на сырую нефть и налога на добычу полезных ископаемых составляют около половины от всех доходов бюджета.

Легкая нефть закончится.

Российские компании выдаивают нефтяные месторождения в Западной Сибири, Урале и Поволжья в течение десятилетий. Месторождения истощаются, а новые проекты не смогут компенсировать это снижение. Нефть становится дороже и сложнее в доступе.

Посмотрите на показатели производства основных производителей. «Роснефть», крупнейший производитель нефти, удалось увеличить добычу нефти на 2,5% в 2012 году, благодаря новой добыче в Восточной Сибири. ОАО " ЛУКОЙЛ " — видим второй год сокращение (-1.3% за девять месяцев в 2012 году) ниже 5% падение производства в 2011 году. ТНК-ВР третьий крупнейшим производителем нефти, выросла добыча нефти на 1% в прошлом году. ТНК-BP находится в процессе приобретения, контролируемой государством " Роснефтью ". «Татнефть», другой крупный производитель, производства вырос на 0,5% в первые девять месяцев 2012 года. Этот рост не идет в ногу с увеличением затрат на производство.

Природный газ — другие проблемы.

В России есть достаточно природного газа (и нефти в этом ключе). Проблема в том, что его основные иностранные покупатели, Европа, покупает меньше его из-за замедления экономического роста и неконкурентоспособных ценовых условий, предлагаемых " Газпромом". Европейские страны диверсифицируют источники природного газа и сланцевый газ в таких странах, как Польша и Венгрия надвигающаяся опасность. Посмотрите на последние данные от " Газпрома " показывают, поставки природного газа в Европе снизилось на 7.5%, в 2012 году по сравнению 2011 года.

Сжатие денежногопотока.

Усилия для того, чтобы предотвратить снижение производства имеют стоимость. У «ЛУКОЙЛ » геологоразведочные и производственные капвложения выросли на 29% за первые девять месяцев 2012 года за тот же период прошлого года. «Роснефть » капвложения выросли на 19% в 2012 году, а ее свободный денежный поток ухудшился.

Предварительные отчеты от " Газпрома ". В первые девять месяцев 2012 года, операционная прибыль по международным стандартам бухгалтерского учета снизилась на 26% по сравнению с аналогичным периодом в 2011 году. Компания прогнозирует на 15%, падение чистой прибыли за 2012 год согласно последней презентации для инвесторов.

Некоторые государственные предприятия, подняли дивиденды в прошлом году, но трудно представить себе, что эта тенденция продолжается.

Корову выдоили.

Российский энергетический сектор плохо управляется. Без повышения цен на сырьевые товары мало надежд на улучшение. Несмотря на некоторые изменения в налоговой системе, улучшение займет больше времени для реализации выгоды. Любой рост отражается на материальные затраты.

Взглянем на фонды.

Market Vectors Russia (RSX) капитализация 1,51 В, создан 09.11.10

Является крупнейшим и наиболее ликвидным Российским ETF фондом основная экспозиция сектор энергетики (42%), но меньше, чем другие. RSX также имеет существенную сырьевую позицию (18%), Финансы и Телекоммуникации. Фонд имеет 47 позиций и с его топ-10 холдингов, представляющих 60% от общего количества позиций. Крупнейшие позиции являются Сбербанк, " ЛУКОЙЛ " и " Газпром.

iShares MSCI Russia Capped (ERUS) капитализация 260 Млн, создан 10.03.10

Обладает крупнейшей долей в энергетическом секторе (52%) и финансовой (18%). Фонд является высоко концентрированным с 28 компаний и его топ-10 составляют более 75% от общего портфеля.

ERUS отслеживает MSCI индекс, который представляет собой методологию, направленную на ограничение любого отдельного эмитента на 25% веса в фонде и предельная сумма всех эмитентов, представляющих более чем на 5% от фонда, не превышает 50% активов. Это позволяет защитить фонд от высокой концентрации. Хорошая методология не всегда хорошо работает. ERUS 3 крупнейшие позиции («Газпром», Сбербанк и " ЛУКОЙЛ") в настоящее время составляет 45% портфеля не нарушает методику, но все еще очень концентрированный.

SPDR S&P Russia (RBL) капитализация 34 млн, создан 10.03.10

Имеет более умеренные веса секторов, чем RSX и ЕRUS. Энергетика является крупнейшим сектором (49%), далее следуют Финансы, сырьё и Телекоммуникации. Фонд имеет 48 позиций.

Market Vectors Russia Small Cap (RSXJ) капитализация 13 Млн, создан 14.04.11

Владеет компаниями, которые находятся ниже $5 млрд рыночной капитализации и относительно диверсифицированны из сектора. Фонд имеет компании, вовлеченные в производство лекарственных средств, грузов и логистики, распределительных трубопроводных, недвижимости, медиа, розничной торговли и некоторых мелких нефтяных, химических и сырьевых компаний.

SPDRS Emerging Europe (GUR) капитализация 94 млн, создан 19.03.07

Региональный фонд, но, в основном на Россию (58%). Также имеет Турцию (21%) и Польша (13%), оба из которых имеют крупные финансовые экспозиции. Доля Газпрома в портфеле максимальна (12,3%).

Ликвидность указанных фондов в основном хорошая.

RSX оборот $100m/день,

ERUS около $20m/день,

GUR $1.5m/день.

RBL и RSXJ менее $500k/день.

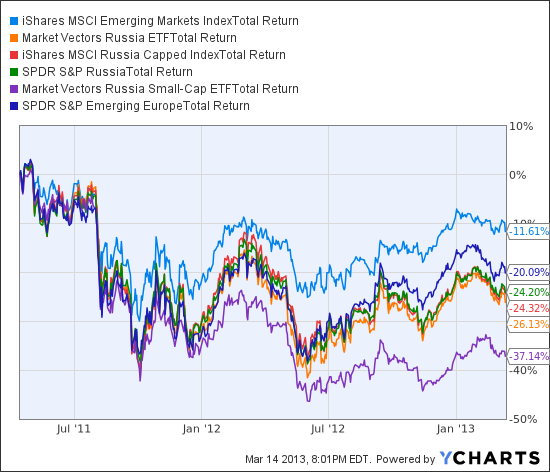

Удручающие показатели.

23-мес. графики.

За период основные фонды были тесно связаны и хорошо представлены индексом развивающихся рынков iShares MSCI Emerging Markets (EEM). GUR показал лучшую динамику благодаря некоторой диверсификации за пределами России. RSXJ показал худшие результаты. На рынках, которые в значительной степени зависят от зарубежных фондов, как, например, Индия и Россия, small caps имеют тенденцию к худшим результатам, из-за премии ликвидности которая сосредоточена на крупных компаниях и более сложное исполнение сделок.

Лучше избегать.

Цена нефти/газа сильно зависит от резких изменений в политике государства, Российских ETFs следует избегать.

Страна имеет большой потенциал. Они образованны, велики, богаты природными ресурсами, и обладают геополитическим влиянием. К сожалению, сильные-брокеры и их друзья украли шоу.

l

lИсточник: http://seekingalpha.com/article/1276331-russia-etfs-not-exactly-cheap

3 Комментария

Читайте на SMART-LAB:

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

Сделки в портфеле ВДО

В портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на Индекс ОФЗ (RGBI) с ~2,1% до 1,9% от активов.

Телеграм: @AndreyHohrin

Не является инвестиционной...

19.02.2026

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026