02 ноября 2024, 11:08

Торговый дневник MOEX. Неделя 45: 28.10. – 01.11.24.

Что было на неделе.

1. Отчитались по МСФО за 9 мес. 2024 г. Эл5 Энерго (ELFV), Fix Price (FIXP), Сбербанк (SBER), Яндекс (YDEX), Лента (LENT), ВТБ (VTBR). По результатам отчетности эти компании, кроме ВТБ, вне моего портфеля. ВТБ остается в портфеле с долей в 2%.

2. ЦБ РФ продолжает жесткую риторику:

ЦБ РФ НЕ СОБИРАЕТСЯ «ДЕЛАТЬ НИКАКИХ СКИДОК» ДЛЯ ДОСТИЖЕНИЯ ЦЕЛИ ПО ИНФЛЯЦИИ В 4%

ЦЕНА ДЛЯ ЭКОНОМИКИ БЫЛА БЫ ГОРАЗДО БОЛЬШЕ, ЕСЛИ БЫ ЦБ ЗАТЯНУЛ С ПОДНЯТИЕМ КЛЮЧЕВОЙ СТАВКИ

И прочее.

Тезис прост: высокая ставка будет столько, сколько понадобится, чтобы утилизировать все те деньги, что возникли в экономике в результате сами знаете чего. Потолка нет, сроков нет. Честно говоря, не представляю, как власти будут решать вопрос удержания денежной массы в стойле, когда ставка пойдет вниз – гиперок весьма возможен.

3. Тем интереснее поведение рынка: опять какие-то отскоки, надежды, прострелы. Оптимистичные возгласы, что все дешево и надо брать. Как по мне, компании стоят сейчас недешево с учетом отчетов за 9 мес. 2024 г. + текущей безрисковой ставки. Оценка по прошлым мультам и на ожиданиях снижения ставки это все «халва, халва». Реальность же такова, что ставка не то, что не снижается, а растет. На мой взгляд, заниматься предвидением чревато заморозкой депозита на неопределенный срок либо убытками, не рациональнее ли инвестировать на основании данных в моменте?

В начале года снижение ставки ожидалось со второй половины года, летом – с начала 25 г., сейчас – со второй половины 25 г. Те, кто купил «дешевые» компании весной-летом, неприятно удивлены – их компании стали еще дешевле и дешевеют на глазах. Я в их числе.

Поэтому выбрал следующую стратегию. Сижу преимущественно в коротких долгах, т.к. доходность приемлемая, а альтернатив не много. Оцениваю компании в моменте, исходя из имеющейся ставки и риторики ЦБ РФ, исхожу из худших вариантов – в декабре будет 23%. Если есть компании, интересные при такой ставке – беру. Нет – не занимаюсь гаданием, когда же будет снижение. А просто заранее готовлю список компаний, которые будут интересны при ставке 21%-20%-18%-17% и т.д…. Вот когда будет такая ставка по факту, тогда и нажму «Купить». Потому что вместо 21%-20%-18%-15% мы можем увидеть 23-25-27-30%… Потолка нет.

Сильным сигналом для разворота ДКП может стать окончание СВО, за этой темой тоже надо следить пристально.

На факте снижения будут уже другие цены? Возможно, покупать надо быстро, все решения должны быть приняты до, а на факте надо только исполнять ранее принятые решения. Карман заявок и аналоги в помощь. Итоговая доходность будет лучше, чем покупка на ожиданиях «дешевых» компаний и сидение в них полгода-год-..?

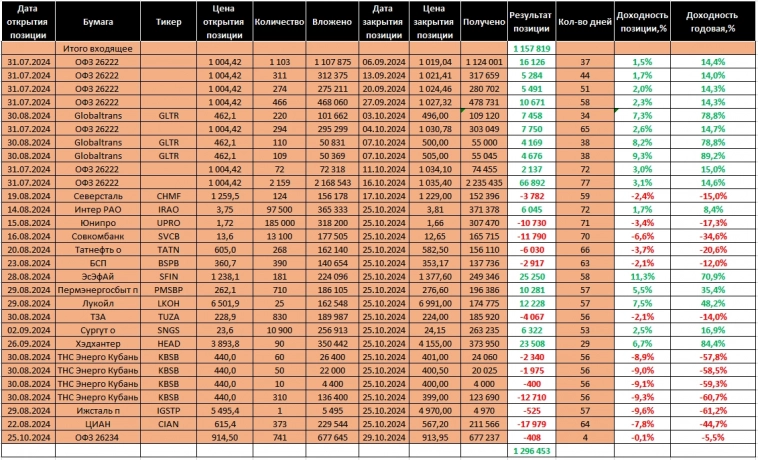

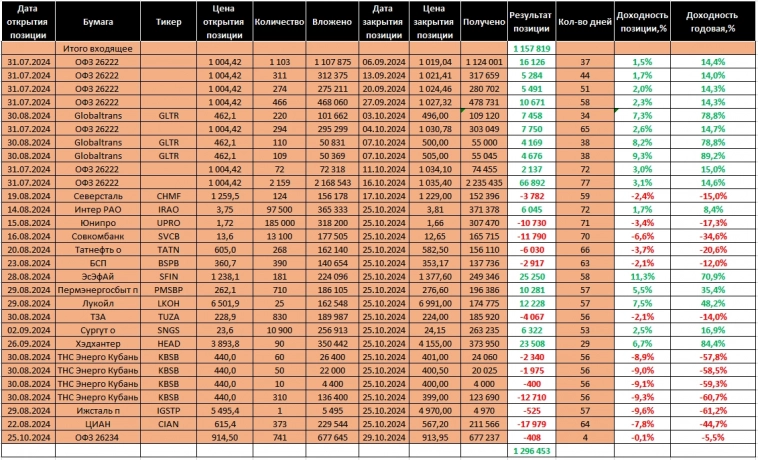

4. Исходя из вышеописанной стратегии купил на неделе Хэдхантер (HEAD), с учетом вышедшей рекомендации по дивам пока выглядит для меня интересно даже при 23% ставке.

5. Как бы короткие 9-месячные ОФЗ 26234, где все «ясно и понятно», стали за неделю еще дешевле, дают уже доходность более 22%. Рынок закладывает будущее повышение уже сейчас. Пришлось продать часть в убыток для закупа Хэдхантер.

6. Поступлений не было.

7. В кэше сейчас 65,5% портфеля. В акциях – 21,4%. Остальное – ставка на юань.

8. В портфеле 7 акций и 3 облигации. Продолжаю анализировать отчеты за 9 мес. 2024 г. по МСФО и оценивать компании исходя из ставки 23%. Подведение годовых итогов портфеля через 2 недели.

В конце классическое заявление: никакие сделки и идеи не являются индивидуальной инвестиционной рекомендацией. Я рассказываю про то, как поступаю со своими деньгами. А как вам поступать со своими – думайте и решайте сами. На бирже никому нет дела до того, как сохранить и приумножить ваши деньги, а вот как ими поживиться – дело есть многим. Потому – никому не верим на слово, включая меня, все проверяем.

Телеграм

1. Отчитались по МСФО за 9 мес. 2024 г. Эл5 Энерго (ELFV), Fix Price (FIXP), Сбербанк (SBER), Яндекс (YDEX), Лента (LENT), ВТБ (VTBR). По результатам отчетности эти компании, кроме ВТБ, вне моего портфеля. ВТБ остается в портфеле с долей в 2%.

2. ЦБ РФ продолжает жесткую риторику:

ЦБ РФ НЕ СОБИРАЕТСЯ «ДЕЛАТЬ НИКАКИХ СКИДОК» ДЛЯ ДОСТИЖЕНИЯ ЦЕЛИ ПО ИНФЛЯЦИИ В 4%

ЦЕНА ДЛЯ ЭКОНОМИКИ БЫЛА БЫ ГОРАЗДО БОЛЬШЕ, ЕСЛИ БЫ ЦБ ЗАТЯНУЛ С ПОДНЯТИЕМ КЛЮЧЕВОЙ СТАВКИ

И прочее.

Тезис прост: высокая ставка будет столько, сколько понадобится, чтобы утилизировать все те деньги, что возникли в экономике в результате сами знаете чего. Потолка нет, сроков нет. Честно говоря, не представляю, как власти будут решать вопрос удержания денежной массы в стойле, когда ставка пойдет вниз – гиперок весьма возможен.

3. Тем интереснее поведение рынка: опять какие-то отскоки, надежды, прострелы. Оптимистичные возгласы, что все дешево и надо брать. Как по мне, компании стоят сейчас недешево с учетом отчетов за 9 мес. 2024 г. + текущей безрисковой ставки. Оценка по прошлым мультам и на ожиданиях снижения ставки это все «халва, халва». Реальность же такова, что ставка не то, что не снижается, а растет. На мой взгляд, заниматься предвидением чревато заморозкой депозита на неопределенный срок либо убытками, не рациональнее ли инвестировать на основании данных в моменте?

В начале года снижение ставки ожидалось со второй половины года, летом – с начала 25 г., сейчас – со второй половины 25 г. Те, кто купил «дешевые» компании весной-летом, неприятно удивлены – их компании стали еще дешевле и дешевеют на глазах. Я в их числе.

Поэтому выбрал следующую стратегию. Сижу преимущественно в коротких долгах, т.к. доходность приемлемая, а альтернатив не много. Оцениваю компании в моменте, исходя из имеющейся ставки и риторики ЦБ РФ, исхожу из худших вариантов – в декабре будет 23%. Если есть компании, интересные при такой ставке – беру. Нет – не занимаюсь гаданием, когда же будет снижение. А просто заранее готовлю список компаний, которые будут интересны при ставке 21%-20%-18%-17% и т.д…. Вот когда будет такая ставка по факту, тогда и нажму «Купить». Потому что вместо 21%-20%-18%-15% мы можем увидеть 23-25-27-30%… Потолка нет.

Сильным сигналом для разворота ДКП может стать окончание СВО, за этой темой тоже надо следить пристально.

На факте снижения будут уже другие цены? Возможно, покупать надо быстро, все решения должны быть приняты до, а на факте надо только исполнять ранее принятые решения. Карман заявок и аналоги в помощь. Итоговая доходность будет лучше, чем покупка на ожиданиях «дешевых» компаний и сидение в них полгода-год-..?

4. Исходя из вышеописанной стратегии купил на неделе Хэдхантер (HEAD), с учетом вышедшей рекомендации по дивам пока выглядит для меня интересно даже при 23% ставке.

5. Как бы короткие 9-месячные ОФЗ 26234, где все «ясно и понятно», стали за неделю еще дешевле, дают уже доходность более 22%. Рынок закладывает будущее повышение уже сейчас. Пришлось продать часть в убыток для закупа Хэдхантер.

6. Поступлений не было.

7. В кэше сейчас 65,5% портфеля. В акциях – 21,4%. Остальное – ставка на юань.

8. В портфеле 7 акций и 3 облигации. Продолжаю анализировать отчеты за 9 мес. 2024 г. по МСФО и оценивать компании исходя из ставки 23%. Подведение годовых итогов портфеля через 2 недели.

В конце классическое заявление: никакие сделки и идеи не являются индивидуальной инвестиционной рекомендацией. Я рассказываю про то, как поступаю со своими деньгами. А как вам поступать со своими – думайте и решайте сами. На бирже никому нет дела до того, как сохранить и приумножить ваши деньги, а вот как ими поживиться – дело есть многим. Потому – никому не верим на слово, включая меня, все проверяем.

Телеграм

0 Комментариев

Читайте на SMART-LAB:

📈 Почему важно инвестировать в компании с понятной логикой роста

Инвестору важно не просто видеть рост цифр, а понимать, откуда он берётся. Когда динамика объяснима, к ней проще относиться спокойно — без ожиданий чуда и без лишних вопросов. Понятная...

16.01.2026

Акции Норникеля вошли в десятку самых популярных бумаг на бирже

На днях Мосбиржа поделилась итогами работы за 2025 год . Количество частных инвесторов за 12 месяцев увеличилось на 5 млн до 40,1 млн, открыто 76 млн счетов (+11,7 млн за 2025 год), ежемесячно...

16.01.2026

Народный портфель. Норникель снова заменил Роснефть

Московская биржа опубликовала данные о «Народном портфеле» на конец 2025 г. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор....

16.01.2026

Стратегия 2026 по рынку акций от Mozgovik Research: трудный год, но, возможно, последний год низких цен

Сегодня у меня первый день официального отпуска. За окном темная звездная ночь, яркая белая луна, +24С и шум волн Андаманского моря. Неудачный перелет и джетлаг приводят к бессоннице, поэтому я...

17.01.2026