Видение по Газпрому.

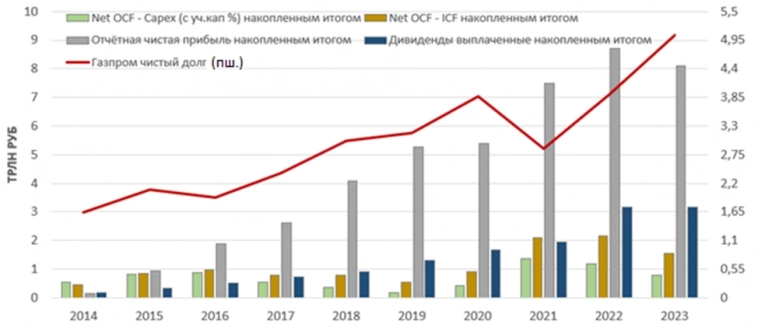

В случае нефинансовых компаний всегда нужно анализировать денежные потоки, чтобы понимать возможности компании дистрибутировать вам что-то. Чистая прибыль – это бухгалтерская величина. Из-за существенной разницы между амортизацией в ОПУ и капексом чистая прибыль будет почти всегда существенно отклоняться в большую сторону от разницы между операционным денежным потоком и капитальными расходами. Я в последние годы отмечал, что у Газпрома нежизнеспособная дивидендная политика с привязкой к прибыли (пусть и к скорректированной). Отказы от выплаты дивидендов в 2023 и 2024 гг. подтверждают мой тезис. Нужно честно платить от FCF, а не привязываться к мифическим величинам, таким как прибыль (если это не банк, конечно).

Газпром раньше мог позволить себе платить больше FCF за счет увеличения долга. Но темп роста долга не может бесконечно опережать рост денежных потоков. Больше за счет долга платить дивиденды на сотни миллиардов при текущих метриках по денежным потокам Газпром не в состоянии. Нужен рост денежных потоков, либо снижение долга.

Как было отмечено в самом начале, капекс Газпрома в несколько раз превышает амортизацию. Стало интересно посмотреть, сколько он направляет на инвестиции относительно валовых (до вычета накопленной амортизации) основных средств. С 2016 года (за исключением 2020) средняя величина капитальных расходов с учетом капитализированных процентов у Газпрома составила 8.5% от валовых ос. Для прогнозирования объёма инвестиционной программы в среднесрочной перспективе можно закладывать эту сумму. Я считаю, что Газпрому снизили налоговую нагрузку для того, чтобы он мог продолжать направлять на инвестиции сумму, превышающую 2.5 трлн рублей.

В целом другие компании из нефтегаза тратят на инвестиции (как % от гросс ОС) +- столько же. Есть Татнефть, которая за счёт проектов развития направляет на инвестиции больше. Хочу еще обратить внимание на ось Y, которая показывает отношение OIBDA к валовым основным средствам. Это маркер доходности капекса. Для меня неудивительно, что аутсайдеры здесь Газпром и Роснефть. У частных Лукойла и Сургута, квазичастной Татнефти хорошая доходность на валовой инвестированный основной капитал.

Чем больше спред между OIBDA и Капексом, тем лучше.

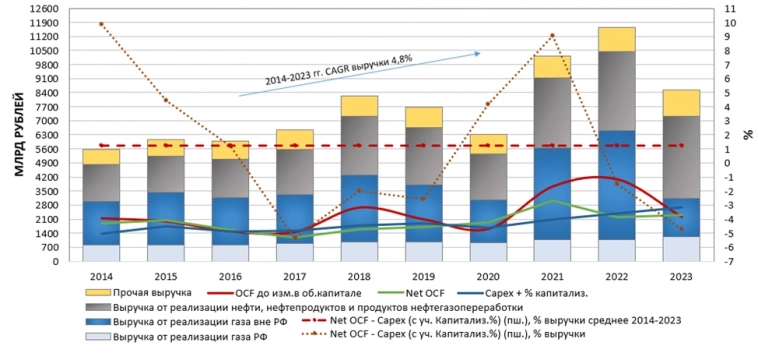

Несмотря на перманентно высокий капекс, у Газпрома очень низкий темп роста выручки. Всё больший вклад в доходы вносит нефтяной бизнес. Средняя разница между чистым операционным денежным потоком и капексом в период 2014-2023 гг. составила 1,25% выручки. Справочно – в 2024 году выручка составит ~10 трлн. рублей.

Я намеренно не использую термин «справедливая стоимость», а заменил на приведённая стоимость FCF. На одном слайде я «зашил» несколько сценариев по росту выручки в долгосрочной перспективе и сценарии по разнице между OCF и капексом в выручке. Чтобы приведённая стоимость FCF превышала текущую рыночную капитализацию, Газпром в среднем должен генерировать 5% FCF маржу. Ещё раз отмечу, что в период 2014-2023 гг. она составила 1,25%. Прогнозируемые потоки мы дисконтируем рублевые, поэтому в качестве ставки дисконтирования используем долгосрочные ОФЗ + премия за риск. Не вижу смысла в инвестиционных покупках Газпрома. Эта компания разрушает акционерную стоимость, не генерируя достаточный свободный денежный поток. В Лукойле, Роснефти, Сургуте-п можно заработать больше долгосрочно.

За 24 год дивиденды (если будут) жду в пределах 10 рублей на акцию. Див.политика Газпрома нежизнеспособна при таком разрыве между чистой прибылью и FCF, текущем уровне долга.

Тимофей Мартынов03 октября 2024, 21:14спасибо, интересно+2

Тимофей Мартынов03 октября 2024, 21:14спасибо, интересно+2 Максим О.05 октября 2024, 10:21Спасибо, интересно. Пожелание автору делать графики попроще: 9 категорий объектов на одном графике — это много для восприятия. И по тексту, написаны интересные и полезные наблюдения, но формулировки можно и попроще — приходится останавливаться и подолгу разбираться (разбор, в основном, сводится к переформулированию тезисов автора в более простых и устоявшихся понятиях), что же автор хотел сказать?..+1

Максим О.05 октября 2024, 10:21Спасибо, интересно. Пожелание автору делать графики попроще: 9 категорий объектов на одном графике — это много для восприятия. И по тексту, написаны интересные и полезные наблюдения, но формулировки можно и попроще — приходится останавливаться и подолгу разбираться (разбор, в основном, сводится к переформулированию тезисов автора в более простых и устоявшихся понятиях), что же автор хотел сказать?..+1