Инарктика отчет за 1 полугодие 2024 года по МСФО. Погибла половина биологических активов

Сегодня рассмотрим отчет Инарктики за 1 полугодие 2024 года по МСФО, компания заявила, что потеряла большую часть биологических активов из-за сильных заморозков такая ситуация уже была в 2015 году и спустя 9 лет повторилась вновь, как это повлияет на финансовое здоровье, смогут ли платить дивиденды и что вообще делать с акциями? Сейчас разберемся.

Уже разобрал: РусАгро, Ozon, Яндекс, Новатэк, Лента, Северсталь, Газпромнефть, Сбер, X5 Group, Интер РАО, Татнефть, Московская биржа, Лукойл, Мать и дитя, Роснефть, Русал, Транснефть, Whoosh, Аэрофлот, Алроса, Селигдар, Евротранс, Башнефть, Всеинструменты.

Если вы инвестируйте в акции РФ не пропустите следующие обзоры.

Инарктика— крупнейшая российская компания по выращиванию и товарной реализации лосося и форели. Компания охватывает полный цикл производства: от закупки икры до продажи переработанной рыбы через поставщиков либо напрямую ритейлерам.

В активах компании 34 действующих участка для выращивания лосося и форели, а также 13 ферм в Баренцевом море и Карелии. В феврале 2023 года Инарктика приобрела Архангельский водорослевый комбинат, что позволяет компании диверсифицировать свой бизнес и продуктовую линейку.

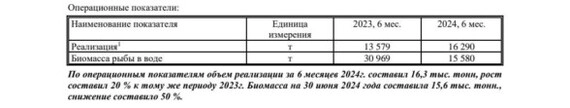

Биомасса рыбы в воде сократилась на 50% год к году и составила 15580 тонн. Компания заявила, что из-за сильных морозов весной и различных болезней потеряла половины биомассы, данная ситуация отбрасывает Инарктику на 2 года назад. При этом реализация продукции увеличилась на 20% год к году и составила 16300 тонн обновив рекорд компании.

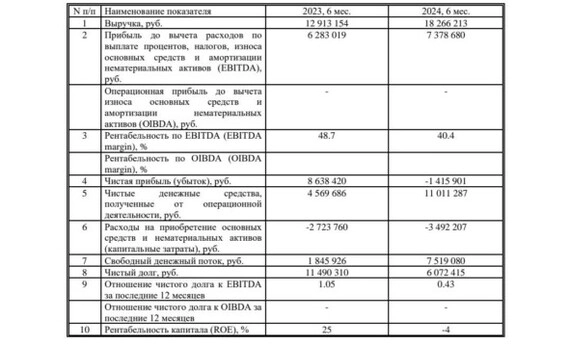

Выручка выросла на 41% год к году и составила 18,3 млрд.р. Я предполагаю снижение выручки во втором полугодии на 35-40% год к году.

Скорректированная EBITDA выросла на 17% год к году и достигла 7,4 млрд.р. Маржинальность была выше лишь в 1 полугодии 2022 году (8,23 млрд.р)

По чистой прибыли компания получила убыток в размере 1,4 млрд.р против чистой прибыли в 8,6 млрд.р годом ранее.

⭐Оценка компании и дивиденды.

⭐Оценка компании и дивиденды.P/E=10,1 (Рассчитывается значение как отношение текущей рыночной стоимости компании к ее чистой прибыли или простым языком, показывают за сколько лет окупятся ваши вложения в акции компаний.)

Мультипликатор за прошлый год: P/E 2023г= 6,7; 2022г=3,5; 2021г=13,8; 2020г=4,8; 2019г=6,2.

EV/EBITDA 4,4 (Коэффициент EV/EBITDA относится к группе доходных мультипликаторов и показывает, за какой период времени неизрасходованная на амортизацию и уплату процентов и налогов прибыль компании окупит стоимость приобретения компании.)

Мультипликатор за прошлые года: EV/EBITDA 2023г=8,8; 2023г=4,4; 2021г=12,8; 2020г=6,4; 2019г=5,1.

RSI Indicator: 51,03%

Несмотря на то что акции скорректировались на 36% с начала года, по мультипликаторам компания оценивается дорого. Дисконта здесь нет.

Менеджмент пока рекомендует выплачивать по 10 рублей в квартал, дивидендная доходность за 2024 год составляет 40 рублей или 6% годовых что не густо. Прошлые дивидендные выплаты: 2023г= 55 рублей или 8,01%; 2022г= 30 рублей или 4,8%; 2021г=20 рублей или 1,7%.

Компания плохо учится на своих ошибках, так как уже сталкивалась с подобным в 2015 году, но выводов не сделали. В ближайшие 2 года Инарктика будет еще чувствовать данную «ситуацию» так как упадет выручка и прибыль на ближайшее время каких-то ростовых триггеров я не вижу. Но на долгосрочной перспективе ( 5 и более лет) ничего страшного не произошло. У меня есть акции Инарктики я буду их просто удерживать, докупать сейчас не буду, дорого.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции, облигации и криптовалюту, покупки в портфель, свежие новости!

будут обсуждать взаимную отмену санкций...

на российский рынок продовольствия снова могут пустить ес