20 февраля 2013, 17:29

О будущем QEIII или как ликвидность наступает Бернанке на пятки.

Наткнулся на очень интересный пост, думаю, что стоит поделиться. Информация что ни на есть интересная, чтоб поразмыслить о будущем росте на ликвидности от QEIII. Надеюсь, что для многих этот пост будет полезен, так как для меня он стал находкой в плане того, что именно эти опасения и как причину окончания QEIII я высказывал.

Как остановить человека от эмиссии еще $1 трлн. мировой резервной валюты? Это, казалось бы, невыполнимой задачей. Пока инфляция ещё не даёт о себе знать, Федеральной резервной системе не остаётся ничего, как действовать так же агрессивно, насколько это возможно в текущих условиях, чтобы подтолкнуть экономику и снизить высокий уровень безработицы. И неважно, что уже напечатанные $ 2,3 трлн. ФРС с момента начала финансового кризиса несколько лет назад не привело к устойчивому восстановлению экономики на данный момент. Может быть, еще $ 1 триллион или больше, наконец, сделают своё дело?! Но каковы нежелательные последствия этих неоднократных и крайних мер кредитно-денежной политики? И что, если все же можно, наконец, привлечь внимание ФРС, чтобы положить конец печатанию денег? Может нефть в конечном итоге оказажется проводником к здравомыслию, что, наконец, ослабит решимость председателя ФРС Бена Бернанке и печатного станка ФРС?!

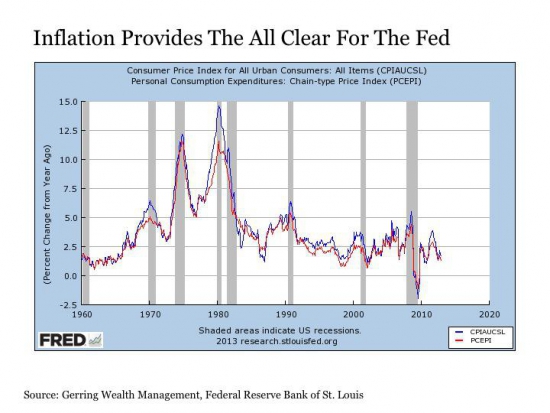

Но является ли инфляция под контролем? Это важный вопрос для рассмотрения, прежде чем двигаться дальше. На первый взгляд, кажется, что инфляционное давление являются доброкачественным. Два хорошо известных и широко используемых показателя инфляции проиллюстрируют этот момент – это индекс потребительских цен (CPI) от Бюро трудовой статистики (BLS) и личных расходов потребителей (PCE) индекс цен, составленный Бюро экономического анализа (BEA). Оба они получены с использованием статистической методологии в целях лучшей оценки изменения уровня цен на потребительские товары и услуги в течении продолжительного времени. Рассмотрение этих показателей наводит на мысль, что инфляционное давление под контролем, и царит стабильность цен, при этом за год изменения цен как меры, так же вирируется в приемлемом диапазоне между 1% и 2%.

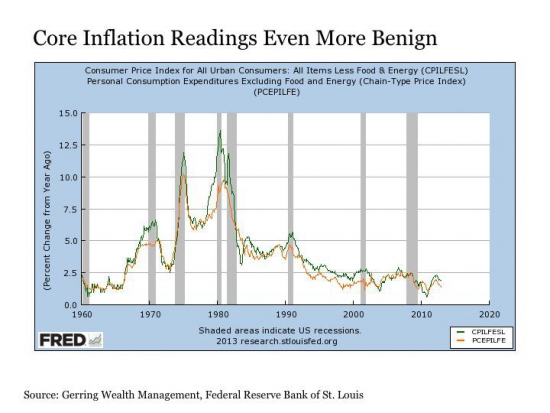

Базовая инфляция, исключающая показания более волатильных компонентов продуктов питания и энергоносителей дают все основания полагать, что инфляция находится под контролем. И эти основные цифры являются особенно важными для принятия решения ФРС относительно кредитно-денежной политики и мониторинга ценового давления.

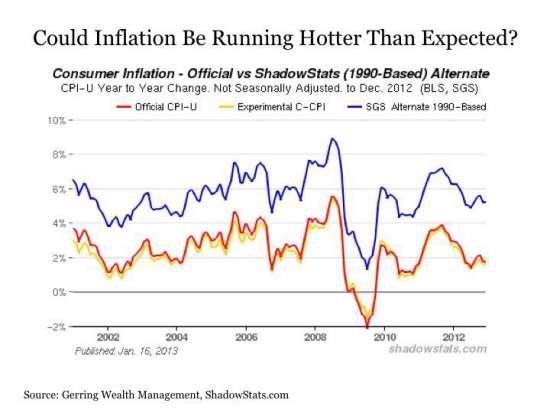

Но важно еще отметить, что до сих пор оценки BLS и BEA не обязательно констатация фактов. О том, как модели первоначальные и нынешние могут вирироваться со временем, можно судить из графиков, которые предоставил Джон Уильямс на ShadowStats.com, сосредоточив внимание на CPI. Признавая, что BLS изменил свою методики оценки в 1980 и 1990 годах. Вот как инфляция будет выглядеть сегодня, если предыдущие модели были бы еще в использовании. В соответствии с моделью 1990 года, инфляция сегодня не будет рассматриваться под контролем, и вместо успокоения 1-2% она находилась бы на уровне 5%.

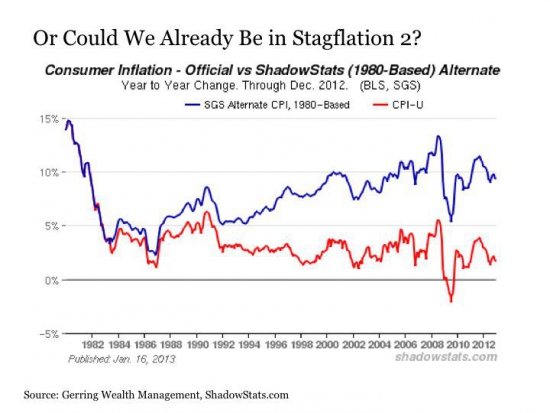

И в соответствии с моделью 1980 года, разговор сегодня, вероятно, вёлся бы о стагфляции 1970-х годов, а не относительной стабильности цен.

Эти примеры не обязательно предполагают, что у нас есть проблема инфляции сегодня. Но то, что они предлагают, является возможность проблемы, скрывающейся под камнем. Конечно, любые выводы о ценах зависит от измерительной методологии, в конце концов.

А кто из среднего потребителя действительно может спорить с выводами ФРС о ценовой стабильности в любом случае. Даже если он чувствует, что платит гораздо больше за товары и услуги, чем он платил в прошлом, каждый из нас всего лишь единица в огромной популяции потребителей и ограничен в своей способности ясно сигнализировать, что у нас действительно есть проблема инфляции сегодня.

Давайте двигаться вперед в предположении, что ценовое давление находится под контролем, как это видит ФРС в своих моделях. Что же тогда имеет потенциал для всплеска в официальной статистике, чтоб привести в чувство ФРС? Данным продуктом является нефть. И более высокие цены на бензин, связанные с ростом цен на нефть, уже прибывают на заправочные станции рядом с нами, благодаря последней QE3 программе стимулирования ФРС.

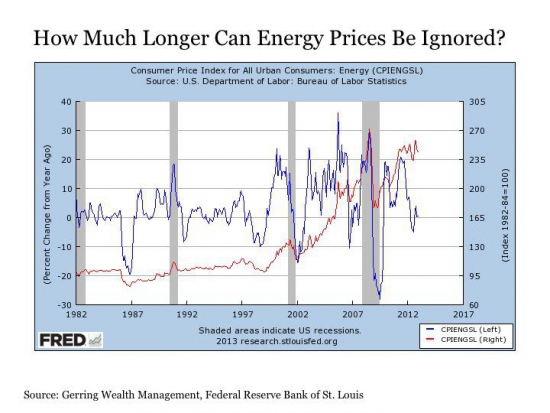

Тот факт, что ФРС в значительной степени игнорирует продукты питания и энергоносители, сосредоточив внимание на базовом показатели инфляции, это еще одна тема для обсуждения в процессе статистического моделирования. Основанием для исключения этих двух пунктов основано на том, что обе категории испытывают высокую волатильность ценовых колебаний, которые не сохраняют устойчивое изменение цен с течением времени. Но вот в чем проблема. Принимая во внимание изменения цен в этих категориях, возможно, не сохранялись в течение долгого времени в прошлом, но они совершенно сохраняются на протяжении последнего десятилетия.

Рассмотрение энергии, в частности, подчеркивает этот момент. С начала 1980-х годов вплоть до 2000 года, цены на энергоносители испытывали дикие краткосрочные колебания (синяя линия на графике выше), но основные цены будут оставаться относительно стабильными (красная линия на графике выше). Эта тенденция начала резко меняется в начале нового тысячелетия, резкие ценовые колебания не были нейтрализованы, как это было в прошлом, и вместо этого накапливается в устойчивом росте цен в размере 7,5% в год в среднем за последнее десятилетие. Представляя это в более простых терминах: цены на бензин были стабильно ниже $2 за галлон в США еще в 2005 году. Восемь лет спустя, в 2013 году, цена ниже $3 доллара за галлон кажется сказкой. Так же роста цены на газ, перспективы которой уйти выше $4 за галлон или даже $5 за галлон кажутся более реалистичным, чем уйти вниз.

Короче говоря, это трудно представить, чтоб игнорировать продукты питания и энергоносители при оценке инфляции, когда рост этих категорий не только остаётся стабильным, но также все чаще выступает в качестве налога на покупательную способность потребителей.

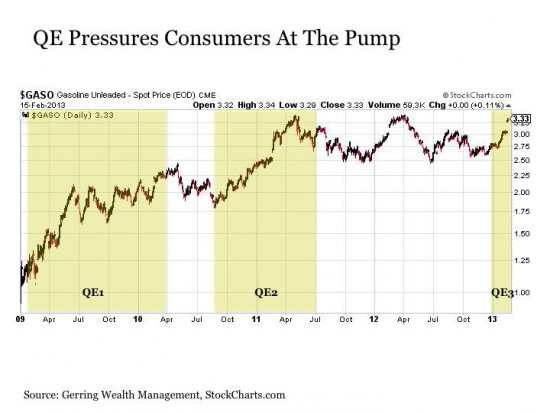

К сожалению, ФРС разжигает огонь не только в ценах на энергию со своей последней QE3 программой стимулирования. Это также цены на акции, которые уходят выше изо дня в день совершенно пьяные на ликвидности ФРС. И, начиная с начала финансового кризиса, когда ФРС осуществляет программы стимулов QE, цены на энергоносители, в том числе на бензин, неуклонно плывут выше.

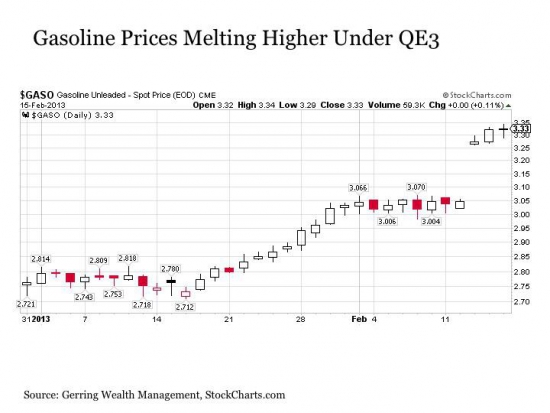

С начала года рост цен на бензин был и резким и устойчивым. Спотовая цена на неэтилированный бензин сохранялась между $2.70 и $2.80 за галлон. Но эффект от QE, наконец, переместился к ценам на бензин, начиная с 17 января, последующий рост был почти неумолимым. За последний месяц, цены на неэтилированный бензин росли в 18 из последних 22 торговых дней. Кумулятивный эффект был +20% рост спотовых цен с начала этого года.

С начала года рост цен на бензин был и резким и устойчивым. Спотовая цена на неэтилированный бензин сохранялась между $2.70 и $2.80 за галлон. Но эффект от QE, наконец, переместился к ценам на бензин, начиная с 17 января, последующий рост был почти неумолимым. За последний месяц, цены на неэтилированный бензин росли в 18 из последних 22 торговых дней. Кумулятивный эффект был +20% рост спотовых цен с начала этого года.

Короче говоря, ФРС прилагает усилия, чтобы попытаться увеличить цены на акции для примерно половины американцев целях создания эффекта богатства, что только может незначительно увеличить экономический рост в определенный момент в будущем из-за налогообложения всех американцев, которые сегодня так же передвигаются на своих автомобилях и используют нефтепродукты для отопления своих домов. Неудивительно, что до сих пор видим устойчивый эффект для экономики от QE. Но в целом, это вредит больше, чем помогают на данном этапе.

Но скоро для ФРС наступит болевой порог от повышения цен на газ и бензин. Ребята из ФРС умные люди. Они должны знать, что QE непосредственно влияет не только на цены акций, но и на цены энергоносителей, включая бензин. И в отличие от почти всех других товаров и услуг в экономике, цены на бензин это тот товар, который проецируется на большие рекламные щиты по улицам наших городов каждый день. И в то время как компании могут уменьшить ширину мужских галстуков, сократить длину рулона туалетной бумаги и уменьшить размер фруктового мороженого, чтобы скрыть инфляцию в большинстве других секторах экономики, галлон бензина всегда будет галлон бензина. Таким образом, цена на бензин является одним из ключевых моментов для данных по инфляции, где ей негде абсолютно спрятаться. Цены на бензин громко объявляются каждый день, и это имеет решающее значение для ФРС именно потому, что ценовой порог будет там, где потребители начнут бунтовать.

Забегая вперед, то весьма вероятно, что увидим $4 за галлон бензина, возможно, уже весной. И возможно, что и $5 за галлон, когда наступит пик сезона потребления в середине лета. Нет смысла слушать “умных голов” в ящике, которые перелаживают вину роста цен на жадных нефтедобытчиков, ведь и так понятно уже тем, кто хоть как-нибудь интересуется экономикой, что вся вина и ответственность лежит полностью на плечах ФРС. И хотят они это признавать или нет – это факт.

Таким образом, именно то, что именно цены на бензин будут прямо влиять на общественные тревоги можно уже судить сейчас. И с каждым днём ФРС будет сложнее оправдаться перед американским народом, что они не имеют проблем с инфляцией, когда цены на газ и на бензин будут ползти всё выше. Судьба дальнейшего QE будет полностью зависеть, как будет проходить посевная и приближения к пиковому сезону во II и III кв.

Visit NBCNews.com for breaking news, world news, and news about the economy

0 Комментариев

Читайте на SMART-LAB:

МГКЛ на Smart-Lab & Cbonds PRO облигации 2.0 📍

Мы уже работаем на площадке и ждём вас на стенде МГКЛ — будем рады встрече и вопросам. 🕑 В 14:30 генеральный директор ПАО «МГКЛ» Алексей Лазутин выступит в зале «Писательский» на сессии...

11:30

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

27.02.2026